Кто и зачем сдает уведомление по ЕНП в апреле

С 01.01.2023 компании и ИП обязаны сдавать в ИФНС новый вид отчетности – уведомление об исчисленных налогах и взносах. Этот документ требуется для зачета ЕНП (единый налоговый платеж) в счет уплаты обязательств перед бюджетом.

У организации на едином налоговом счете (ЕНС) есть определенная сумма (допустим, 100 тыс.рублей). Однако налоговики еще не знают для чего эта сумма размещена на ЕНС. Когда к ним (налоговикам) поступает апрельское уведомление, то в нем разъясняется, например: 70 тыс. рублей – направить на УСН, а 30 тыс. рублей – НДФЛ. Получается, что уведомление, по сути, расшифровывает принадлежность платежей.

Сразу стоит сказать, что вы вправе заполнить одно уведомление на все платежи либо подать отдельные по каждому. При этом вы можете вообще не подавать уведомления в ИФНС если перечисляете налоги и взносы отдельными платежками со статусом 02 и конкретными КБК. Обратите внимание: надавно ФНС запустила специальный онлайн-сервис для формирования таких платежек. См. “Обзор сервиса Уплата налогов и пошлин“.

Срок подачи апрельского уведомления

Уведомление по ЕНП в апреле нужно передать в ИФНС не позднее 25 числа (это вторник).

Обратите внимание

Какие налоги/взносы включить в уведомление

Уведомление сдают только по тем налогам и взносам, по которым (п. 9 ст. 58 НК):

- срок их уплаты раньше сдачи декларации/расчета;

- налоговая отчетность не подается вообще.

Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН, налогу по УСН, НДС, налогу на прибыль и др.

Предположим, что в 2023 году организация применяет УСН и в течение года платит авансовые платежи по налогу по УСН, НДФЛ и страховые взносы по выплатам сотрудникам.

Когда срок уплаты налогов и взносов наступает раньше, чем срок подачи отчетности, нужно подавать уведомления о сумме налогов и страховых взносов. В данном случае до 25 апреля 2023 года нужно сдать уведомление по НДФЛ — за налог за период с 23 марта по 22 апреля, а также показать в уведомлении авансовый платеж по УСН за 1 квартал 2023 года.

Кроме того, для плательщиков других налогов, в апрельском уведомлении может потребоваться показать и другие налоги. Если обобщить, то в “максимальном” варианте в апрельское уведомление следует включить:

| НДФЛ, удержанный в период 23.03–22.04 |

| Авансовый платеж по налогу на УСН за I квартал |

| Авансовый платеж по налогу на имущество организаций за I квартал |

| Авансовый платеж по транспортному налогу за I квартал |

| Авансовый платеж по земельному налогу за I квартал |

| Авансовый платеж ИП по НДФЛ за I квартал |

Как видно, в апрельское уведомление по ЕНП попадают, в частности, имущественные налоги за 1 квартал 2023 года (имущество, транспорт, земля).

На заметку

Далее мы рассмотрим аспекты заполнения каждого из блоков документа.

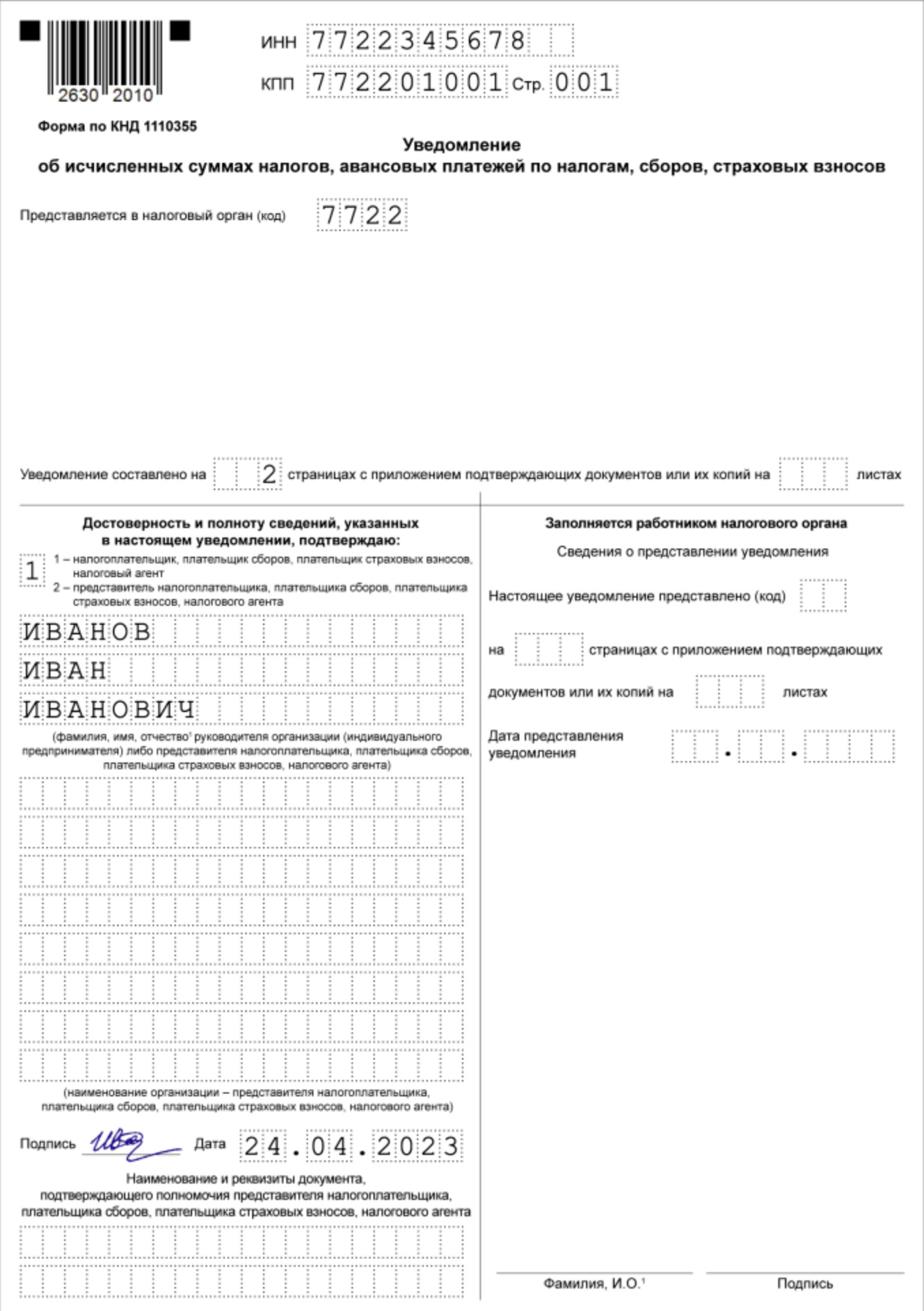

Титульный лист

На титульном листе долго останавливаться не будем. Тут все как обычно – общая информация, дата представление, реквизиты.

Нас больше интересует раздел 2 «Данные», в котором приводится основная информация по налогам и взносам (расшифровка платежей). Он состоит из блоков, заполняемых отдельно по каждому налогу (авансовому платежу, сбору, страховому взносу), сведения о котором вы подаете.

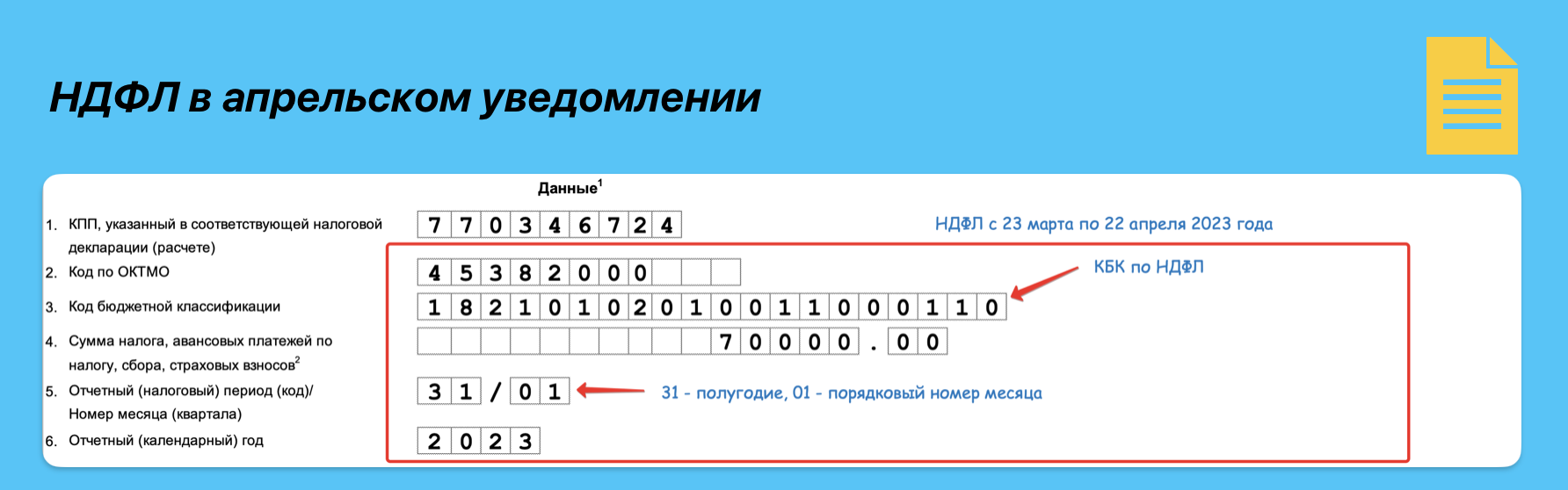

НДФЛ

Уведомление для ЕНП по НДФЛ надо подать, если вы перечисляете налог как налоговый агент или как ИП платите НДФЛ на общей системе.

Уведомление о начисленном НДФЛ, который перечисляет налоговый агент, подавайте в 2023 году ежемесячно. В том числе и в апреле 2023 года.

Перед вами образец отражения НДФЛ в уведомлении ЕНП в апреле 2023 года:

Также см. «Коды отчетных (налоговых) периодов в уведомлениях по ЕНП: таблица».

Страховые взносы

Уведомление о страховых взносах в ИФНС подается только в тех месяцах, в которых не сдается РСВ. За 1 квартал 2023 году РСВ нужно представить в ИФНС не позднее 25 апреля 2023 года. См. “РСВ за 1 кв.2023 года: образец“. А срок уплаты страховых взносов за март – не позднее 28-го апреля 2023 года.

Таким образом, в апрельское уведомление по ЕНП страховые взносы за март не попадают (поскольку отчетность сдается раньше срока уплаты взносов).

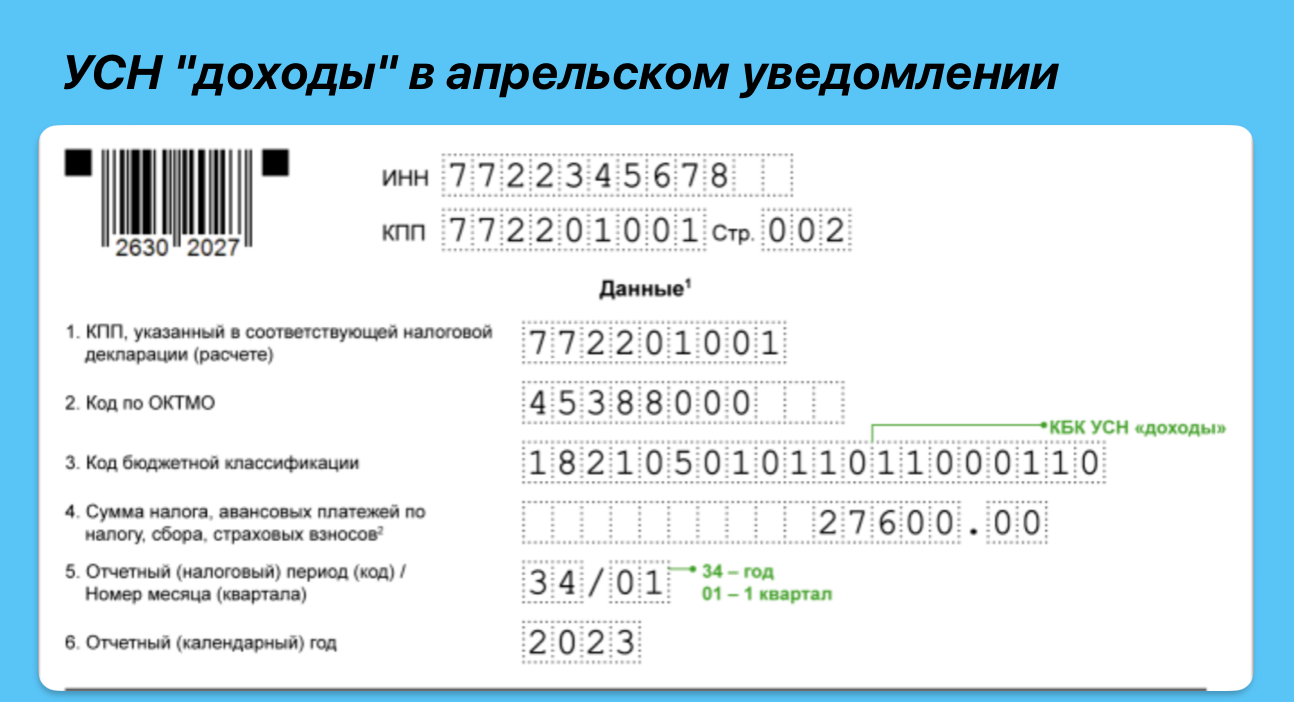

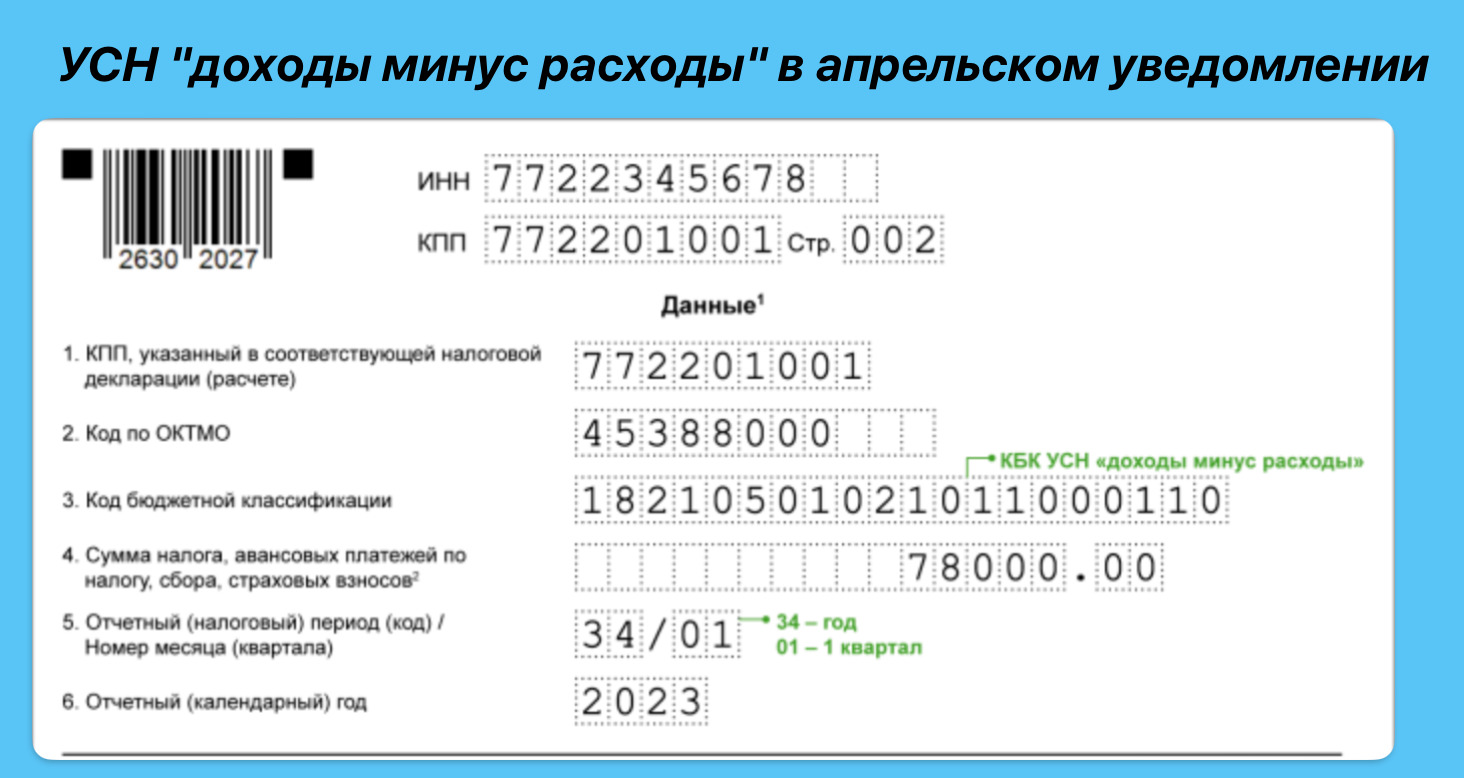

УСН

Уведомление по УСН подавайте только в тех месяцах, когда наступают сроки уплаты авансовых платежей.

Поскольку сроки уплаты авансовых платежей по УСН в 2023 году наступают до представления отчетности, плательщики обязаны представлять в ИФНС уведомление об исчисленных суммах налога по итогам 1 квартала 2023 года. Также см. “Как рассчитывать авансы по УСН в 2023 году с учетом ЕНП“.

Далее приедем образцы отражения УСН за 1 квартал 2023 года в апрельском уведомлении по ЕНП.

Сроки уплаты налога по итогам года — не позднее 28 марта следующего года для организации и не позднее 28 апреля следующего года — ИП. Так как сроки сдачи декларации по УСН за год раньше срока уплаты налога за год, организации не сдают уведомление к 25 марта, а ИП не должны подавать уведомление к 25 апреля. Таким образом: УСН за 2022 год в уведомлениях по ЕНП отражать НЕ НУЖНО.

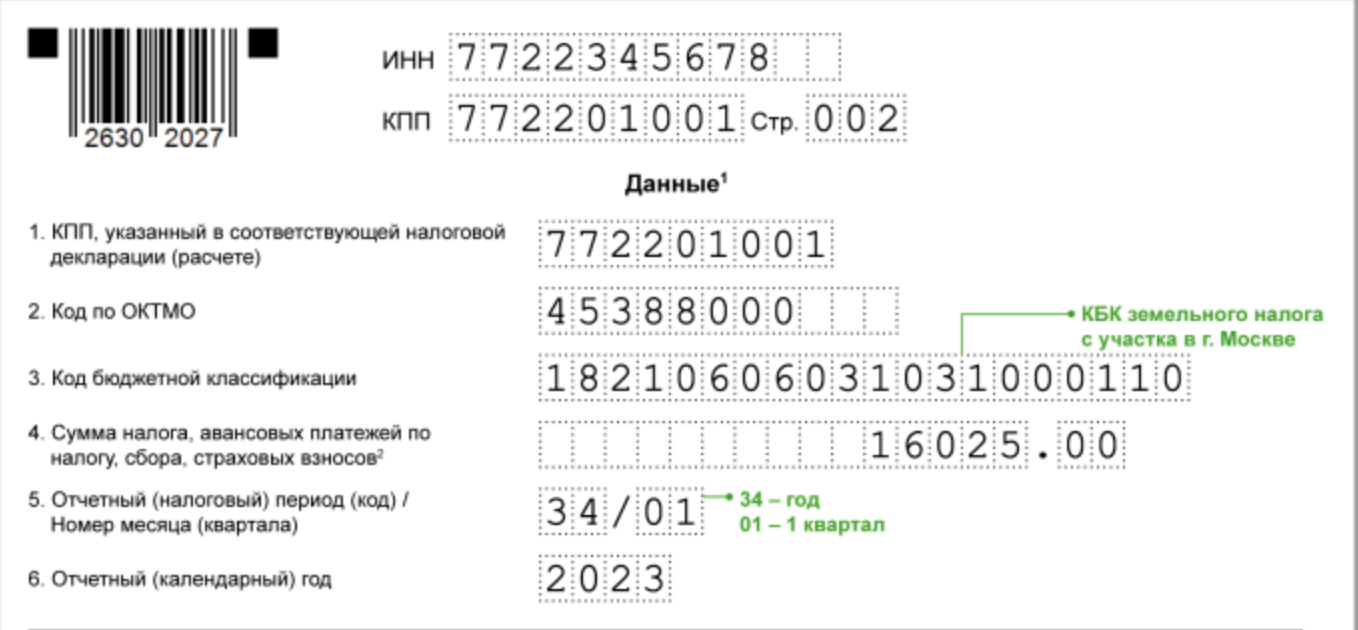

Имущественные налоги

Авансовые платежи по налогу на имущество, транспортному и земельному налогам по НК РФ нужно заплатить не позднее 28 апреля 2023 года. Далее поясним, как их (и зачем) отражать в апрельском уведомлении по ЕНП.

Уведомление для ЕНП надо подавать по налогу на имущество (в том числе, по авансовым платежам). В апрельском уведомлении аванс покажите так:

Декларацию по транспортному налогу не сдают вообще. Поэтому, чтобы ИФНС отразила на ЕНС обязательство по транспортному налогу, в апрельском уведомлении надо указать, что это за платеж и за какой он период.

Уплатили транспортный налог за 1 квартал 2023 года? Включите платеж в уведомление по ЕНП в апреле 2023 года.

Поскольку декларацию по земельному налогу не сдают, чтобы ИФНС отразила на ЕНС обязательство по земельному налогу, в уведомлении надо указать, что это за платеж и за какой он период.

Уведомление по земельному налогу подавайте, если платите налог после 1 января 2023 года или увеличилась сумма налога к уплате за 2022 год. А апрельском уведомлении земельный налог покажите по такому принципу:

Заметим, что необходимость включения земельного налога в уведомления подтверждается о официальном телеграмм-канале ФНС.

Также рекомендуем ознакомиться с подсказками

8 ПОДСКАЗОК ПО ИМУЩЕСТВЕННЫМ НАЛОГАМ В УВЕДОМЛЕНИИ ЕНП

Как проверить апрельское уведомление

ФНС в письме от 17.03.2023 № ЕА-4-15/3132@ приводит контрольные соотношения для уведомлений.

В частности, в документе приведены соотношения между указанными в уведомлении КБК, налоговым периодом и датой представления уведомления.

По контрольным соотношениям ЕНП проверят, правильные ли коды указаны в уведомлении и соответствуют ли они срокам сдачи отчета. Также проверят, чтобы в уведомлении стоял верный КБК, который соответствует налогу и объекту по УСН. Суммы взносов из уведомления налоговики будут сравнивать с данными РСВ за предшествующий квартал. Если взносы в уведомлении больше, то возможно вы что-то не показали в РСВ и допустили ошибку. Если обнаружат неточности – вас попросят уточнить данные или реквизиты. Лучше исполнить требование ИФНС, чтобы с ЕНС была списана правильная сумма в счет уплаты налогов/взносов.

Внимание: перепечатка данного материала другими информационным ресурсами и СМИ запрещена.