Отчетные периоды для авансов

В силу п. 2 ст. 346.19 Налогового кодекса РФ отчетными периодами для уплаты авансовых платежей по УСН признаются 1 квартал, полугодие и 9 месяцев календарного года

Поэтому авансы упрощенцы исчисляют по итогам каждого отчетного периода – то есть по итогам 1 квартала, полугодия и 9 месяцев 2023 года.

При этом ранее исчисленные суммы авансовых платежей по УСН засчитывают при расчете авансов за отчетный период.

Налог за год с учетом авансов

Сумму налога по УСН за год исчисляют по итогам налогового периода – календарного года. При этом ранее исчисленные суммы авансов засчитывают при исчислении суммы налога за год.

Таким образом, по итогам календарного года плательщик определяет сумму налога, которую следует доплатить в бюджет, либо выявляет сумму к уменьшению ранее исчисленных сумм авансовых платежей.

Новые сроки уплаты

Упрощенцы с 2023 года уплачивают исчисленные авансы не позднее 28-го числа месяца, следующего за истекшим отчетным периодом (ранее – не позднее 25 числа). То есть крайние даты в 2023 году – 28.04, 28.07 и 30.10 (перенос с 28.10 субботы).

Налог по УСН за 2023 год упрощенцы уплачивают:

- организации – не позднее 28 марта 2024 года;

- ИП – не позднее 28 апреля 2024 (это воскресенье, как сделают перенос выходных, пока неизвестно).

В итоге сроки уплаты авансов одинаковые для организаций и для ИП, а по налогу за год отличаются.

С 2023 года авансовые платежи и налог по УСН перечисляют в налоговую посредством единого налогового платежа (ЕНП).

Порядок расчета авансов по УСН

В силу положений ст. 346.21 НК он зависит от того, какой объект налогообложения применяет упрощенец – «доходы» или «доходы минус расходы».

Объект «доходы»

По итогам каждого отчетного периода – 1 кв., полугодие и 9 месяцев 2023 – упрощенцы исчисляют сумму авансового платежа (а по итогам года – налог), исходя из:

- ставки УСН 6%;

- фактически полученных доходов, рассчитанных нарастающим итогом с начала года до окончания соответственно 1 квартала, полугодия, 9 месяцев и календарного года с учетом ранее исчисленных сумм авансов.

Кроме того, на УСН «доходы» исчисленный налог и авансы уменьшают на суммы, которые указаны в п. 3.1 и 8 ст. 346.21 НК – налоговый вычет:

- страховых взносов на обязательное пенсионное страхование (ОПС), обязательное соцстрахование по временной нетрудоспособности и материнству (ВНиМ), обязательное медстрахование (ОМС), обязательное соцстрахование от несчастных случаев на производстве и профзаболеваний (взносы на травматизм), уплаченных в пределах исчисленных сумм в данном налоговом/отчетном периоде;

- расходов по оплате больничного (кроме несчастных случаев на производстве и профзаболеваний), которые по Закону № 255-ФЗ оплачивает работодатель (первые 3 дня);

- платежей и взносов по договорам добровольного личного страхования работников на случай их временной нетрудоспособности (кроме несчастных случаев на производстве и профзаболеваний).

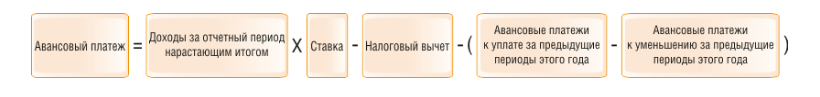

В итоге так выглядит общая формула расчета авансового платежа при УСН «доходы»:

Учет взносов при расчете аванса

При уплате взносов перечислением ЕНП их можно принять к вычету при расчете авансового платежа и налога по УСН, только если срок уплаты взносов уже наступил.

Если по заявлению ИФНС зачла положительное сальдо ЕНС в счет уплаты страховых взносов, можно учесть их при расчете авансового платежа/налога с даты зачета. Такой вывод сделал Минфин в отношении взносов ИП за себя (письмо от 20.01.2023 № 03-11-09/4254). Скорее всего, он применим и к взносам за работников.

В отношении взносов ИП за себя: если из платежки точно видно, что это страховой взнос за определенный год, он может быть учтен при расчете авансового платежа за отчетные периоды этого года. То есть до окончания срока уплаты взноса (письмо ФНС от 31.01.2023 № СД-4-3/1023). Условия:

- платеж совершен до окончания соответствующего отчетного периода;

- сумма, указанная в платежном поручении, не меньше суммы планируемого уменьшения аванса за соответствующий отчетный период;

- платеж формирует положительное сальдо ЕНС на сумму не меньше каждого такого планируемого уменьшения;

- если взносов заплатили больше, чем нужно, переплату не включайте в вычет. Учесть уплаченные взносы можно только в пределах именно начисленных сумм.

Также см. Как с 2023 года уменьшать налог и авансы по УСН на страховые взносы по ЕНП.

Ограничения

При этом налог/авансовые платежи по УСН нельзя уменьшить на сумму перечисленных расходов более чем на 50%.

ИП с объектом «доходы» и без персонала уменьшают налог/авансы по нему на уплаченные за себя взносы на ОПС и ОМС в фиксированном размере. В 2023 году такой платеж в совокупности составляет 45 842 рубля.

Указанное ограничение в 50% в отношении таких ИП не применяется.

Если расходы не вошли в вычет по итогам 2023 год (не учтенные в одном отчетном периоде не уложились в вычет последующих, т. к. вычет превысил половину начисленного аванса), перенести их на следующий год нельзя.

Пример расчета аванса за 1 кв. 2023

Компания применяет УСН “доходы”, ставка 6%.

За 1 квартал 2023:

- доходы – 5 000 000 руб.;

- уплаченные страховые взносы – 118 500 руб.;

- выплаченные за счет своих средств больничные за первые 3 дня болезни – 11 000 руб.

Начисленный авансовый платеж: 300 000 руб. (5 000 000 руб. × 6%).

Максимальная сумма взносов и больничных, на которую можно уменьшить аванс, – 150 000 (300 000 руб. × 50%). Значит, в вычет можно включить все расходы на страховые взносы и оплату больничных за 1 квартал – 129 500 руб. (118 500 руб. + 11 000 руб.).

Авансовый платеж к уплате составит 170 500 руб. (300 000 руб. – 129 500 руб.).

Пример расчета авансовых платежей и налога за 2023 год

Фирма применяет УСН с объектом “доходы” и ставкой 6%.

В течение 2023 года ее доходы нарастающим итогом составили:

- за 1 квартал – 12 000 000 руб.;

- полугодие – 28 000 000 руб.;

- 9 месяцев – 52 000 000 руб.;

- год – 74 000 000 руб.

В течение года компания платила страховые взносы за сотрудников (нарастающим итогом):

- за 1 квартал – 375 000 руб.;

- полугодие – 785 000 руб.;

- 9 месяцев – 1 215 000 руб.;

- год – 1 625 000 руб.

В течение года организация оплачивала работникам больничные за первые 3 дня болезни (нарастающим итогом, вкл. начисленный на них НДФЛ):

- за 1 квартал – 22 000 руб.;

- полугодие – 33 000 руб.;

- 9 месяцев – 39 000 руб.;

- год – 51 000 руб.

Авансовый платеж за 1 квартал 2023:

- начислено – 720 000 руб. (12 000 000 руб. × 6%);

- вычет не должен превышать 360 000 руб. (600 000 руб. × 50%), но фактически получился 397 000 руб. (375 000 руб. + 22 000 руб.). Значит, за 1 квартал принять к вычету можно только 360 000 руб. расходов;

- аванс к уплате – 360 000 руб. (720 000 руб. – 360 000 руб.).

Авансовый платеж за полугодие:

- начислено – 1 680 000 руб. (28 000 000 руб. × 6%);

- вычет не должен превышать 840 000 руб. (1 680 000 × 50%). Фактически получился 818 000 руб. (785 000 руб. + 33 000 руб.). Значит, за полугодие принять к вычету можно все 818 000 руб. расходов;

- аванс к уплате – 502 000 руб. (1 680 000 руб. – 818 000 руб. – 360 000 руб.).

Авансовый платеж за 9 месяцев:

- начислено – 3 120 000 руб. (52 000 000 руб. × 6%);

- вычет не должен превышать 1 560 000 руб. (3 120 000 руб. × 50%). Фактически получился 1 254 000 руб. (1 215 000 руб. + 39 000 руб.). Значит, за 9 месяцев к вычету можно принять все расходы по страховым взносам и больничным;

- аванс к уплате – 1 004 000 руб. (3 120 000 руб. – 1 254 000 руб. – 360 000 руб. – 502 000 руб.).

Налог по итогам 2023 года:

- начислено – 4 440 000 руб. (74 000 000 руб. × 6%);

- вычет не должен превышать 2 220 000 руб. (4 440 000 руб. × 50%). Фактически получился 1 676 000 руб. (1 625 000 руб. + 51 000 руб.). За год к вычету можно принять все расходы по страховым взносам и больничным;

- налог к уплате за год – 898 000 руб. (4 440 000 руб. – 1 676 000 руб. – 360 000 руб. – 502 000 руб. – 1 004 000 руб.).

Если за полугодие или 9 месяцев авансовый платеж отрицательный, платить за период ничего не нужно. Такое бывает, если в течение года рост доходов резко замедлился либо они вообще перестали расти.

Когда будет следующий аванс или налог за год, получившуюся переплату зачтете.

Также см. Платежное поручение по УСН в 2023 году: заполняем по новым правилам.

Объект «доходы минус расходы»

По итогам 1 кв., полугодия и 9 месяцев 2023 года такие упрощенцы исчисляют сумму авансового платежа исходя из:

- ставки налога 15%;

- фактически полученных доходов, уменьшенных на расходы. Их рассчитывают нарастающим итогом с начала года до окончания соответственно 1 квартала, полугодия, 9 месяцев с учетом ранее исчисленных сумм авансов.

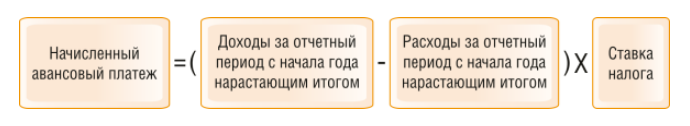

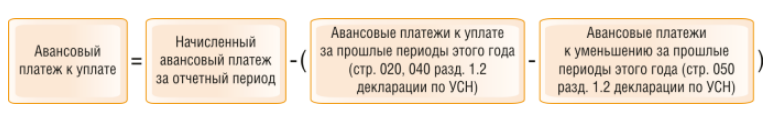

Общая формула для расчета выглядит так:

Ранее исчисленные и уплаченные в бюджет авансы по налогу засчитывают при исчислении авансов по налогу за отчетный период и итогового налога за 2023 год.

Сумму к уплате считайте за минусом предыдущих авансовых платежей 2023 года. Налог за 2023 год считайте так же.

Не включайте в расчет:

- убытки прошлых лет;

- разницу за прошлые годы между минимальным налогом и налогом, который рассчитали в обычном порядке.

Их можно учесть только при расчете налога по итогам года.

Если за полугодие или 9 месяцев авансовый платеж отрицательный, платить за период ничего не нужно. Это аванс к уменьшению, который отражают в стр. 050 или 080 разд. 1.2 декларации УСН. Когда платить следующий аванс или налог за год, переплату зачтете.

Пример расчета авансовых платежей УСН за 2023 год

Компания применяет УСН с объектом “доходы минус расходы” и ставкой 15%.

По итогам 1 квартала 2023:

- доходы – 2 600 000 руб.;

- расходы – 2 500 000 руб.;

- авансовый платеж к уплате: (2 600 000 руб. – 2 500 000 руб.) × 15% = 15 000 руб.

По итогам полугодия:

- доходы – 6 000 000 руб.;

- расходы – 6 700 000 руб.;

- исчислен авансовый платеж – 0 руб., так как получен убыток в размере 700 000 руб. (6 700 000 руб. – 6 000 000 руб.);

- итоговый авансовый платеж получился с отрицательным значением: – 15 000 руб. (0 руб. – 15 000 руб.). То есть 15 000 руб. – это авансовый платеж к уменьшению. Эту сумму фирма отразит в строке 050 разд. 1.2 декларации УСН за год.

По итогам 9 месяцев:

- доходы – 10 000 000 руб.;

- расходы – 8 000 000 руб.;

- исчислен авансовый платеж: (10 000 000 руб. – 8 000 000 руб.) × 15% = 300 000 руб.;

- авансовый платеж к уплате: 300 000 руб. (300 000 руб. – (15 000 руб. – 15 000 руб.)). Эту сумму организация отразит в строке 070 разд. 1.2 декларации УСН по итогам года.

Но перечислить в бюджет можно не 300 000 руб., а всего 285 000 руб. (300 000 руб. – 15 000 руб.). Ведь по итогам полугодия фактически получилась переплата 15 000 руб., которую организация вправе зачесть в счет аванса за 9 месяцев.

Вместе с декларацией по итогам года можно представить пояснение, почему сумма в строке 070 разд. 1.2 декларации отличается от фактически уплаченного аванса за 9 месяцев.

Новый сервис ФНС

С марта 2023 года досрочно оплатить фиксированные страховые взносы без подачи заявлений или авансовые платежи без уведомлений можно через сервис «Уплата налогов и пошлин». Здесь появились новые жизненные ситуации: «Уплата фиксированных страховых взносов» и «Уплата авансов вместо подачи уведомления».

Суть в том, что после обновления сервиса можно безошибочно уплатить фиксированные взносы досрочно для уменьшения налога по УСН или патентной системе (ПСН) в периоде перечисления платежа, начиная с 1 квартала 2023 года. Сервис сам заполнит нужные платежные реквизиты.

ФНС разъяснила, что такой вид уплаты исключает необходимость подавать заявление по ст. 78 НК РФ о направлении суммы единого налогового платежа в счет будущих платежей.

Важно, чтобы к моменту наступления срока уплаты страховых взносов сальдо ЕНС было положительным.

Также с помощью обновленного сервиса можно внести очередной авансовый платеж, не подавая уведомление о его начислении: это предусмотренная законодательством возможность заплатить в 2023 году аванс «как раньше», не заполняя и не направляя больше никаких документов в налоговые органы. Сервис и автоматизированная система ФНС примут платеж, на его основе сформируют начисления и направят суммы в нужный бюджет.

То есть не совсем новый способ, а сервис для формирования платежек со статусом 02 вместо уведомления (с КБК не ЕНП, а конкретного налога, взноса).