Зарплатные выплаты в августе 2023

День выплаты зарплаты – это всегда конкретная дата не позднее 15 календарных дней со дня окончания периода, за который она начислена. Поэтому на август 2023 года попадают:

- на первую половину месяца – расчет и выплата окончательной суммы з/п за июль 2023 года;

- на вторую половину – зарплата за первую половину августа 2023 (аванс).

На основании ч. 6 ст. 136 Трудового кодекса РФ работодатель обязан выплачивать заработную плату не реже чем каждые полмесяца. При этом в локальном акте, трудовом договоре можно оговорить её выплату чаще.

Подробнее см. Зарплата в августе 2023: сроки выплаты, расчеты.

Также см. Расчет аванса по зарплате в 2023 году: правила и примеры.

Удержание НДФЛ с 2023 года

Согласно изменениям в Налоговый кодекс РФ, с 2023 года датой фактического получения дохода в виде оплаты труда – для момента, когда нужно удержать и исчислить НДФЛ – считается день выплаты аванса и зарплаты, а не последний день месяца, за который начислен доход, как ранее (п. 2 ст. 223 НК утратил силу – Федеральный закон от 14.07.2022 № 263-ФЗ).

Кроме того, в отношении срока больше нет привязки к виду выплаты, с которой нужно удержать налог за август 2023 или иной месяц: то есть НДФЛ удерживайте сразу при каждой зарплатной выплате в августе. Даже если это аванс.

Ставка НДФЛ

С доходов работника-резидента за август 2023 года налоговый агент исчисляет НДФЛ по ставке 13%, а с суммы больше 5 млн рублей – 15%.

НУЖНО ЗНАТЬ

Для уехавших за рубеж сотрудников, работающих удаленно по трудовым или договорам ГПХ, с 1 января 2024 года установили единую ставку НДФЛ в 13%. А 15% – с доходов свыше 5 млн руб. в год. Причём независимо от статуса налогового резидентства.

Тем самым выплаты при выполнении дистанционным работником задач по договору с российским работодателем или подразделением иностранной компании, зарегистрированным в РФ, отнесли к доходам от источников в России.

Аналогичные ставки будут с 2025 года к гонорарам фрилансеров за работы и услуги, выполненные с использованием:

- доменных имен и сетевых адресов в российской национальной доменной зоне;

- размещенных в РФ комплексов программно-аппаратных средств и информационных систем.

Основание: Федеральный закон от 31.07.2023 № 389-ФЗ (далее – Закон 389-ФЗ).

Подробнее см. Налоговые изменения 2023-2024 по 389-ФЗ: как это будет.

Пример расчета НДФЛ за август 2023

Оклад работника – 85 500 рублей. Первую половину августа 2023 г. он отработал полностью.

По производственному календарю для пятидневки в августе 2023 года – 23 рабочих дня. На расчетный период для аванса по з/п – с 01 по 15.08.2023 вкл. – приходится 11 рабочих дней.

З/п за первую половину августа составит 40 891,30 руб. (85 500 руб. / 23 дн. × 11 дн.).

Соответственно, НДФЛ с августовской выплаты аванса – 5315,87 руб. (40 891,30 руб. × 13%).

Также см. Отпускные за август 2023 года: как рассчитываются.

Подача уведомления

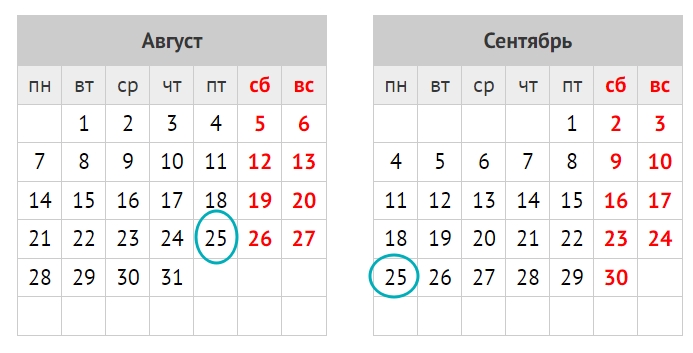

С 2023 года НДФЛ платят в бюджет в рамках единого налогового платежа – ЕНП. Для этого за дни августа налоговому агенту нужно сначала направить в ИФНС уведомление с исчисленной и удержанной суммой налога по работникам и иным лицам, получившим доход. Это делают за указанные далее периоды и в следующие сроки (п. 9 ст. 58 НК, письма ФНС от 30.12.2022 № 8-7-02/0001, от 24.03.2023 № БС-4-11/3579):

- с 23.07.2023 по 22.08.2023 – до 25 августа включительно (пятница);

- с 23.08.2023 по 22.09.2023 – до 25 сентября вкл. (понедельник).

То есть организациям и ИП с работниками подать уведомление нужно предварительно – до установленных НК РФ сроков:

- уплаты налога за август – 28.08 вкл.;

- сдачи 6-НДФЛ за 9 месяцев 2023 года – 25.10 вкл.

Об этих сроках расскажем далее в статье.

С 01.10.2023 Закон 389-ФЗ разрешил налоговым агентам уведомлять об исчисленных суммах НДФЛ 2 раза в месяц:

- до 12-го числа вкл. текущего месяца – и указать сумму налога, удержанную с 23-го числа предыдущего до 9-го текущего месяца (промежуточное необязательное);

- не позднее 25-го числа месяца, в котором установлен срок уплаты налога (обязательное по основному сроку).

При этом нужно, как и ранее, подавать уведомления 25-го числа каждого месяца с полной суммой удержанного налога с 23-го числа предыдущего месяца по 22-е текущего.

Также см. Изменения в НК РФ с 1 октября 2023 года.

Форма, порядок заполнения и электронный формат отправки уведомления утверждены приказом ФНС от 02.11.2022 № ЕД-7-8/1047.

Также см. Уведомление по НДФЛ дважды в месяц с 1 октября 2023 года.

В уведомлении на ЕНП за август в разделе 2 следует отразить:

- НДФЛ – с 23 июля по 22 августа 2023;

- страховые взносы – за июль 2023 года.

Пример заполнения уведомления за август 2023

Допустим, что ООО “Гуру” должно заплатить НДФЛ в размере 38 000 руб., исчисленный и удержанный за период с 23 июля по 22 августа 2023 года включительно. Значит, основная часть уведомления будет выглядеть так:

Обратите внимание, что в п. 5 «Отчетный (налоговый) период (код)/Номер месяца (квартала)» для НДФЛ за период с 23.07.2023 по 22.08.2023 нужно проставить «33/02». Первая цифра обозначает отчетные 9 месяцев, а вторая – порядковый номер месяца квартала (письмо ФНС от 24.03.2023 № БС-4-11/3579).

Соответственно, за следующий период с концом августа – с 23.08.2023 по 22.09.2023 – в уведомлении указывают «33/03».

КБК для уведомления на ЕНП по НДФЛ – 182 1 01 02010 01 1000 110.

В уведомлении по НДФЛ за работников обособки укажите дополнительно:

- КПП по месту сдачи 6-НДФЛ за обособку;

- ОКТМО по месту учета обособленного подразделения.

Полный образец заполнения уведомления об исчисленном НДФЛ за август 2023 года можно бесплатно скачать и посмотреть по ссылке в конце статьи.

Также см. Уведомление по ЕНП в августе 2023 года: сдаем по новым правилам.

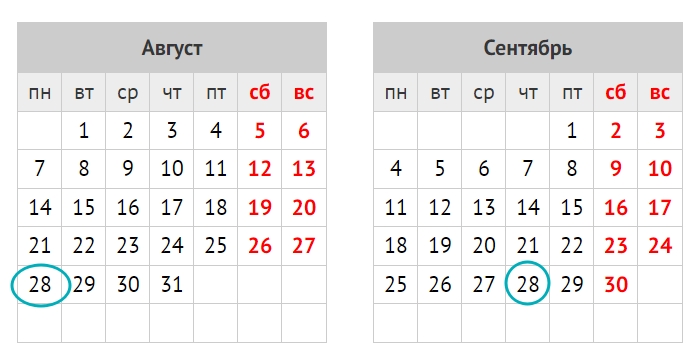

Срок уплаты НДФЛ за август

С 2023 года п. 6 ст. 226 НК установлен общий срок уплаты налога на доходы физических лиц со всех основных выплат – аванса и зарплаты, премий, отпускных, больничных, матпомощи, дивидендов, при увольнении, а также по договорам ГПХ: это 28-е число.

То есть налоговые агенты обязаны перечислять исчисленный и удержанный НДФЛ за период с 23-го числа предыдущего месяца по 22-е число текущего месяца – не позднее 28-го числа текущего месяца.

Поэтому за дни августа 2023 года НДФЛ с выплат работникам и иным лицам нужно перечислить в бюджет:

- до 28.08.2023 вкл. (понедельник) – за период с 23 июля по 22 августа;

- до 28.09.2023 вкл. (четверг) – за период с 23 августа по 22 сентября.

В итоге на август попадает сначала окончательный расчет по зарплате за июль и потом аванс за август. В обоих случаях нужно сразу удержать НДФЛ.

С 2023 года налоговые агенты могут платить НДФЛ за свой счет. Ранее действовавший запрет (п. 9 ст. 226 НК) отменен. Это значит, что перечислять денежные средства в рамках ЕНП на единый налоговый счет (ЕНС) в счет предстоящей уплаты НДФЛ за август можно до удержания налога у работника.

Также см. По каким реквизитам платить НДФЛ.

Новые правила зачисления НДФЛ в бюджет

Федеральный закон от 29.05.2023 № 196-ФЗ с изменениями в НК РФ фактически признал, что НДФЛ «важнее» других налогов и предусмотрел для него особую очередность зачисления в бюджеты регионов. А именно – в первоочередном порядке.

Это сделано, чтобы обеспечить более стабильное поступление средств в региональные и местные бюджеты.

Кроме того, с 30 июня 2023 года при наличии положительного сальдо на ЕНС НДФЛ автоматически списывают в бюджет на основании сумм, отраженных в уведомлении. То есть списание произойдет сразу – не позднее дня, следующего за днем поступления в налоговую уведомления.

Таким образом, НДФЛ теперь зачисляется в бюджет раньше крайнего срока, установленного НК РФ для уплаты налога (28-е число месяца). При этом налоговый агент не может отменить такой автоматический зачет.

На уплату НДФЛ в рамках ЕНП и правила оформления уведомления и платежек данные новшества не повлияли.

Подробнее см. Новый порядок уплаты НДФЛ с 29.05.2023: что изменилось.

Куда платить

С 2023 года сумму НДФЛ, исчисленную и удержанную налоговым агентом, перечисляют по месту его учета в налоговом органе (месту его жительства), а также по месту нахождения каждого обособленного подразделения.

Налог нужно перечислить с августовских доходов работников обособки и физлиц, заключивших с подразделением/его уполномоченным лицом договоры гражданско-правового характера.

Общие реквизиты платёжки по НДФЛ за август

С 15 мая 2023 года для упрощения заполнения платёжных поручений в поле 16 “Получатель” вместо “Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)” нужно указывать – “Казначейство России (ФНС России)”.

На это обращено внимание в совместном письме ФНС № ЕД-26-8/8 и Казначейства № 07-04-05/05-12658 от 15.05.2023.

Остальные реквизиты получателя платежа, которые указывают при перечислении сумм, администрируемых налоговыми органами, остались без изменений.

Налоговики дополнительно уточнили: если в расчетном документе в поле “Получатель” будет старая формулировка, на зачисление платежа это не повлияет.

Оплату НДФЛ с 2023 года перечисляют исключительно на казначейский счет в УФК по Тульской области и приводят следующие банковские реквизиты:

| ПОЛЕ ПЛАТЕЖКИ | НАЗВАНИЕ РЕКВИЗИТА | ЗНАЧЕНИЕ РЕКВИЗИТА |

|---|---|---|

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств | 017003983 |

| 15 | № счета банка получателя средств | 40102810445370000059 |

| 16 | Получатель | Казначейство России (ФНС России) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

Эти реквизиты получателя ЕНП едины для всех организаций, ИП и не зависят от способа уплаты НДФЛ и региона.

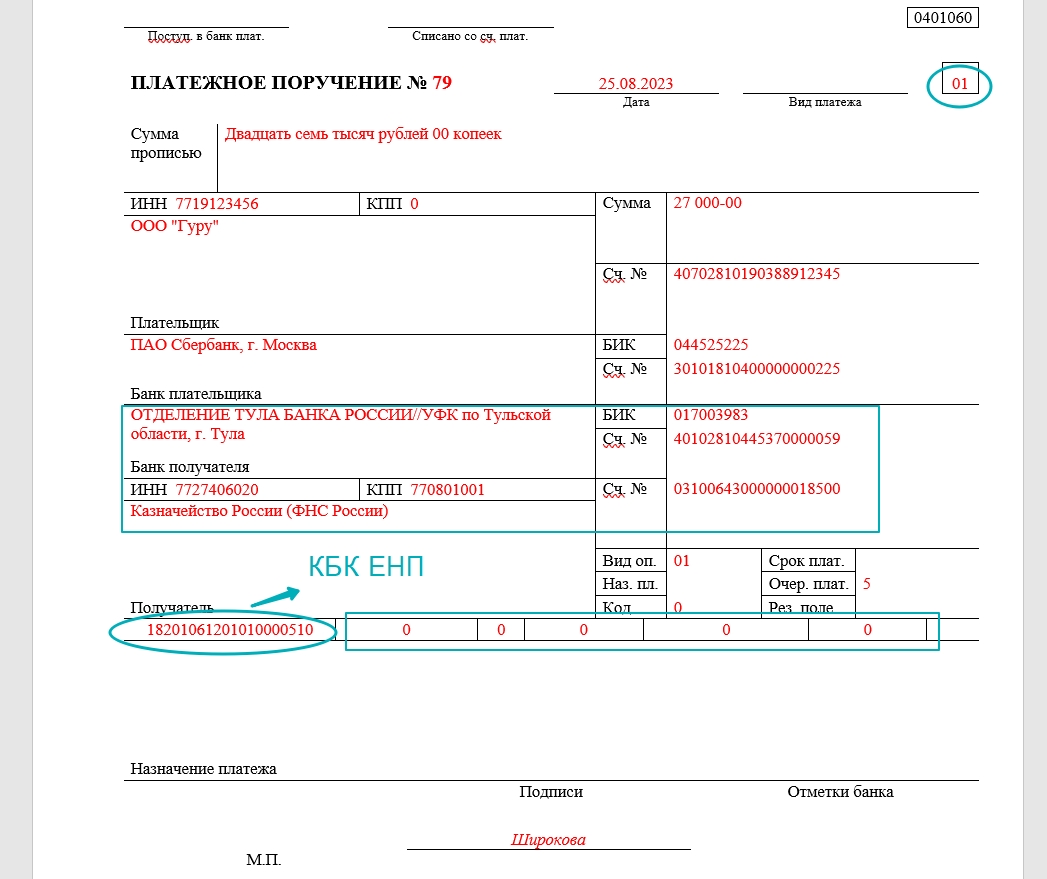

Заполнение платёжки по НДФЛ на ЕНП

Основные правила такие:

- указывают специальный КБК ЕНП – 18201061201010000510, а не КБК НДФЛ;

- поле «Назначение платежа» – оставляют пустым (ведь ранее вы подавали в налоговую уведомление об исчисленном НДФЛ за август, и потому ИФНС уже знает, какие суммы и куда распределить);

- в поле 101 (рядом с видом платежа) показатель статуса – 01;

- поле 105 для ОКТМО – 0;

- поле 107 – 0.

Далее показан образец заполнения платежного поручения по НДФЛ за август 2023 на единый налоговый платёж за период с 23 июля по 22 августа включительно:

Также см. Как правильно заполнить реквизиты платёжного поручения на ЕНП.

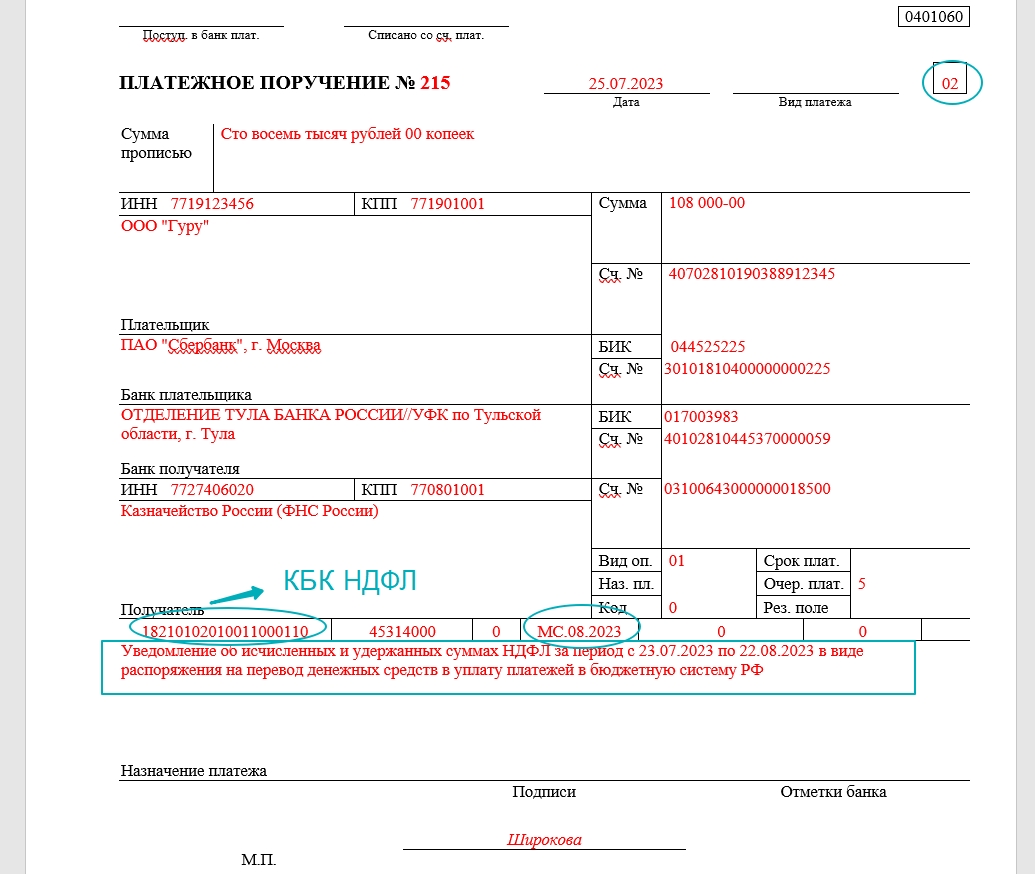

Особенности платёжки по НДФЛ вместо уведомления

На основании ч. 14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ в течение 2023 года можно подавать уведомление об исчисленной сумме НДФЛ сразу в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ. То есть использовать обычное платёжное поручение и не подавать отдельно до него уведомление.

Данный вариант возможен, если ранее в 2023 году уведомления на ЕНП в налоговые органы вы вообще не представляли ни по какому налогу, сбору, страховым взносам.

Обратите внимание на особенности его заполнения в отличие от платёжки на общий КБК ЕНП:

- указывают КБК именно НДФЛ – 18210102010011000110, а не специальный КБК ЕНП;

- поле «Назначение платежа» нельзя оставлять пустым, а нужно указать – «Уведомление об исчисленных суммах НДФЛ со сроком перечисления 28.08.2023 в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ» или «НДФЛ, удержанный налоговым агентом за период с 23.07.2023 по 22.08.2023»;

- в поле 101 (рядом с видом платежа) показатель статуса – 02 (а не 01, как при ЕНП);

- поле 105 для ОКТМО – код места мобилизации платежа (а не 0, как при ЕНП);

- поле 107 – налоговый период МС.08.2023 (а не 0, как при ЕНП).

Все актуальные КБК по НДФЛ можно посмотреть на сайте ФНС России здесь, а также в Приложении 3 к письму ФНС от 22.03.2023 № БС-4-11/3383.

Вот пример заполнения платёжного поручения по НДФЛ вместо уведомления за август 2023 года:

Также см. Как в 2023 году правильно заполнить платёжку взамен уведомления.

СОВЕТ

Платежку по НДФЛ можно сформировать в сервисе ФНС “Уплата налогов и пошлин“. Тогда заполнить нужно только реквизиты плательщика и сумму налога.

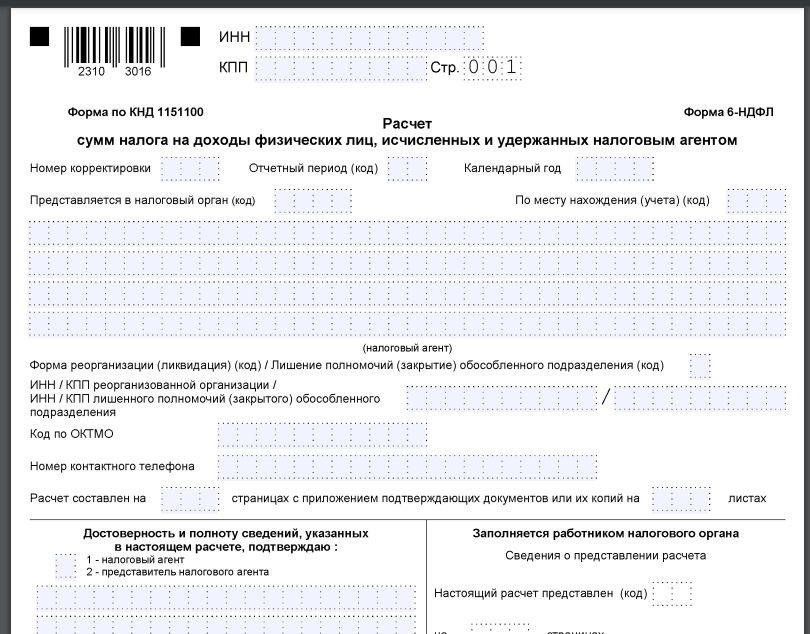

Налог в расчете 6-НДФЛ

Бланк формы 6-НДФЛ, а также порядок её заполнения и электронный формат сдачи утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/753 в редакции приказа от 29.09.2022 № ЕД-7-11/881.

Налог, который вы должны перечислить за период с 23 июля по 22 сентября, отражают в отчёте за 9 месяцев 2023 года.

Кроме того, в разд. 1 и 2 расчета 6-НДФЛ за 9 месяцев приводят сумму доплаты за отпуск, выплаченную в августе, и налог с нее.

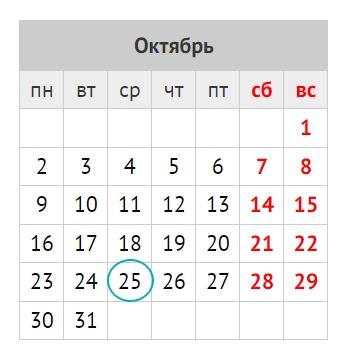

Крайний срок сдачи в налоговую 6-НДФЛ за 9 месяцев – 25.10.2023 (среда).

Подробнее см. 6-НДФЛ за полугодие (2 квартал) 2023 года: заполнение и образец.

Что в бухучете

| СИТУАЦИЯ | ПРОВОДКА | РАСШИФРОВКА |

| Подали уведомления об исчисленных суммах НДФЛ за август 2023 | ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» – КРЕДИТ 68 субсчет «Единый налоговый платеж» | Отражен НДФЛ к уплате на основании уведомления |

| Перечисляете НДФЛ в рамках ЕНП | ДЕБЕТ 68 субсчет «Единый налоговый платеж» – КРЕДИТ 51 | Перечислены деньги на единый налоговый счет |

| Решили платить отдельными платежками | ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» – КРЕДИТ 51 | Перечислены деньги напрямую на КБК по НДФЛ |