Особое право в 2023 году

Пункт 12 ст. 4 Федерального закона от 14.07.2022 с изменениями в Налоговый кодекс РФ разрешает в течение 2023 года уведомления об исчисленных суммах налогов, сборов, авансов по налогам, страховых взносов представлять в виде распоряжений (в т. ч. платёжных поручений) на перевод денежных средств в уплату платежей в бюджетную систему РФ.То есть при надлежащем образом оформленной платёжке подавать в налоговую уведомление на соответствующий платёж не нужно, поскольку первая фактически заменяет второй документ.

Условия использования платежек без уведомления

По сути их 2:

- из платёжки налоговики могут однозначно определить принадлежность денежных средств к источнику доходов бюджетов, срок уплаты и иные реквизиты, необходимые для определения соответствующей обязанности;

- ранее в 2023 г. вы не подавали уведомления.

Тем самым у налогоплательщиков и налоговых агентов в 2023 году есть альтернативные механизмы информирования о своей совокупной налоговой обязанности, учитываемой на ЕНС – в том числе на основе обычных платёжек.

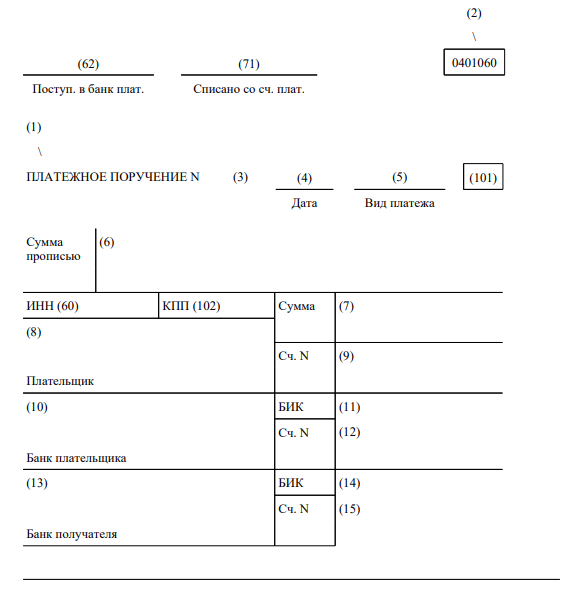

Отметим, что форма платёжного поручения в 2023 году по-прежнему утверждена в Приложении 2 к Правилам перевода денежных средств (положение Банка России от 29.06.2021 № 762-П).

Правила заполнения реквизитов платёжки без уведомления

Сразу отметим основные особенности в заполнении:

- указывают КБК конкретного налога, страховых взносов и т. п., а не специальный КБК ЕНП – 18201061201010000510;

- поле «Назначение платежа» в отличие от ЕНП нельзя оставлять пустым, а нужно указать – «Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ»;

- в поле 101 (рядом с видом платежа) показатель статуса – 02 (а не 01, как при ЕНП);

- поле 105 для ОКТМО – код места мобилизации платежа (а не 0, как при ЕНП);

- поле 107 – налоговый период (см. таблицу ниже). Например: МС.01.2023 (а не 0, как при ЕНП).

Также см. Как правильно заполнить реквизиты платёжного поручения на ЕНП.

Далее подробнее о заполнении всех реквизитов платёжки вместо уведомления, которые утверждены приказом Минфина России от 30.12.2022 № 199н, который изменил с 11 февраля 2023 года Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ (приказ Минфина от 12.11.2013 № 107н, далее – Правила 107н).

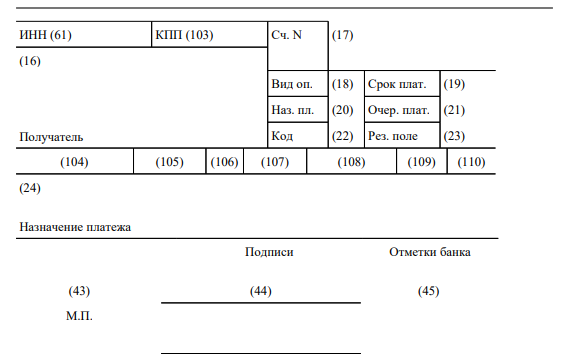

|

РЕКВИЗИТ ПЛАТЁЖКИ ВМЕСТО УВЕДОМЛЕНИЯ |

КАК ЗАПОЛНИТЬ |

| “ИНН” плательщика | Значение ИНН плательщика, чья обязанность по уплате исполняется в соответствии с законодательством о налогах и сборах. |

| “КПП” плательщика | КПП плательщика, чья обязанность исполняется.

Плательщики-ИП, нотариусы, адвокаты, главы КФХ указывают ноль (“0”). |

| Плательщик | Это информация о плательщике-клиенте банка/владельце счета, составившем распоряжение о переводе:

|

| 104 | Значение КБК, которое указывают в уведомлении об исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховым взносам в виде распоряжения на перевод.

Состоит из 20 знаков (цифр). При этом все знаки КБК одновременно не могут быть ноль (“0”). |

| 105 | Значение кода ОКТМО, состоящего из 8 знаков (цифр). При этом все знаки одновременно не могут быть ноль (“0”).

Указывают код ОКТМО территории, на которой мобилизуются денежные средства от уплаты налога, сбора, взносов и иного платежа. |

| 106, 108 и 109 | Значение ноль (“0”), если иное не предусмотрено настоящими Правилами 107н.

В случае указания значений, отличных от нуля, налоговые органы самостоятельно определяют принадлежность к платежу, руководствуясь законодательством о налогах и сборах. |

| 107 | Это значение показателя налогового периода из 10 знаков, 8 из которых имеют смысловое значение, а 2 – разделительная точка (“.”).

Используют для указания периодичности или конкретной даты уплаты налогового платежа, установленной законодательством о налогах и сборах. Периодичность уплаты может быть месячной, квартальной, полугодовой или годовой. Первые два знака – периодичность уплаты:

В 4-м и 5-м знаках показателя налогового периода:

Номер месяца может принимать значения от 01 до 12, номер квартала – от 01 до 04, номер полугодия – 01 или 02. В 3-м и 6-м знаках показателя налогового периода в качестве разделительных знаков проставляют точку (“.”). В 7 – 10 знаках указывают год, за который идёт уплата налога. При уплате налогового платежа один раз в год 4-й и 5-й знаки показателя налогового периода заполняют нулями (“0”). Если законодательством о налогах и сборах по годовому платежу предусмотрено более одного срока уплаты и установлены конкретные даты уплаты налога/сбора для каждого срока, в показателе налогового периода указывают эти даты. Вот образцы заполнения показателя налогового периода: МС.02.2023 КВ.01.2023 ПЛ.02.2023 ГД.00.2023. |

| “ИНН” получателя средств | Значение ИНН уполномоченного территориального налогового органа – администратора источников финансирования дефицита федерального бюджета. |

| “КПП” получателя средств | КПП уполномоченного территориального налогового органа – администратора источников финансирования дефицита бюджета. |

| Получатель | Сокращенное наименование органа Федерального казначейства и в скобках наименование уполномоченного налогового органа-администратора источников финансирования дефицита федерального бюджета. |

| Код | Ноль (“0”). |

| 101 | В соответствии с Правилами указания информации, идентифицирующей лицо или орган, показатель статуса – “02”. |

| Назначение платежа | Дополнительная информация, необходимая для идентификации назначения платежа.

Участники и неучастники бюджетного процесса при составлении распоряжений о переводе указывают информацию, необходимую для идентификации платежа. |

Образец заполнения платёжки без уведомления можно посмотреть в нашей статье Страховые взносы за январь 2023: сроки уплаты, уведомление, платёжка.

ФНС запустила специальный онлайн-сервис «Уплата налогов и пошлин» в котором можно заполнить платежку вместо уведомлений по всем налогам и страховым взносам. Удобно, что сервис сам подставляет необходимые реквизиты в платежку со статусом 02 (например, КБК). При формировании платежного поручения с применением этого сервиса не требуется подавать в ИФНС уведомления по ЕНП.