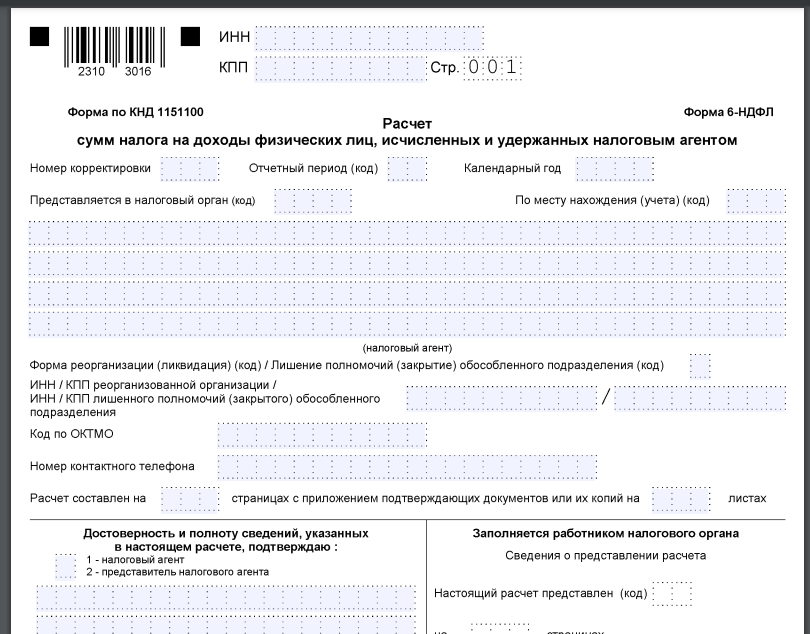

Какой бланк использовать

Форма расчета 6-НДФЛ с КНД 1151100, а также порядок её заполнения и электронный формат сдачи в налоговую утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/753. Начиная с отчёта за 1 квартал 2023 года нужно использовать обновлённую версию 6-НДФЛ, изменения в которую закрепил приказ ФНС от 29.09.2022 № ЕД-7-11/881.

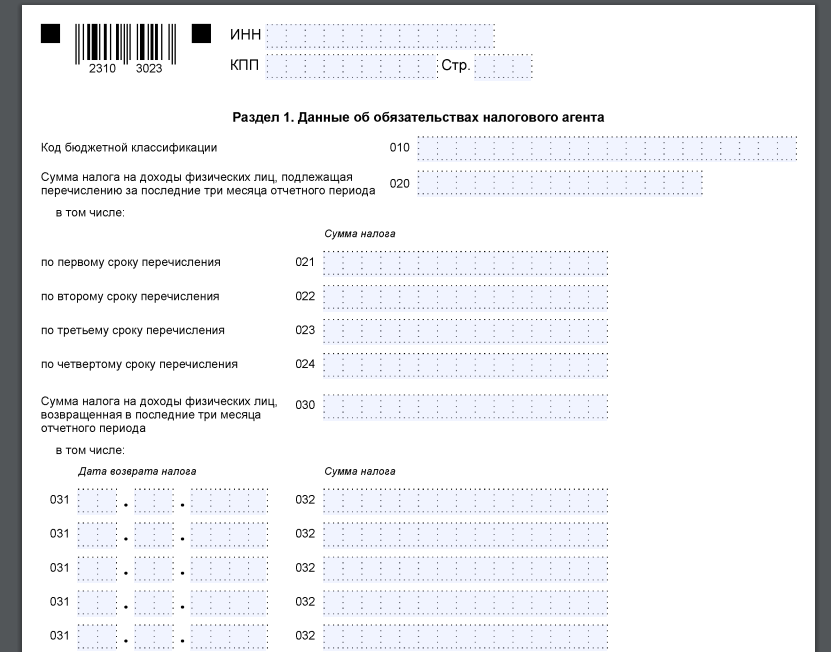

В основном ФНС скорректировала раздел 1 расчета: в нем оставили только четыре строки для сумм НДФЛ, которые перечисляют в течение последнего квартала. Это связано с введением с 2023 года единого налогового платежа (ЕНП) и единого срока уплаты налога. Раздел 2 оставили без изменений.

Узнать подробнее про изменения и бесплатно скачать актуальный бланк 6-НДФЛ для отчета за полугодие 2023 можно в другой нашей статье Новый бланк 6-НДФЛ в 2023 году: в чем его особенности.

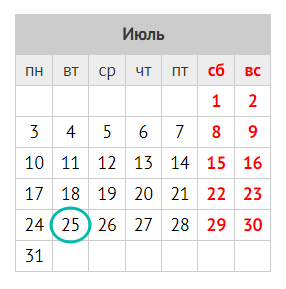

Срок сдачи

Крайний срок сдачи в свою налоговую 6-НДФЛ за полугодие 2023 года – 25 июля включительно (вторник).

Как заполнить

В отчете 6-НДФЛ за первые 6 месяцев 2023 года нужно заполнить титульный лист, разд. 1 и 2. А справки о доходах включают только в годовой 6-НДФЛ.

По каждой ставке НДФЛ и каждому КБК заполните отдельные разд. 1 и 2 (письмо ФНС от 06.04.2021 № БС-4-11/4577).

По каждому ОКТМО заполните отдельный расчет 6-НДФЛ. В частности, по головной компании и обособленному подразделению в другом городе.

Налог в 6-НДФЛ указывайте без копеек с округлением до целых рублей, а доходы и вычеты – с копейками.

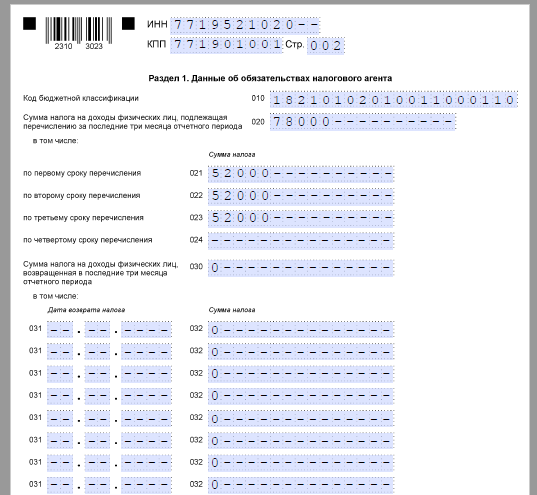

Раздел 1

С отчета за 1 квартал 2023 года в разд. 1 расчета 6-НДФЛ приводят информацию об НДФЛ, подлежащем перечислению за последние 3 месяца отчетного периода, за который подаёте расчет.

То есть укажите НДФЛ, который вы должны перечислить за период с 23 марта по 22 июня, а также возвращенный во 2 квартале налог.

В разделе 1 больше не нужно указывать срок уплаты НДФЛ, так как с 2023 года действует общий сроки уплаты, в том числе для НДФЛ с больничных и отпускных. Это 28-е число включительно месяца, следующего за отчётным периодом.

В полях 021–024 раздела 1 указывайте суммы НДФЛ к уплате по первому, второму, третьему и четвертому сроку соответственно. Поле 024 раздела 1 по четвертому сроку уплаты налога заполняйте только в годовом расчете.

В поле 020 нужно отразить сумму налога по всем физлицам, подлежащую перечислению за последние 3 месяца отчетного периода – с апреля по июнь. Она должна соответствовать сумме полей 021, 022, 023 и 024.

Далее в таблице показано, какие суммы удержанного НДФЛ за 2 квартал 2023 включать в поля 021–024 раздела 1:

| ПЕРИОД | ПОЛЕ | ВКЛЮЧИТЕ НДФЛ, УДЕРЖАННЫЙ: |

| Полугодие 2023 | 021 «по первому сроку перечисления» | С 23 марта по 22 апреля

Срок его уплаты в бюджет – 28.04.2023. Это НДФЛ:

|

| 022 «по второму сроку перечисления» | С 23 апреля по 22 мая

Срок уплаты – 29.05.2023 Это НДФЛ:

|

|

| 023 «по третьему сроку перечисления» | С 23 мая по 22 июня

Срок уплаты –28.06.2023 Это НДФЛ:

|

|

| 024 «по четвертому сроку перечисления» | Не заполняют |

С 2023 года налоговые агенты обязаны удерживать НДФЛ с аванса по зарплате сразу при его выплате (подп. 1 п. 1 ст. 223 НК). Поэтому в 6-НДФЛ аванс и НДФЛ с него отражайте в месяце выдачи.

А НДФЛ, удержанный за конец июня – с 23 июня по 22 июля – попадает уже в строку 021 отчета 6-НДФЛ за 9 месяцев 2023 года. В расчете за полугодие его не показывайте, поскольку срок его уплаты наступит только в 3 квартале.

ПРИМЕР

Аванс по зарплате выдали 23 июня. Срок уплаты НДФЛ с него – 28 июля. Значит, в разд. 1 расчета 6-НДФЛ за полугодие налог не показывают. Его нужно отразить в отчете за 9 месяцев.

Из писем ФНС от 28.12.2022 № ЗГ-3-11/14974, от 11.01.2023 № ЗГ-3-11/125 и от 19.01.2023 № БС-4-11/517 следует, что зарплату:

- за первую первую половину июня (выплата во второй половине июня) и НДФЛ с нее отражают в разд. 1 и 2 расчета 6-НДФЛ за полугодие 2023;

- за вторую половину июня (выплата в начале июля) и НДФЛ с нее – в разд. 1 и 2 отчета 6-НДФЛ уже за 9 месяцев 2023 года.

Переходящую зарплату (за последний месяц квартала) включайте:

- в разд. 2 – если она выплачена до 30 июня включительно;

- в разд. 1 – если НДФЛ с нее надо перечислить во 2 квартале.

ФНС в письме от 09.11.2022 № БС-4-11/15099 уточнила, что аванс и зарплату за июнь, выплаченные:

- до 22 июня включительно – покажите в разд. 1 и 2;

- с 23 по 30 июня – только в разд. 2.

Также см. НДФЛ за июнь 2023 года и новые правила.

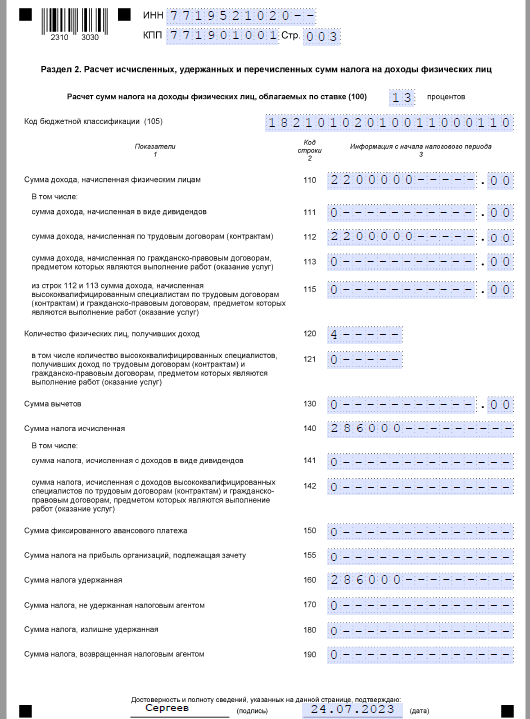

Раздел 2

В разделе 2 отражают сведения:

- о выплаченных доходах;

- суммах вычетов;

- исчисленный и удержанный НДФЛ за весь период с начала года (с 1 января по 30 июня 2023) нарастающим итогом.

///////////////////

| РЕКВИЗИТ | ОСОБЕННОСТЬ ЗАПОЛНЕНИЯ |

| Поле 110 | Зарплата, отпускные, больничные и другие доходы, выплаченные за первые 6 месяцев 2023 года – общей суммой без уменьшения на налог и вычеты.

А именно, сюда входит:

|

| Поле 112 | Доходы по всем физлицам, которые выплатили в 1 полугодии 2023: зарплата, отпускные, больничные, матпомощь, премии, компенсации за неиспользованные отпуска, выплаты физлицам по договорам ГПХ и др.). Уменьшать их на налог и вычеты не следует. |

| Поле 130 | Вычеты по НДФЛ с начала года, в т. ч. стандартные, имущественные и социальные.

Важно: приводить имущественные вычеты отдельно в разд. 2 расчета не нужно. |

| Поле 160 | Налог, удержанный с начала 2023 года. Может не совпадать с суммой НДФЛ в поле 140. Например, если были доходы в натуральной форме. |

| Поле 170 | Только НДФЛ, который не сможете удержать до конца 2023 года. Например, налог с подарка человеку, который больше не получит от компании денежных доходов. |

| Поле 180 | Излишне удержанный НДФЛ, который не сможете вернуть до конца года. |

Полностью необлагаемые доходы в 6-НДФЛ не включают.

Таким образом, в разд. 2 нужно включить суммы:

- доходов, дата фактического получения которых приходится на 1 полугодие 2023;

- относящихся к данному периоду налоговых вычетов;

- исчисленного и удержанного НДФЛ.

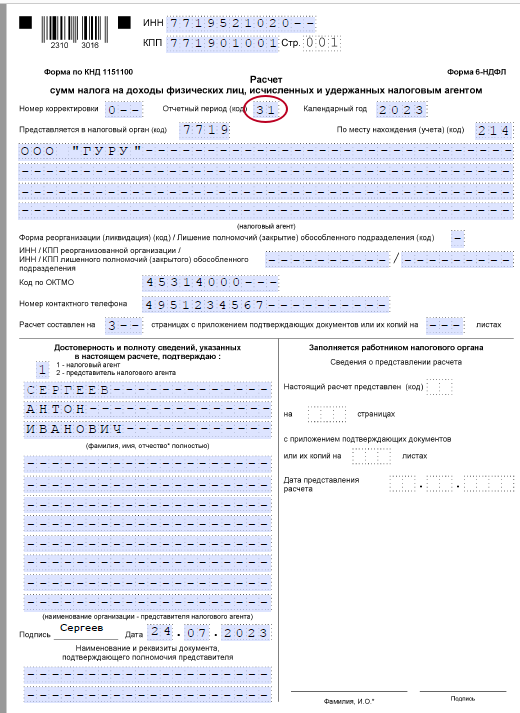

Пример заполнения

Допустим, что в ООО “Гуру” работают 4 сотрудника – граждане РФ. Их общий заработок за месяц составляет 400 000 руб.

Совокупная по всем работникам сумма выплаченного дохода за период с 1 января по 22 июня 2023 г. составила 2 200 000 руб. С этого дохода исчислен и удержан НДФЛ 13% в размере 286 000 руб. В период с 23 по 30 июня компания доходы им не выплачивала.

В последние 3 месяца отчетного периода имели место следующие операции:

- 05.04.2023 – выплачена зарплата за вторую половину марта и с нее удержан НДФЛ 26 000 руб.;

- 20.04.2023 – выплачена зарплата за первую половину апреля и с нее удержан НДФЛ 26 000 руб.;

- 05.05.2023 – выплачена зарплата за вторую половину апреля и с нее удержан НДФЛ 26 000 руб.;

- 19.05.2023 – выплачена зарплата за первую половину мая и с нее удержан НДФЛ 26 000 руб.;

- 05.06.2023 – выплачена зарплата за вторую половину мая и с нее удержан НДФЛ 26 000 руб.;

- 20.06.2023 – выплачена зарплата за первую половину июня и с нее удержан НДФЛ 26 000 руб.

Зарплата за вторую половину июня выплачена в июле. Её в расчете 6-НДФЛ за полугодие 2023 не отражают.

Налоговые вычеты работникам не предоставлялись.

При заполнении 6-НДФЛ за полугодие 2023 программное обеспечение не использовалось. Расчет представлен в ИФНС 20.07.2023.

Далее показан образец заполнения 6-НДФЛ за первое полугодие 2023 для данной ситуации.

Как проверить правильность заполнения

В этом помогут контрольные соотношения, по которым 6-НДФЛ после сдачи проверяют и сами налоговики. Они закреплены письмом ФНС от 18.02.2022 № БС-4-11/1981 и впоследствии несколько раз уточнены.

КС позволяют проверить:

- показатели внутри 6-НДФЛ за отчетный период;

- уплату НДФЛ в бюджет по всем периодам.

При этом контрольные соотношения № 2.1, 2.2 и 3.1 не применяют (письма ФНС от 30.01.2023 № БС-4-11/1010, от 26.06.2023 № БС-4-11/8049).

Нулевой отчет 6-НДФЛ

Сдавать нулевой расчет за полугодие 2023 года не нужно.

Если с января по июнь начислений и выплат, с которых нужно платить налог, не было, то вы не налоговый агент.

СОВЕТ

Лучше уведомить ИФНС, что вы не будете сдавать 6-НДФЛ, и указать причину. Иначе могут оштрафовать и заблокировать счета.