Новые правила по НДФЛ с 29 мая и 30 июня 2023 года

Федеральный закон от 29.05.2023 № 196-ФЗ с изменениями в НК РФ фактически признал, что НДФЛ «важнее» других налогов и предусмотрел для него особую очередность зачисления в бюджеты регионов. А именно – в первоочередном порядке.

Это сделано, чтобы обеспечить более стабильное поступление средств в региональные и местные бюджеты.

На уплату НДФЛ в рамках единого налогового платежа (ЕНП) и реквизиты платежек данное новшество не повлияло.

Кроме того, с 30 июня 2023 года при наличии положительного сальдо на ЕНС НДФЛ списывают в бюджет автоматически на основании сумм, отраженных в уведомлении. Списание произойдет сразу – не позднее дня, следующего за днем поступления в налоговую уведомления.

То есть НДФЛ теперь зачисляется в бюджет раньше крайнего срока, установленного НК РФ для уплаты налога (28-е число месяца). При этом налоговый агент не может отменить такой автоматический зачет.

Это тоже не повлияло на состав реквизитов для уплаты НДФЛ и их заполнение в платежном поручении.

Подробнее см. Новый порядок уплаты НДФЛ с 29.05.2023: что изменилось.

Куда платить

С 2023 года сумму НДФЛ, исчисленную и удержанную налоговым агентом, перечисляют по месту его учета в налоговом органе (месту жительства ИП), а также по месту нахождения каждого обособленного подразделения.

Изменение в заполнении платёжек с 15.05.2023

С 15 мая 2023 года для упрощения заполнения платёжек в поле 16 “Получатель” вместо “Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)” нужно указывать – “Казначейство России (ФНС России)”.

На это обращено внимание в совместном письме ФНС № ЕД-26-8/8 и Казначейства № 07-04-05/05-12658 от 15.05.2023.

Остальные реквизиты получателя платежа остались без изменений.

Налоговики дополнительно уточнили: если в расчетном документе в поле “Получатель” будет старая формулировка, на зачисление платежа это не повлияет.

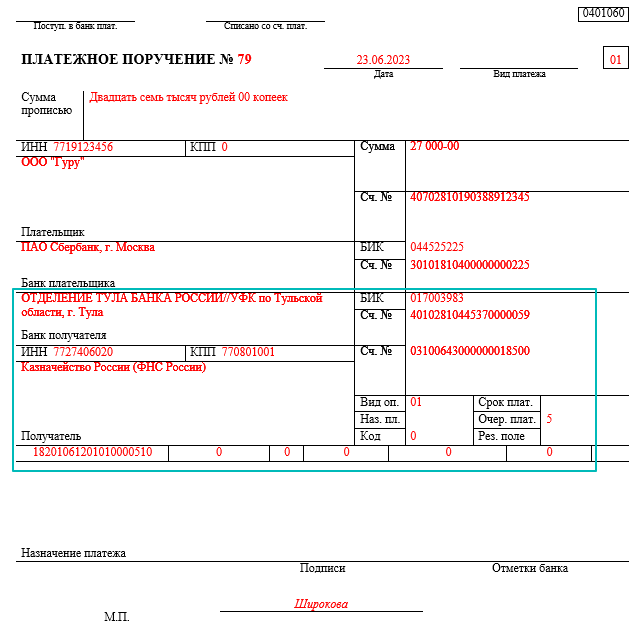

Оплату НДФЛ с 2023 года перечисляют исключительно на казначейский счет в УФК по Тульской области и приводят следующие банковские реквизиты:

| ПОЛЕ ПЛАТЕЖКИ | НАЗВАНИЕ РЕКВИЗИТА | ЗНАЧЕНИЕ РЕКВИЗИТА |

|---|---|---|

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств | 017003983 |

| 15 | № счета банка получателя средств | 40102810445370000059 |

| 16 | Получатель | Казначейство России (ФНС России) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

Эти реквизиты получателя ЕНП едины для всех организаций, ИП и не зависят от способа уплаты НДФЛ и региона.

Реквизиты для платёжки по НДФЛ на ЕНП

Основные правила заполнения такие:

- указывают специальный КБК ЕНП – 18201061201010000510, а не КБК НДФЛ;

- поле «Назначение платежа» – оставляют пустым (ведь ранее вы подавали в налоговую уведомление об исчисленном НДФЛ, и потому ИФНС уже знает, какие суммы и куда распределить);

- в поле 101 (рядом с видом платежа) показатель статуса – 01;

- поле 105 для ОКТМО – 0;

- поле 107 –0.

Далее показан образец заполнения платежного поручения по НДФЛ в 2023 году на единый налоговый платёж:

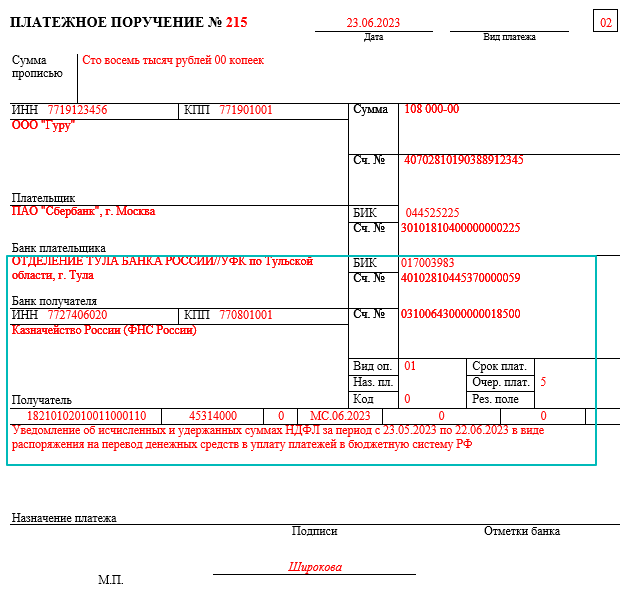

Особенности платёжки по НДФЛ вместо уведомления

На основании ч. 14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ в течение 2023 года можно воспользоваться правом подать уведомление об исчисленной сумме НДФЛ за месяц сразу в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ. То есть использовать обычное платёжное поручение и не подавать отдельно до него уведомление.

Данный вариант возможен, если ранее в 2023 году уведомления на ЕНП в налоговые органы вы вообще не представляли ни по какому налогу, сбору, страховым взносам.

Обратите внимание на особенности его заполнения в отличие от платёжки на общий КБК ЕНП:

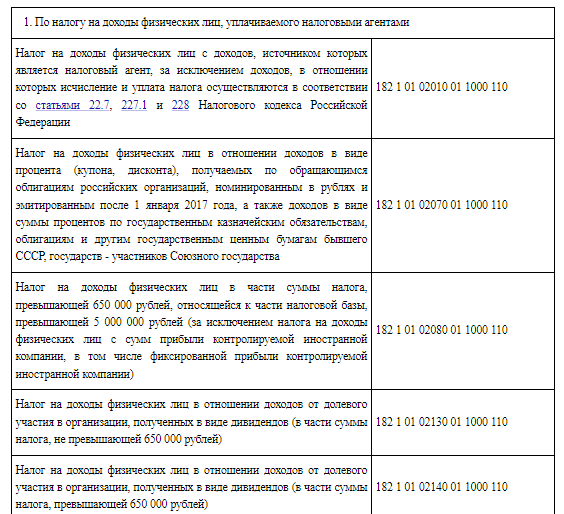

- указывают КБК именно НДФЛ – 18210102010011000110, а не специальный КБК ЕНП;

- поле «Назначение платежа» нельзя оставлять пустым, а нужно указать – «Уведомление об исчисленных суммах НДФЛ со сроком перечисления __.__.2023 в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ» или «НДФЛ, удержанный налоговым агентом за период с __.__.2023 по __.__.2023»;

- в поле 101 (рядом с видом платежа) показатель статуса – 02 (а не 01, как при ЕНП);

- поле 105 для ОКТМО – код места мобилизации платежа (а не 0, как при ЕНП);

- поле 107 – налоговый период МС.__.2023 (а не 0, как при ЕНП).

Все актуальные КБК по НДФЛ можно посмотреть на сайте ФНС России здесь, а также в Приложении 3 к письму ФНС от 22.03.2023 № БС-4-11/3383.

Вот пример заполнения платёжного поручения по НДФЛ вместо уведомления в 2023 году:

Также см. Как в 2023 году правильно заполнить платёжку взамен уведомления.

СОВЕТ

Платежку по НДФЛ можно сформировать в сервисе ФНС “Уплата налогов и пошлин“. Тогда заполнить нужно только реквизиты плательщика и сумму налога.

Также см. Как правильно заполнить реквизиты платёжного поручения на ЕНП.