Когда платить взносы за сентябрь 2023

Крайние сроки уплаты с 2023 года страховых взносов такие:

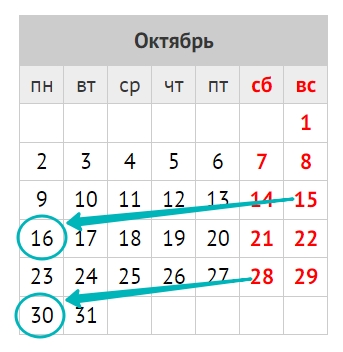

- 30 октября (понедельник, перенос с субботы 28.10) – страховые взносы по общим и доп. тарифам за сентябрь 2023 (пенсионные, медицинские и по временной нетрудоспособности + материнству);

- 16 октября (понедельник, перенос с воскресенья 15.10) – страховые взносы на травматизм за сентябрь 2023.

Таким образом, сентябрь 2023 года – это тот редкий месяц, когда правило переноса крайнего срока уплаты на ближайший рабочий день действует дважды.

Какая база и тариф

С 2023 года взносы на ОПС, ОМС и ВНиМ начисляют по единому тарифу. Как и раньше, отдельно надо вести учет и расчет взносов на травматизм и по доптарифам.

Основной тариф взносов такой:

- на ОПС, ОМС и ВНиМ – 30%;

- на травматизм – от 0,2 до 8,5%.

Предельная база для начисления взносов на 2023 год составляет 1 917 000 рублей. На выплаты с начала года свыше этой суммы взносы на ОПС, ОМС и ВНиМ начисляйте уже по тарифу 15,1%.

При этом пониженные тарифы установлены для малого и среднего бизнеса (МСП), ИТ-компаний и ряда других плательщиков. Например, для МСП – 15% для выплат сверх МРОТ (16 242 руб.). Организации общепита со среднесписочной численностью до 1500 человек могут применять пониженный тариф при доле доходов от общепита не менее 70% (ст. 427 НК РФ).

Также см. Важные изменения и новшества по страховым взносам 2023-2024.

Примеры расчета взносов за сентябрь 2023

Подход должен быть такой: сумма взносов за работника к уплате за месяц – это разница между начисленными за этот месяц и уже уплаченными взносами за него с начала года.

Для понимания расчётов в следующем примере условимся, что каждый месяц зарплата сотрудника немного меняется.

Общий случай

Зарплата работника за январь 90 000 руб., за февраль – 94 000 руб., за март – 99 000 руб., за апрель – 102 000 руб., за май – 103 000 руб., за июнь – 104 000 руб., за июль – 105 000 руб., за август – 107 000 руб., за сентябрь – 108 000 руб. Взносы на ОПС, ОМС и ВНиМ компания платит по общему тарифу, на травматизм – по тарифу 0,8%.

Взносы на ОПС, ОМС, ВНиМ за январь – 27 000 руб. (90 000 руб. × 30%), на травматизм – 720 руб. (90 000 руб. × 0,8%).

Взносы на ОПС, ОМС, ВНиМ за февраль – 28 200 руб. ((90 000 руб. + 94 000 руб.) × 30% – 27 000 руб.), на травматизм –752 руб. ((90 000 руб. + 94 000 руб.) × 0,8% – 720 руб.).

Взносы на ОПС, ОМС, ВНиМ за март – 29 700 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб.) × 30% – 27 000 руб. – 28 200 руб.), на травматизм – 792 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб.) × 0,8% – 720 руб. – 752 руб.).

Взносы за апрель 2023 на ОПС, ОМС, ВНиМ – 30 600 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб.) × 30% – 27 000 руб. – 28 200 руб. – 29 700), на травматизм – 816 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб.) × 0,8% – 720 руб. – 752 руб. – 792 руб.).

Взносы за май 2023 на ОПС, ОМС, ВНиМ – 30 900 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб.) × 30% – 27 000 руб. – 28 200 руб. – 29 700 руб. – 30 600 руб.), на травматизм – 824 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб.) × 0,8% – 720 руб. – 752 руб. – 792 руб. – 816 руб.).

Взносы за июнь 2023 на ОПС, ОМС, ВНиМ – 31 200 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб. + 104 000 руб.) × 30% – 27 000 руб. – 28 200 руб. – 29 700 руб. – 30 600 руб. – 30 900 руб.), на травматизм – 832 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб. + 104 000 руб.) × 0,8% – 720 руб. – 752 руб. – 792 руб. – 816 руб. – 824 руб.).

Взносы за июль 2023 на ОПС, ОМС, ВНиМ – 31 500 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб. + 104 000 руб. + 105 000 руб.) × 30% – 27 000 руб. – 28 200 руб. – 29 700 руб. – 30 600 руб. – 30 900 руб. – 31 200 руб.), на травматизм – 840 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб. + 104 000 руб. + 105 000 руб.) × 0,8% – 720 руб. – 752 руб. – 792 руб. – 816 руб. – 824 руб. – 832 руб.).

Взносы за август 2023 на ОПС, ОМС, ВНиМ – 32 100 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб. + 104 000 руб. + 105 000 руб. + 107 000 руб.) × 30% – 27 000 руб. – 28 200 руб. – 29 700 руб. – 30 600 руб. – 30 900 руб. – 31 200 руб. – 31 500 руб.), на травматизм – 856 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб. + 104 000 руб. + 105 000 руб. + 107 000 руб.) × 0,8% – 720 руб. – 752 руб. – 792 руб. – 816 руб. – 824 руб. – 832 руб. – 840 руб.).

Тогда взносы за сентябрь 2023 за этого сотрудника составят:

- на ОПС, ОМС, ВНиМ – 32 400 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб. + 104 000 руб. + 105 000 руб. + 107 000 руб. + 108 000 руб.) × 30% – 27 000 руб. – 28 200 руб. – 29 700 руб. – 30 600 руб. – 30 900 руб. – 31 200 руб. – 31 500 руб. – 32 100 руб.);

- на травматизм – 864 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб. + 104 000 руб. + 105 000 руб. + 107 000 руб. + 108 000 руб.) × 0,8% – 720 руб. – 752 руб. – 792 руб. – 816 руб. – 824 руб. – 832 руб. – 840 руб. – 856 руб.).

Если плательщик – МСП

Работнику начислили за сентябрь зарплату 30 000 руб. и пособие за первые 3 дня по больничному, не облагаемое взносами, – 4602,90 руб.

Облагаемые выплаты за месяц сверх МРОТ – 13 758 руб. (30 000 руб. – 16 242 руб.).

Взносы на ОПС, ОМС, ВНиМ с выплат в пределах МРОТ – 4872,60 руб. (16 242 руб. × 30%), сверх МРОТ – 2063,70 руб. (13 758 руб. × 15%).

Всего взносов за сентябрь 2023 – 6936,30 руб. (4872,60 руб. + 2063,70 руб.).

Взносы на ОПС, ОМС, ВНиМ и травматизм начисляйте на все выплаты за работу по трудовым договорам – зарплату, премиальные, оплату отпуска. Доход работников в натуральной форме тоже облагайте.

За исполнителей на договорах ГПХ взносы платите по тому же тарифу, что и за работников на трудовых договорах.

Отчетность по взносам за сентябрь 2023

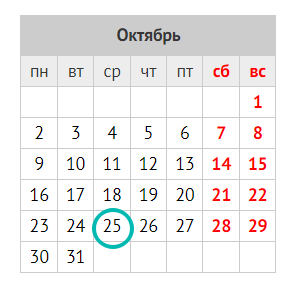

Крайний срок сдачи в налоговую расчета по страховым взносам (РСВ) за 9 месяцев 2023 года, куда входят взносы за сентябрь, – до 25 октября 2023 включительно (среда).

Персонифицированные сведения на физлиц сдают только за первый и второй месяц квартала (письмо ФНС от 28.03.2023 № БС-4-11/3700). Поэтому за сентябрь их представлять в ИФНС не нужно, так как то же самое налоговики увидят из сданного РСВ за 9 месяцев.

Что касается взносов на травматизм, за отчётные периоды с 1 января 2023 года вместо формы 4-ФСС ежеквартально по ним в Социальный фонд России (СФР) сдают отчёт ЕФС-1 с разделом 2.

Начисленные за сентябрь 2023 взносы входят в отчёт ЕФС-1 за 9 месяцев 2023 года, который нужно сдать в СФР в тот же срок – до 25.10.2023 включительно.

Также см. Как заполнить раздел 2 формы ЕФС-1.

Уведомление по взносам за сентябрь 2023

Из письма ФНС от 22.03.2023 № БС-4-11/3383 ФНС следует, что уведомление с посчитанными взносам представлять не нужно по тем месяцам, когда сроки сдачи РСВ и уведомления совпадают.

То есть такой принцип действует каждый третий месяц квартала. В том числе в отношении уведомления по взносам за сентябрь в октябре 2023.

Дело в том, что налоговая поймёт из РСВ, какую сумму нужно учесть в бюджете в качестве страховых взносов за сентябрь 2023.

Варианты уплаты взносов

В 2023 году есть 2 пути уплаты взносов:

| ВАРИАНТ 1 | ВАРИАНТ 2 |

| Организация платит страховые взносы в налоговую в составе единого налогового платежа в общем порядке.

Тогда платежку заполняют точно так же, как и по любому другому налогу, входящему в ЕНП. Для страховых взносов никаких особенностей нет. Отправляем всю сумму на специальный КБК ЕНП – 18201061201010000510. В поле «Назначение платежа» ничего указывать не нужно, т. к. ранее вы сдали расчет по взносам за 9 месяцев 2023 года. Поэтому налоговая знает, какую сумму отнести на них за этот месяц. |

В 2023 году действует переходный период: если не хотите сначала заполнять уведомление на ЕНП по страховым взносам и потом ещё оформлять платёжку на них, можно отправить в налоговую только платежку по взносам вместо уведомления (ч. 14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ).

То есть привычное платежное поручение по взносам в 2023 году может его заменить. Условие: ранее в 2023 г. вы не подавали в ИФНС уведомления ни по каким налогам, взносам. Если такой вариант вам подходит, в платежке следует привести другой КБК, который укажет, что вы заплатили именно страховые взносы – 18210201000011000160. В назначении платежа не нужно писать, что это платеж по страховым взносам. А следует указать, что это «Уведомление об исчисленных по единому тарифу страховых взносах за сентябрь 2023 г. в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ». |

Общие реквизиты платёжек

Оплату взносов с 2023 года перечисляют исключительно на казначейский счет в УФК по Тульской области и приводят следующие банковские реквизиты:

| ПОЛЕ ПЛАТЕЖКИ | НАЗВАНИЕ РЕКВИЗИТА | ЗНАЧЕНИЕ РЕКВИЗИТА |

|---|---|---|

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств | 017003983 |

| 15 | № счета банка получателя средств | 40102810445370000059 |

| 16 | Получатель | Казначейство России (ФНС России) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

Эти реквизиты получателя ЕНП едины для всех организаций, ИП и не зависят от способа уплаты взносов и региона.

Также с 15.05.2023 для упрощения заполнения в поле 16 “Получатель” платёжки вместо “Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)” нужно указывать – “Казначейство России (ФНС России)”.

На это обращено внимание в совместном письме ФНС № ЕД-26-8/8 и Казначейства № 07-04-05/05-12658 от 15.05.2023.

Остальные реквизиты получателя платежа, которые указывают при перечислении сумм, администрируемых налоговыми органами, остались без изменений.

Налоговики дополнительно уточнили: если в расчетном документе в поле “Получатель” будут старые реквизиты, на зачисление платежа это не повлияет.

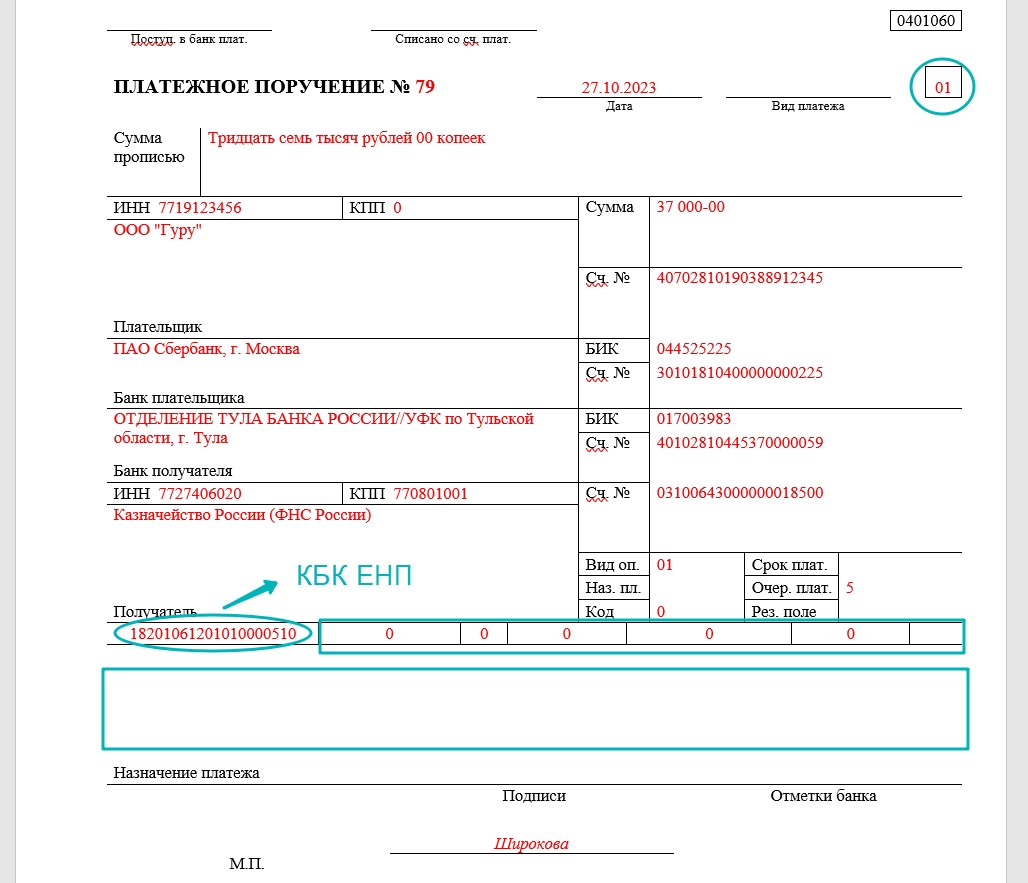

Платёжка на ЕНП по взносам за сентябрь 2023

Заполнить её довольно просто:

- указывают специальный КБК ЕНП – 18201061201010000510;

- поле «Назначение платежа» – оставляют пустым;

- в поле 101 (рядом с видом платежа) показатель статуса – 01;

- поле 105 для ОКТМО – 0;

- поле 107 – 0.

Далее показан образец заполнения платёжки по взносам за сентябрь 2023 на ЕНП:

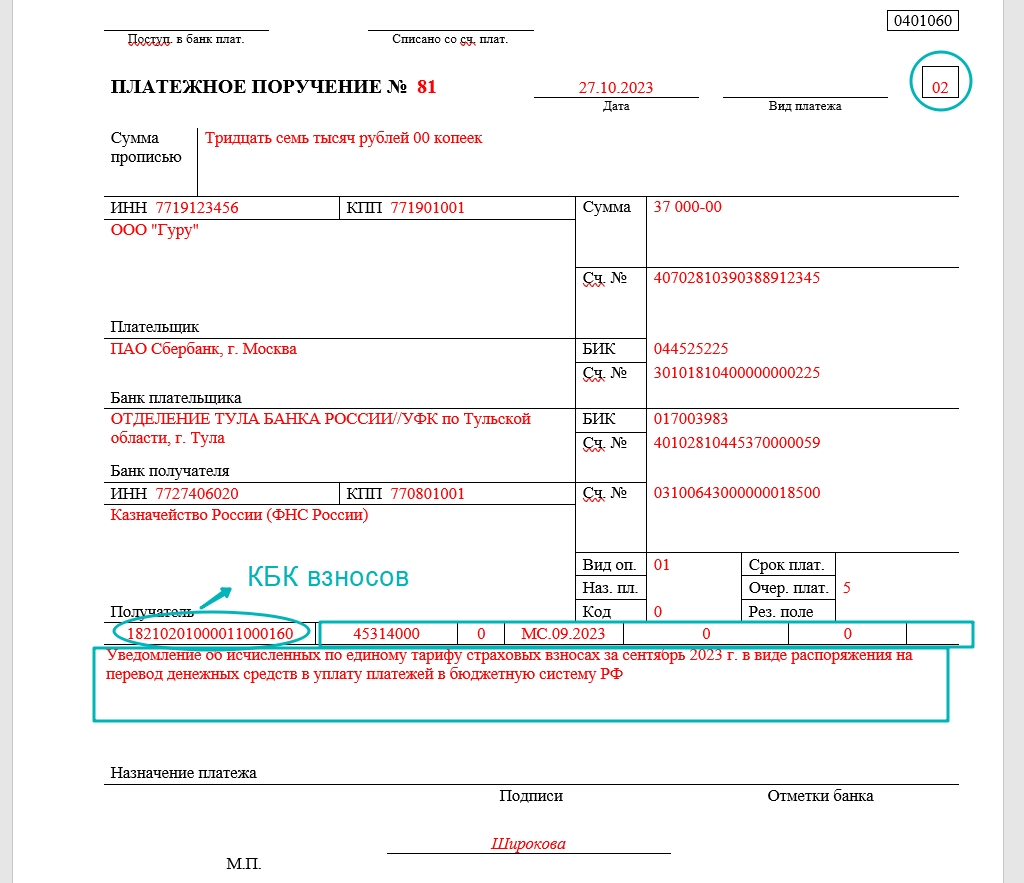

Платежка вместо уведомления

Обратите внимание на особенности её заполнения в отличие от платёжки на общий КБК ЕНП:

- указывают КБК именно взносов по общему тарифу – 182 1 02 01000 01 1000 160, а не специальный КБК ЕНП;

- поле «Назначение платежа» нельзя оставлять пустым, а нужно указать – «Уведомление об исчисленных по единому тарифу страховых взносах за сентябрь 2023 в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ»;

- в поле 101 (рядом с видом платежа) показатель статуса – 02 (а не 01, как при ЕНП);

- поле 105 для ОКТМО – код места мобилизации платежа (а не 0, как при ЕНП);

- поле 107 – налоговый период МС.09.2023 (а не 0, как при ЕНП).

Вот пример заполнения платёжки по взносам за сентябрь 2023 без уведомления:

Также см. Как в 2023 году правильно заполнить платёжку взамен уведомления.

СОВЕТ

Платежку по взносам также можно сформировать в сервисе ФНС “Уплата налогов и пошлин“. Тогда заполнить нужно только реквизиты плательщика и сумму взносов.

Также см. Как правильно заполнить реквизиты платёжного поручения на ЕНП.

Платёжка по взносам на травматизм за сентябрь 2023

Важно знать, что страховые взносы по обязательному соцстрахованию от несчастных случаев на производстве и профессиональных заболеваний (на травматизм) не входят в единый налоговый платеж. Поэтому их нужно перечислять в бюджет отдельным платежным поручением на свой КБК.

КБК для оплаты взносов на травматизм с 2023 года специальный новый – 797 1 02 12000 06 1000 160. Его нужно внести в платежку. Обратите внимание, что первые три цифры – 797 – это код нового фонда (СФР). Прежних кодов 392 и 393 больше нет.

В поле 101 укажите код статуса плательщика «08».

В платежке нужно отразить реквизиты получателя платежа – вашего регионального подразделения Социального фонда по месту регистрации организации. Или по месту нахождения обособленного подразделения с расчетным счетом, если оно начисляет и выплачивает вознаграждения физлицам.

Их можно найти на сайте СФР в разделе «Информация для жителей региона – Страхователям». Но предварительно в правом верхнем углу главной страницы сайта нужно выбрать ваш регион.

Данные отделения Соцфонда укажите в поле 16 после сокращенного наименования УФК в полях 61 и 103.

Также см. Код территориального органа СФР: как узнать.

В полях 107, 108 и 109 укажите «0».

В поле 24 «Назначение платежа» пропишите текстом, какой платеж перечисляете в бюджет и укажите регистрационный номер в СФР. Например:

| Страховые взносы в Социальный фонд на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за сентябрь 2023 года. Регистрационный номер – 7734456789. |

Также см. Образец платежного поручения на уплаты страховых взносов “на травматизм”-2023.

Что в бухучете

| ПРОВОДКА | РАСШИФРОВКА |

| ДЕБЕТ 44 – КРЕДИТ 69 субсчет «Расчеты по страховым взносам по единому тарифу» | Начислены страховые взносы по единому тарифу |

| ДЕБЕТ 44 – КРЕДИТ 69 субсчет «Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» | Начислены взносы на травматизм |

| ДЕБЕТ 69 «Страховые взносы по единому тарифу» – КРЕДИТ 68 «Единый налоговый счет» | Отражена часть заявленной в уведомлении совокупной обязанности компании перед бюджетом в размере взносов, начисленных по единому тарифу на сумму зарплаты и иных вознаграждений за сентябрь 2023 года. |

| ДЕБЕТ 68 «Единый налоговый счет» – КРЕДИТ 51 | В составе единого налогового платежа уплачена сумма страховых взносов за сентябрь 2023 |