Налоговая декларация на возмещение НДФЛ при покупке квартиры – это один из основных документов, который позволяет вернуть подоходный налог с этой сделки. В нашей консультации мы обратим внимание на основные моменты, связанные с возмещением НДФЛ через налоговую инспекцию.

Какой использовать бланк

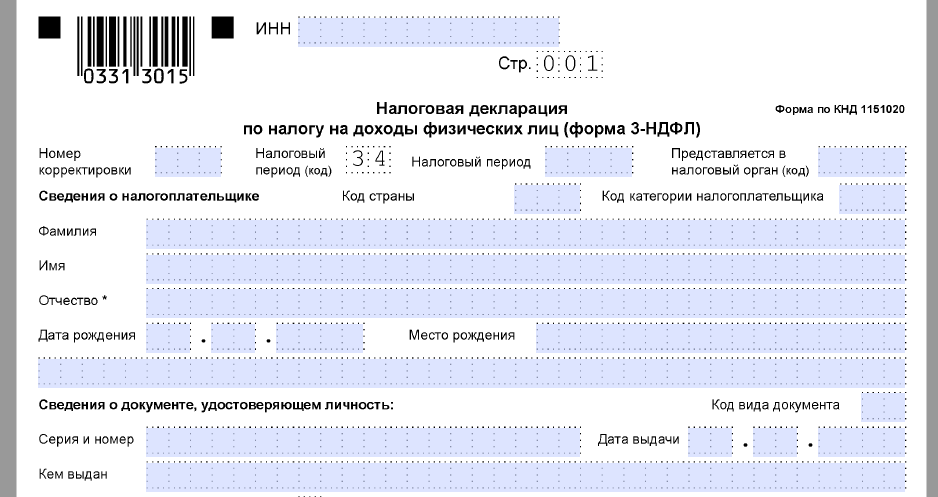

В 2017 году заполнение декларации 3-НДФЛ при покупке квартиры регламентировано приказом Налоговой службы России от 24 декабря 2014 года № ММВ-7-11/671 в последней по времени редакции от 10.10.2016 года.

Этим нормативным документом утвержден не только сам бланк декларации, но и:

- формат для сдачи по электронным каналам;

- правила заполнения формы.

На нашем сайте абсолютно бесплатно для заполнения скачать декларацию 3-НДФЛ при покупке квартиры можно по следующей прямой ссылке.

Имейте в виду, что сдают декларацию 3-НДФЛ при покупке квартиры только на следующий год после года, в котором возникло право на вычет по этой недвижимости. А оно появляется не на дату совершения сделки, а когда Росреестр зарегистрировал за покупателем право собственности на жилье.

Воспользоваться имущественным вычетом по приобретенному жилью можно только один раз в жизни. При этом необходимость для этих целей подать налоговую декларацию 3-НДФЛ при покупке квартиры может возникать несколько раз. Просто иногда реализация данного права по естественным причинам растягивается на годы. Подробнее об этом будет сказано далее в статье.

Получить имущественный вычет – это право, а не обязанность покупателя. Кроме того, при покупке квартиры декларацию 3-НДФЛ в 2017 году подавать не обязательно. Это делают, только если в бюджет за 2016 год поступал НДФЛ с зарплатных выплат в адрес будущего приобретателя жилья.

Также см. «Документы для возмещения НДФЛ в 2017 году при покупке квартиры».

Что и как заполнять

В каждом случае для получения вычета оформление декларации 3-НДФЛ при покупке квартиры обязывает заполнить следующие ее части и желательно в таком же порядке:

- Титульный лист;

- Лист Д1;

- Лист А;

- Раздел 2;

- Раздел 1.

Также см. «Какие листы нужно заполнять в 3-НДФЛ за 2016 год».

Согласно требованиям ФНС, составление декларации 3-НДФЛ при покупке квартиры и в иных ситуациях подразумевает проставление прочерков во всех незаполненных строках и ячейках. Кроме того, все суммы подоходного налога приводят без копеек, а остальные рублёвые показатели – только с ними. Причем суммы до 50 копеек отбрасывают, а от 50 – считают за 1 рубль.

Каждый покупатель жилья волен выбирать, как в 2017 году заполнить декларацию 3-НДФЛ при покупке квартиры:

- на бумажном бланке от руки или путем набора на компьютере;

- в режиме онлайн в личном кабинете физлица на официальном сайте ФНС www.nalog.ru;

- с помощью программы ФНС «Декларация 2016».

Если говорить честно, довольно сложно с первого раза оперативно и правильно заполнить рассматриваемый бланк для получения вычета. Поэтому многие приобретатели жилья с вопросом – помогите заполнить декларацию 3-НДФЛ при покупке квартиры – обращаются к сторонним специалистам, которые делают это за денежное вознаграждение.

На наш взгляд, этого варианта можно избежать. Хотя бы потому что заполнять данную форму довольно просто через личный кабинет физлица на сайте ФНС или с помощью специальной программы «Декларация 2016». Дело в том, что оба эти способа объединяет весомое преимущество по сравнению заполнением по старинке без использования новых технологий. Заложенный в них алгоритм:

- сам подберет необходимые для заполнения листы;

- многие реквизиты заполнит автоматически.

Также см. «Инструкция по заполнению 3-НДФЛ за 2016 год в программе «Декларация».

Подробно про образец декларации 3-НДФЛ на покупку квартиры на нашем сайте рассказано в этом материале.

Когда 3-НДФЛ сдают повторно

Иногда возникает необходимость подать повторную декларацию 3-НДФЛ при покупке квартиры. (речь идет об одном и том же объекте). На практике это делают в 2-х случаях:

- В первичной декларации есть недочеты, ошибки и т. п.

- Когда перечисленного за прошлый год в бюджет НДФЛ не хватило, чтобы вернуть всю положенную исходя из цены жилья сумму налога.

Второе жилье

В случае приобретения второй квартиры на нее подают отдельную декларацию на вычет, если первая квартира стоила меньше 2 млн рублей. То есть вычет было невозможно использовать полностью.

Этот процесс называют правом на перенос оставшейся части имущественного вычета на будущие периоды, когда будет приобретено второе жилье. Поэтому сдача декларации 3-НДФЛ при покупке второй квартиры закроет вопрос с вычетом, поскольку позволит добрать его до лимита в 2 млн рублей.

Также см. «3-НДФЛ в 2017 году: что изменилось».

Право на 2 вычета сразу

В Налоговом кодексе РФ напрямую никак не прописана ситуация, когда физическое лицо за относительно короткий промежуток времени провело сразу 2 разные сделки с жильем – и купило, и продало квартиру.

По общему правилу при продаже и покупке квартиры в декларации 3-НДФЛ за 2016 год можно заявить сразу 2 вычета:

- С продажи квартиры.

- С покупки квартиры.

Причем это возможно в рамках одной декларации:

- по итогам года, в котором произошли эти 2 сделки;

- когда в одном году жилье сначала (!) купили, а в последующем старое – продали.

Данная схема работает при условии, что в качестве покупателя физическое лицо:

- вычетом по подп. 3 п. 1 ст. 220 НК РФ ранее не пользовалось либо вычет использован не до конца;

- право собственности оформлено;

- квартира куплена не у близкого родственника.

В письме от 11 февраля 2016 года № 03-04-05/7154 Минфин уточняет: право на единовременное получение 2-х вычетов возникает, когда продажа одной квартиры и оформление права собственности на другое жилье произошли в одном налоговом периоде. То есть – календарном году.

Подробнее об этом см. «3-НДФЛ за 2016 год при покупке и продаже квартиры».

Если в ипотеку

Заявить имущественный вычет по уплаченному ранее подоходному налогу в декларации 3-НДФЛ при покупке квартиры в ипотеку позволяет подп. 4 п. 1 ст. 220 НК РФ. Речь идет о суммах, которые покупатель жилья направил на погашение процентов по ипотечному кредиту (займу), который взял в выбранном им банке.

В отношении ипотечного жилищного вычета законом установлены следующие ограничения:

- до 3 000 000 рублей по выплаченным банку процентам;

- только по одной купленной квартире на выбор.

В случае покупки квартиры в ипотеку декларацию 3-НДФЛ в 2017 году заполняют по стандартным правилам. То есть, как и при обычной покупке жилья. Единственное, к ней придется приложить:

- справку из банка о погашенных процентах;

- копию ипотечного договора.

Подробнее об этом см. «Документы на налоговый вычет в 2017 году при покупке квартиры в ипотеку».

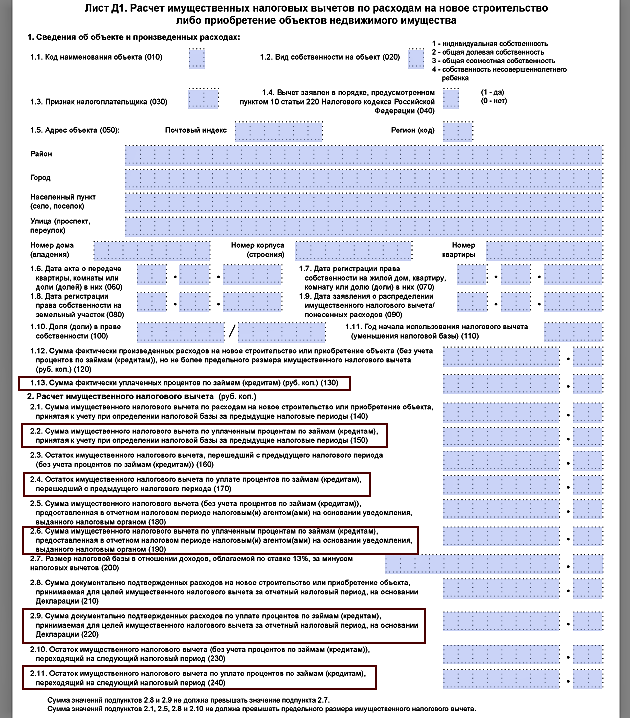

Заметим, что для отражения процентов по кредитам в Листе Д1 декларации 3-НДФЛ предназначены отдельные строки. Они выделены на рисунке:

Также см. «Как заполнить Лист Д1 в 3-НДФЛ за 2016 год».