Состав документов на налоговый вычет при покупке квартиры в ипотеку несколько отличается от общего перечня. Поскольку сегодня всё большее число людей связываются с таким способом решения жилищного вопроса, рассмотрим, какие необходимо собрать документы для возврата НДФЛ.

Что говорит закон

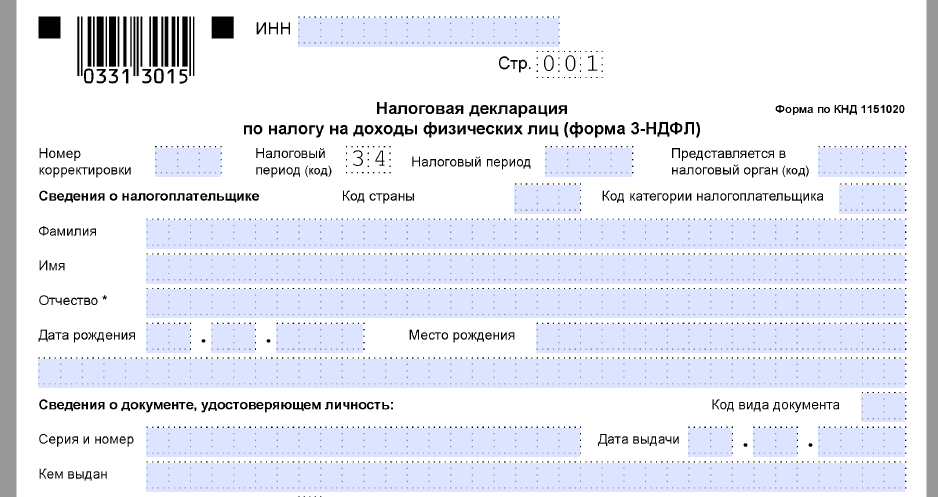

Имущественный вычет при покупке жилья в ипотеку физическому лицу положен на основании подп. 4 п. 1 ст. 220 НК РФ. По завершении года, в котором Росреестр зарегистрировал право собственности на квартиру, и владелец начал уплачивать за нее проценты по взятым кредитам (займам), он вправе подать в свою территориальную инспекцию декларацию по форме 3-НДФЛ.

К слову сказать, при покупке жилья в ипотеку в отношении соответствующего вычета по НДФЛ Налоговый кодекс и декларация 3-НДФЛ термин «ипотека» не применяют. Здесь речь идет о фактически погашенных процентах по займам и кредитам, взятым на решение квартирного вопроса.

О том, какие документы на возврат НДФЛ при покупке квартиры в ипотеку нужно собрать в 2017 году, сказано в:

- подпунктах 6 и 7 п. 3 ст. 220 НК РФ (это общий перечень, который собирают и при ипотеке);

- пункте 4 статьи 220 НК РФ (специальные документы по ипотеке).

Также см. «Документы для возмещения НДФЛ в 2017 году при покупке квартиры».

Перечень

Установленные законом документы на вычет в 2017 году при покупке квартиры в ипотеку включают:

| 1. Договор о покупке квартиры. 2. Документ от Росреестра, подтверждающий право собственности на купленную квартиру (свидетельство или выписка из ЕГРН). 3. Документы об оплате стоимости квартиры. |

| 1. Договора займа/кредита. 2. Документ о перечислении денежных средств в погашение процентов. Если ипотечный кредит выдал банк, то это: • справка об уплаченных в налоговом периоде процентах за пользование кредитом; • выписки банка о перечислении денег со счета заемщика на счет кредитной организации; • квитанции к приходным кассовым ордерам (если платежи по процентам шли через кассу банка). |

Не забудьте: чтобы при покупке квартиры в ипотеку сделать возврат НДФЛ через инспекцию, необходимо также подать соответствующее заявление.

Подробнее об этом см. «Заявление на возврат НДФЛ в 2017 году при покупке квартиры».

Еще в целом понадобятся паспорт и справка о доходах по форме 2-НДФЛ. А все документы по ипотечному кредиту должен предоставить банк. Закон выдвигает строгие требования к их форме и содержанию. Однако это забота только специалистов кредитной организации, а не покупателя жилья.

Статья 220 НК РФ не поясняет, в каком виде прикладывать к 3-НДФЛ документы на вычет при покупке жилья (в т. ч. в ипотеку): только копии, только оригиналы либо и то, и то. Рекомендуем сдавать в ИФНС только копии, а на руках иметь подлинники.

Особенности

Важный нюанс: договор на ипотечный заем или кредит должен быть именно целевым. То есть в нем прописано условие о том, что единственное допустимое направление расходования предоставленных по нему средств – покупка жилья (дома, квартиры, комнаты, долей в них).

Проще говоря, одного только направления полученных по нецелевому займу/кредиту денежных средств на покупку квартиры недостаточно для получения имущественного вычета. Это подтверждает письмо ФНС России от 26.06.2014 № БС-4-11/12234.

В то же время документы на возврат НДФЛ при покупке квартиры в ипотеку почти никак не влияют на заполнение декларации 3-НДФЛ. Главное – приложить к ней:

- справку из банка о погашенных процентах;

- копию договора на ипотечный кредит.

Также см. «Образец 3-НДФЛ за 2016, если квартира куплена в ипотеку».