Основание сдать 3-НДФЛ и минимальный срок владения

Налогоплательщик-физическое лицо должен отчитаться о доходах за 2022 год, если продал недвижимость, которая была в собственности меньше минимального срока владения. По закону это 3 или 5 лет в зависимости от основания приобретения права на имущество.

Так, срок 5 лет касается обычных сделок купли-продажи жилья.

Минимальный срок составляет 3 года, если право собственности на недвижимое имущество получено:

- физлицом в порядке наследования или по договору дарения от члена его семьи или близкого родственника (трактуют по Семейному кодексу РФ);

- в результате приватизации;

- плательщиком ренты при передаче имущества по договору пожизненного содержания с иждивением;

- как «единственное жилье» – это когда в собственности (вкл. совместную супругов) на дату госрегистрации перехода права собственности на проданное имущество нет иного жилого помещения (не учитывается недвижимость, приобретенная данным лицом или его супругом/супругой в течение 90 дней до даты госрегистрации права собственности на проданное).

Для иного имущества (гараж, автомобиль и т. д.) минимальный срок владения составляет 3 года.

При этом для освобождения от НДФЛ минимальный предельный срок владения объектом недвижимости, приобретенным по договору долевого участия (ДДУ), отсчитывается с момента полной оплаты стоимости объекта по договору. То есть момент дополнительной оплаты, связанной с увеличением площади объекта после ввода дома в эксплуатацию, не учитывается.

А доходы семей с 2 и более несовершеннолетними детьми, полученные от продажи жилья начиная с 2021 года, при определённых условиях освобождены от НДФЛ независимо от срока нахождения такого жилья в собственности.

Также см. Кто должен сдать декларацию 3-НДФЛ за 2022 год.

Крайний срок сдачи

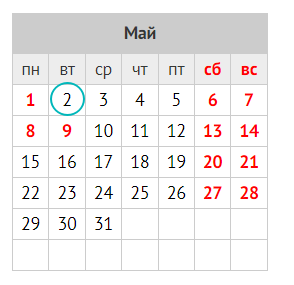

Заполнить и сдать декларацию 3-НДФЛ о доходе 2022 года с продажи квартиры, самостоятельно рассчитав в ней сумму налога, необходимо не позднее 2 мая 2023 года (перенос с 30.04). Это вторник, первый рабочий день после вторых майских праздников.

Причём этот предельный срок подачи декларации не распространяется на получение только налоговых вычетов: по ним направить 3-НДФЛ можно в любое время в течение года.

Но если в 3-НДФЛ за 2022 год фигурирует и доход, и вычет, представить такую декларацию нужно не позднее 2 мая 2023 года.

Какой бланк

Форма декларации 3-НДФЛ (КНД 1151020), порядок ее заполнения и электронный формат сдачи закреплены приказом ФНС России от 15.10.2021 № ЕД-7-11/903. Причём с отчета за налоговый период 2022 года её изменил приказ ФНС от 29.09.2022 № ЕД-7-11/880.

Также см. 3-НДФЛ: какие изменения с 2023 года и скачать бланк.

Что заполнить

Для декларирования дохода от продажи недвижимости (квартиры и т. п.) гражданину – налоговому резиденту РФ необходимо заполнить в 3-НДФЛ:

- титульный лист – заполняют все и всегда;

- разд. 1 и 2 – заполняют все и всегда;

- Приложение 1 – для отражения дохода, полученного от продажи недвижимости (квартиры);

- Приложение 6 – для расчета имущественного налогового вычета;

- Расчет к Приложению 1.

Последовательность заполнения

Начинать лучше с Приложений 1 и 6, а также Расчета к Приложению 1, на основании которых заполняют разд. 2 и 1, а также титульный лист.

Особенности заполнения

В Приложении 1:

- В строке 010 – нужно указать код вида дохода “18” согласно Приложению № 3 к порядку заполнения. Он обозначает «доходы от продажи имущества (за исключением ценных бумаг) и/или доли/долей в нем». Этот же код указывают поле показателя 001 разд. 2.

- Строку 020 «Налоговая ставка» в отношении доходов от продажи имущества не заполняют.

- Строку 080 «Сумма налога удержанная» не заполняют, так как покупатель недвижимости не является налоговым агентом.

На титульном листе:

- в поле “Налоговый период (код)” – укажите “34”;

- в поле “Отчетный год” – 2022;

- в поле “Код страны” для граждан России – “643”;

- по реквизиту “Код категории налогоплательщика” – 760;

- “Код вида документа” – например, паспорт гражданина РФ – 21;

- “Код статуса налогоплательщика” – 1.

ИНН можно не указывать, если на титульном листе приведены код страны и ваши персональные данные.

Способы заполнения

В личном кабинете налогоплательщика для физических лиц есть возможность в онлайн-режиме заполнить 3-НДФЛ и направить ее в налоговый орган с приложением необходимых документов.

При этом программное обеспечение автоматически переносит в декларацию персональные сведения о плательщике и делает необходимые расчеты. Оно имеет удобный и понятный интерфейс, а также подсказки, что позволяет избежать ошибок при заполнении.

Заполнить декларацию в ЛК можно буквально в 3 клика. Это возможно благодаря коротким сценариям. Достаточно выбрать подходящую ситуацию, пройти краткий опрос – и декларация, в том числе для получения вычета, готова.

В частности, в ЛК доступны такие сценарии:

- покупка недвижимости;

- продажа имущества;

- сдача жилья в аренду;

- взносы на инвестирование;

- взносы на благотворительность;

- оплата лечения;

- оплата образования.

Кроме того, для автоматизированного заполнения декларации можно использовать бесплатную программу ФНС “Декларация“, которая размещена в разделе “Программные средства” сайт ФНС.

При использовании данной программы следует ввести в неё все запрашиваемые данные, по результатам которых она сделает все необходимые расчеты. При этом программа сформирует и выведет на печать только необходимые листы декларации по результатам введенных данных.

На что можно уменьшить доход

Полученный от продажи квартиры доход можно одновременно уменьшить следующим образом (письмо ФНС от 20.04.2022 № БС-19-11/83):

- на сумму фактически понесённых плательщиком и документально подтвержденных расходов, связанных с приобретением этой квартиры (подп. 2 п. 2 ст. 220 НК);

- на сумму имущественного налогового вычета по расходам на приобретение этой же квартиры (если такой вычет ранее не заявлял) – не более 1 000 000 руб. (подп. 1 п. 3 ст. 220 НК).

Как сдать 3-НДФЛ за 2022 год

Декларацию можно подать по месту своего учета (жительства) в налоговую или в МФЦ.

Сделать это можно и онлайн – в личном кабинете налогоплательщика для физлиц, предварительно заполнив 3-НДФЛ в программе “Декларация“.

Когда оплатить налог

НДФЛ, исчисленный в декларации за 2022 год, необходимо перечислить в бюджет до 17 июля 2023 года (перенос с 15.07 субботы).

Если опоздал

Нарушение сроков сдачи декларации и уплаты НДФЛ за 2022 год может повлечь привлечение к ответственности в виде:

- штрафа;

- начисления пени;

- взыскания задолженности по налогу (недоимки), пеней и штрафа через суд.

Также см. Декларация 3-НДФЛ о доходах ИП за 2022 год.

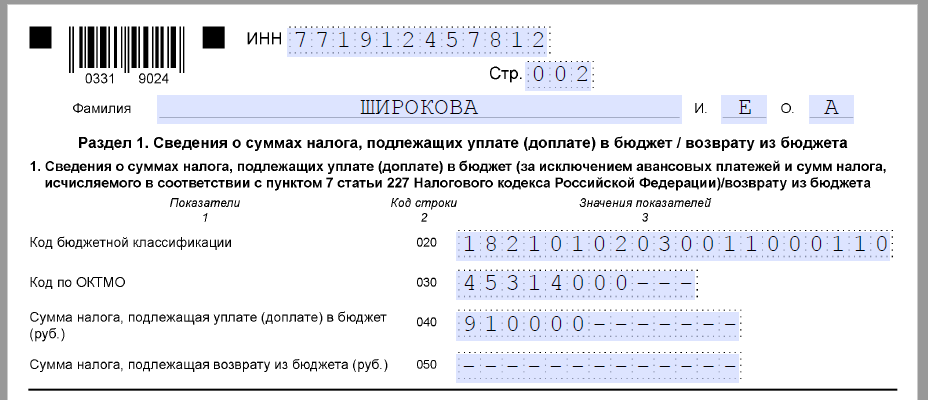

Пример заполнения

Допустим, что Широкова в 2022 году продала Сорокиной за 8 млн рублей свою квартиру, которую приобрела по договору купли-продажи в 2019 году (срок владения – менее 5 лет).

Далее показан образец заполнения в 2023 году Широковой декларации 3-НДФЛ за 2022 год с уменьшением дохода от продажи квартиры на имущественный вычет в 1 млн рублей.