Как утвердили новый бланк

Сразу отметим, что форма налоговой декларации по налогу на доходы физических лиц (3-НДФЛ) с КНД 1151020, порядок ее заполнения и электронный формат сдачи в ИФНС по-прежнему закреплены приказом ФНС России от 15.10.2021 № ЕД-7-11/903.

Однако с 1 января 2023 года он действует в новой редакции – приказа ФНС от 29.09.2022 № ЕД-7-11/880.

Срок сдачи 3-НДФЛ в 2023 году

Обновлённый бланк декларации 3-НДФЛ необходимо использовать начиная с налогового периода 2022 года.

То есть заполнить и подать декларацию о доходах, полученных в 2022 году, по форме из Приказа ФНС № ЕД-7-11/880, необходимо не позднее 2 мая 2023 года.

Заполнить декларацию 3-НДФЛ за 2022 год ИП может:

- от руки;

- на компьютере;

- онлайн в Личном кабинете налогоплательщика для физических лиц;

- через программу “Декларация“.

А сдать отчет можно:

- по месту своего налогового учета – лично или через представителя;

- в МФЦ;

- онлайн в Личном кабинете (после там же заполнения).

Причём предельный срок подачи декларации – 2 мая 2023 – не распространяется на получение налоговых вычетов: в этом случае направить её можно в любое время в течение года.

Как изменили форму 3-НДФЛ с 2023 года

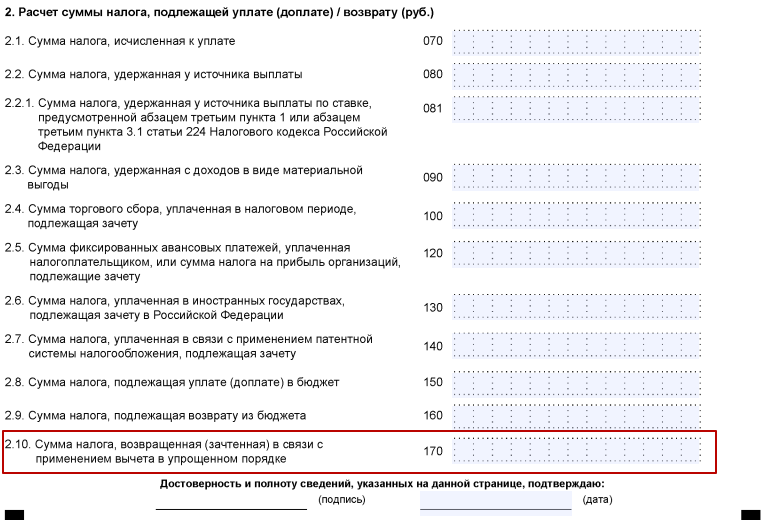

В раздел 2 «Расчет налоговой базы и суммы налога по видам доходов» в расчет суммы НДФЛ к уплате (доплате)/возврату добавили строку 170 «Сумма налога, возвращенная (зачтенная) в связи с применением вычета в упрощенном порядке».

Установлено, что строку 170 заполняют только при заполнении строки 230 Приложения 5 и/или строк 121, 131 Приложения 7.

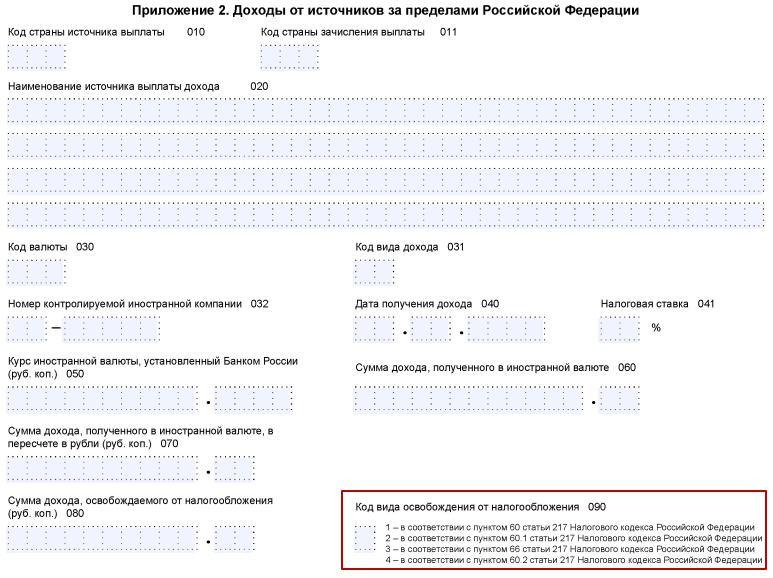

В строку 090 «Код вида освобождения от налогообложения» приложения 2 «Доходы от источников за пределами РФ» ввели новый код «4». Причина: п. 60.2 ст. 217 НК РФ освобождает от налогообложения доходы от полученных в 2022 году в собственность имущества или имущественных прав от иностранной организации, где налогоплательщик был контролирующим лицом на 31.12.2021.

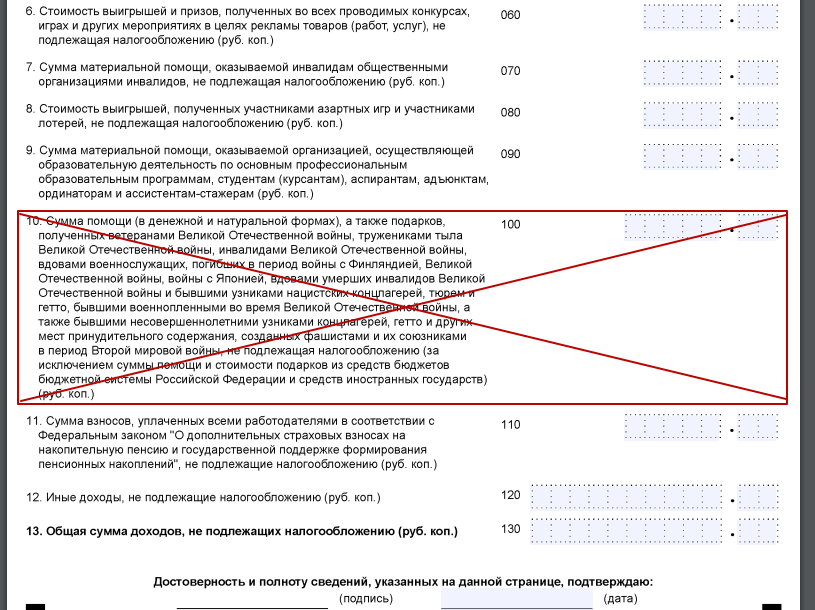

Из приложения 4 «Расчет суммы доходов, не подлежащих налогообложению» исключили строку 100, где указывали доходы в денежной и натуральной формах, а также подарки, полученные ветеранами, тружениками тыла, инвалидами ВОВ, вдовами военнослужащих, погибших в период войны с Финляндией, ВОВ, с Японией и пр. Теперь эти выплаты освобождены от НДФЛ полностью независимо от источника выплаты такого дохода (ранее – в пределах 10 000 руб.).

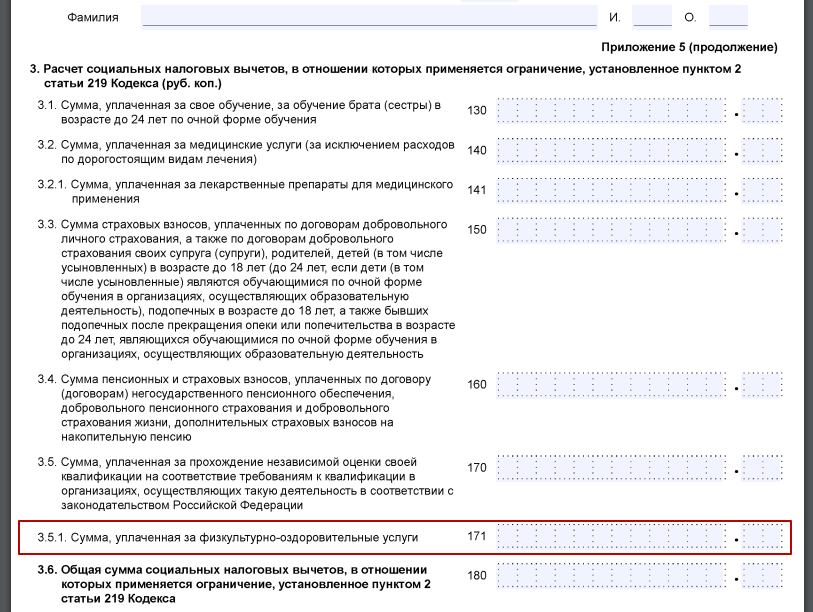

В приложение 5 «Расчет стандартных и социальных налоговых вычетов, а также инвестиционных…» добавили строку 171 «Сумма, уплаченная за физкультурно-оздоровительные услуги» – для предоставления такого нового вычета.

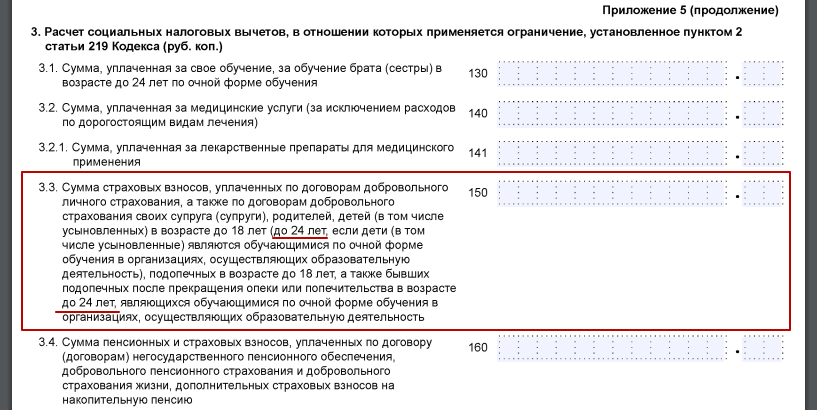

Также в приложении 5 уточнили название строки 150 в связи с расширением возрастного ограничения для предоставления социального вычета в размере страховых взносов, уплаченных по договорам добровольного страхования детей, в том числе усыновленных. Теперь возраст детей составляет до 24 лет, если они обучаются очно в образовательных организациях.

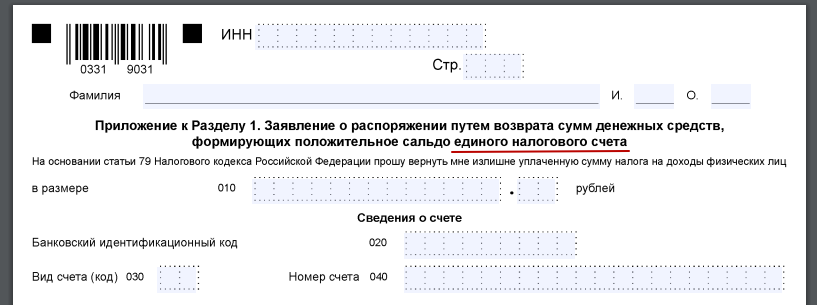

Кроме того, в связи с введением с 2023 года единого налогового счета (ЕНС) изменили наименование и форма приложения к разделу 1 «Сведения о суммах НДФЛ к уплате/доплате/возврату из бюджета». Теперь оно называется «Заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета». Из него убрали информацию о зачете НДФЛ, КБК, ОКТМО и др. реквизиты.

Как видно, здесь допустимо указание сумм налога к возврату в рублях и копейках.

В разделе “Сведения о счете” заявления нужно привести:

- в строке 020 – банковский идентификационный код (он же БИК);

- строке 030 – код вида счета налогоплательщика (“02” – текущий счет, “07” – счет по вкладам/депозитам);

- строке 040 – номер счета налогоплательщика.

Также ФНС стандартно заменила штрих-коды листов декларации 3-НДФЛ на 2023 год.