Крайний срок сдачи

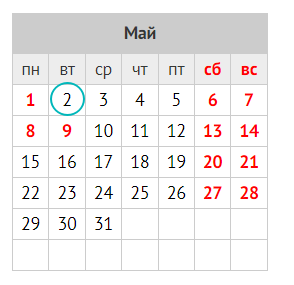

Заполнить и сдать декларацию 3-НДФЛ о доходах 2022 года, самостоятельно рассчитав в ней сумму налога, необходимо не позднее 2 мая 2023 года (перенос с 30.04). Это вторник, первый рабочий день после вторых майских праздников.

Причём этот предельный срок подачи декларации не распространяется на получение налоговых вычетов: по ним направить 3-НДФЛ можно в любое время в течение года.

Но если в 3-НДФЛ за 2022 год фигурируют и доходы, и вычеты, представить такую декларацию нужно не позднее 2 мая 2023 года.

Основания сдать 3-НДФЛ за 2022 год

Налогоплательщик-физическое лицо должен отчитаться о доходах за 2022 год, если к примеру:

- продал недвижимость, которая была в собственности меньше минимального срока владения (3 или 5 лет);

- получил доход от реализации имущественных прав (переуступка права требования);

- получил дорогие подарки (от 4000 руб.) не от физлиц-близких родственников (недвижимость, транспорт, акции, доли, паи);

- выиграл небольшую сумму в лотерею (до 15 000 руб.);

- сдавал любое имущество в аренду (найм);

- получал доход от зарубежных источников.

Помимо доходов от сдачи в аренду, представить 3-НДФЛ обязаны в целом получившие вознаграждения от физлиц и организаций, не являющихся налоговыми агентами, по заключенным с ними договорам, в том числе гражданско-правового характера (ГПХ).

Уточним, что заполнить и сдать 3-НДФЛ должны получившие в 2022 году выигрыши от:

- операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе – в сумме до 15000 руб.;

- организаторов азартных игр, не относящихся к букмекерским конторам и тотализаторам.

А вот по выигрышам в азартных играх, проводимых в казино и залах игровых автоматов, подавать 3-НДФЛ не нужно. ИФНС сама выставит налоговое уведомление с суммой НДФЛ к уплате.

Отчитаться о своих доходах за 2022 год по форме 3-НДФЛ также должны:

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- другие частнопрактикующие специалисты.

Также см. Декларация 3-НДФЛ о доходах ИП за 2022 год.

Самозанятые

Плательщикам налога на профессиональный доход (НПД) декларацию 3-НДФЛ по общему правилу представлять не нужно. Учет доходов у них ведется автоматически в мобильном приложении “Мой налог”.

3-НДФЛ подают только плательщики налога на доходы физлиц, на которых возложена такая обязанность. А самозанятые освобождены от НДФЛ в отношении доходов, облагаемых НПД (ч. 8 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ “О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”).

Доходы, в отношении которых уплачиваете НПД, не отражают в декларации 3-НДФЛ.

Указанный вывод подтверждает позиция Минфина и ФНС России: письмо от 07.04.2020 № 03-04-07/27483.

ПРИМЕР

Широкова в течение 2022 года сдавала свою квартиру в аренду и уплачивала с дохода налог на профессиональный доход. В конце года она продала эту квартиру, владея ею лишь несколько лет.

Отчитываясь в 2023 году о доходах, полученных в течение 2022 года, в форме 3-НДФЛ она должна отразить только доход, полученный от продажи квартиры. При этом доход от сдачи ее в аренду не отражают в декларации 3-НДФЛ.

Размер дохода с продажи

Уточним, что сдать 3-НДФЛ за 2022 год необходимо, если доход от продажи за налоговый период (календарный год):

- недвижимого имущества (жилых домов, квартир, комнат, вкл. приватизированные, садовых домов или земельных участков, доли) – превышает 1 млн рублей;

- иного имущества (транспорта, гаражей, построек, арт-объектов и т. д.) – 250 000 рублей.

Указанные суммы соответствуют размерам имущественных налоговых вычетов по НДФЛ, установленным законом.

Минимальный срок владения

Доходы от продажи объекта недвижимости освобождены от налогообложения и соответственно подачи 3-НДФЛ, если он находился в собственности в течение минимального предельного срока владения имуществом – 5 лет.

При этом минимальный срок может составлять и 3 года, если право собственности на недвижимое имущество получено:

- физлицом в порядке наследования или по договору дарения от его члена семьи или близкого родственника (трактуют по Семейному кодексу РФ);

- в результате приватизации;

- плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением;

- в собственности у гражданина (вкл. совместную собственность супругов) на дату госрегистрации перехода права собственности на проданное имущество не находится иного жилого помещения (не учитывается недвижимость, приобретенная данным лицом или его супругом/супругой в течение 90 дней до даты госрегистрации права собственности на проданное).

Для иного имущества (гараж, автомобиль и т. д.) минимальный срок владения составляет 3 года.

При этом для освобождения от НДФЛ минимальный предельный срок владения объектом недвижимости, приобретенным по договору долевого участия (ДДУ), отсчитывается с момента полной оплаты стоимости объекта по договору. То есть момент дополнительной оплаты, связанной с увеличением площади объекта после ввода дома в эксплуатацию, не учитывается.

А доходы семей с 2 и более несовершеннолетними детьми, полученные от продажи жилья начиная с 2021 года, освобождены от НДФЛ независимо от срока нахождения такого жилья в собственности. Условия:

- до 30 апреля следующего года налогоплательщиком/членами его семьи приобретено в собственность другое жилье, а в случае долевого строительства – оплачена полная стоимость;

- общая площадь приобретенного жилья превышает по площади или размеру кадастровой стоимости проданное;

- возраст детей до 18 лет (или до 24 лет при обучении ребенка очно);

- кадастровая стоимость проданного жилого помещения не превышает 50 млн рублей;

- налогоплательщику или членам его семьи на дату отчуждения проданного жилья не принадлежит в совокупности более 50% в праве собственности на иное жилое помещение с общей площадью, превышающей общую площадь купленного взамен старого.

Это распространяется и на случаи, если доходы от продажи объекта имущества получает несовершеннолетний ребенок из такой семьи.

3-НДФЛ при наличии налогового агента

Если налоговый агент не удержал НДФЛ с полученного физлицом дохода (например, больше не было выплат), последний должен задекларировать его и уплатить налог самостоятельно. Сделать так нужно только в случае, если налоговый агент не сообщил в ИФНС о невозможности удержать налог и о сумме неудержанного НДФЛ.

Если же агент указанную обязанность исполнил, ФНС направит физлицу налоговое уведомление. По нему необходимо уплатить НДФЛ не позднее 1 декабря 2023 года.

Какой бланк

Форма декларации 3-НДФЛ (КНД 1151020), порядок ее заполнения и электронный формат сдачи закреплены приказом ФНС России от 15.10.2021 № ЕД-7-11/903. Причём с отчета за налоговый период 2022 год её изменил приказ ФНС от 29.09.2022 № ЕД-7-11/880.

Также см. 3-НДФЛ: какие изменения с 2023 года и скачать бланк.

Как сдать 3-НДФЛ за 2022 год

Декларацию можно подать по месту своего учета в налоговую или в МФЦ.

Сделать это можно и онлайн – в Личном кабинете налогоплательщика для физических лиц, предварительно заполнив форму 3-НДФЛ в программе “Декларация“.

Когда оплатить налог

НДФЛ, исчисленный в декларации за 2022 год, необходимо перечислить в бюджет до 17 июля 2023 года (перенос с 15.07 субботы).

Если опоздал

Нарушение сроков сдачи декларации и уплаты НДФЛ за 2022 год может повлечь привлечение к ответственности в виде:

- штрафа;

- начисления пени;

- взыскания задолженности по налогу (недоимки), пеней и штрафа через суд.