Когда платить взносы за май 2023

Крайние сроки уплаты с 2023 года страховых взносов с учётом изменений в НК РФ такие:

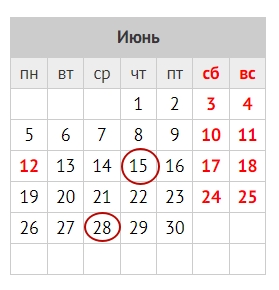

- 15 июня (четверг) – страховые взносы на травматизм за май 2023;

- 28 июня (среда) – остальные страховые взносы (по общим тарифам) за май 2023 (пенсионные, медицинские и по временной нетрудоспособности + материнству).

Отчетность по взносам за май 2023

Вместо формы 4-ФСС за отчётные периоды с 1 января 2023 года по взносам на травматизм ежеквартально сдают новый отчёт ЕФС-1 с разделом 2.

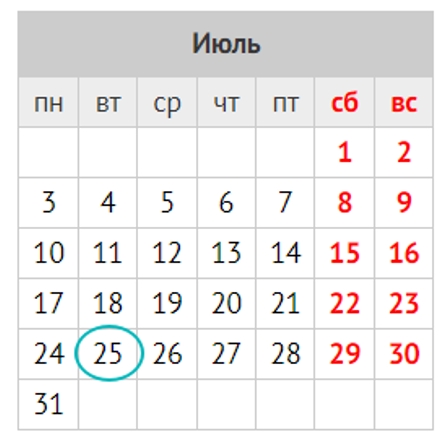

Начисленные за май 2023 взносы входят в отчёт ЕФС-1 за полугодие 2023 года, который нужно сдать в Социальный фонд России (СФР) до 25 июля 2023 включительно (вторник).

Также см. Как заполнить раздел 2 формы ЕФС-1.

Аналогичный срок установлен для сдачи расчета по страховым взносам (РСВ) в налоговую по остальным взносам за полугодие 2023.

Подробно заполнение отчета по взносам на травматизм и связанные с этим вопросы мы рассмотрели в статье Сдача раздела 2 ЕФС-1 за 1 квартал 2023 (вместо 4-ФСС).

Единые база и тариф

С 2023 года взносы на ОПС, ОМС и ВНиМ начисляют по единому тарифу. Как и раньше, отдельно надо вести расчет взносов на травматизм и по доптарифам.

Основной тариф взносов такой:

- на ОПС, ОМС и ВНиМ – 30%;

- на травматизм – от 0,2 до 8,5%.

Предельная база для начисления взносов на 2023 год составляет 1 917 000 рублей. На выплаты свыше этой базы взносы на ОПС, ОМС и ВНиМ начисляйте по тарифу 15,1%.

При этом пониженные тарифы установлены для малого и среднего бизнеса (МСП), ИТ-компаний и ряда других плательщиков. Например, для МСП – 15% для выплат сверх МРОТ (16 242 руб.). Организации общепита со среднесписочной численностью до 1500 человек могут применять пониженный тариф при доле доходов от общепита не менее 70% (ст. 427 НК РФ).

Примеры расчета взносов за май 2023

Общий случай

Зарплата работника за январь 90 000 руб., за февраль – 94 000 руб., за март – 99 000 руб., за апрель – 102 000 руб., за май – 103 000 руб. Взносы на ОПС, ОМС и ВНиМ компания платит по общему тарифу, на травматизм – по тарифу 0,8%.

Взносы на ОПС, ОМС, ВНиМ за январь – 27 000 руб. (90 000 руб. × 30%), на травматизм – 720 руб. (90 000 руб. × 0,8%).

Взносы на ОПС, ОМС, ВНиМ за февраль – 28 200 руб. ((90 000 руб. + 94 000 руб.) × 30% – 27 000 руб.), на травматизм –752 руб. ((90 000 руб. + 94 000 руб.) × 0,8% – 720 руб.).

Взносы на ОПС, ОМС, ВНиМ за март – 29 700 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб.) × 30% – 27 000 руб. – 28 200 руб.), на травматизм – 792 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб.) × 0,8% – 720 руб. – 752 руб.).

Взносы за апрель 2023 на ОПС, ОМС, ВНиМ – 30 600 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб.) × 30% – 27 000 руб. – 28 200 руб. – 29 700), на травматизм – 816 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб.) × 0,8% – 720 руб. – 752 руб. – 792 руб.).

Взносы за май 2023:

- на ОПС, ОМС, ВНиМ – 30 900 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб.) × 30% – 27 000 руб. – 28 200 руб. – 29 700 руб. – 30 600 руб.);

- на травматизм – 824 руб. ((90 000 руб. + 94 000 руб. + 99 000 руб. + 102 000 руб. + 103 000 руб.) × 0,8% – 720 руб. – 752 руб. – 792 руб. – 816 руб.).

Если плательщик – МСП

Работнику начислили за май зарплату 30 000 руб. и пособие за первые 3 дня по больничному, не облагаемое взносами, – 4602,90 руб.

Облагаемые выплаты за месяц сверх МРОТ – 13 758 руб. (30 000 руб. – 16 242 руб.).

Взносы на ОПС, ОМС, ВНиМ с выплат в пределах МРОТ – 4872,60 руб. (16 242 руб. × 30%), сверх МРОТ – 2063,70 руб. (13 758 руб. × 15%).

Всего взносов за май 2023 – 6936,30 руб. (4872,60 руб. + 2063,70 руб.).

Уведомление по взносам за май 2023

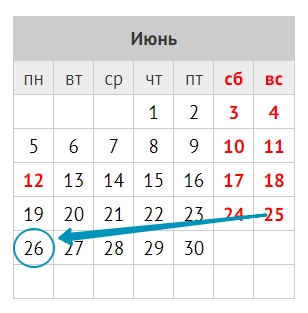

Как видно, срок уплаты взносов за май 2023 по общему тарифу – 28.06.2023 – раньше срока сдачи РСВ за полугодие с ними – 25.07.2023. Поэтому в силу п. 9 ст. 58 НК РФ нужно заполнить и направить в налоговую уведомление об исчисленных взносах за май 2023 года для целей ЕНП.

Срок его подачи – до 26.06.2023 включительно (перенос с воскресенья 25.06).

Сдача такого уведомления даёт налоговикам понять, какую сумму нужно учесть в бюджете в качестве страховых взносов за май 2023.

Форма уведомления (КНД 1110355), правила её заполнения и электронный формат сдачи утверждены приказом ФНС от 02.11.2022 № ЕД-7-8/1047.

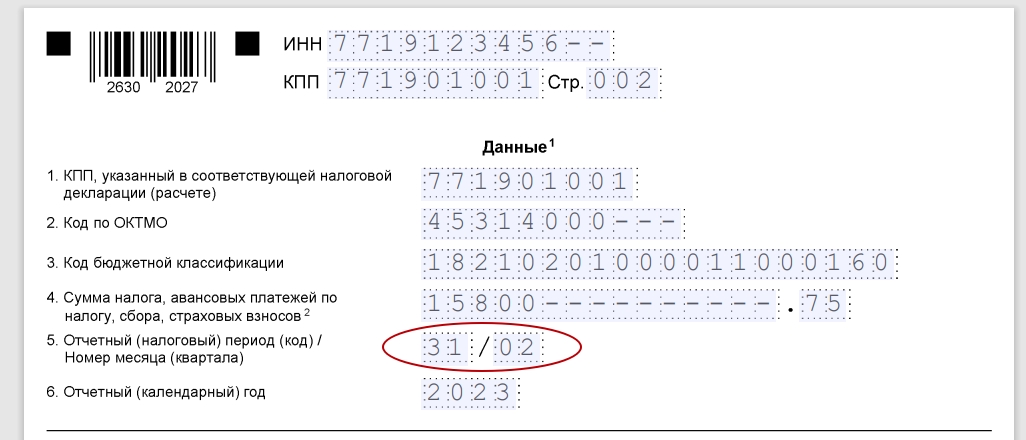

В уведомление включите сведения о страховых взносах, которые начислили на 31.05.2023 за май. При этом:

- сумма исчисленных взносов – в рублях и копейках;

- код периода будет 31/02 (письмо ФНС от 30.12.2022 № 8-7-02/0001);

- единый КБК для взносов – 182 1 02 01000 01 1000 160 (с 2023 г. делить взносы по разным видам не нужно).

Образец июньского уведомления по страховым взносам за май 2023 года будет выглядеть так:

Также см. Заполнение с 2023 года уведомления в налоговую об исчисленных налогах: правила.

Подчеркнём, что уведомление об исчисленных взносах за май 2023 подавать нужно, т. к. срок сдачи РСВ позже уведомления (письмо ФНС от 22.03.2023 № БС-4-11/3383).

Варианты уплаты взносов

В 2023 году есть два варианта уплаты взносов:

| ВАРИАНТ 1 | ВАРИАНТ 2 |

| Организация платит страховые взносы в налоговую в составе единого налогового платежа.

Тогда платежку заполняют точно так же, как и по любому другому налогу, входящему в ЕНП. Для страховых взносов никаких особенностей нет. Отправляем всю сумму на специальный КБК ЕНП – 18201061201010000510. В поле «Назначение платежа» ничего указывать не нужно, т. к. ранее вы подавали уведомление по исчисленным за май взносам. Поэтому налоговая знает, какую сумму отнести на них за этот месяц. |

В 2023 году действует переходный период: если не хотите сначала заполнять уведомление на ЕНП по страховым взносам и потом ещё оформлять платёжку на них, можно отправить в налоговую только платежку по взносам вместо уведомления (ч. 14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ).

То есть привычное платежное поручение по взносам в 2023 году может его заменить. Условие: ранее в 2023 г. вы не подавали в ИФНС уведомления ни по каким налогам, взносам. Если такой вариант вам подходит, в платежке следует привести КБК, который укажет, что вы заплатили именно страховые взносы – 18210201000011000160. В назначении платежа не нужно писать, что это платеж по страховым взносам. А следует указать, что это «Уведомление об исчисленных по единому тарифу страховых взносах за май 2023 г. в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ». |

Изменение в заполнении платёжек с 15.05.2023

ВНИМАНИЕ! В обоих случаях с 15 мая 2023 года для упрощения заполнения в поле 16 “Получатель” платёжки вместо “Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)” нужно указывать “Казначейство России (ФНС России)”.

На это указано в совместном письме ФНС № ЕД-26-8/8 и Казначейства № 07-04-05/05-12658 от 15.05.2023.

Остальные реквизиты получателя платежа, которые указывают при перечислении сумм, администрируемых налоговыми органами, остались без изменений.

Налоговики дополнительно уточнили: если в расчетном документе в поле “Получатель” будут старые реквизиты, на зачисление платежа это не повлияет.

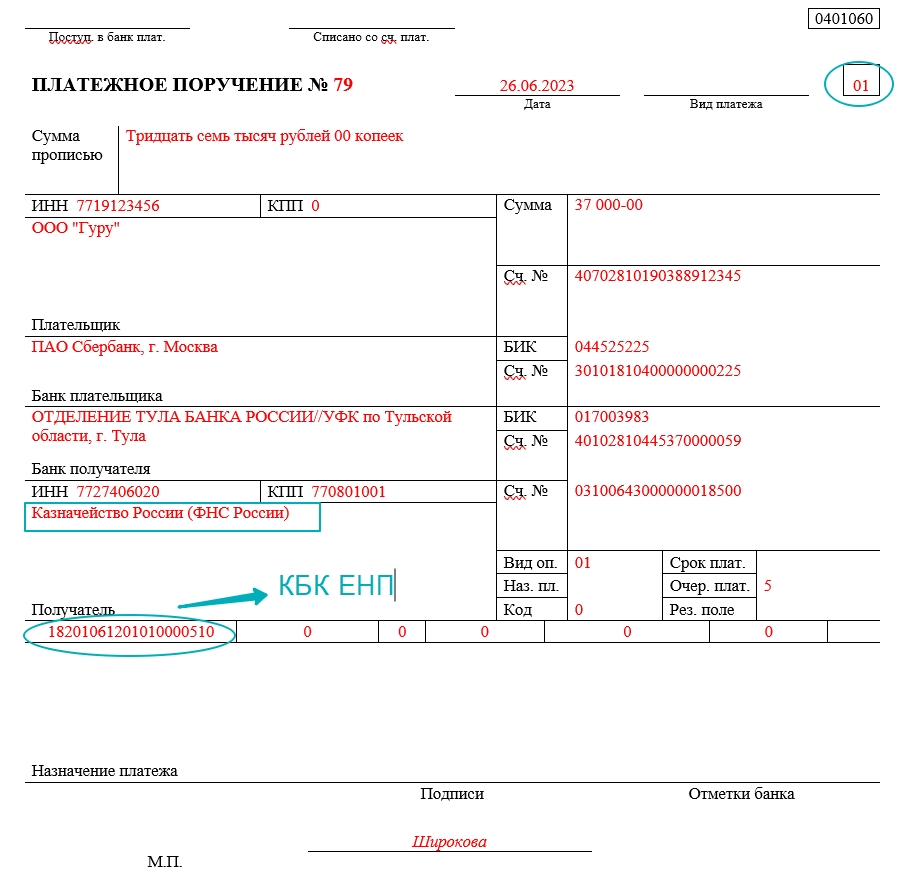

Платёжка на ЕНП по взносам за май 2023

Заполнить её довольно просто:

- указывают специальный КБК ЕНП – 18201061201010000510;

- поле «Назначение платежа» – оставляют пустым;

- в поле 101 (рядом с видом платежа) показатель статуса – 01;

- поле 105 для ОКТМО – 0;

- поле 107 –0.

Оплату взносов за май 2023 и в дальнейшем перечисляют исключительно на казначейский счет в УФК по Тульской области и приводят следующие банковские реквизиты:

| ПОЛЕ ПЛАТЕЖКИ | НАЗВАНИЕ РЕКВИЗИТА | ЗНАЧЕНИЕ РЕКВИЗИТА |

|---|---|---|

| 13 | Наименование банка получателя средств | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула

(актуально для всех плательщиков ЕНП) |

| 14 | БИК банка получателя средств | 017003983 |

| 15 | № счета банка получателя средств | 40102810445370000059 |

| 16 | Получатель | Казначейство России (ФНС России) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

Эти реквизиты получателя ЕНП едины для всех организаций, ИП и не зависят от способа уплаты взносов и региона.

Далее показан образец заполнения платёжки по взносам за май 2023 на ЕНП:

СОВЕТ

Платежку по взносам также можно сформировать в сервисе ФНС “Уплата налогов и пошлин“. Тогда заполнить нужно только реквизиты плательщика и сумму взносов.

Также см. Как правильно заполнить реквизиты платёжного поручения на ЕНП.

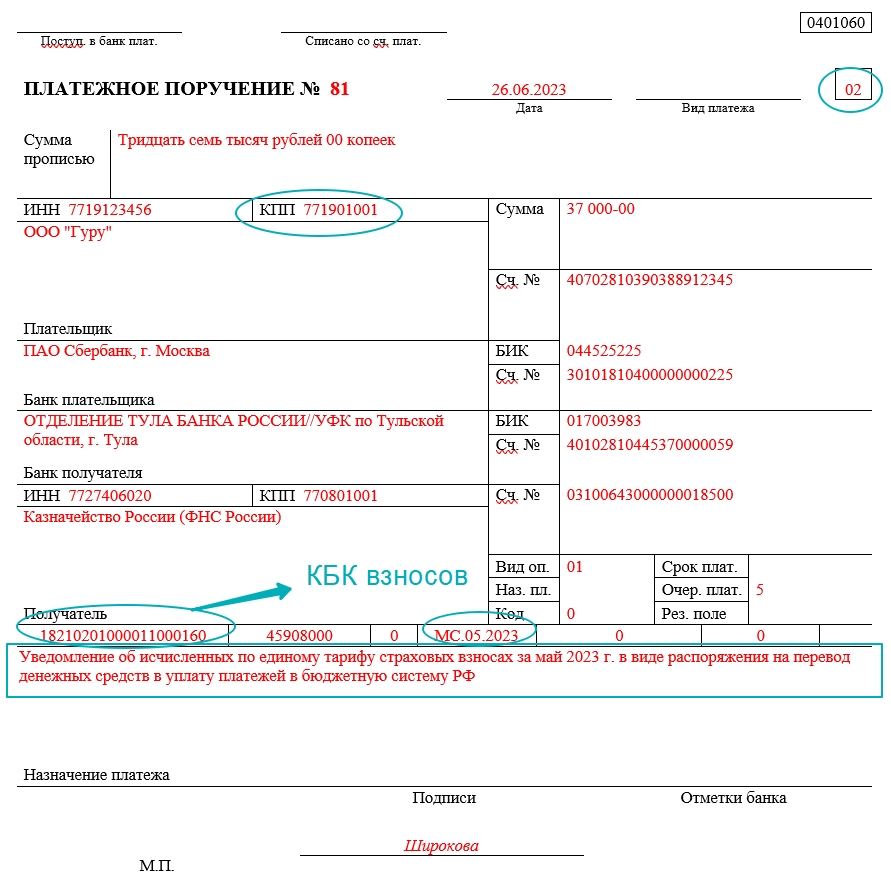

Платежка вместо уведомления

Обратите внимание на особенности её заполнения в отличие от платёжки на общий КБК ЕНП:

- указывают КБК именно взносов по общему тарифу – 182 1 02 01000 01 1000 160, а не специальный КБК ЕНП;

- поле «Назначение платежа» в отличие от ЕНП нельзя оставлять пустым, а нужно указать – «Уведомление об исчисленных по единому тарифу страховых взносах за май 2023 в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ»;

- в поле 101 (рядом с видом платежа) показатель статуса – 02 (а не 01, как при ЕНП);

- поле 105 для ОКТМО – код места мобилизации платежа (а не 0, как при ЕНП);

- поле 107 – налоговый период МС.05.2023 (а не 0, как при ЕНП).

Вот пример заполнения платёжки по взносам за май 2023 без уведомления:

Также см. Как в 2023 году правильно заполнить платёжку взамен уведомления.

Платёжка по взносам на травматизм за май 2023

Важно знать, что страховые взносы по обязательному соцстрахованию от несчастных случаев на производстве и профессиональных заболеваний (на травматизм) не входят в единый налоговый платеж. Поэтому их нужно перечислять в бюджет отдельным платежным поручением на свой КБК.

КБК для оплаты взносов на травматизм специальный новый – 797 1 02 12000 06 1000 160. Его нужно внести в платежку. Обратите внимание, что первые три цифры – 797 – это код нового фонда (СФР). Прежних кодов 392 и 393 больше нет.

В поле 101 укажите код статуса плательщика «08».

В платежке нужно отразить реквизиты получателя платежа – вашего регионального подразделения Социального фонда по месту регистрации организации. Или по месту нахождения обособленного подразделения с расчетным счетом, если оно начисляет и выплачивает вознаграждения физлицам. Их можно найти на сайте СФР в разделе «Информация для жителей региона – Страхователям». Но предварительно в правом верхнем углу главной страницы сайта нужно выбрать ваш регион.

Данные отделения Соцфонда укажите в поле 16 после сокращенного наименования УФК в полях 61 и 103.

Также см. Код территориального органа СФР: как узнать.

В поле 107, поле 108 и поле 109 укажите «0».

В поле 24 «Назначение платежа» пропишите текстом, какой платеж перечисляете в бюджет и укажите регистрационный номер в СФР. Например:

| Страховые взносы в Социальный фонд на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний за май 2023 года. Регистрационный номер – 7734044244. |

Также см. Образец платежного поручения на уплаты страховых взносов “на травматизм”-2023.

Что в бухучете

| ПРОВОДКА | РАСШИФРОВКА |

| ДЕБЕТ 44 – КРЕДИТ 69 субсчет «Расчеты по страховым взносам по единому тарифу» | Начислены страховые взносы по единому тарифу |

| ДЕБЕТ 44 – КРЕДИТ 69 субсчет «Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» | Начислены взносы на травматизм |

| ДЕБЕТ 69 «Страховые взносы по единому тарифу» – КРЕДИТ 68 «Единый налоговый счет» | Отражена часть заявленной в уведомлении совокупной обязанности компании перед бюджетом в размере взносов, начисленных по единому тарифу на сумму зарплаты и иных вознаграждений за май 2023 года. |

| ДЕБЕТ 68 «Единый налоговый счет» – КРЕДИТ 51 | В составе единого налогового платежа уплачена сумма страховых взносов за май 2023. |