Какой бланк использовать

Аббревиатура «ЕФС» расшифровывается как Единая Форма Сведений. Потому что помимо прочего она включает раздел 2, в котором отражают начисленные страховые взносы на обязательное соцстрахование от несчастий на производстве и профболезней. То есть взносы на травматизм.

Также см. Что входит в форму ЕФС-1: состав и структура.

Форма отчёта ЕФС-1 закреплена постановлением ПФР от 31.10.2022 № 245п (далее – Постановление 245п). В его Приложении № 2 приведён очень подробный порядок заполнения этого бланка. В частности, в разд. IX – XIII – как заполнить разд. 2 и его составные части.

Срок сдачи раздела 2 ЕФС-1 за 9 месяцев 2023

Раздел 2 со взносами на травматизм необходимо сдавать в СФР ежеквартально. За 9 месяцев 2023 года это нужно сделать до 25 октября 2023 года включительно. Это среда, поэтому никаких переносов нет.

Также см. Когда сдавать ЕФС-1 в различных ситуациях.

Кто должен сдать

В разделе 2 единой формы сведений по аналогии с бывшим отчётом 4-ФСС отражают данные о начисленных за первые три квартала 2023 года страховых взносах на травматизм.

Так, раздел 2 должны заполнить и сдать в СФР:

- страхователи – юрлица любой организационно-правовой формы, в т. ч. инофирмы, ведущие свою деятельность на территории РФ и нанимающие граждан России;

- физлица, нанимающие подлежащих обязательному соцстрахованию от несчастных случаев на производстве и профзаболеваний в соответствии с п. 1 ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ “Об обязательном соцстраховании от несчастных случаев на производстве и профзаболеваний” (далее – Закон 125-ФЗ).

То есть, кто раньше сдавал 4-ФСС, тот и сдаёт раздел 2 ЕФС-1 за 9 месяцев 2023.

Организации и ИП на АУСН не сдают раздел 2 ЕФС-1.

Кого включать в отчет

В общем случае под страхование от несчастных случаев на производстве и профзаболеваний попадают физлица, работающие:

- по трудовому договору;

- гражданско-правовому договору (ГПХ), предмет которого выполнение работ/оказание услуг, если в соответствии с ним заказчик обязан уплачивать взносы на травматизм;

- по договору авторского заказа, если договором предусмотрена уплата взносов на травматизм.

Это граждане РФ, иностранцы и лица без гражданства. Иное может быть предусмотрено федеральными законами или международными договорами.

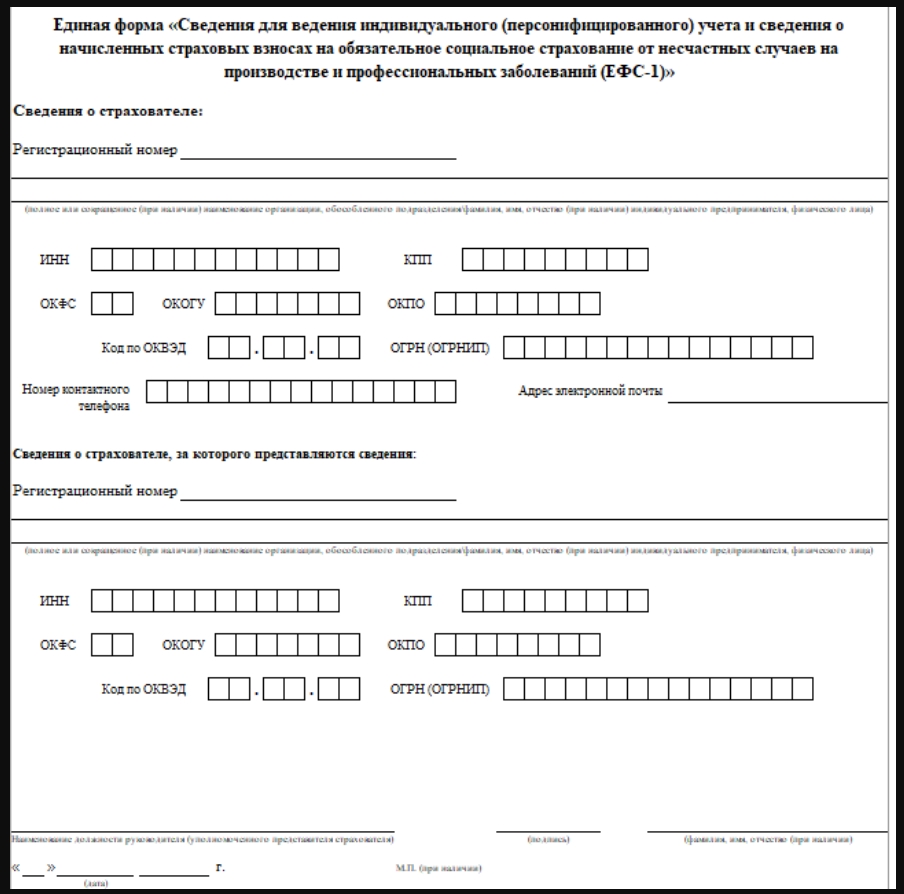

Титульный лист

В отчёт обязательно включают титульный лист.

Отметим, что на титуле необходимо указывать регистрационный номер, который был присвоен страхователю в СФР. Если организация/ИП зарегистрированы до 2023 года, то это номер, присвоенный Пенсионным фондом.

Коды ОКФС, ОКОГУ, ОКПО и ОКВЭД можно брать из уведомления Росстата.

Подробнее см. Как правильно заполнить титульный лист формы ЕФС-1.

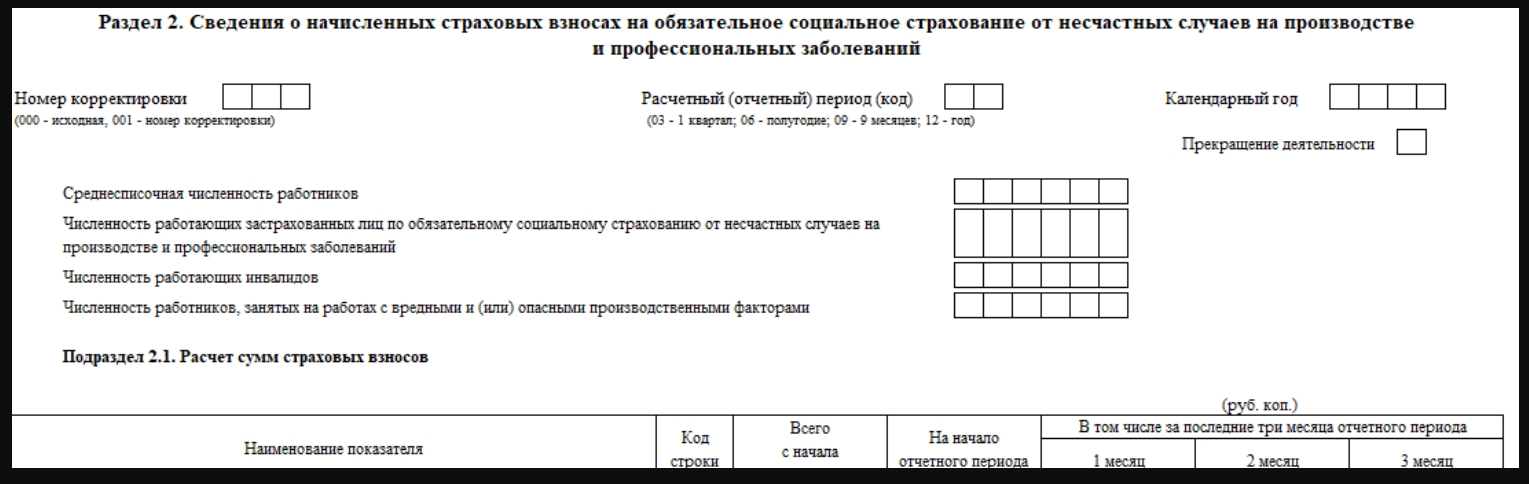

Заполнение вводных полей Раздела 2

| ПОЛЕ | КАК ЗАПОЛНИТЬ |

| Номер корректировки | При первичном представлении раздела 2 указывают код “000”.

При подаче уточнений о начисленных взносах за 9 месяцев 2023 проставляют номер, указывающий какие по счету уточненные сведения о взносах с учетом внесенных ранее изменений и дополнений подаются. Например, “001”, “002”, “003”, …”010″. |

| Расчетный (отчетный) период (код) | Проставляют код для расчетного периода 9 месяцев – 09. |

| Календарный год | Это календарный год, за расчетный период которого представляете раздел 2. То есть – 2023. |

| Прекращение деятельности | Заполняют только в случае прекращения деятельности организации в связи с ликвидацией либо прекращения физлицом деятельности в качестве ИП (п. 15 ст. 22.1 Закона № 125-ФЗ).

В указанных случаях проставляют букву “Л”. |

| Среднесписочная численность работников | Рассчитывают с начала года по правилам Росстата, изложенным п. 74 – 79 Указаний, утвержденных его приказом от 30.11.2022 № 872. |

| Численность работающих застрахованных по обязательному соцстрахованию от несчастных случаев на производстве и профзаболеваний | Это численность трудящихся у страхователя за 9 месяцев 2023 застрахованных, вкл. заключивших договоры ГПХ, на вознаграждения по которым в соответствии с Законом № 125-ФЗ начисляют страховые взносы. |

| Численность работающих инвалидов

Численность занятых на работах с вредными и/или опасными факторами производства |

Это списочная численность за 9 месяцев работающих инвалидов и занятых на вредных и/или опасных работах, посчитанная по правилам Росстата. |

Что включать в Раздел 2

Он состоит из четырёх подразделов, из которых подразделы 2.1 и 2.3 обязательны для заполнения всеми страхователями. А подразделы 2.1.1 и 2.2 заполняют только при наличии показателей для них (п. 1.11 Порядка заполнения ЕФС-1).

Так, разд. 2.1.1 предназначен для организаций, выделивших подразделения в самостоятельные классификационные единицы – СКЕ. А раздел 2.2 – для временно направляющих своих работников по договору о предоставлении труда персонала другому работодателю.

Детальный порядок и правила заполнения каждого из них мы рассмотрели на нашем сайте в отдельных статьях:

| Подраздел 2.1: Расчет сумм взносов | См. Как заполнить подраздел 2.1 формы ЕФС-1 с расчетом сумм страховых взносов: инструкция и образцы |

| Подраздел 2.1.1: Сведения об облагаемой базе для исчисления страховых взносов и исчисленных взносах для организаций с выделенными СКЕ или для государственных и муниципальных учреждений, часть деятельности которых финансируется из бюджетов всех уровней и приравненных к ним источников (частичное финансирование), а также страхователей, исчисляющих взносы по нескольким основаниям | См. Кто и как заполняет подраздел 2.1.1 раздела 2 формы ЕФС-1 |

| Подраздел 2.2: Сведения, необходимые для исчисления страховых взносов страхователями, указанными в п. 2.1 ст. 22 Закона 125-ФЗ | См. Подраздел 2.2 формы ЕФС-1: кто и как заполняет |

| Подраздел 2.3: Сведения о результатах проведенных обязательных предварительных и периодических медосмотров работников и спецоценке условий труда на начало года | Все данные указывайте по состоянию на 01.01.2023.

Спецоценку и медосмотр, проведенные уже в 2023 году, не отражайте. См. Заполнение подраздела 2.3 формы ЕФС-1: медосмотры и спецоценка |

В подразделах 2.1.1, 2.2 и 2.3 указывают ту же информацию, что до 2023 года в таблицах 1.1, 2 и 4 отчета 4-ФСС.

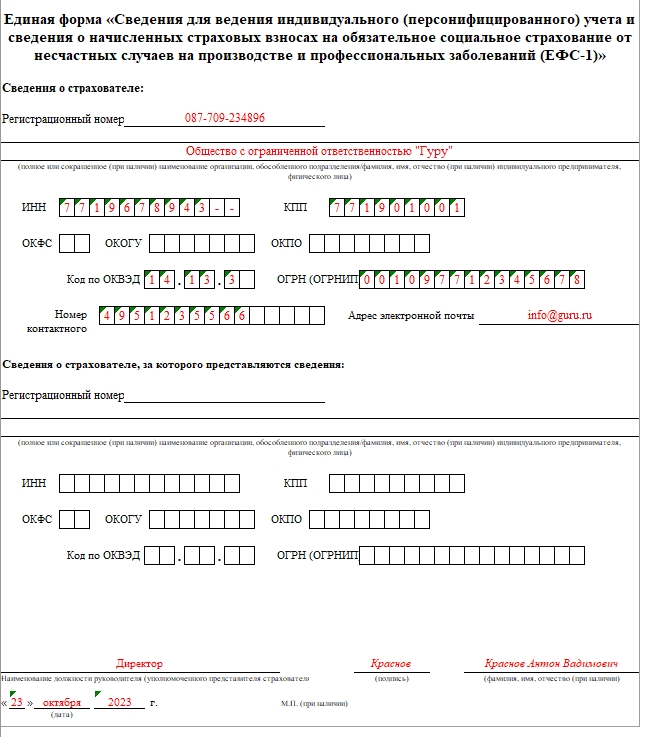

Пример заполнения разд. 2 ЕФС-1 за 9 месяцев 2023

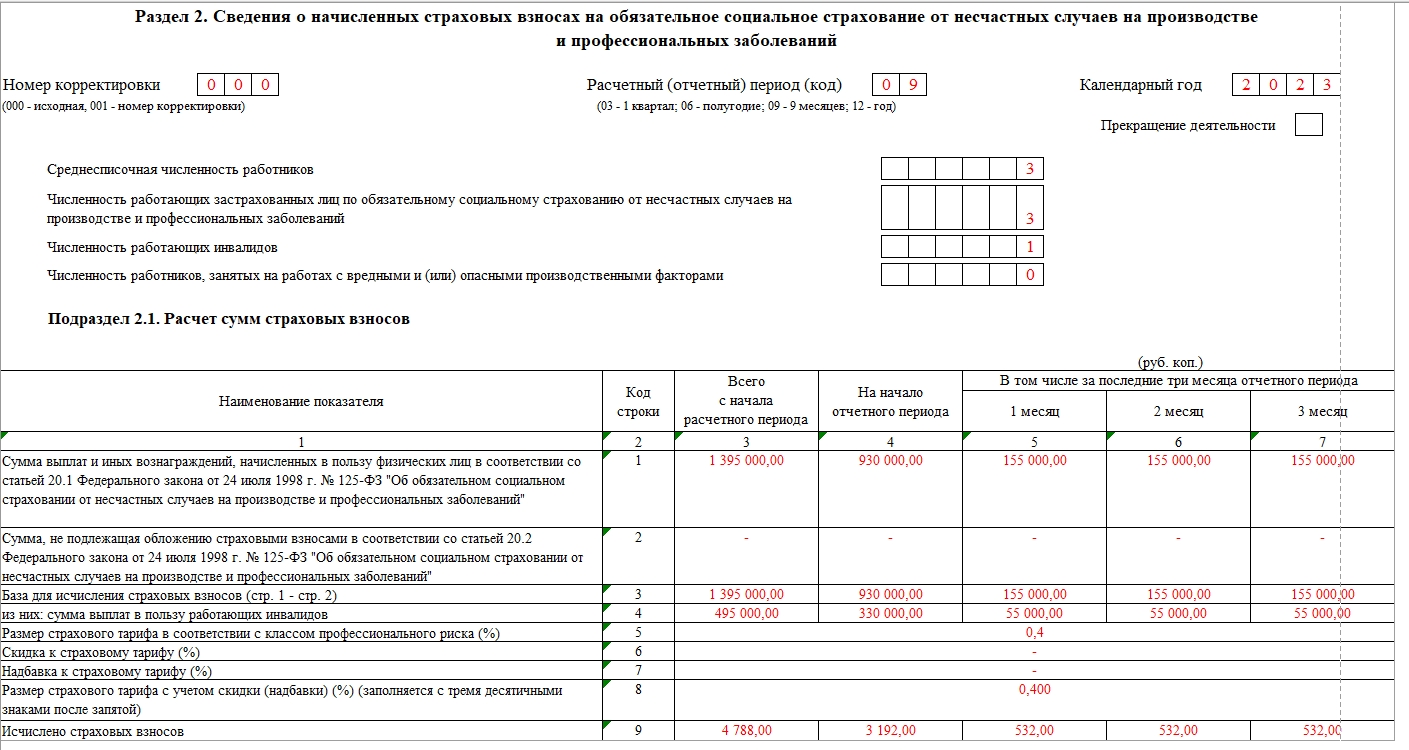

Допустим, ООО «Гуру» зарегистрировано в Москве (ИФНС № 19) и занимается изготовлением верхней одежды по индивидуальным заказам клиентов. В фирме работают 3 человека, вкл. руководителя, с которыми заключены трудовые договоры. Один из работников – инвалид III группы. Все граждане РФ. За 9 месяцев 2023 г. их численность не менялась.

Всего с января по сентябрь вкл. 2023 года работникам начислены выплаты, облагаемые взносами на травматизм, в размере 1 395 000,00 руб. Из них: 495 000,00 руб. – выплаты работающему инвалиду, 900 000,00 руб. – выплаты остальным работникам.

За июль-сентябрь отчетного периода указанные выплаты составили:

- за июль – 155 000,00 руб., из них 55 000,00 руб. – выплаты работающему инвалиду, 100 000,00 руб. – выплаты остальным работникам;

- за август – 155 000,00 руб., из них 55 000,00 руб. – выплаты работающему инвалиду, 100 000,00 руб. – выплаты остальным;

- за сентябрь – 155 000,00 руб., из них 55 000,00 руб. – выплаты работающему инвалиду, 100 000,00 руб. – выплаты остальным.

Иные выплаты за 9 месяцев 2023 ООО не начисляло.

Компания применяет тариф по взносам в размере 0,4%. В силу закона скидок и надбавок к нему от СФР нет.

К выплатам работнику-инвалиду фирма применяет тариф 0,24% (в разд. 2 отдельно не указывается).

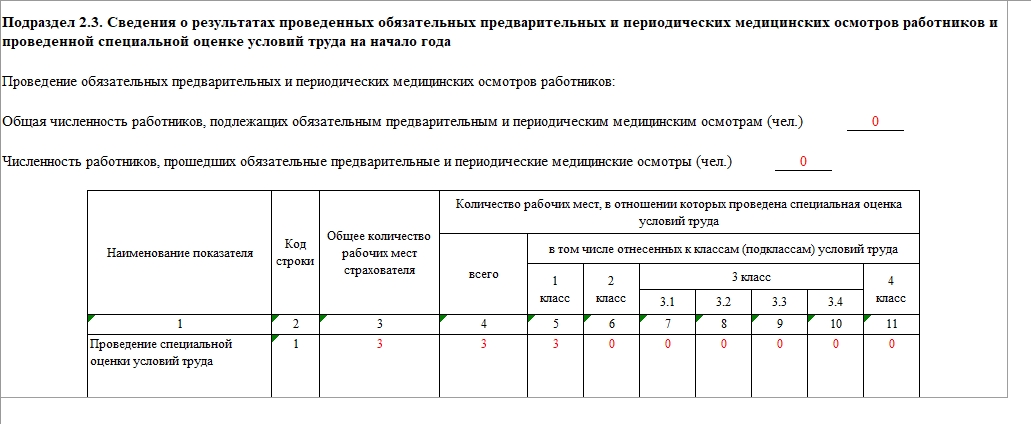

Спецоценка условий труда была в 2022 г.: по итогам рабочих мест с вредными и/или опасными условиями для работы не установлено.

С января по сентябрь вкл. 2023 на предприятии не было несчастных происшествий на производстве.

За 9 месяцев 2023 ООО «Гуру» в части взносов на травматизм заполняет и сдаёт подразд. 2.1 и 2.3 разд. 2 формы ЕФС-1 + титульник. Показателей для подразд. 2.1.1 и 2.2 нет, поэтому заполнять и подавать эти таблицы в Соцфонд не нужно.

Далее показан образец заполнения раздела 2 ЕФС-1 за 9 месяцев 2023 года для этой ситуации.

Поясним, как мы рассчитали показатели для таблицы подразд. 2.1.

Расчетный период (графа 3) – это выплаты с января по сентябрь вкл. А отчётный период (графа 4) – это выплаты с июля по сентябрь вкл. То есть за 3 квартал. Поэтому в графе 4 приводят выплаты с января по июнь вкл. То есть за первое полугодие 2023 года.

Строка 3 графы 4: 155 000 руб. × 6 мес. = 930 000 руб.

Строка 4 графы 4: 55 000 руб. × 6 мес. = 330 000 руб.

Строка 9 для граф 5,6 и 7: (55 000 руб. × 0,24%) + (100 000 руб. × 0,4%) = 532,00 руб.

Строка 9 графы 3: 532 руб. × 9 мес. = 4 788 руб.

Показатель графы 3 – это сумма показателей граф 4 – 7 этой же строки.

Строка 9 графы 4: 532 руб. × 6 мес. = 3 192 руб.

Нюансы заполнения

В подразд. 2.1 вносят показатели, аналогичные показателям таблицы 1 формы 4-ФСС. С 2023 года добавили только графу 4 “На начало отчетного периода”.

Строки 5 – 8 не нужно заполнять тем, которые сдаёт подразд. 2.1.1 (есть СКЕ, учреждения, взносы по разным основаниям).

Если исчисляете взносы по нескольким основаниям, то строки 5 – 8 оставляют пустыми, а в строках 1 – 4 и 9 показатели приводят суммарно (например, ИП заключил и трудовые, и договоры ГПХ, по которым нужно платить взносы).

Способы сдачи

ЕФС-1 можно подать в электронном либо бумажном виде. Во втором случае – непосредственно в отделение СФР по месту нахождения организации/ИП или по почте.

Но если численность работающих, включая по договорам ГПХ, превышает 10 человек, отчёт сдают только в электронном виде.

Для сдачи по электронке формат ЕФС-1 установлен постановлением ПФР от 31.10.2022 № 246п.

Чем заполнять

Бумажный бланк ЕФС-1 заполняют чернилами, шариковой ручкой печатными буквами или при помощи вычислительной техники без помарок, исправлений и без каких-либо сокращений. При этом чернила должны быть черного, фиолетового или синего цвета.

Запрещено исправлять ошибки с помощью корректирующего или иного аналогичного средства.

Подписание и заверение

Форму ЕФС-1 за 9 месяцев 2023 на бумажном носителе подписывает руководитель или уполномоченный представитель страхователя. Также её заверяют печатью организации (если есть).

Электронный отчет ЕФС-1 подписывают усиленной квалифицированной подписью.

Нулевой раздел 2 ЕФС-1

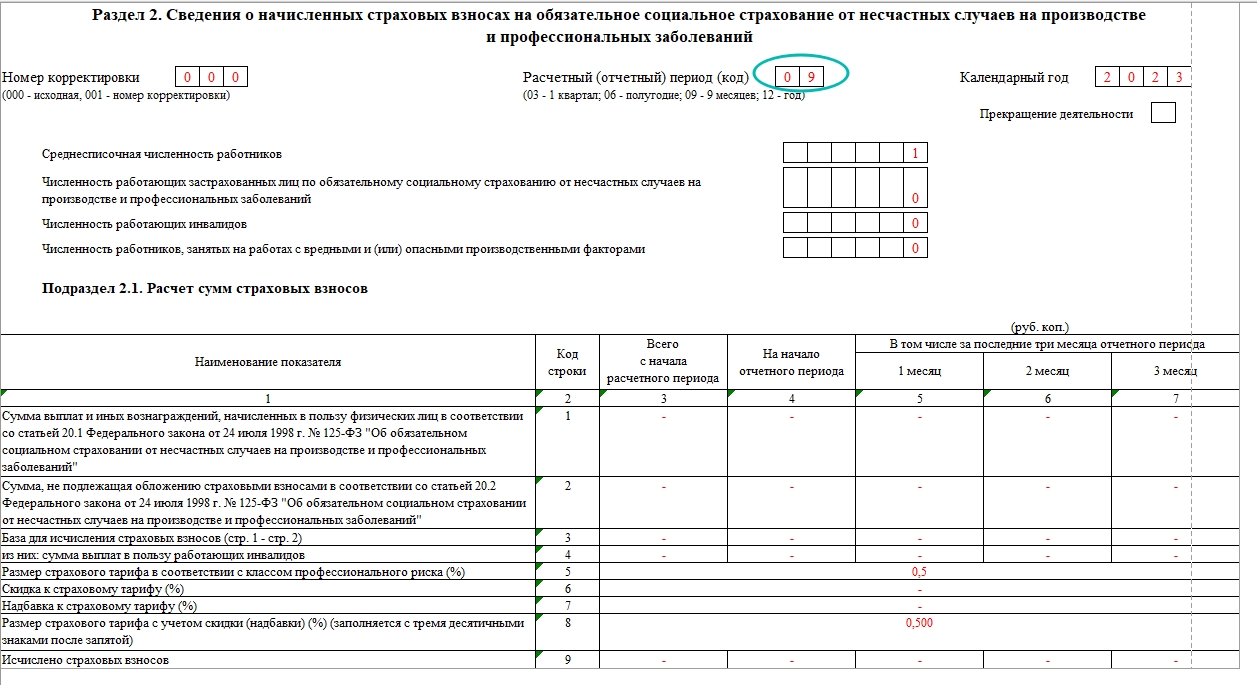

Если за 9 месяцев 2023 года не было начислений работникам, ЕФС-1 всё-таки нужно сдать в СФР, но с нулевыми показателями.

ПРИМЕР

Допустим, что за 9 месяцев 2023 года начислений не было, так как единственный сотрудник – он же глава фирмы пребывал в долгом отпуске за свой счёт.

Компания применяет тариф взносов на травматизм в размере 0,5%. Скидок и надбавок к нему от СФР в силу закона нет.

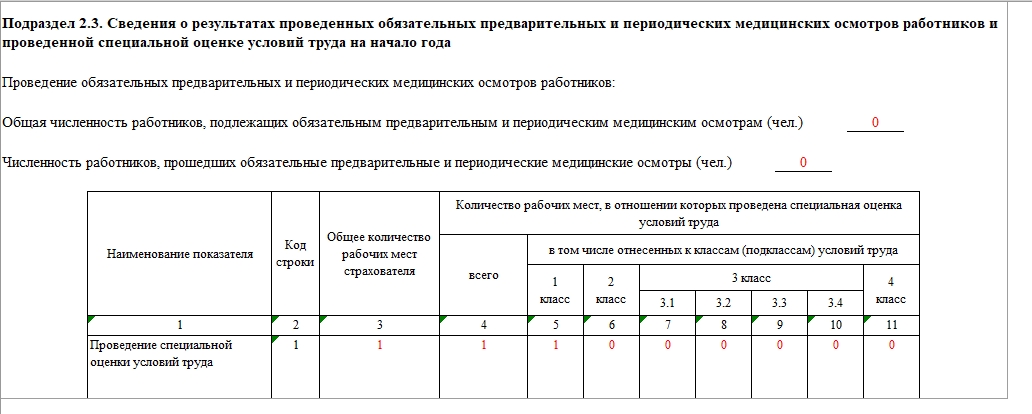

Спецоценка условий труда была в 2022 г.: рабочих мест с вредными и/или опасными условиями для работы не обнаружено. В итоге условия труда на 1 рабочем месте признаны оптимальными с присвоением ему 1 класса.

С января по сентябрь включительно 2023 г. в организации не было несчастных происшествий на производстве и не выявлено профзаболевания.

Вот образец заполнения разд. 2 ЕФС-1 за 9 месяцев 2023 с нулевыми взносами на травматизм для этой ситуации:

Если ошибки и недочёты в разделе 2

| СИТУАЦИЯ | РЕШЕНИЕ |

Страхователь обнаружил в поданных им сведениях разд. 2 о начисленных взносах на травматизм:

|

Нужно внести необходимые изменения и представить уточненные сведения в порядке ст. 24 Закона 125-ФЗ. Это нужно обязательно сделать. |

| Страхователь обнаружил в разд. 2 недостоверные сведения, а также ошибки, не приводящие к занижению взносов к уплате. | Он вправе внести необходимые изменения и представить уточненный разд. 2 ЕФС-1 в порядке ст. 24 Закона 125-ФЗ. То есть обязанности нет. |

Какой штраф

Ответственность за непредставление раздела 2 ЕФС-1 за 9 месяцев 2023 года такая же, какая была за несдачу 4-ФСС: это 5% от суммы взносов на травматизм к уплате за январь-сентябрь. Причём за каждый полный или неполный месяц просрочки.

При этом штраф не может быть меньше 1000 рублей и больше 30% недостающей суммы взносов (п. 1 ст. 26.30 Закона 125-ФЗ).

Вдобавок сотрудника, который отвечает за подготовку и сдачу разд. 2 ЕФС-1 со взносами на травматизм, могут оштрафовать по ч. 2 ст. 15.33 КоАП РФ на сумму от 300 до 500 рублей.