Налоговая база и кадастровая стоимость: особенности 2023

Налоговая база для земельного участка за налоговый период 2023 года – это его кадастровая стоимость, внесенная в Единый госреестр недвижимости (ЕГРН) и применяемая с 1 января 2022 года, если кадастровая стоимость участка с 01.01.2023 превышает эту стоимость, применяемую с 01.01.2022.

Но есть исключение – когда налоговики берут за основу кадастровую стоимость 2023 года: это её увеличение в случае изменения характеристик земельного участка.

| СТАТУС | КАК ОПРЕДЕЛЯЮТ НАЛОГОВУЮ БАЗУ |

| Налогоплательщики-организации | Самостоятельно и без обращения в налоговые органы на основании сведений ЕГРН о земельных участках, принадлежащих им на праве собственности или постоянного/бессрочного пользования. |

| Налогоплательщики-физлица | Это делают налоговые органы на основании сведений ЕГРН, которые представляют органы Росреестра. |

Следовательно, для расчета земельного налога и авансовых платежей по нему за 2023 год организации сравнивают внесенную в ЕГРН кадастровую стоимость земельного участка на 01.01.2022 и 01.01.2023. В том числе включенную в ЕГРН на основании принятого в 2022 году акта уполномоченного органа субъекта РФ об утверждении результатов кадастровой оценки земель.

В то же время эти особенности не применяют, а налоговую базу определяют в соответствии с общими положениями ст. 391 НК РФ, если:

- у земельного участка нет кадастровой стоимости, внесенной в ЕГРН и подлежащей применению с 1 января 2022 (в т. ч. для вновь образованного участка, поставленного на кадастровый учет после 01.01.2022);

- кадастровая стоимость участка, подлежащая применению с 1 января 2023, не превышает значение на 01.01.2022;

- внесенная в ЕГРН кадастровая стоимость участка увеличилась из-за изменения его характеристик (площади, вида разрешенного использования и т. п.) в течение 2022 года.

Правила определения налоговой базы установлены ст. 391 НК РФ. Налоговые органы применяют их при формировании сообщений организациям об исчисленных суммах налога за 2023 год, а также налоговых уведомлений, направляемых физлицам в 2024 году по налогу за землю за 2023 год.

Такие разъяснения ФНС России дала в письме от 06.02.2023 № БС-4-21/1327.

Новые сроки уплаты

Земельный налог за 2022 год юрлицам нужно оплатить не позднее 28 февраля 2023 года (ранее – до 1 марта).

Отметим, что сроки уплаты налога и авансовых платежей по нему во всех регионах России одинаковые:

- авансы – 28.04.2023, 28.07.2023 и 30.10.2023 (перенос с 28.10 субботы);

- земельный налог за 2023 год – 28.02.2024.

Нужно ли сдавать декларацию

С 2021 года отменена обязанность представлять декларацию по земельному и транспортному налогам за 2020 год и последующие периоды (Федеральный закон от 15.04.2019 № 63-ФЗ).

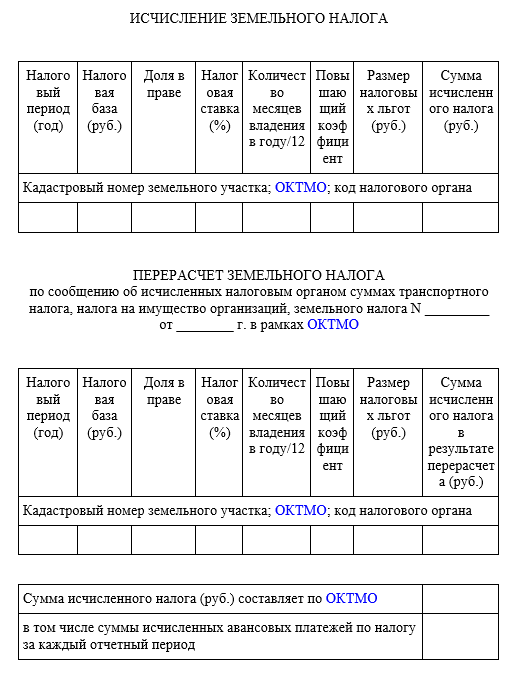

При этом для верификации платежей по земельному налогу, поступивших за налоговый период 2023 года, налоговые направляют организация сообщения об исчисленной сумме налога. Его форма утверждена с 2023 года приказом ФНС от 16.07.2021 № ЕД-7-21/667.

Ставки земельного налога

Их устанавливают местные власти. Это максимум (п. 1 ст. 394 НК РФ):

- 0,3% – для с/х, жилья, ЖКХ, ЛПХ, садоводства или огородничества, обеспечения обороны, безопасности, таможенных нужд и ограниченных в обороте;

- 1,5% – по остальным землям.

Узнать ставку можно на сайте ФНС в специальном сервисе.

Варианты уплаты земельного налога

В 2023 году можно перечислять в бюджет налог за землю и авансы по нему:

- В качестве ЕНП.

- Платёжкой, заменяющей уведомление в ИФНС об исчисленном земельном налоге.

На основании ч. 14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ с изменениями в НК РФ в течение 2023 г. можно подавать уведомление исчисленных суммах земельного налога и авансов по нему в виде распоряжения на перевод денежных средств. То есть использовать обычное платёжное поручение вместо уведомления, если ранее в 2023 г. такие уведомления вы не представляли.

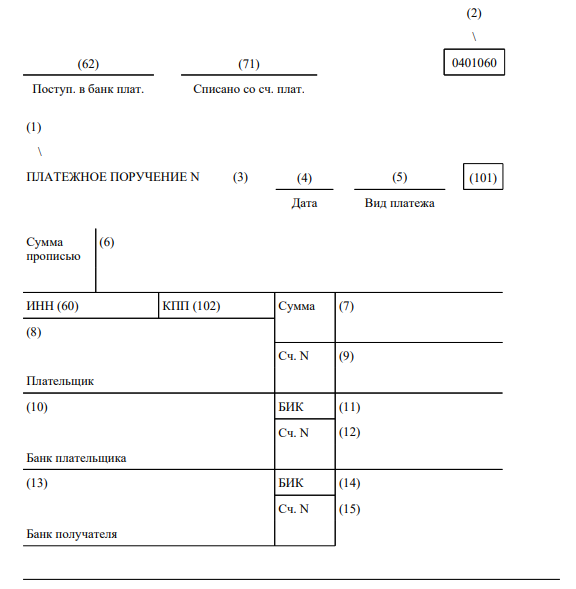

Что касается формы платёжного поручения (0401060), с 2023 она не менялась и закреплена Приложением 2 к Правилам перевода денежных средств (утв. положением Банка России от 29.06.2021 № 762-П).

Правила заполнения реквизитов распоряжений о переводе денежных средств в уплату платежей в бюджет, в том числе платёжных поручений, утверждены приказом Минфина России от 12.11.2013 № 107н (далее – Правила 107н). С 11 февраля 2023 они действуют в новой редакции – приказа Минфина от 30.12.2022 № 199н.

Уведомление

Его форма, порядок заполнения и электронный формат закреплены приказом ФНС от 02.11.2022 № ЕД-7-8/1047.

Его сроки подачи в налоговую перед уплатой авансов и налога в 2023 году такие:

- по авансу за 1 квартал – 25.04.2023;

- за 2 квартал – 25.07.2023;

- за 3 квартал – 25.10.2023;

- за 2023 год – 26.02.2024 (перенос с 25.02 воскресенья).

ИП и другие физлица не платят авансовые платежи по земельному налогу.

В уведомлении по земельному налогу для соответствующего квартала нужно указать следующий код (письмо ФНС от 30.12.2022 № 8-7-02/0001):

| 1 квартал 2023 | 34/01 |

| 2 квартал 2023 | 34/02 |

| 3 квартал 2023 | 34/03 |

| 2023 год | 34/04 |

Такое уведомление не нужно подавать, если нормативным актом местных властей предусмотрено, что организации в течение года не вносят авансовые платежи по земельному налогу.

Также см. Заполнение с 2023 года уведомления в налоговую об исчисленных налогах: правила.

КБК и др. реквизиты для уплаты

Код бюджетной классификации и заполнение ряда других реквизитов зависит от способа уплаты земельного налога.

Оплата земельного налога на ЕНП

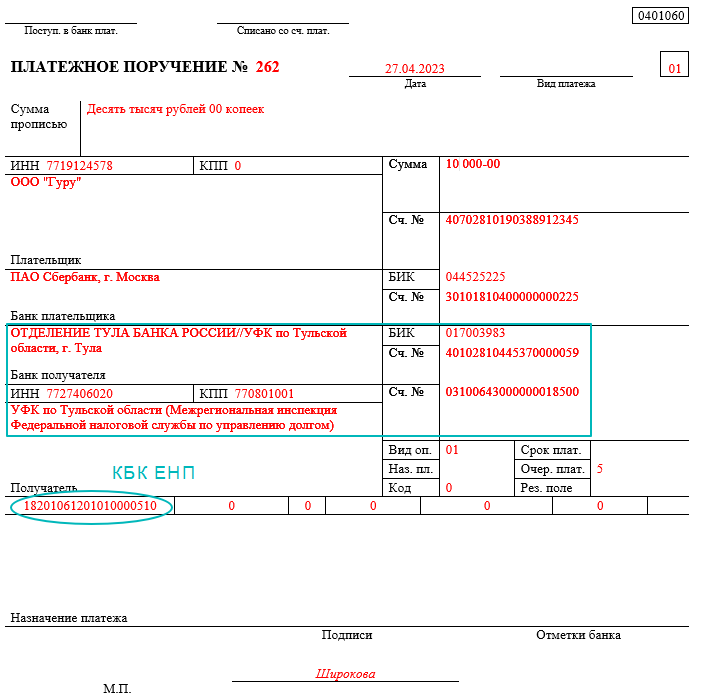

Указывают специальный КБК ЕНП – 182 0 10 61201 01 0000 510, а также реквизиты получателя и его банка. Они едины для всех организаций и регионов, а также не зависят от способа уплаты налога:

| РЕКВИЗИТ ПЛАТЁЖКИ | КАК ЗАПОЛНИТЬ |

| Поле 13 – наименование и местонахождение банка получателя | “ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула” (для платежек на бумаге).

В электронной платежке поле заполнится автоматически после указания БИК банка получателя. |

| Поле 14 – БИК банка получателя | 017003983 |

| Поле 15 – номер счета банка получателя средств | 40102810445370000059 |

| Поле 16 | Укажите “Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)“ |

| Поле 17 – номер счета получателя | 03100643000000018500 |

| Поле 61 – ИНН получателя | 7727406020 |

| Поле 103 – КПП получателя | 770801001 |

Также обратите внимание на следующие особенности заполнения платёжки по земельному налогу в 2023 году:

- поле «Назначение платежа» оставляют пустым (вы сдавали в ИФНС уведомление об исчисленном налоге, поэтому ИФНС уже знает, какие суммы и куда распределить);

- в поле 101 «Статус плательщика» (рядом с видом платежа) – код 01;

- поле 105 «ОКТМО» – 0;

- поле 107 «Налоговый период» – 0.

Далее показан образец заполнения платёжки по земельному налогу на ЕНП в 2023 году:

Также см. Как правильно заполнить реквизиты платёжного поручения на ЕНП.

Перечисление платёжкой, заменяющей уведомление

Для юрлиц КБК по земельному налогу и авансовым платежам зависит от того, в каких границах находится земельный участок:

| ТЕРРИТОРИЯ | КБК 2023 ЗЕМЕЛЬНОГО НАЛОГА |

| Москвы, Санкт-Петербурга, Севастополя | 182 1 06 06031 03 1000 110 |

| Городских округов | 182 1 06 06032 04 1000 110 |

| Городских округов с внутригородским делением | 182 1 06 06032 11 1000 110 |

| Внутригородских районов | 182 1 06 06032 12 1000 110 |

| Межселенных территорий | 182 1 06 06033 05 1000 110 |

| Сельских поселений | 182 1 06 06033 10 1000 110 |

| Городских поселений | 182 1 06 06033 13 1000 110 |

| Муниципальных округов | 182 1 06 06032 14 1000 110 |

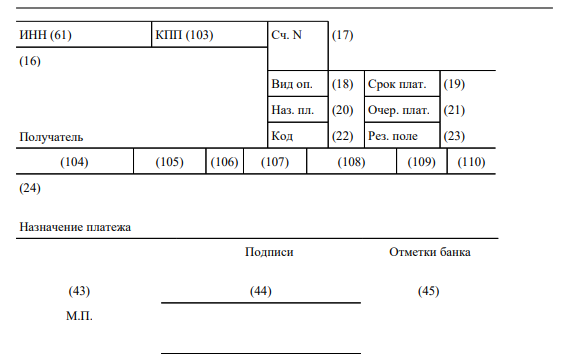

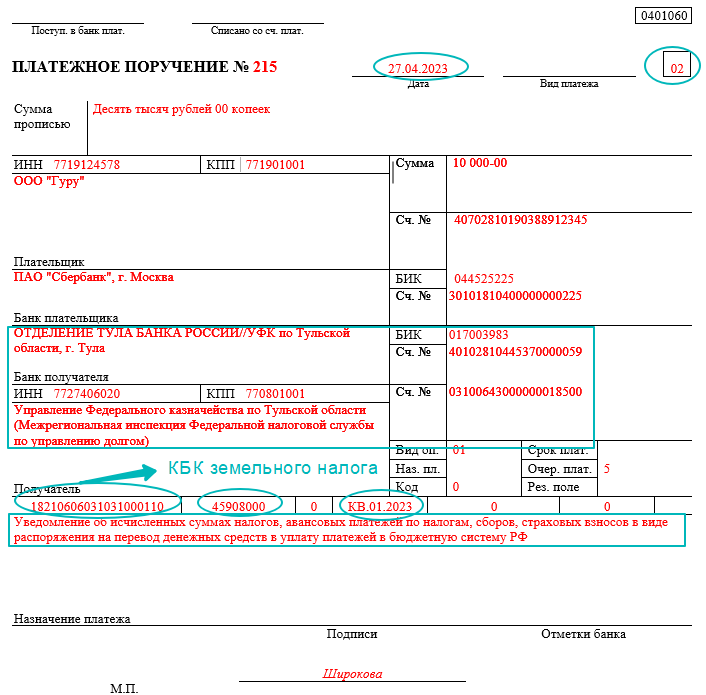

Перечислим особенности заполнения платёжного поручения по земельному налогу в отличие от платёжки на общий ЕНП, которое заменяет собой предварительную подачу уведомления:

- указывают КБК именно налога за землю, а не специальный КБК ЕНП;

- поле «Назначение платежа» в отличие от ЕНП не оставляют пустым, а указывают – «Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему РФ»;

- в поле 101 показатель статуса плательщика – 02 (а не 01, как при ЕНП);

- поле 105 для ОКТМО – код места нахождения участка (а не 0, как при ЕНП);

- поле 107 – налоговый период. Например, для аванса за 1 квартал 2023 это КВ.01.2023 (а не 0, как при ЕНП).

Ниже показан пример заполнения платёжного поручения без уведомления по авансу земельного налога за 1 квартал 2023 года:

Также см. Как в 2023 году правильно заполнить платёжку взамен уведомления.