Новшества в уплате УСН с 01.01.2023

С 1 января 2023 года на уплату налогов и страховых взносов единым налоговым платежом автоматически перешли все организации и ИП (включая «упрощенцев»).

Более того, с 2023 году у «упрощенцев» появилась новая обязанность – передавать в ИФНС уведомления об исчисленных суммах налогов. Этот документ представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК). Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН.

Таким образом, если говорить про «глобальные» изменения по УСН, то с 2023 года:

- ввели новый порядок уплаты УСН;

- обязали организации и некоторые ИП направлять в ИФНС новые документов – уведомления.

Как теперь правильно заплатить УСН, чтобы платежное поручение было оформлено «правильно»? Об этом расскажем далее.

Обратите внимание

Уплата УСН в 2023 году в составе единого налогового платежа

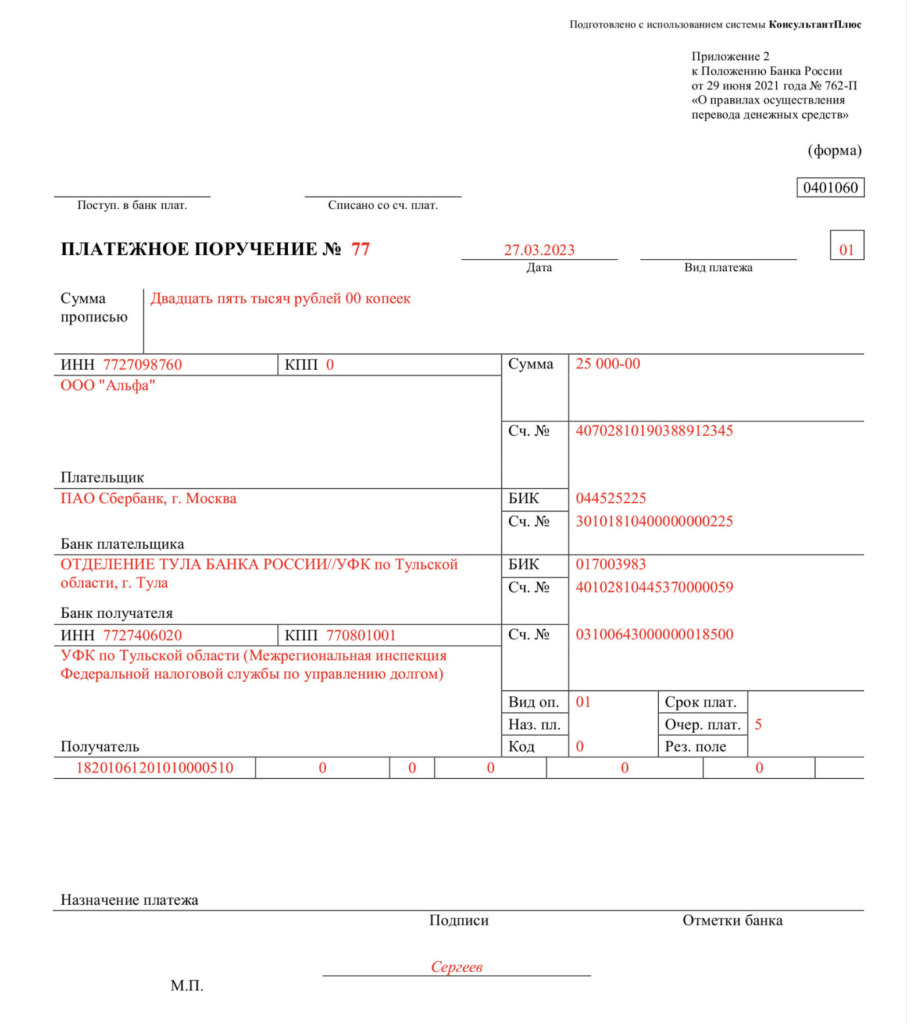

В общем случае перечисляйте налог при УСН посредством ЕНП (единого налогового платежа). Заполняйте платежное поручение на перечисление ЕНП по тем же правилам, что и при уплате других налогов. Укажите в нем КБК 18201061201010000510 независимо от того, какой объект налогообложения у вас выбран. При этом в такой платежке важно указывать статус плательщика 01. См. “Статус плательщика в платежном поручении в 2023 году“.

Аналогичным способом в 2023 году можно перечислять в бюджет авансовые платежи по УСН.

Однако важный момент – если вы платите УСН в составе ЕНП, то вам потребуется подавать в ИФНС уведомление. В 2023 г. подавать уведомления об исчисленном налоге при УСН нужно за I квартал, полугодие и 9 месяцев (Письмо ФНС России от 30.12.2022 N 8-7-02/0001@).

Рекомендация

Образец платежного поручения по УСН в составе ЕНП

Платежка по УСН вместо уведомления

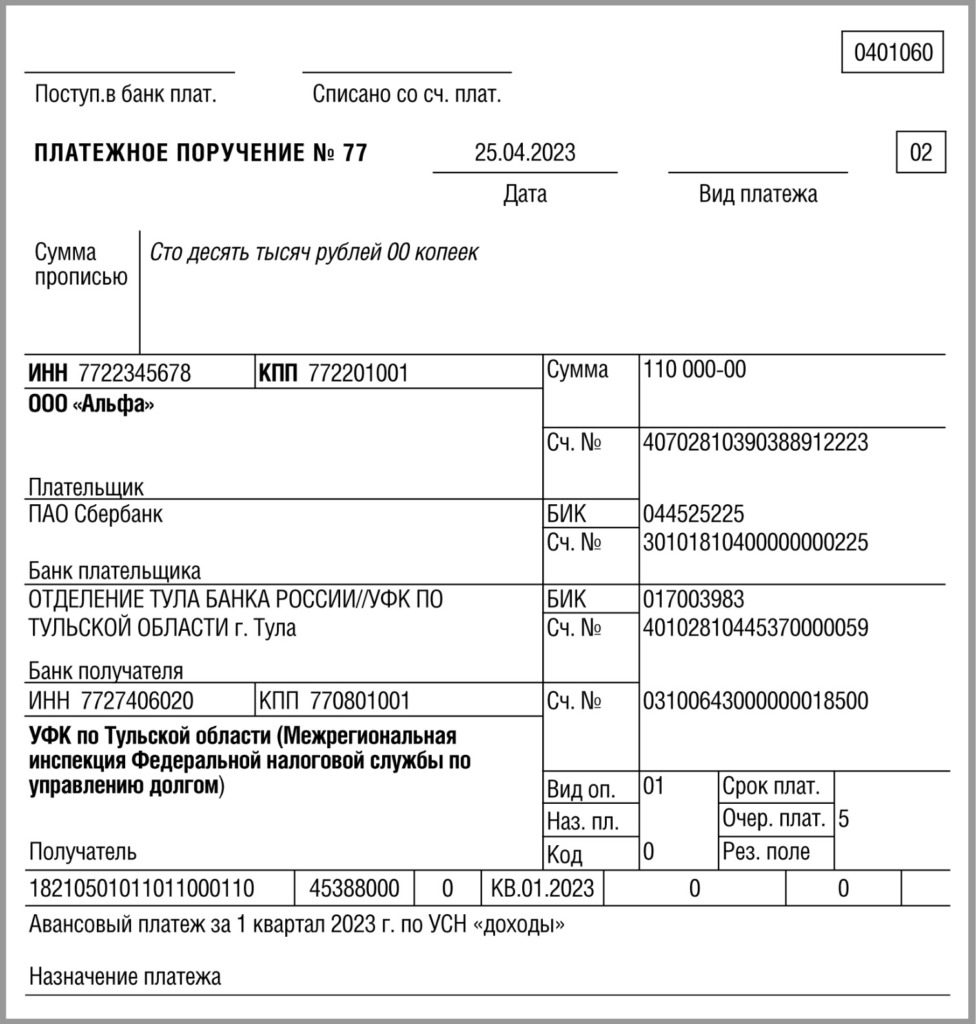

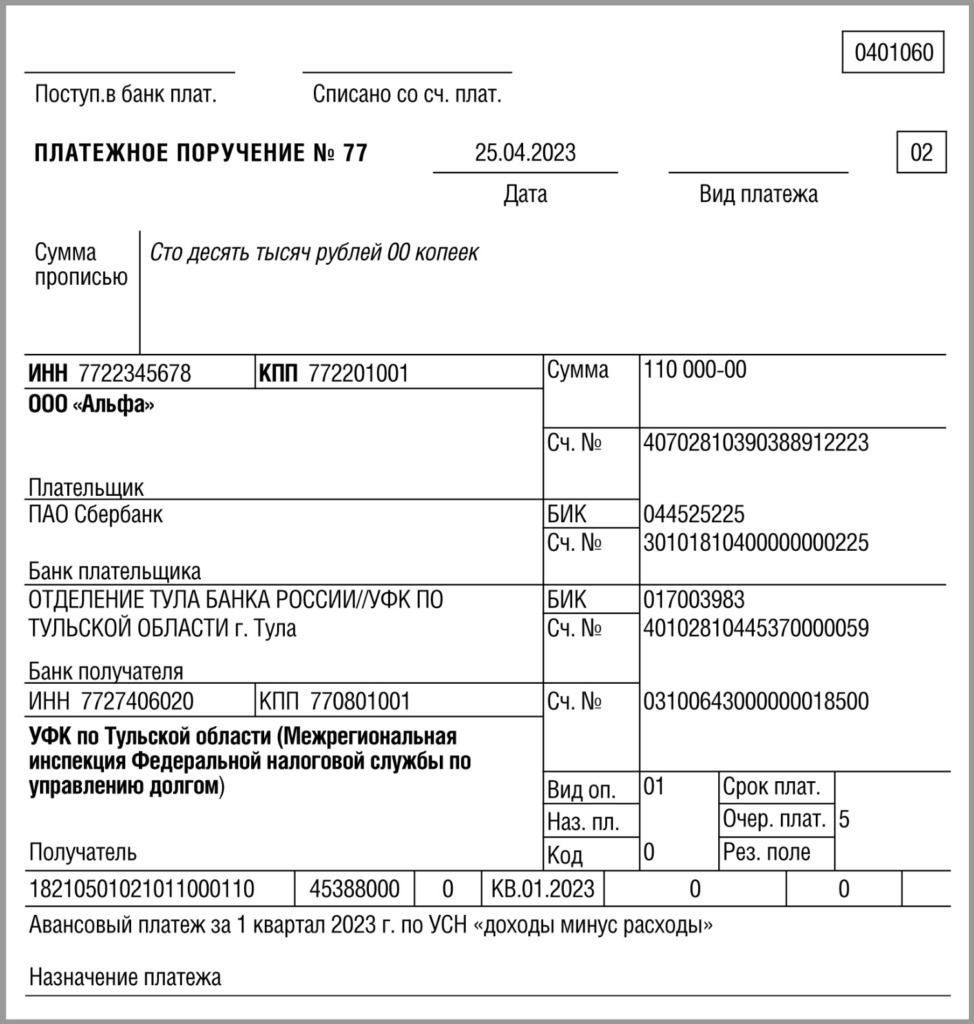

В 2023 г. заполнить платежку для уплаты авансового платежа по УСН можно таким образом, что оно заменит уведомление об исчисленных суммах налогов и взносов. Но у такого заполнения есть особенности. Обобщим их в таблице ниже:

Таблица. Как заполнить платежное поручение по УСН вместо уведомления

| В поле 101 укажите код статуса плательщика «02». |

| В поле 8 укажите наименование организации, в поле 60 и поле 102 — ИНН и КПП организации, даже если у организации есть обособленные подразделения. |

| В платежке по авансовым платежам по налогу на УСН получатель платежа — Межрегиональная инспекция Федеральной налоговой службы по управлению долгом. Данные этой инспекции укажите в поле 16 после сокращенного наименования УФК по Тульской области, в полях 61 и 103. |

| В поле 104 платежки по УСН пропишите один из двух КБК в зависимости от того, какой объект налогообложения — «доходы» или «доходы минус расходы». |

| В поле 105 — код ОКТМО, где находится организация. |

| Поле 107 при уплате авансового платежа за квартал, полугодие и девять месяцев заполните следующим образом: КВ.01.2023, КВ.02.2023, КВ.03.2023. |

| В поле 24 укажите назначение платежа — дополнительную информацию, необходимую для идентификации назначения платежа (п. 4.11 Правил, утв. приказом Минфина от 30.12.2022 № 199н). Например, формулировку «Авансовый платеж по налогу на УСН с объектом “доходы” за I квартал 2023 года». |

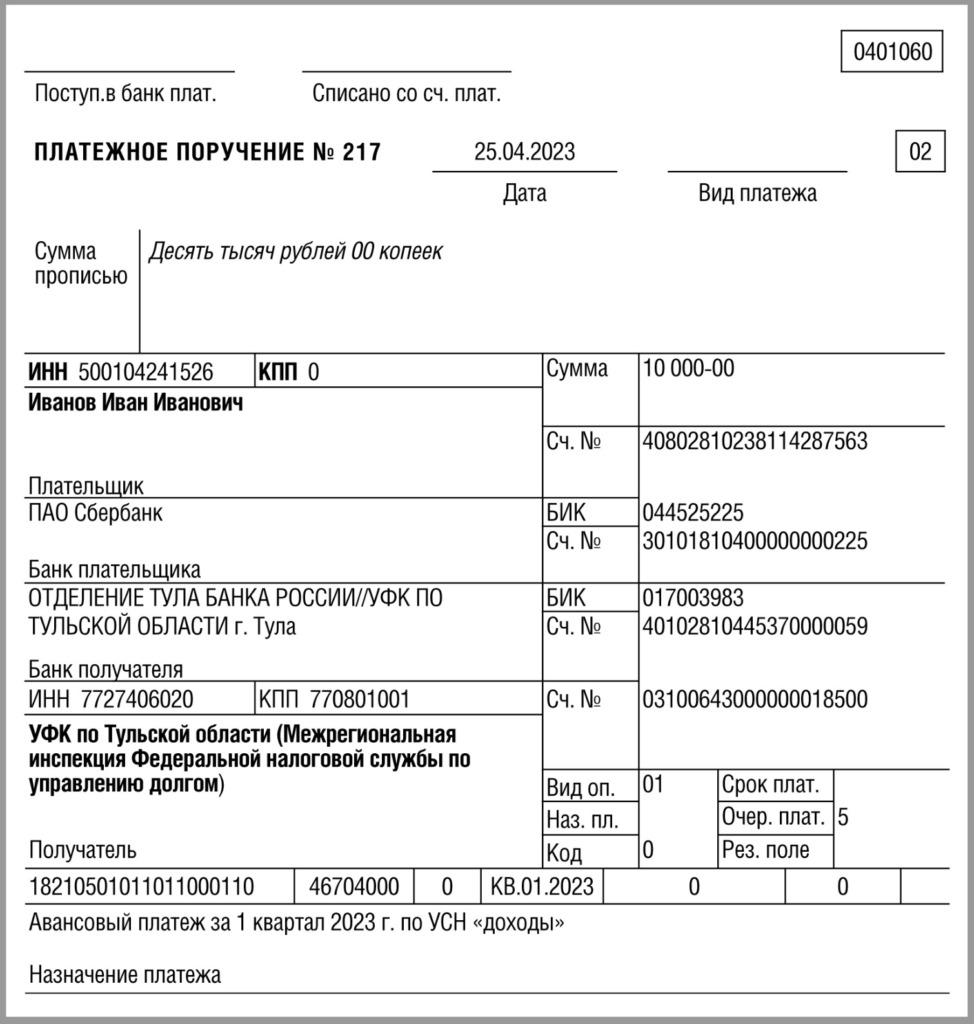

Различия в платежках по УСН у организаций и ИП У организаций и ИП на «упрощенке» КБК не отличаются. Налог по итогам 2022 года перечисляют на те же КБК, что и авансовые платежи. КБК для единого и минимального налога при объекте «доходы минус расходы» совпадают. Это сделано для того, чтобы инспекции могли автоматически засчитывать в счет минимального налога авансовые платежи, перечисленные в бюджет в течение года (письмо Минфина от 19.08.2016 № 06-04-11/01/49770). Организации и ИП заполняют платежные поручения в целом одинаково. Исключение – поле 102 “КПП” в платежном поручении, которое заменяет уведомление об исчисленных суммах налогов и взносов.

Далее приведем образцы платежных поручений (вместо уведомления)

Более полная информация по уплате УСН в 2023 году и образцы для скачивания размещены в системе Консультант Плюс по ссылке.