Налог за землю можно по праву отнести к тем обязательным платежам, на которых каждый хочет сэкономить. При этом земельный налог отчисляют в местную казну и граждане, и юридические лица. Какие нарушения по земельному налогу чаще всего выявляют проверки – в нашем обзоре.

Правовое регулирование

Налог за землю в российской системе носит местный характер. То есть необходимо руководствоваться не только главной 31 Налогового кодекса РФ, но и нормативными актами о земельном налоге, изданными на местном уровне.

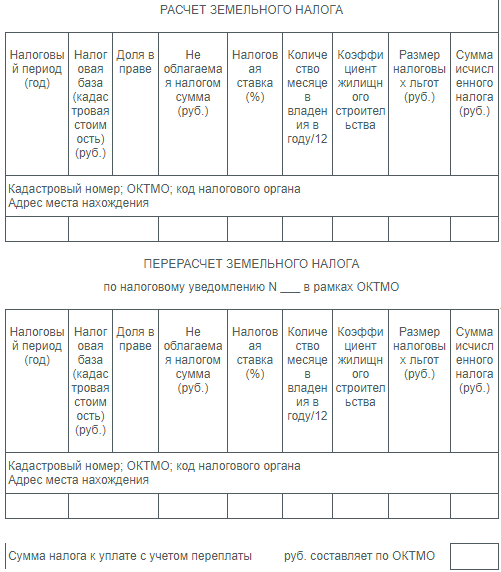

Организациям – собственникам земельных участков следует особенно внимательно отслеживать изменения, которые происходят в законе о земельном налоге соответствующего муниципального образования. Дело в том, что юридические лица сами проводят все расчёты земельного налога. Нарушения и ошибки здесь не исключены. А вот обычным гражданам проще: итоговая сумма платежа приходит к ним уже рассчитанной согласно уведомлению из ИФНС. Оно показано на рисунке ниже в части этого налога:

Напомним, что местные власти вправе определять для своей территории:

- ставку налога;

- порядок и сроки перечисления (для юридических лиц);

- налоговые послабления;

- основания и порядок применения льгот;

- величину не облагаемой налогом суммы для отдельных категорий плательщиков.

Также см. «Земельный налог: ставка в 2017 году».

Особенности

В конце июля 2017 года ФНС России в рамках своей аналитической работы подытожила результаты проверок по земельному налогу с 2014 по 2016 годы включительно. Благодаря этому, стало известно о самых популярных нарушениях, которые допускают плательщики налога за землю.

Анализ деяний, которые представлены ниже в таблице, показывает, что основные причины нарушений:

- ошибки в расчёте земельного налога (авансовых платежей), который организации делают самостоятельно;

- несогласие с кадастровой оценкой земли либо применение в расчётах устаревшего значения;

- неверное определение точного срока владения землёй в налоговом периоде;

- спорные моменты с определением статуса и изначального предназначения участка (особенно, когда земля граничит участками для гос. целей).

Также см. «Авансовые платежи по земельному налогу: сроки уплаты в 2017 году».

| Норма Налогового кодекса РФ, которая нарушена | В чём заключается нарушение |

| П. 1 ст. 391 | Занижение налоговой базы по причине неверного отражения кадастровой стоимости земельного участка |

| П. 7 ст. 396 | Занижение размера налога по причине применения неверного коэффициента владения земельным участком |

| П. 1 ст. 396 | Занижение размера налога по причине применения неверных ставок по нему |

| П. 15 ст. 396 | Плательщик не применил повышающий коэффициент 2. Пояснение: это необходимо делать при расчёте налога в отношении земельных участков, приобретенных или предоставленных в собственность юридическому лицу на условиях ведения на них жилищного строительства. |

| П. 7 ст. 396 | Неверный расчет коэффициента, который определяется как отношение числа полных месяцев, в течение которых данный земельный участок находился в собственности/постоянном (бессрочном) пользовании/пожизненном наследуемом владении плательщика, к числу календарных месяцев в налоговом (отчетном) периоде |

| Подп. 1 п. 1 ст. 394 | Неправомерное использование налоговой ставки, которая установлена в отношении земельных участков, ограниченных по закону в обороте, предоставленных для обеспечения: · обороны страны; · безопасности; · таможенных нужд. |

Также см. «Самые распространённые нарушения по транспортному налогу на 2017 год».