Кто должен сдать 6-НДФЛ за 2022 год

Сдавать расчеты по форме 6-НДФЛ должны все налоговые агенты. Как правило, налоговые агенты – это работодатели, которые платят физлицам доход по трудовым или гражданско-правовым договорам.

Но если организация или ИП не начисляли и не выдавали деньги физлицам, то статуса у них такого нет и расчет 6-НДФЛ, в том числе нулевой, им представлять не нужно.

Срок сдачи 6-НДФЛ за 2022 год

С 1 января 2023 года действуют новые сроки сдачи расчета 6-НДФЛ:

- за I квартал, полугодие и девять месяцев – не позднее 25-го числа месяца, следующего за отчетным периодом;

- расчет за год – не позднее 25 февраля следующего года.

Новые сроки применяйте ко всем отчетам, которые будете сдавать в 2023 году и последующих годах, в том числе к расчету 6-НДФЛ за 2022 год.

Таким образом, годовой 6-НДФЛ за 2022 год нужно сдать не позднее 27 февраля 2022 года (25 число – это выходной).

Также см. “Все сроки сдачи 6-НДФЛ в 2023 году“.

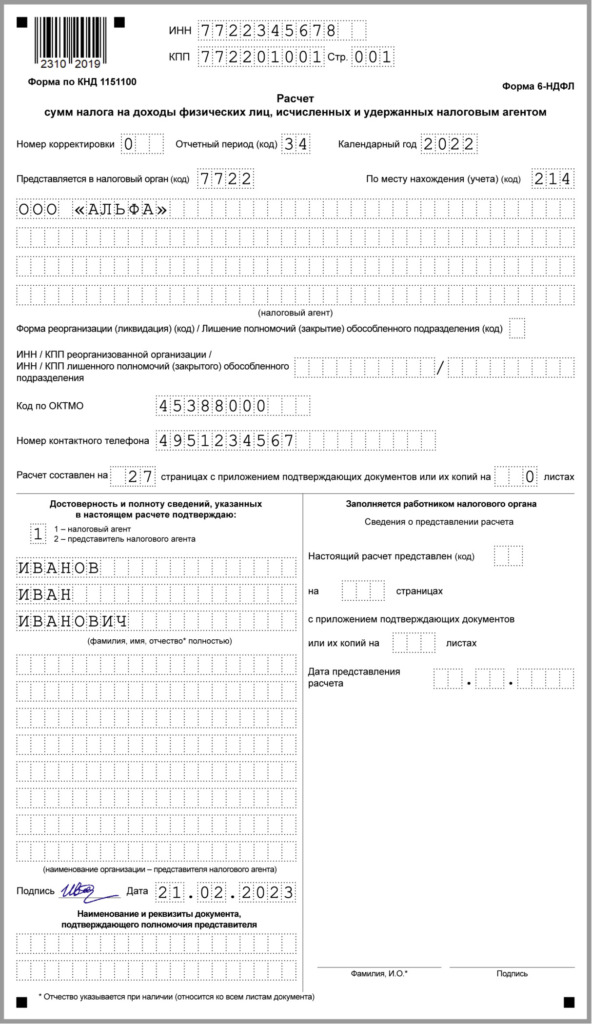

Какую форму (бланк) использовать

Расчет 6-НДФЛ за 2022 год представляйте по «старой» форме, утвержденной приказом ФНС от 15.10.2020 № ЕД-7-11/753.

Расчет 6-НДФЛ за 4 квартал 2022 года состоит:

- из титульного листа;

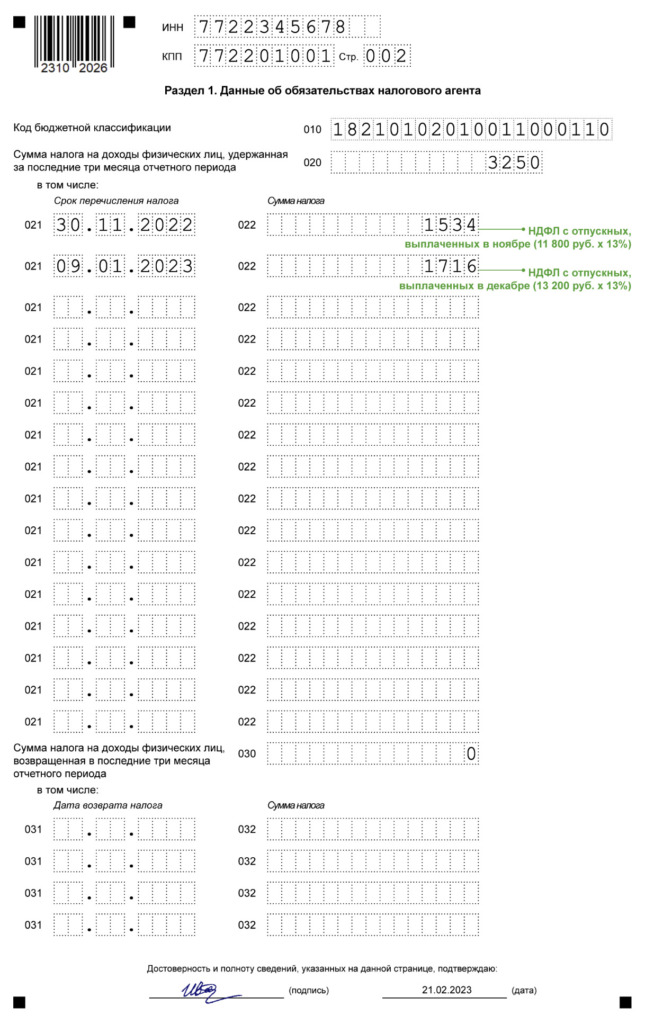

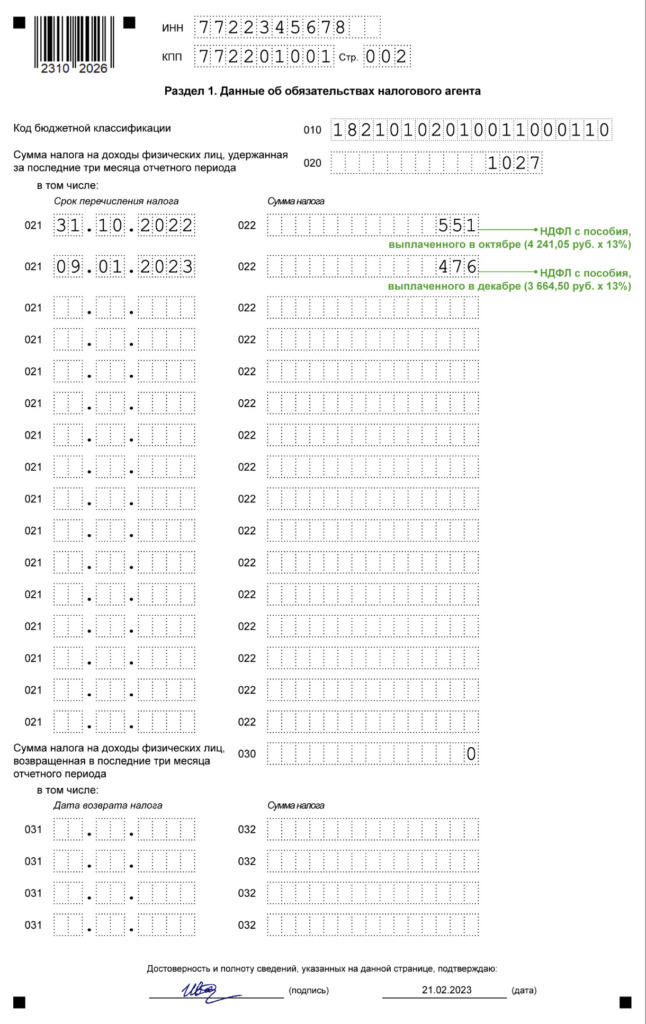

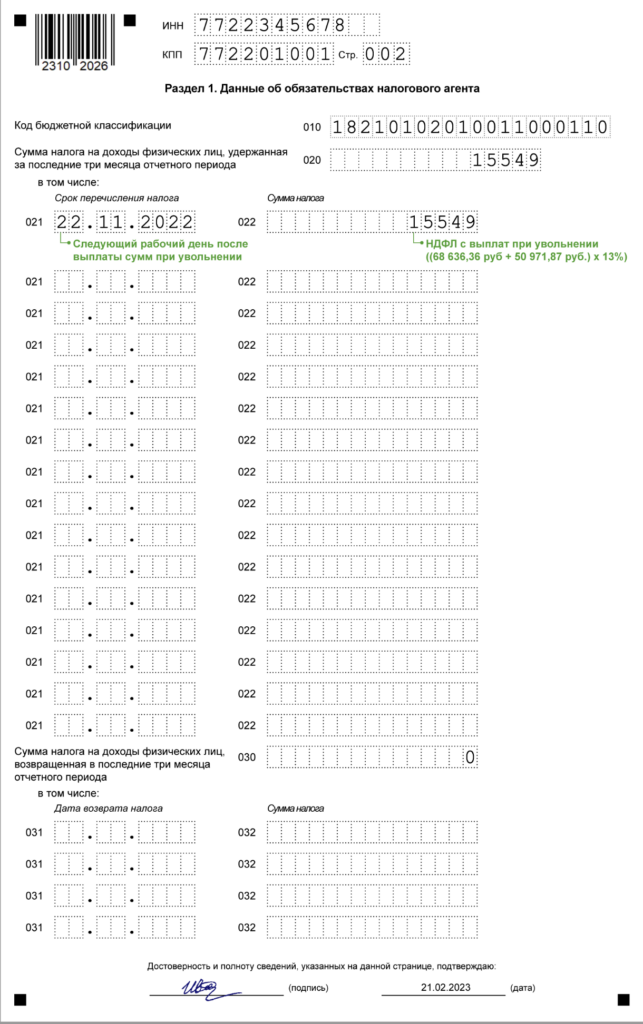

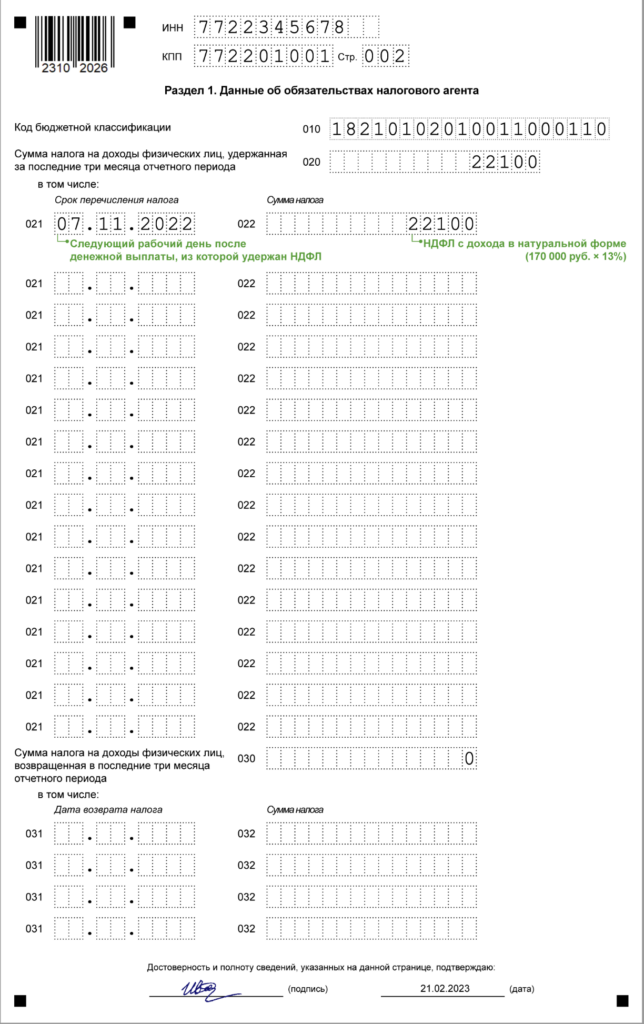

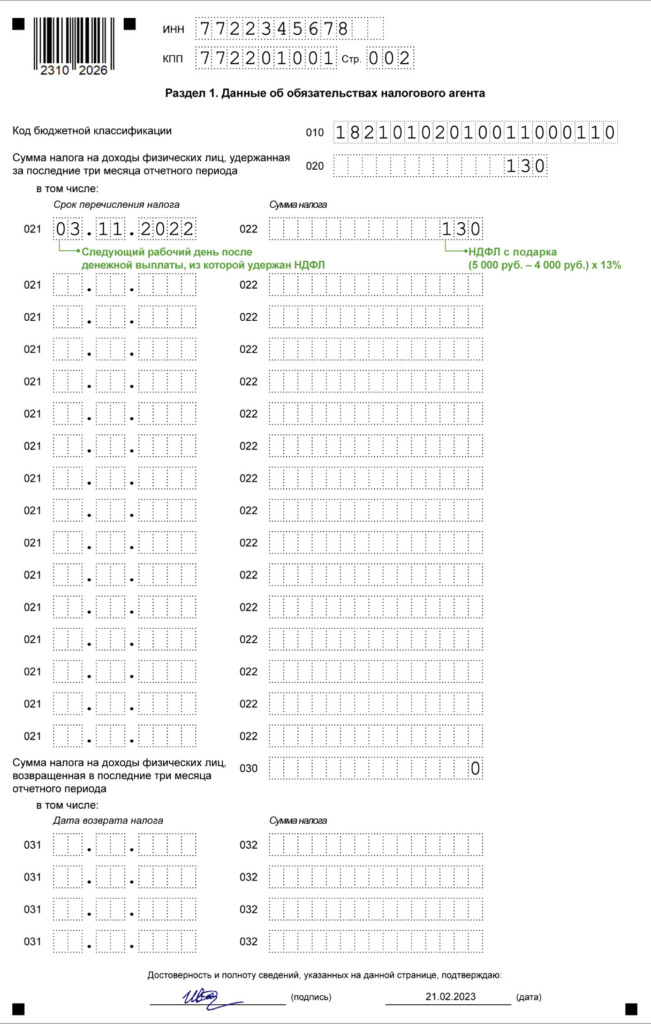

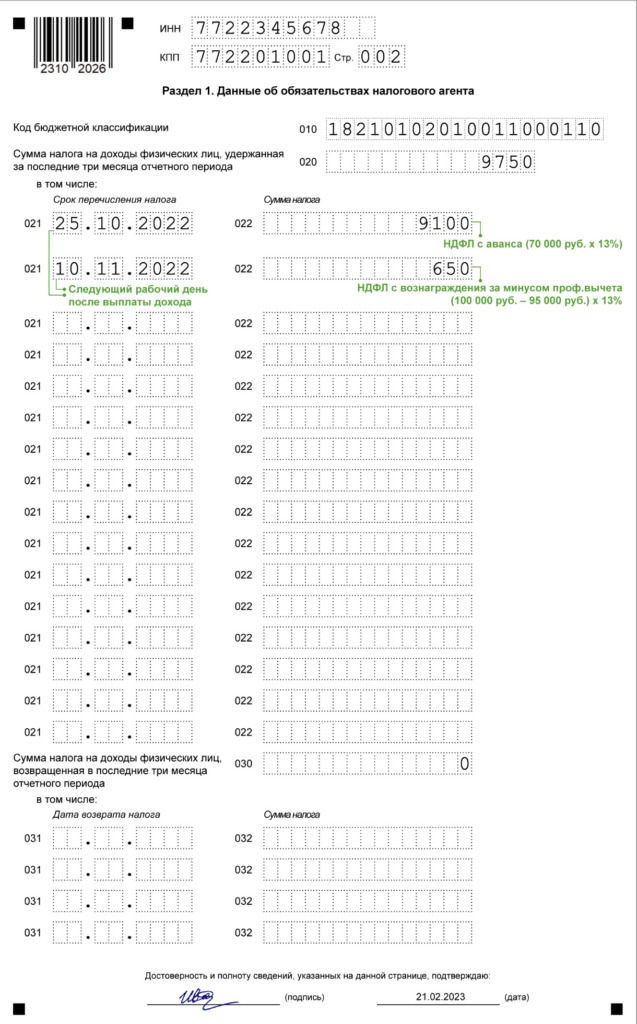

- раздела 1 «Данные об обязательствах налогового агента»;

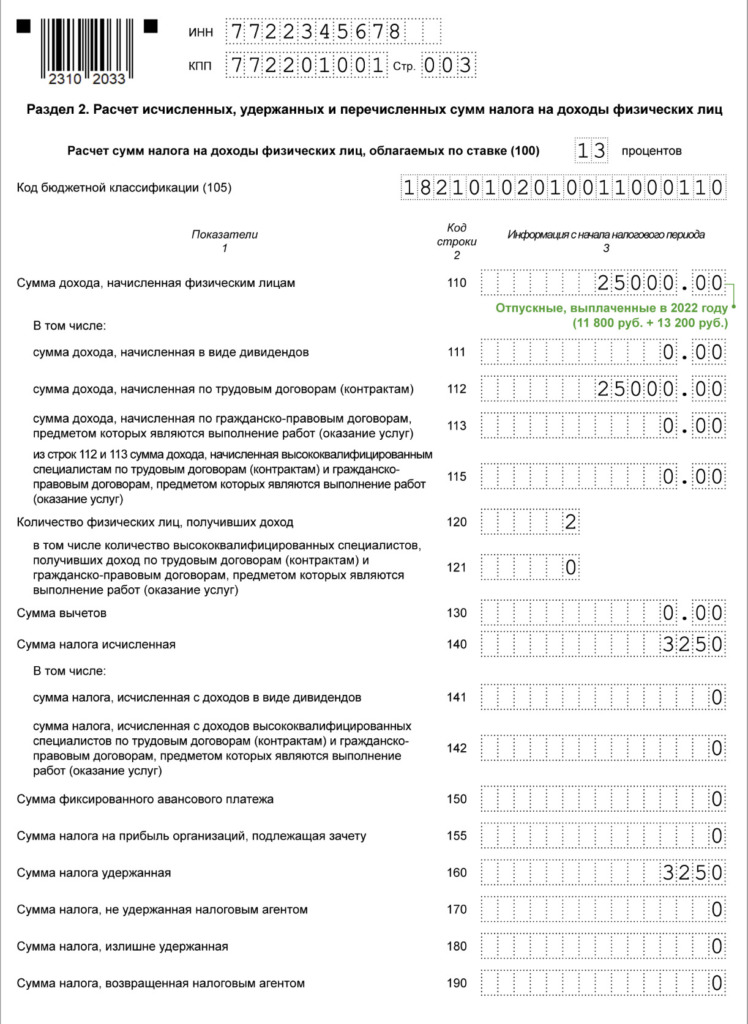

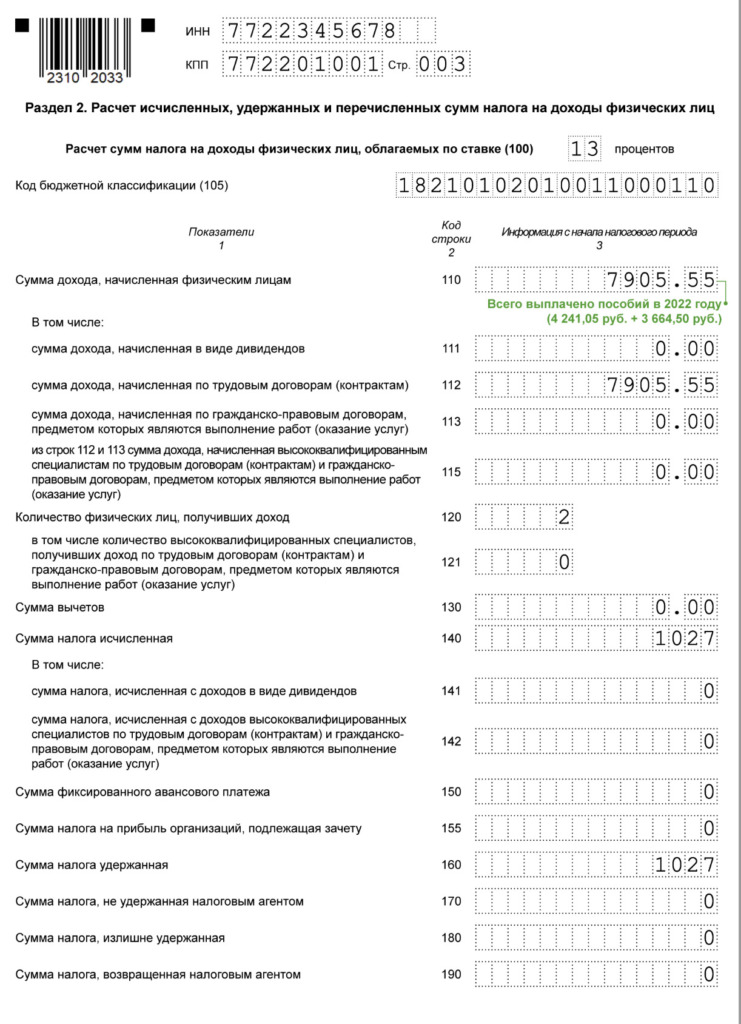

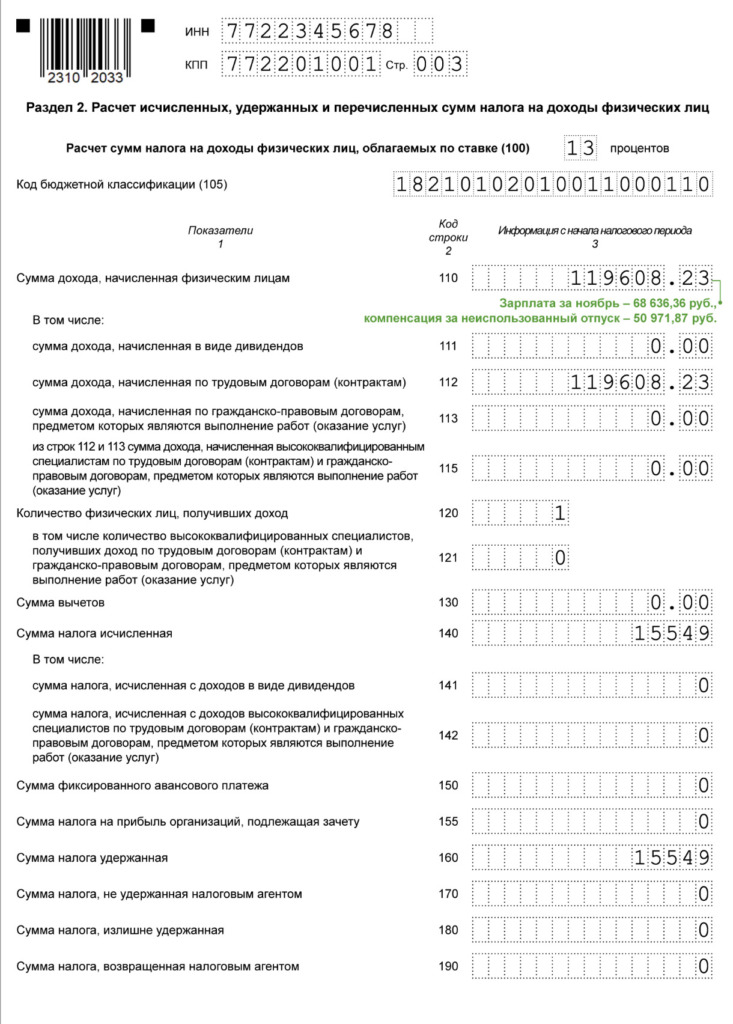

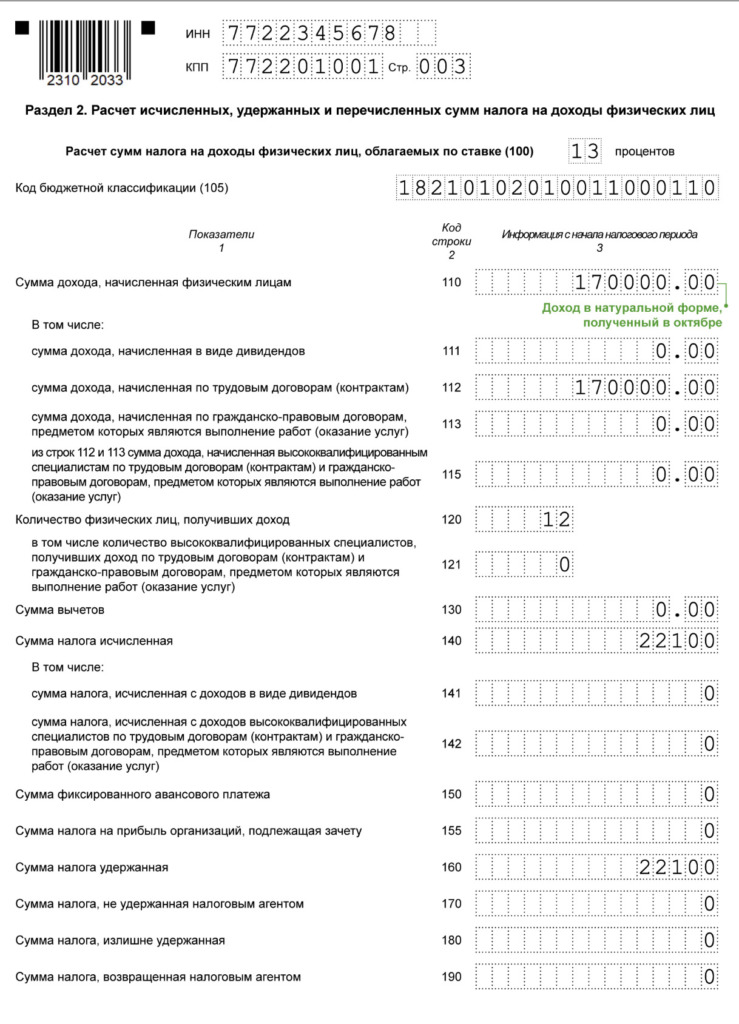

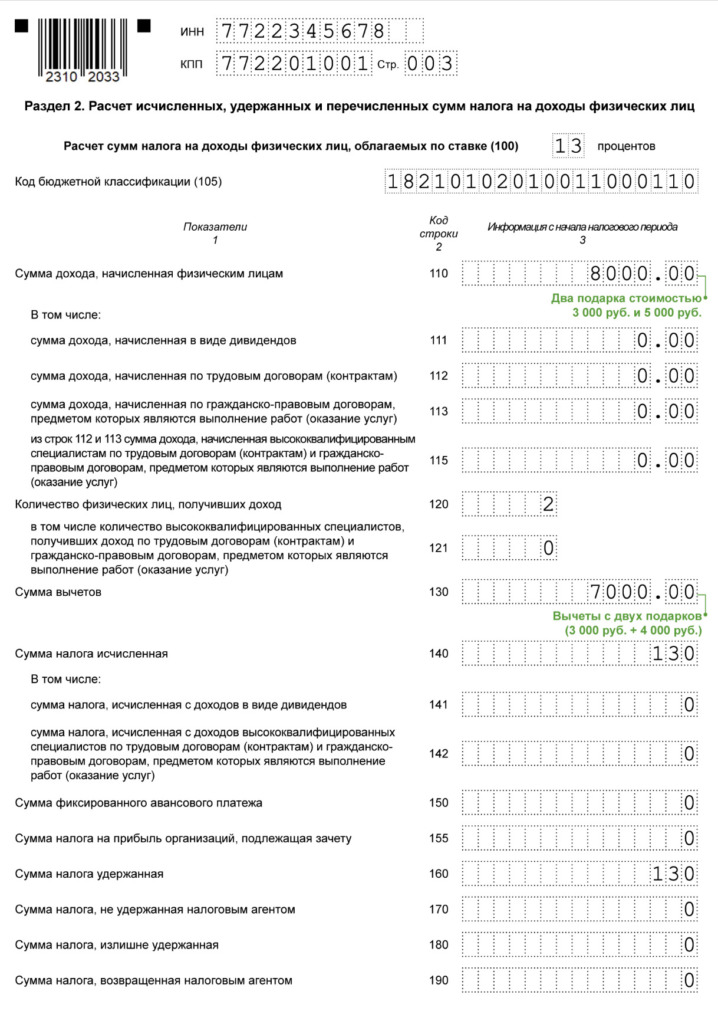

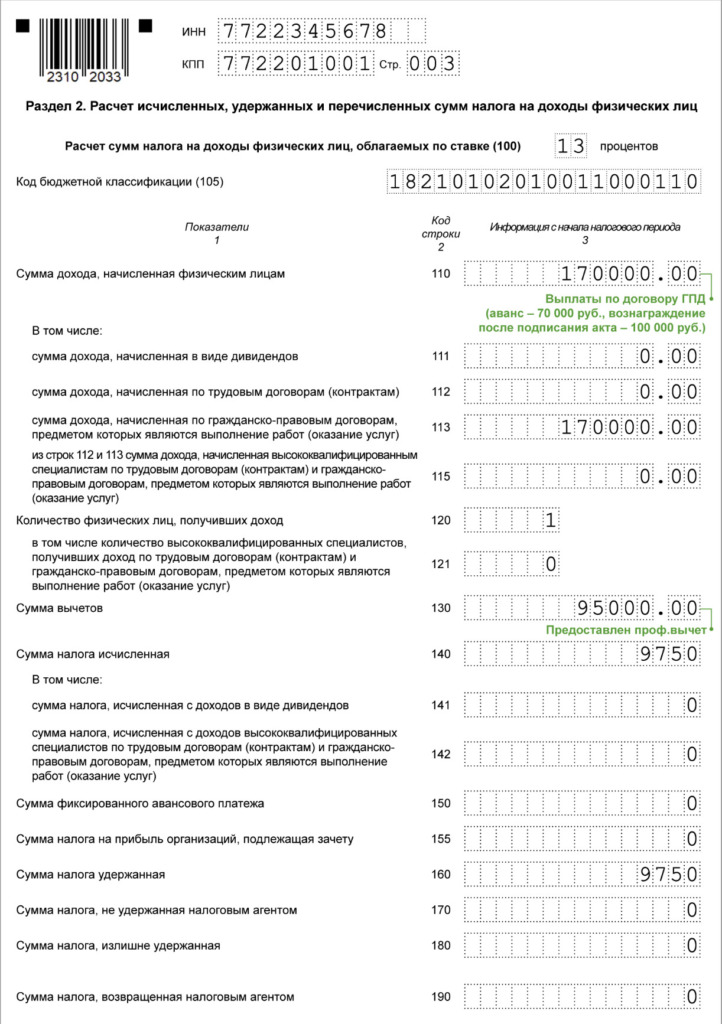

- раздела 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

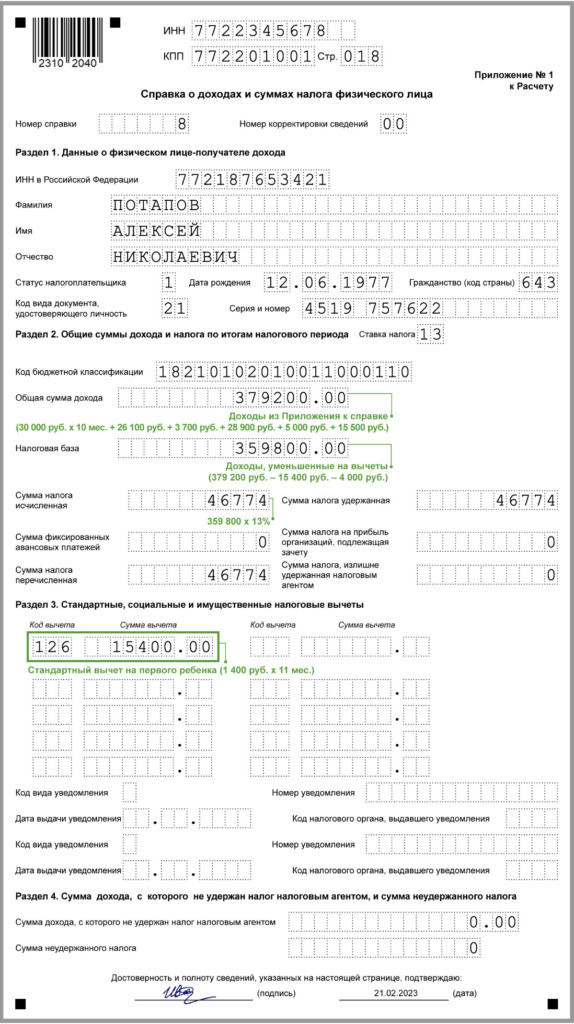

- приложения № 1 к расчету «Справка о доходах и суммах налогов физлица» (замена 2-НДФЛ).

СКАЧАТЬ БЛАНК 6-НДФЛ ЗА 2022 ГОД

Переходящая зарплата декабрь/январь

Аванс за декабрь 2022 года включите в разд. 2 и в справку о доходах за 2022 г. Зарплату за вторую половину декабря, выплаченную в январе, 2023 года в 6-НДФЛ за 2022 г. не показывайте. Ее надо включить в 6-НДФЛ за 1 кв. 2023 г., при этом в разд. 1 покажите налог со всей декабрьской зарплаты, включая аванс (Письма ФНС от 11.01.2023 N ЗГ-3-11/125@, от 28.12.2022 N ЗГ-3-11/14974@).

Декабрьскую зарплату, отпускные и больничные, выплаченные в декабре, отразите в разд. 1, 2 и в справках о доходах за 2022 г. Срок перечисления налога для зарплаты, выплаченной 30 или 31 декабря, и для декабрьских отпускных и больничных – 09.01.2023.

Подробнее см. “Зарплата за декабрь 2022 года в расчете 6-НДФЛ за 4 квартал 2022 года“.

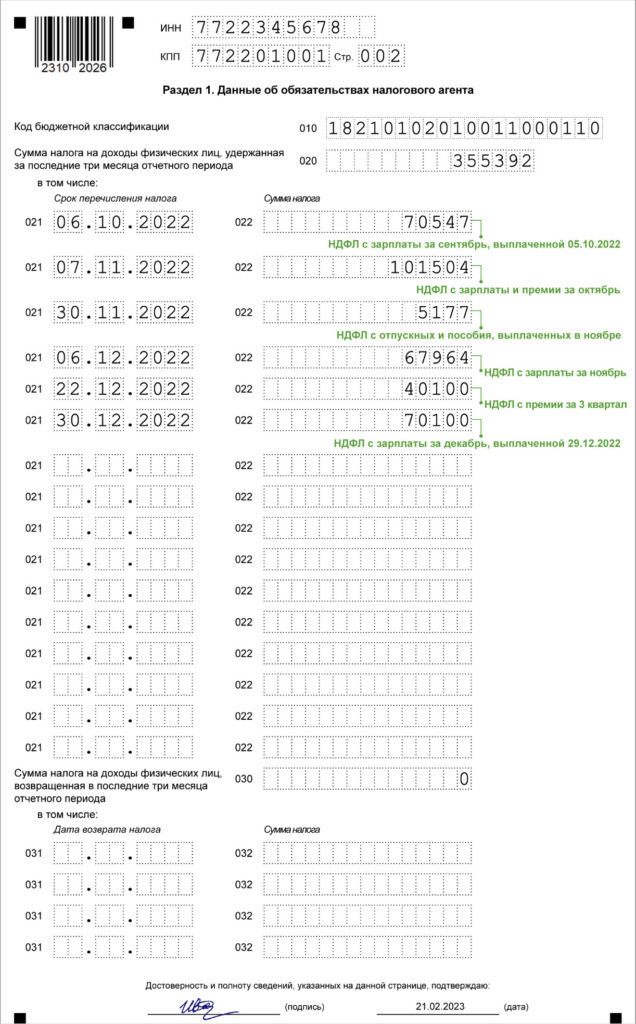

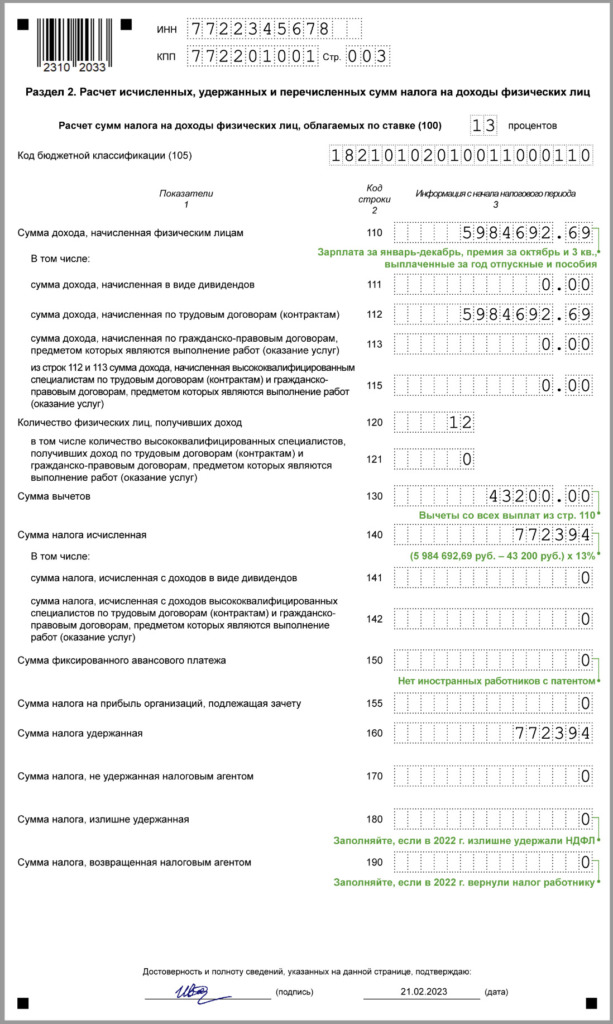

Образец заполнения 6-НДФЛ за 2022 год

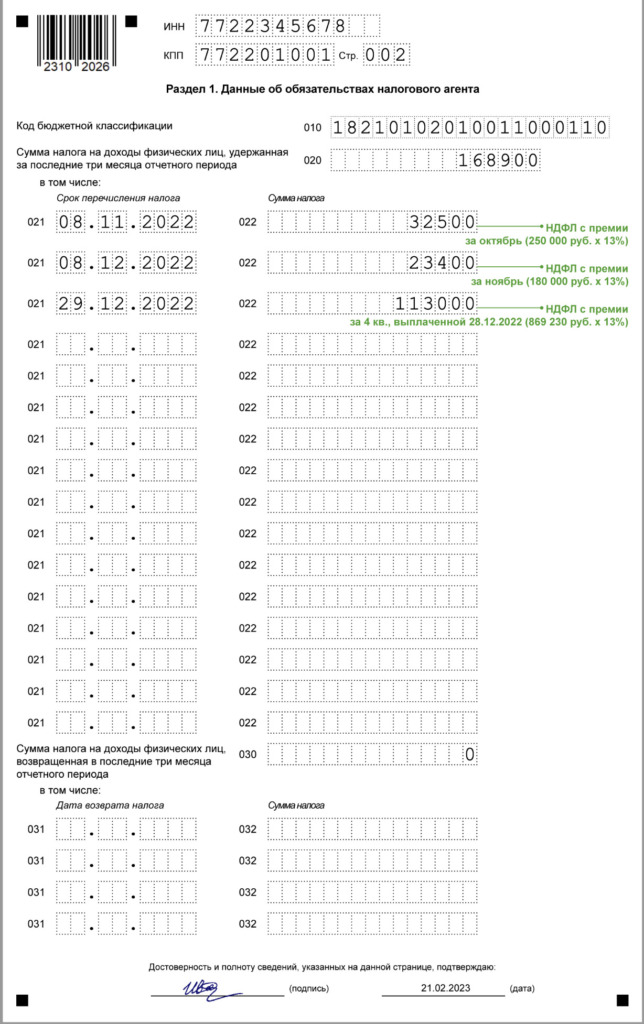

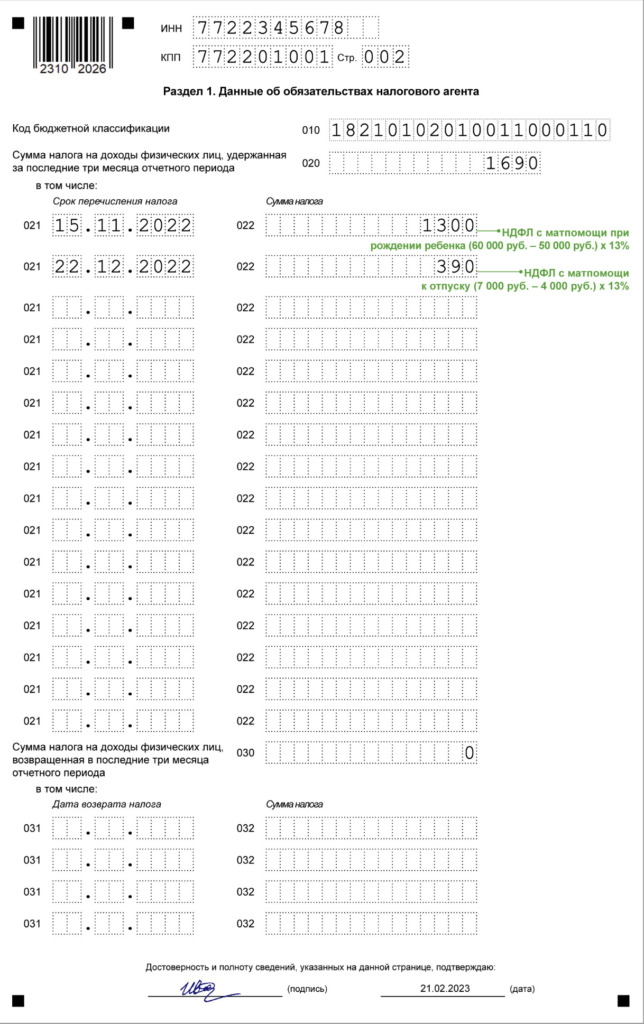

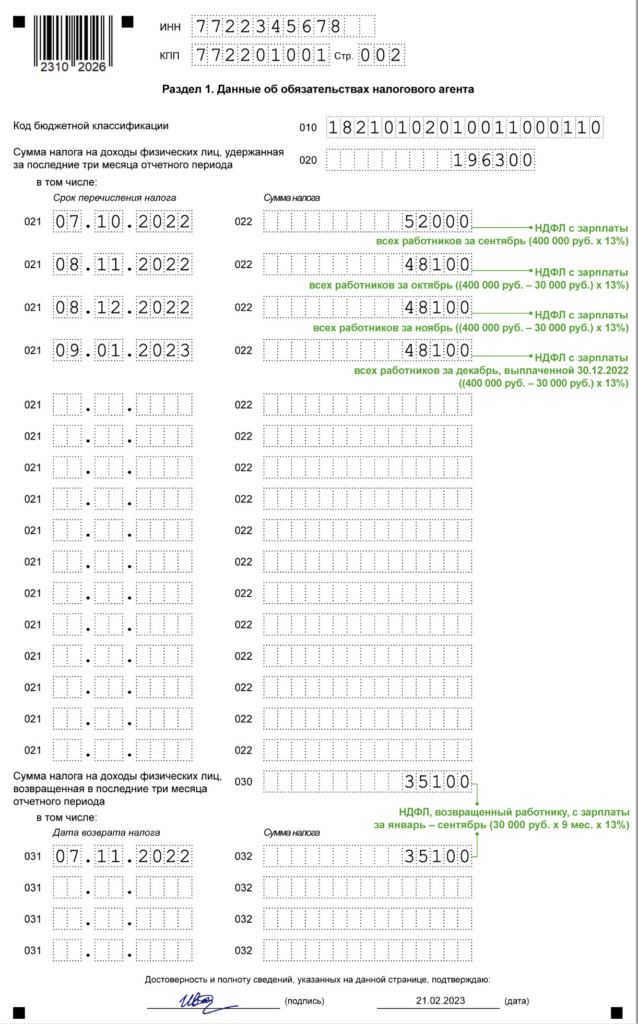

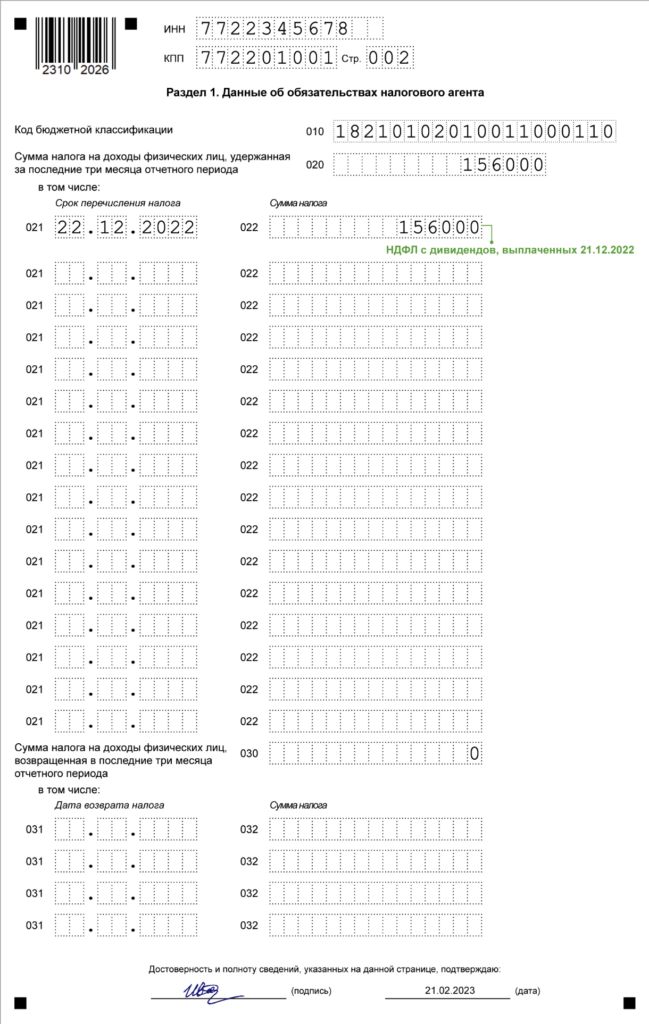

В разд. 1 включайте НДФЛ, который удержали или вернули работникам в 4 кв.

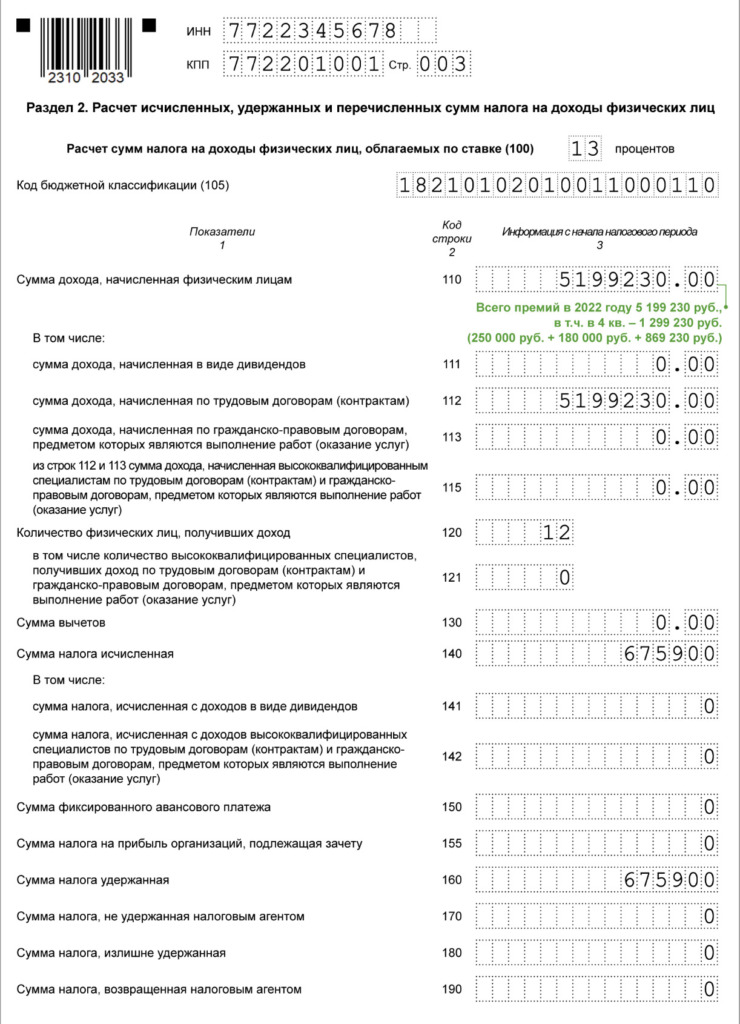

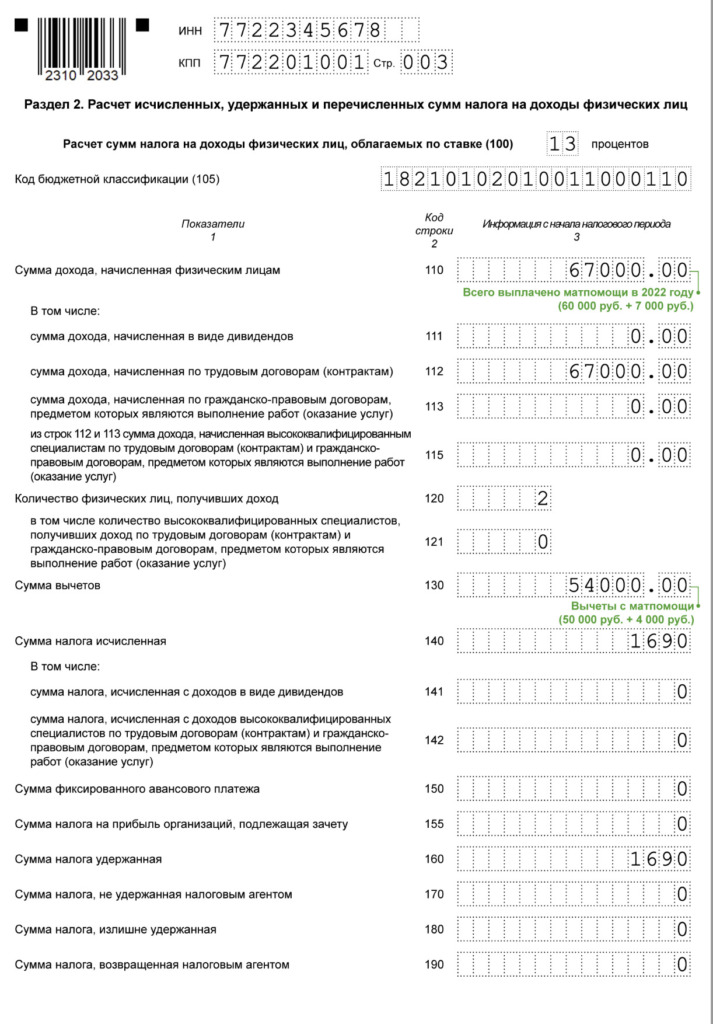

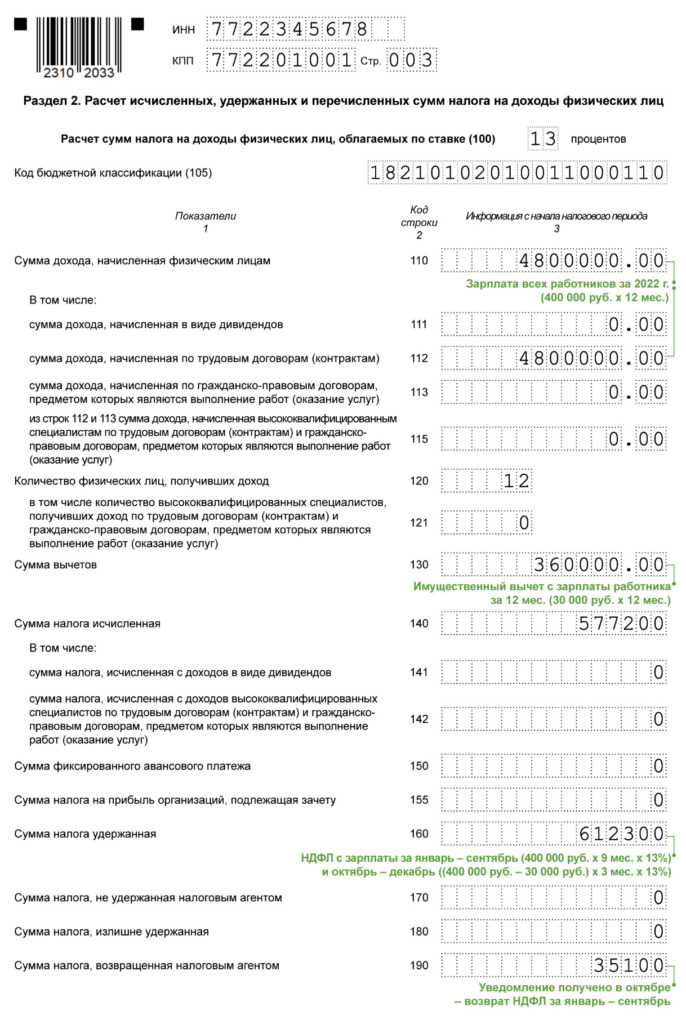

Раздел 2 с данными о суммах дохода, исчисленного и удержанного налога заполняйте нарастающим итогом с начала года.

Более подробно данный образец разобран в системе Консультант Плюс по ссылке.

Далее разберемся с инструкцией по заполнению 6-НДФЛ за 2022 год в различных ситуациях. Еще больше информации и примеров по заполнению годовой отчетности по НДФЛ за 2022 год есть в системе Консультант Плюс.

Некоторые из примеров ниже разобраны в системе Консультант Плюс в материале “6-НДФЛ за 2022 год: примеры заполнения” по ссылке.

Премии

Премии – ежемесячную показывайте так же, как зарплату; квартальные, годовые, разовые включите в 6-НДФЛ, если они выплачены в 2022 г. В поле 021 укажите следующий рабочий день после выплаты премии. Когда перечислен налог, неважно.

Отпускные

Отпускные включайте в 6-НДФЛ, только если они выплачены в 2022 г. В поле 021 укажите последний день месяца выплаты, а если это выходной – ближайший следующий за ним рабочий день (Письмо ФНС от 01.12.2020 N БС-4-11/19702@).

Больничные

Больничные включайте в 6-НДФЛ, только если они выплачены в 2022 г. В поле 021 укажите последний день месяца выплаты, а если это выходной – ближайший рабочий день.

Материальная помощь

Матпомощь в поле 110 показывайте в полной сумме, а необлагаемую часть (до 4 000 руб. или 50 000 руб.) – в поле 130. Полностью необлагаемую матпомощь в 6-НДФЛ не включайте.

Имущественный вычет

Имущественный вычет, предоставленный в 2022 г., включите в поле 130, а возвращенный работнику НДФЛ в поле 190. В поле 030 покажите общую сумму возвращенного налога, а в полях 031 – 032 – с разбивкой по датам.

На возвращенный работнику НДФЛ уменьшите текущие платежи по всем работникам. Но удержанный с их доходов НДФЛ в поле 160 покажите полностью. Если он будет больше перечисленного, это нормально.

Выплаты при увольнении

Все выплаты при увольнении – компенсацию за неиспользованный отпуск, зарплату за месяц увольнения и выходное пособие включайте в поле 112. Выходные пособия показывайте только в облагаемой сумме.

Доход в натуральной форме

Доход в натуральной форме включайте в поле 110, а исчисленный с него НДФЛ – в поле 140. Зарплату в натуральной форме дополнительно покажите в поле 112. В поле 160 и разд. 1 включите НДФЛ в периоде удержания. А если налог не удержан, показывайте его в поле 170.

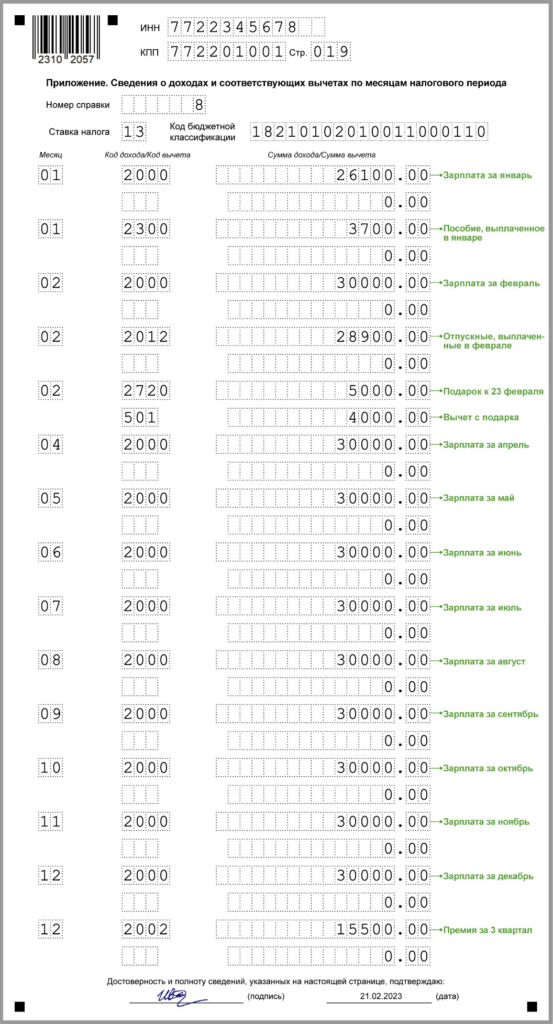

Подарки

Все подарки, врученные в 2022 г., даже не облагаемые НДФЛ, включайте в поле 110. Вычет с подарков покажите в поле 130.

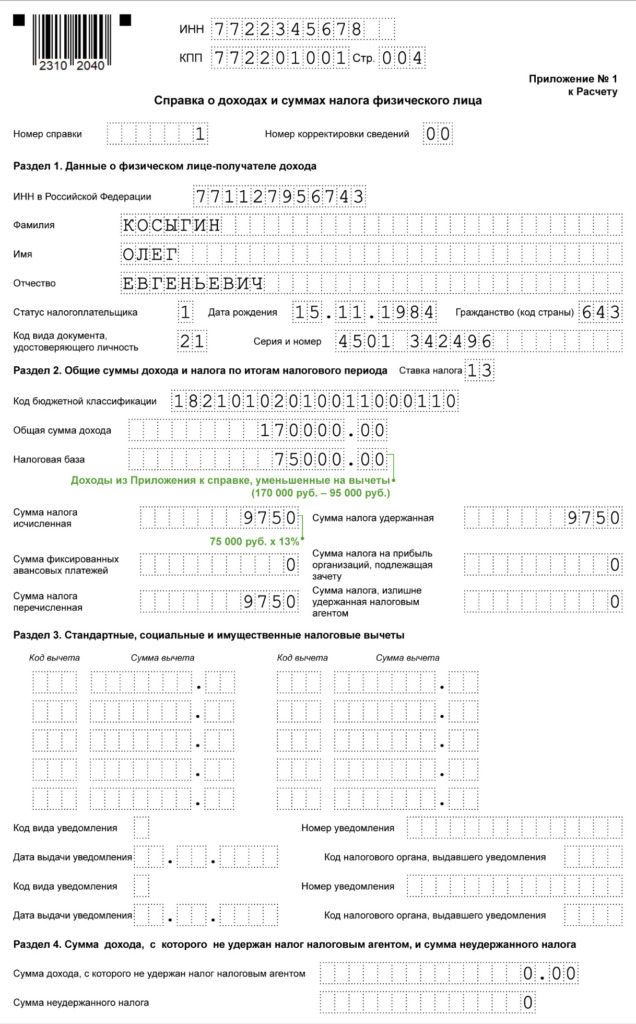

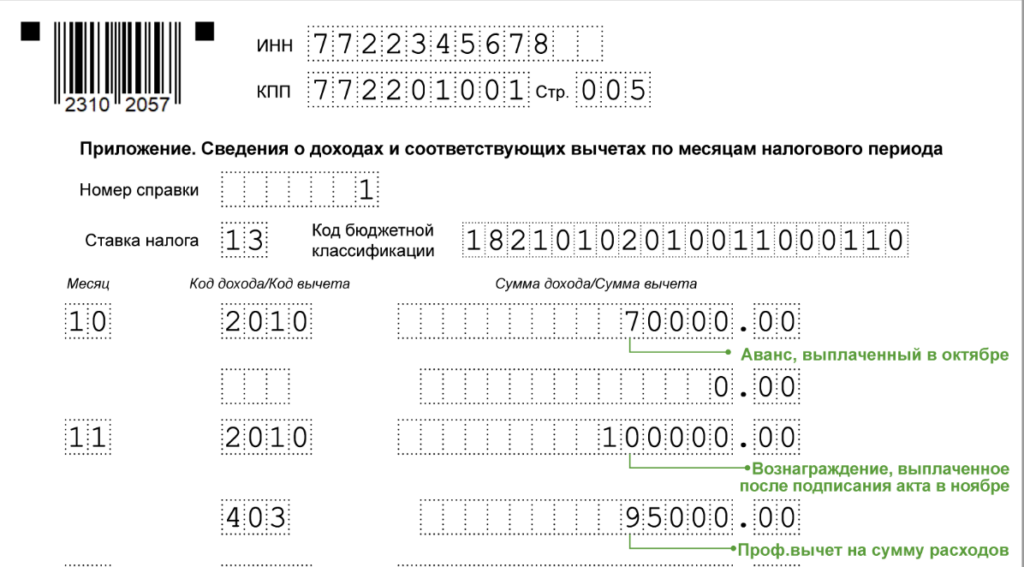

Выплаты по ГПД

Вознаграждения и авансы по ГПД включайте в 6-НДФЛ, если они выплачены в 2022 г. Когда подписан акт к договору, неважно. Все выплаты покажите в поле 113. В разд. 1 включите НДФЛ со сроком удержания в отчетном квартале (Письмо УФНС по г. Москве от 16.01.2019 N 20-15/003917@).

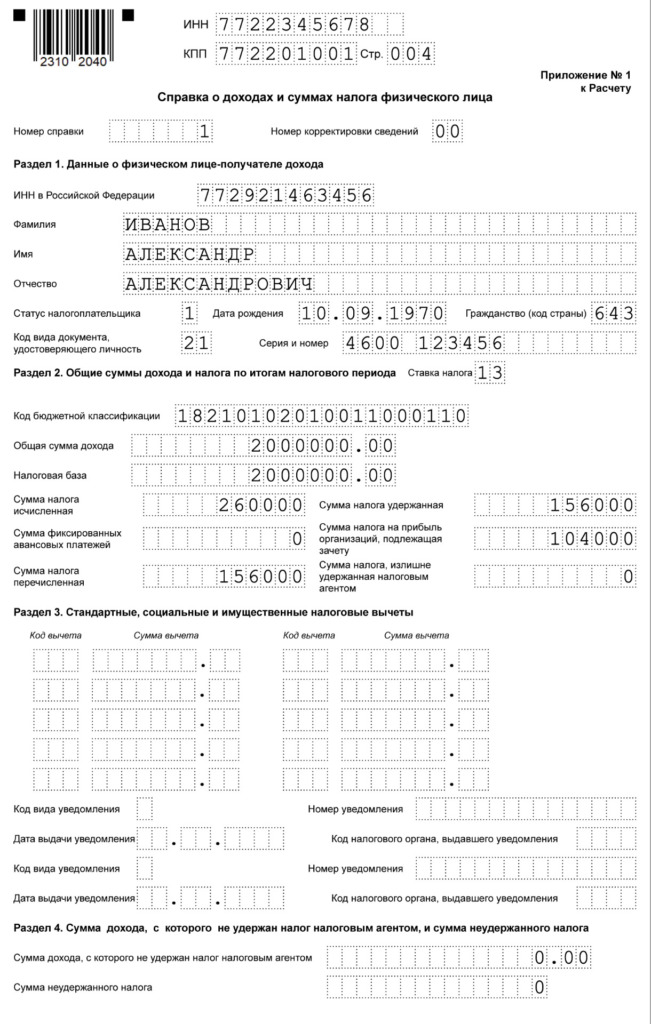

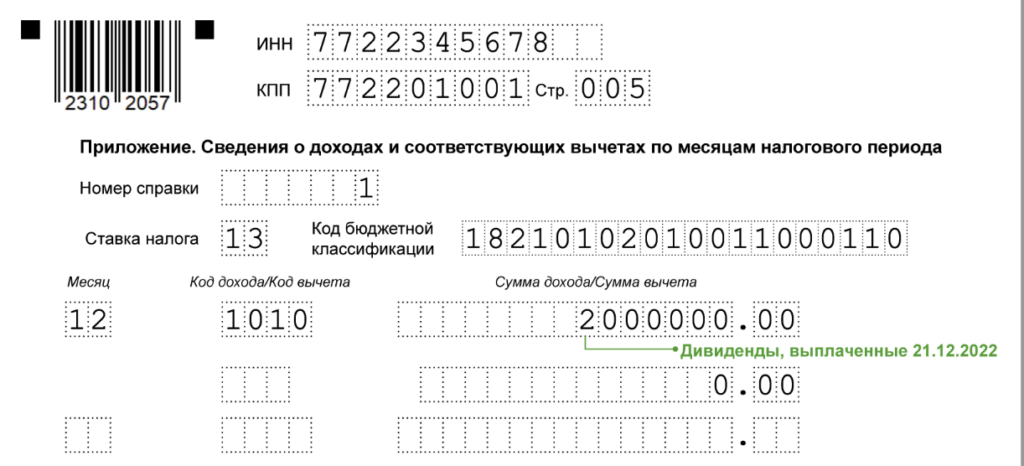

Дивиденды

Дивиденды, выплаченные в 2022 г., покажите в поле 111, исчисленный с них НДФЛ – в поле 141. Если уменьшали НДФЛ на налог на прибыль, сумму уменьшения укажите в поле 155, НДФЛ к уплате – в полях 022 и 160.

В Справке о доходах дивиденды отражайте в разд. 2 вместе с другими доходами, а в Приложении – отдельно с кодом 1010. Сумму уменьшения укажите в поле “Сумма налога на прибыль” (Письмо ФНС от 04.08.2021 N СД-4-11/11028@).