Как действовать

По общему правилу сдавать в налоговую отчет 6-НДФЛ, в котором все показатели равны нулю, не нужно. С позиции Налогового кодекса РФ это значит, что ни один сотрудник, иной человек не получил от компании налогооблагаемый доход – не было ни начислений, ни выплат. То есть деятельность фактически не велась. Следовательно, организация не считается налоговым агентом.

Соответственно, штрафа за несдачу не может быть.

Но если не сдавать нулевой 6-НДФЛ, всё же лучше уведомить об этом налоговую и одновременно раскрыть причину. Поскольку есть вероятность, что инспекция заблокирует ваш банковский счет, переводы электронных денег. А также оштрафует за несданный расчет на 1000 рублей за каждый полный или неполный месяц (п. 1.2 ст. 126 НК).

Форма, порядок и способы известить ИФНС, что в минувшем отчетном периоде организация не была налоговым агентом, законом не установлены.

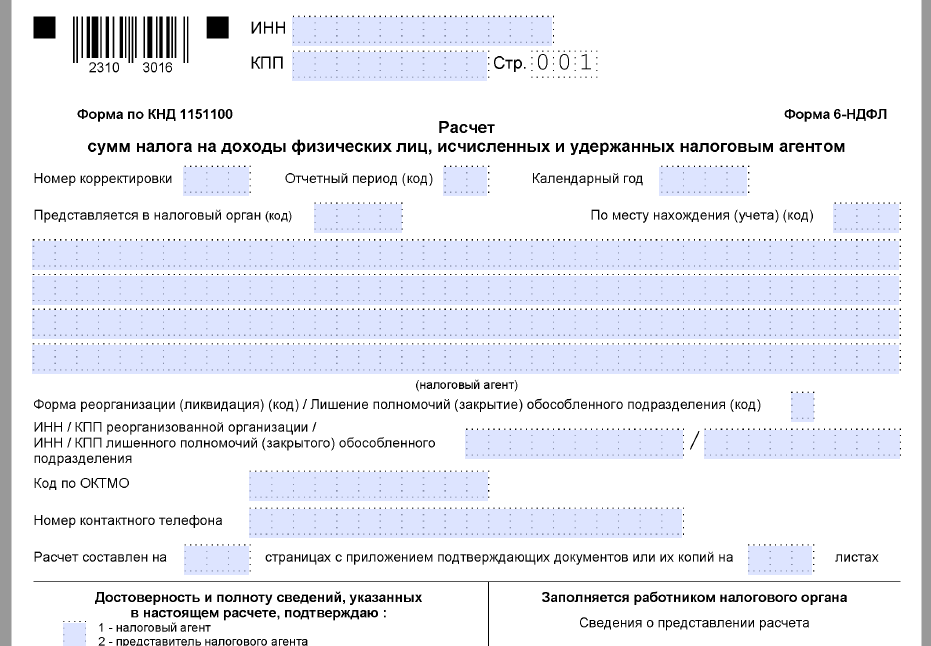

Тем не менее формально налоговый агент имеет право сдать нулевой расчет 6-НДФЛ. И налоговая инспекция обязана его принять.

С отчета за 1 квартал 2024 года действует обновлённая форма 6-НДФЛ.

Принцип нарастающего итога

Важно помнить, что расчет 6-НДФЛ необходимо сдавать не только за квартал выплаты дохода, но и автоматически за все последующие. Такой вывод следует из письма ФНС от 23.03.2016 № БС-4-11/4958.

ПРИМЕР

В январе и феврале 2024 года ООО «Гуру» платило зарплату работникам. С марта 2024 в ней числится только директор, оформивший отпуск за свой счет.

6-НДФЛ надо сдать и за 1 квартал, и за полугодие, 9 месяцев и 2024 год.

Также см. Сдавать или нет нулевой ЕФС-1.

Если нет работников

Сдавать форму 6-НДФЛ не нужно, если нет персонала и не платили з/п и иные вознаграждения, не дарили подарки, не выплачивали дивиденды или другие облагаемые НДФЛ доходы (письмо ФНС от 01.08.2016 № БС-4-11/13984).