Также см. “6-НДФЛ за 1 кв.2024 года на новом бланке: образец”

Почему важно проводить проверку перед сдачей 6-НДФЛ

Кроме того, при выявлении грубых ошибок и несоблюдения правил контрольных соотношений (КС) не всегда удастся отправить отчет своевременно. Программа будет выдавать ошибки. Если 6-НДФЛ будет отправлен с нарушением КС, то налогового агента могут оштрафовать за предоставление недостоверных данных.

Внутридокументные контрольные соотношения между различными показателями 6-НДФЛ, включая справки о доходах (Приложение 1), бухгалтерские программы проверяют автоматически (Письмо ФНС от 28.02.2024 N БС-4-11/2234@).

В чем особенность отчета 6-НДФЛ

Сведения, попадающие в отчетность, формируют налоговые агенты в отношении доходов физических лиц, с которых удерживается НДФЛ. При этом нужно помнить:

- Отчет сдается поквартально. В нем имеются показатели, как по итогам квартала, так и общие: с начала года. Об этом нужно помнить, проверяя контрольные соотношения. Здесь может закрасться ошибка, если в строках 020, 030 поставить значение не по итогам с начала года, а квартальное значение

- 6-НДФЛ сдается по каждому из имеющихся обособленных подразделений, находящихся в разных муниципальных образованиях. На это указывает код ОКТМО

- Форма содержит сводные данные по штатным сотрудникам и физлицам, выполняющим работы/оказывающим услуги по договорам ГПХ

- Сведения, находящиеся в форме, налоговики имеют возможность сравнить с данными из иных источников, находящихся в их распоряжении.

После получения отчета проводится камеральная проверка, которая длится до 3-х месяцев.

Как ИФНС проверяет контрольные соотношения

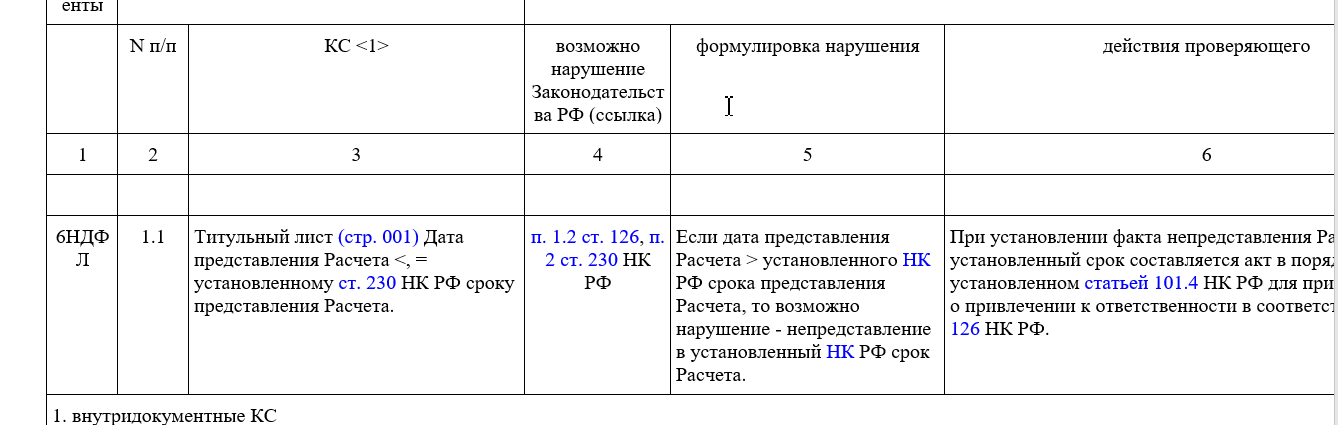

Налоговики при проведении камеральной проверки руководствуются Письмом от 20 декабря 2023 г. N БС-4-11/15922@. В нем расписаны контрольные соотношения в виде таблицы.

Здесь все КС отнесены в одной из двух групп, пронумерованы и в них подробно описано, какие действия должны предпринять налоговики при обнаружении того или иного несоответствия:

- Отправить запрос о предоставлении пояснений

- Составить акт о нарушении.

Логическая проверка контрольных соотношений в форме 6-НДФЛ в 2024 году

Вся проверка формы 6-НДФЛ делится на два этапа:

- Внутридокументная, включающая 45 пунктов

- Междокументная, в составе которой 3 пункта.

Начинается проверка с даты предоставления отчета. Если за первый квартал отчет сдан 27.04.2024, то сразу составляется акт о привлечение налогового агента к ответственности. Этот показатель находится на титульном листе формы.

Далее проверяются соотношения по цифровым показателям:

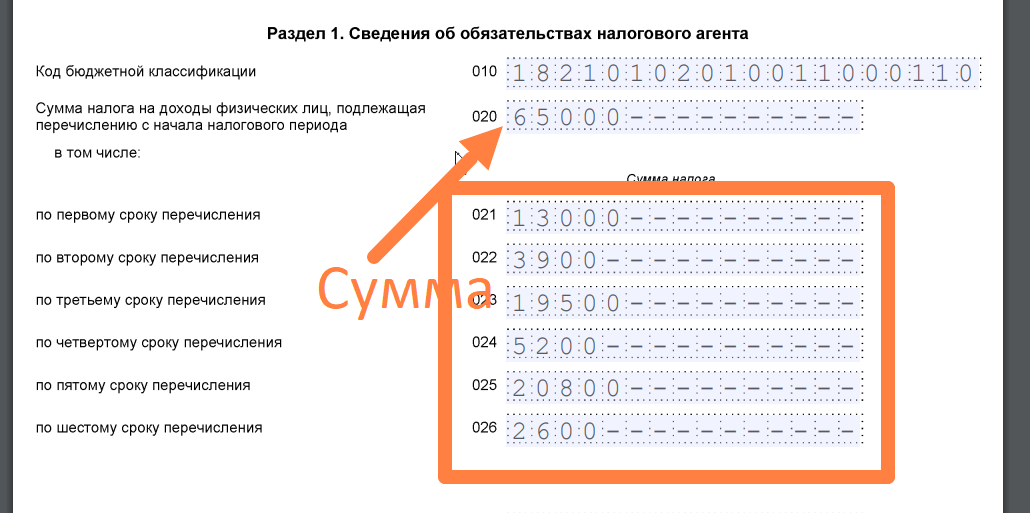

- В подпунктах 1.2-1.5 анализируются ошибки в отношении стр. 020 — сумма налога к уплате. Здесь показывается размер налоговых обязательств с начала календарного года. Цифра в этой строке не может быть меньше суммы строк 021-026. Это – логично.

- В строках 021-026 идет разбивка общей суммы НДФЛ за отчетный квартал. Если за предыдущие кварталы не был удержан налог, то строка 020 будет равна сумме строк 021-026. В случае, если удержания были в предыдущих кварталах (месяцах), то сумма по строке 020 будет больше суммы строк 021-026.

Равенство сумм будет присутствовать в отчете за 1 квартал 2024 года.

Во втором квартале к сумме строки за 1 квартал добавятся удержания второго квартала.

Такое же контрольное соотношение актуально для строки 030 по отношению к строкам 031-036.

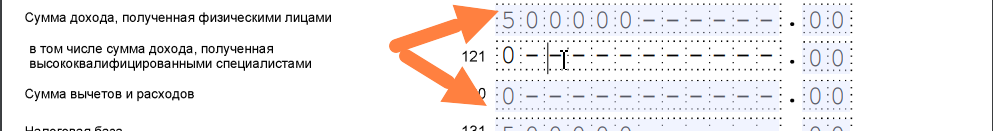

В подпункте 1.10 представлена методика проверки суммы полученного дохода (строка 120). Этот показатель не может быть меньше строки 130, где показывается сумма вычетов. С точки зрения проверки достоверности сведений это означает, что применены необоснованные вычеты.

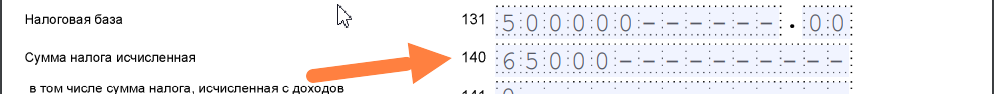

В подпункте 1.11 проводится проверка правильности расчета суммы налога по указанной в строке 100 ставке налога. При расчете соотношения берется разница между показателями строк 120 и 130, делится на 100 и умножается на ставку налога, показанную в строке 100. Показатель должен соответствовать указанной сумме налогового обязательства, показанного в строке 140. Здесь допустимо отклонение в одну из сторон не более, чем на 1 рубль на одно физлицо.

В подпункте 1.12 описан алгоритм проверки правильности заполнения строки 131 – налоговая база. Показатель должен быть равен разнице между полученными физическими лицами доходами (строка 120) и налоговыми вычетами (строка 130).

Аналогичным образом проводится сравнение в отношении налога, возвращенного налогоплательщику.

В годовой форме 6-НДФЛ дополнительно сравнивается сумма доходов и налога по всем справкам, сформированным в Приложении 1 к отчету со сведениями, указанными в разделах 1-2 формы 6-НДФЛ.

Если будут выявлены расхождения, то налоговый агент обязан будет предоставить пояснения, откуда возникла разница.

При проведении камеральной проверки по расчету 6-НДФЛ сверка проводится не только внутри документа, но и с доступными налоговикам данными из иных источников.

Междокументная проверка

Методика проведения сравнений расписана в разделе 2 таблицы контрольных соотношений. В частности, подпункт 2.2 предусматриваем сверку данных отчета с отправленными уведомлениями по ЕНС. Подпункт 2.3 анализирует сумму фиксированных авансов в отношении иностранных сотрудников.

Коротко о главном

- Недостаточно сформировать отчет 6-НДФЛ. До его отправки в налоговый орган нужно провести проверку на соответствие контрольным соотношениям, разработанным ФНС. Анализ проводится внутри документа, а также данные сравниваются с полученными из других источников.

- Внутридокументные контрольные соотношения между различными показателями 6-НДФЛ, включая справки о доходах (Приложение 1), бухгалтерские программы проверяют автоматически (Письмо ФНС от 28.02.2024 N БС-4-11/2234@).

- Средняя зарплата в организации, рассчитанная на основании данных о “Сумме дохода” в Приложении 1, сопоставляется со средней зарплатой по отрасли в регионе (п. 1.18 Контрольных соотношений).

- Среднюю зарплату по отрасли можно узнать, воспользовавшись калькулятором ФНС. Если средняя зарплата в фирме ниже, инспекторы могут потребовать пояснения, а руководителя вызвать в ИФНС (Письмо Минфина от 12.11.2019 N 03-02-08/87183).

Внимание!