Страховые взносы по доходам свыше 300 000 руб.

Для начала напомним про какие денежные суммы идет речь.

Итак, размер страховых взносов ИП “за себя” зависит от суммы дохода. В 2022 году ИП должен был заплатить 43 211 руб. на обязательное пенсионное и медицинское страхование. Если же доходы за 2022 год составили более 300 000 руб., то с суммы превышения нужно доплатить 1 процент пенсионных взносов. Максимум пенсионных взносов за год – 275 560 руб.

| Вид страхования | Сумма дохода ИП в 2022 года | Ставка |

| ОПС | Не более 300 000 руб. | 34 445 руб. |

| Свыше 300 000 руб. | 34 445 руб. + 1% с дохода свыше 300 000 руб. (максимум – 275 560 руб. за год) | |

| ОМС | Любая | 8766 руб. |

| ФСС | Любая | 4833,72 руб. (увеличивается на районный коэффициент) |

Предположим, что ИП на УСН получил в 2022 году доход в размере 1 700 000 рублей. Тогда фиксированные взносы с дохода свыше 300 000 руб. составят 14 000 рублей. (1 700 000 – 300 000) x 1%. Эта сумма должна быть уплачена в силу НК РФ до 1 июля 2023 года. Однако это суббота, поэтому срок сдвигается на 3 июля 2023 года.

Как ИП заплатить взносы с превышения 300 000?

Казалось бы – в чем вообще вопрос? Формируешь платёжку и отправляешь в банк. В чем тут сложность? Да, нам бы тоже хотелось, чтобы было именно так. Но есть нюанс – с 2022 года ввели единый налоговый счет (ЕНС) и единый налоговый платеж (ЕНП). И поэтому теперь появилось аж целых 3 способа уплаты. И, более того, есть выгодные и невыгодные варианты. Но давайте обо всем по порядку.

Способ 1. Пополняем ЕНС и забываем

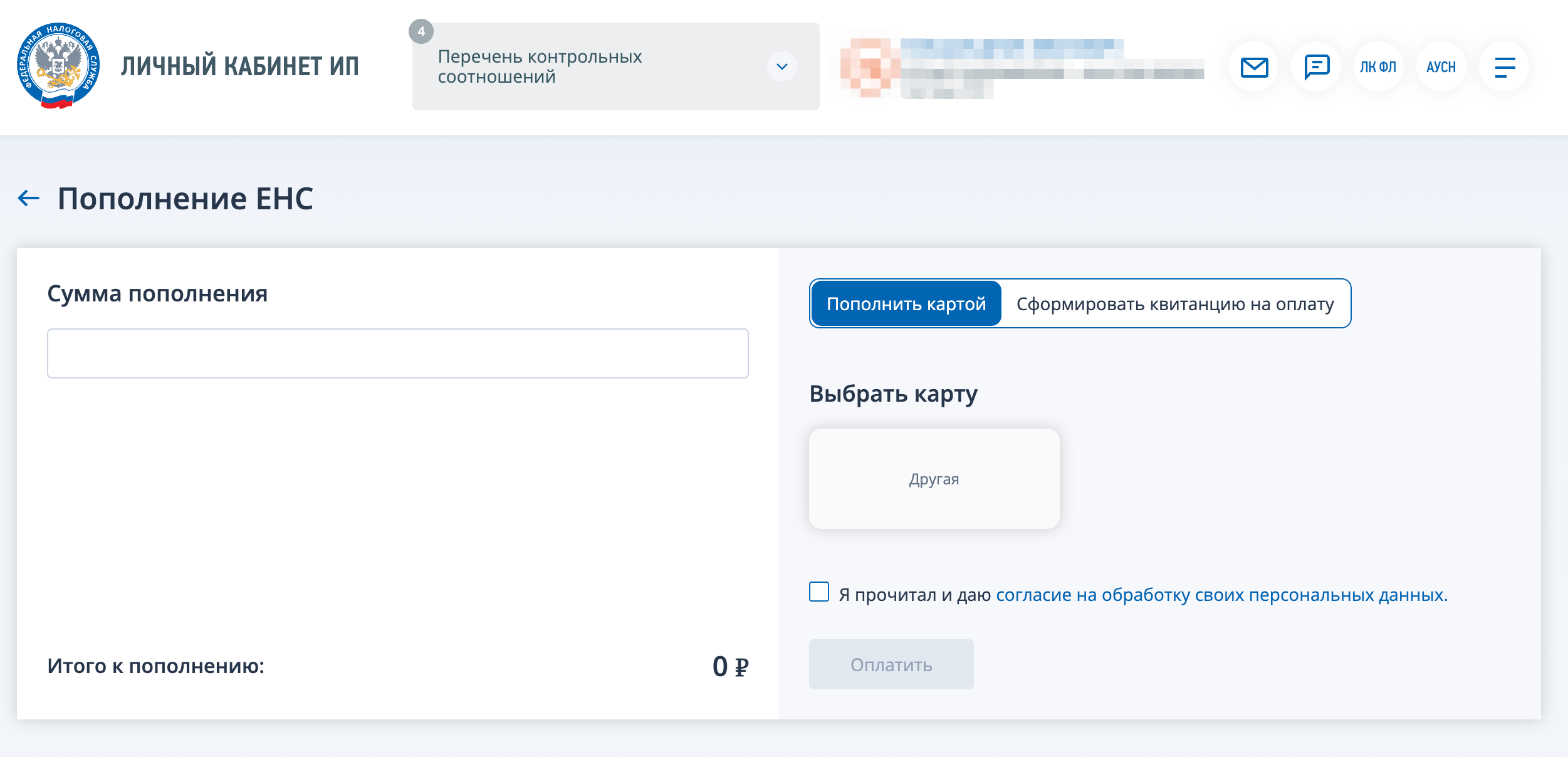

В 2023 года ИП может просто пополнить свой счет ЕНС любым удобным способом. Например, прямо из «Личного кабинета ИП» или через свой банк. Деньги отправляем на единый КБК по ЕНП.

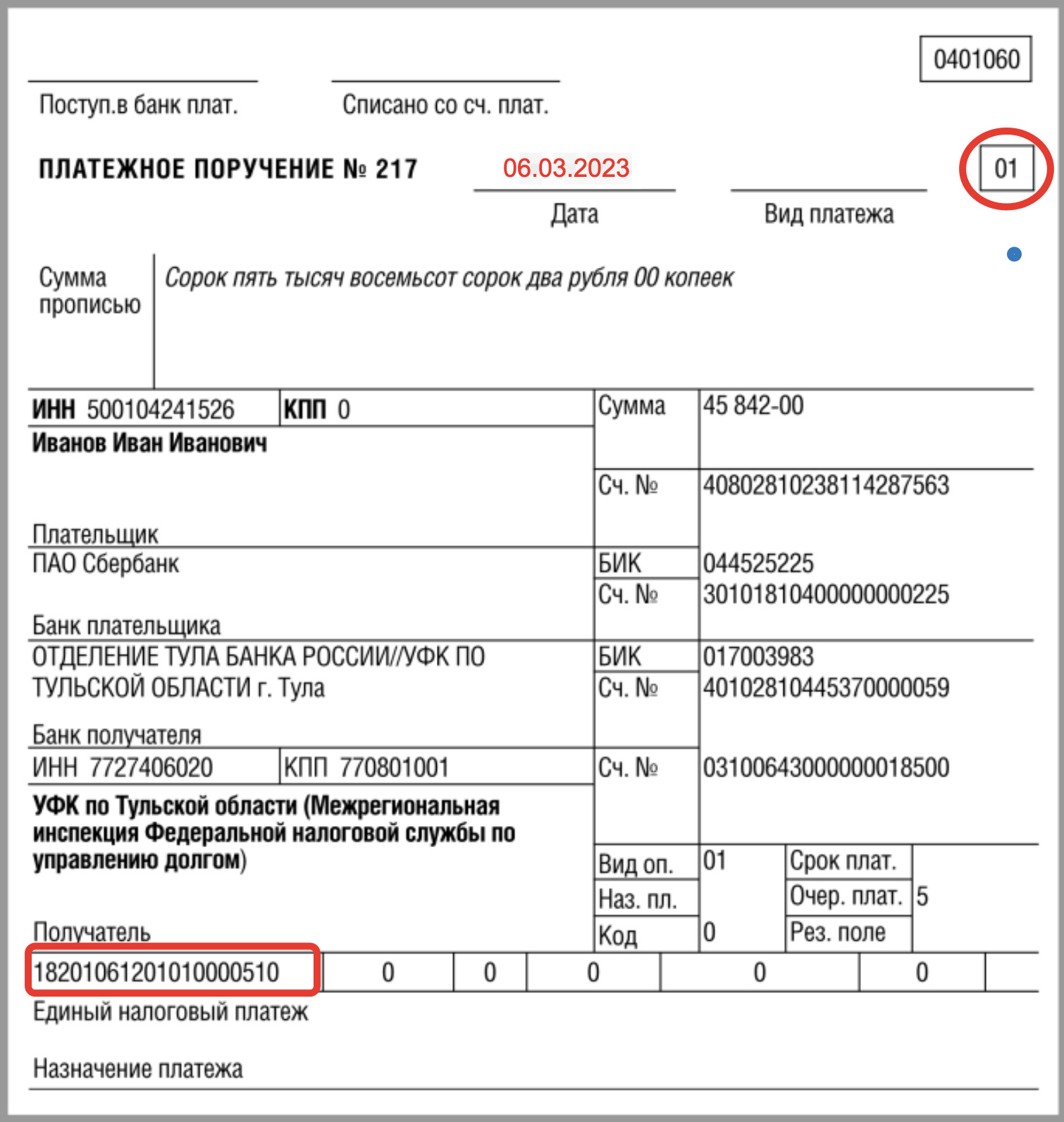

Далее приведем образец образец платежного поручения, который может пригодиться:

По состоянию на 3 июля 2023 года на счете ЕНС должно быть достаточно денежных средств, чтобы “погасить” платеж во взносам за 2022 года. Рекомендуем к этой дате зайти в «Личный Кабинет ИП» на сайте ФНС и убедиться, что необходимая сумма (сальдо) на счете ЕНС имеется. Если все ок, то 3 июля 2023 года налоговики примут платеж в счет уплаты фиксированных взносов за 2022 год (1% с превышения 300 000 р).

Однако при таком способе ИП сможет уменьшить УСН 2023 года за уплаченные взносы только за 9 и 12 месяцев 2023 года. Например, УСН за 1 квартал 2023 года уменьшить нельзя (поскольку взносы еще не будут считаться уплаченными, даже если платежку по ЕНП вы отправили к уплате в 1 квартале 2023 года).

Можно сказать, что этот способ не вполне выгодный, поскольку деньги вы уже потратили и пополнили ЕНС в 1 квартале 2023 года, а уменьшить УСН вы не можете. Придется ждать 3 или 4 квартала 2023 года.

Способ 2. Пополняем ЕНС и подаем заявление

Предположим, что ИП хочет уменьшить налог по УСН за 1 квартал 2023 года на уплаченные страховые взносы за 2022 год (на 1 процент с превышения 300 000 руб.). Тогда можно поступить так.

- Пополнить счет ЕНС (как при Способе 1).

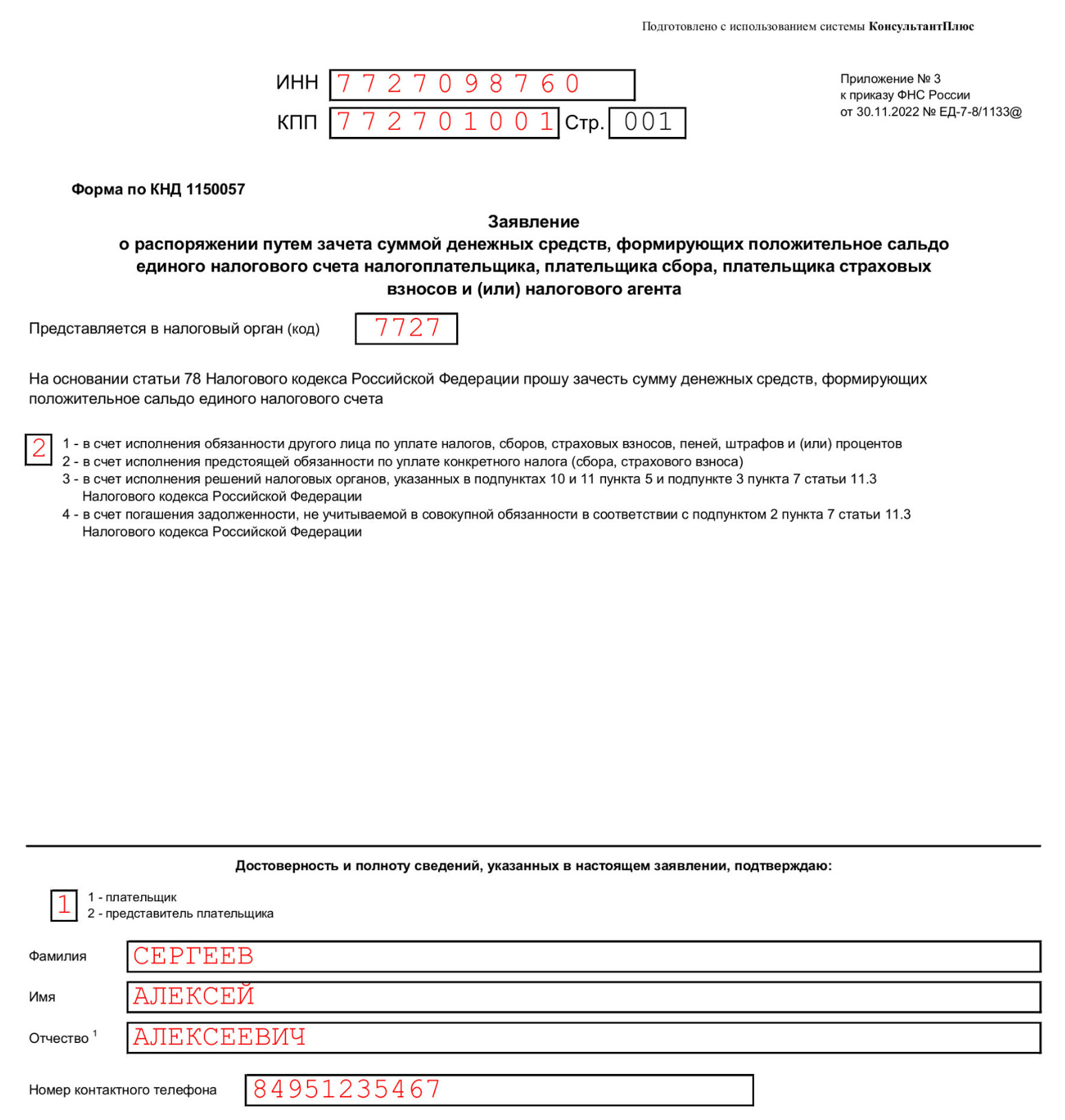

- Подать заявление на уменьшение налога по УСН за первый квартал 2023 года по форме КНД 1150057.

В бумажном виде заявление в ИФНС передать не получится, поскольку подать его можно только в электронном виде. Соответственно, обязательно потребуется электронная цифровая подпись. Также на момент подачи заявления в ИФНС, на счете ЕНС должно быть достаточно средств.

Если подать такое заявление до 31 марта 2023 года, то на сумму страховых взносов можно уменьшить УСН за 1 квартал 2023 года.

Обратите внимание

Способ 3. Заполняем платежное поручение «особым» образом

Этот вариант возможен только в 2023 году (переходный период). Суть в его в том, что можно составить привычное (“как раньше”) платежное поручение на уплату 1%. Его нужно направить в банк не позднее 31 марта. В таком случае вы также сможете уменьшить УСН за 1 квартал 2023 на сумму страховых взносов за 2022 год (1% с превышения 300 000 р).

Если вы ранее отправляли хотя-бы одно уведомление об исчисленных налогах, то использовать способ № 3 не получится. Дело в том, что после отправки первого уведомления об исчисленных налогах ИП автоматически (в силу НК РФ) переводится на уплату всех платежей только в составе ЕНП.

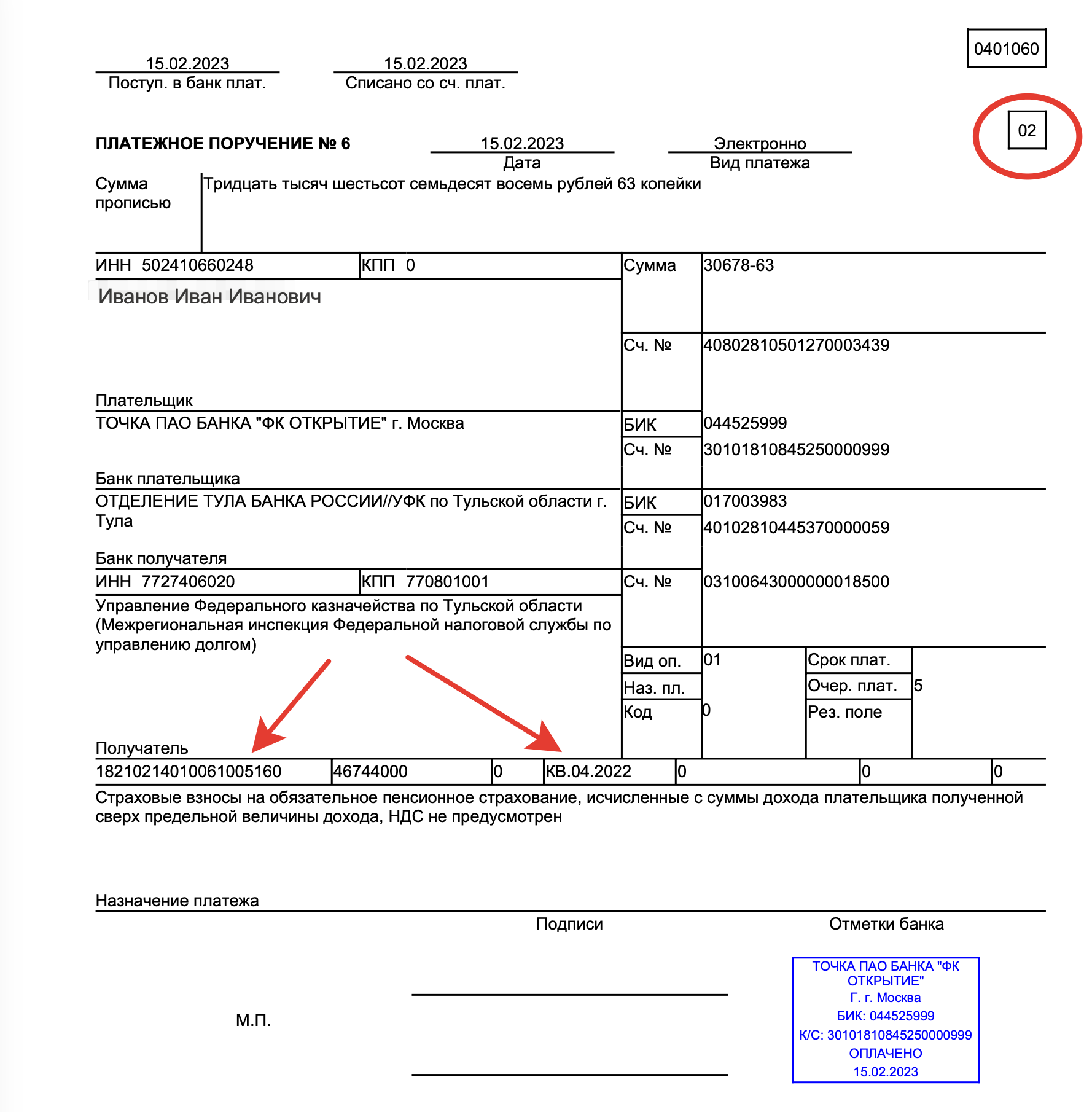

Особенности заполнения платежки при Способе № 3

Стоит заметить, что до сих пор нет единого мнения по поводу заполнения поля “налоговый период в платежке”. Некоторые бухгалтеры полагают, что надо указывать период КВ.01.2023, потому что взносы уменьшают аванс за 1 квартал. Другие утверждают, что такого периода по взносам нет и надо указывать ГД.00.2023. А некоторые банки при заполнении платежки указывают в этом поле КВ.04.2022.

В нашем примере платежное поручение сформировано в банке Точка. Там автоматически в платежку подставляется КВ.04.2022.

Открыть счет в банке Точка и получить подарки можно по нашей партнерской ссылке.

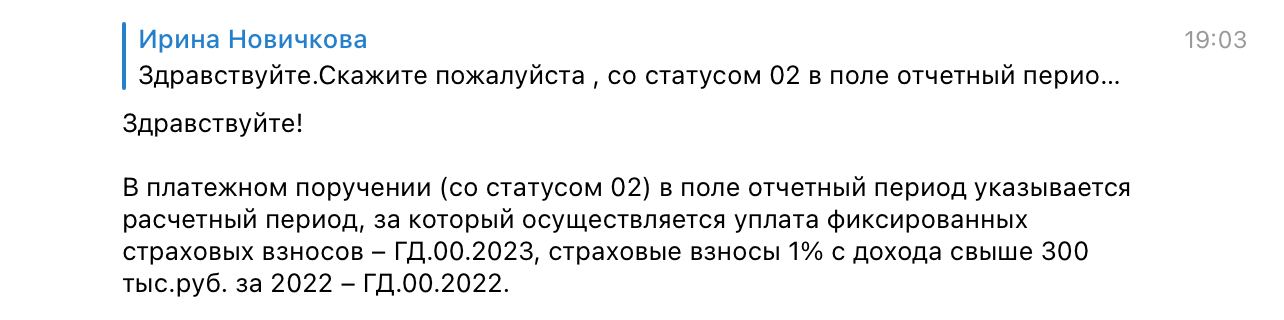

В своем телеграмм-канале ФНС дает такие разъяснения по поводу налогового периода:

Стало официально известно, что в платежке нужно указывать:

- КБК – 18210214010061005160;

- период в поле 107 – 03.07.20023 (крайний срок уплаты взносов ИП за 2022 год).

Подробнее смотрите в статье “КБК и налоговый период в платежках ИП“.

Какой способ выбрать?

Теперь давайте сделаем выводы про описанные способы уплаты ИП фиксированных взносов за 2022 год (1% с превышения 300 000 р)

- Способ №1. Самый простой способ – перечислить деньги и все. Но он подходит только тем, кто имеет возможность «подождать». Ведь налоговый вычет можно будет сделать только за 3 или 4 квартал 2023 года. А если ИП закроет свой бизнес раньше?

- Способ №2. Сложный и неудобный способ (нужно заполнять и подавать заявление). Однако им уже сейчас обязаны пользоваться те ИП, которые полностью перешли на новую систему оплаты налогов и взносов (в рамках ЕНП). Заявление можно заполнить и подать в личном кабинете ИП. Но для этого обязательно нужна КЭП;

- Способ №3. Самый удобный для ИП на УСН в 2023 году. Достаточно просто заплатить взносы «старой» платежкой. Однако этот способ не подходит тем ИП, которые ранее отравляли хотя-бы одно уведомление об исчисленных налогах. Чтобы сформировать “старую” платежку используйте сервис “Уплата налогов и пошлин“.