Рассмотрим самый актуальный и наболевший для «вмененщиков» вопрос: какой будет ставка ЕНВД в 2017 году.

Особенности спецрежима

На территории РФ некоторые плательщики, которые ведут определенную предпринимательскую деятельность, вправе самостоятельно выбрать приемлемый тип налогообложения. Среди специальных режимов большое распространение получил налог на вменённый доход. При этом ставка ЕНВД оптимальна для фирм и коммерсантов, чей бизнес обладает хорошей доходностью.

Также см. «Когда отменят ЕНВД».

Если раньше она имела только фиксированный размер – 15%, то после вступления в силу с 01 октября 2015 года Закона № 232-ФЗ от 13.07.2015 года местные власти получили возможность ее снижать и дифференцировать. Так, величина ЕНВД может варьироваться в пределах 7,5 – 15 процентов.

Условия перехода на «вмененку» содержит глава 26.3 НК РФ. При отсутствии препятствующих факторов от бизнесмена или фирмы требуется подача соответствующего заявления в местную инспекцию ФНС.

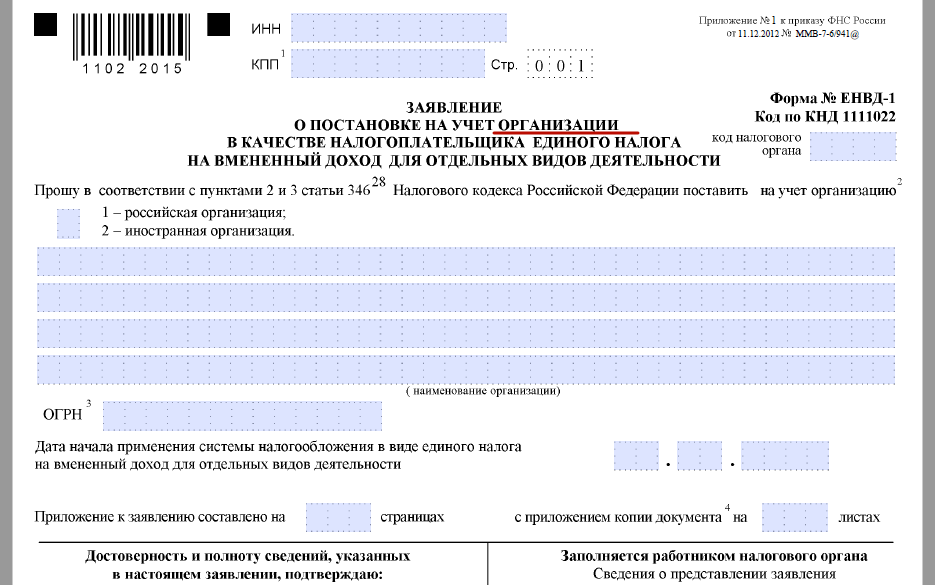

Для юридических лиц это форма № ЕНВД-1:

Также см. «Как заполнить заявление по форме ЕНВД-1».

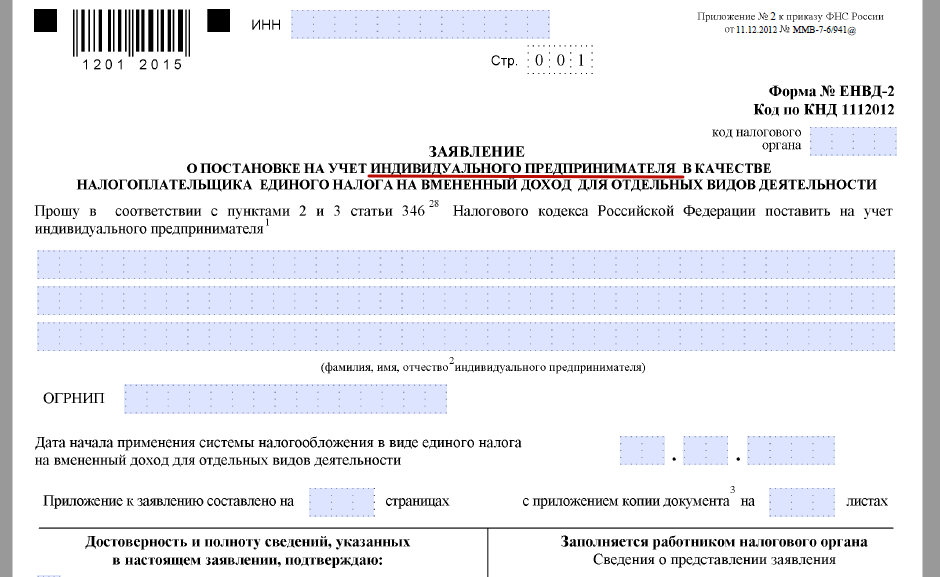

Для ИП – бланк ЕНВД-2:

Сумму налога плательщик рассчитывает самостоятельно. Сведения отражают в декларации, которую подают в ИФНС ежеквартально. Срок отправки – до 20-го числа включительно первого месяца, следующего за прошедшим кварталом.

Подробнее об этом см. «Срок сдачи декларации по ЕНВД в 2017 году: таблица».

Расчёт налога

Наряду с поправками, внесёнными в НК РФ, позволяющими местным властям устанавливать величину ставки ЕНВД по своему усмотрению, изменения затронули и бланк декларации. Приказ налоговой службы РФ от 22 декабря 2015 года № ММВ-7-3/590 требует при заполнении второго раздела приводить ставку ЕНВД по виду деятельности.

До 2017 года в РФ были актуальны 3 версии классификатора ОКВЭД: 029-2001, 029-2007 и 029-2014 (ОКВЭД 2). Приказ Росстандарта от 31.01.2014 № 14-ст постановил: с 1 января 2017 года версии 029-2001 и 029-2007 утрачивают силу. Кодировка должна быть по ОКВЭД-2 и ОКПД-2.

Перечень видов деятельности, на которые местные власти могут распространять ЕНВД, приведен в ст. 346.26 НК РФ. А детальную информацию нужно искать в нормативно-правовых актах столичных городов или муниципалитетов. Там же указана конкретная ставка ЕНВД в 2017 году для ИП и юрлиц.

Подробнее об этом см. «ЕНВД: виды деятельности в 2016 году» (актуально в 2017 году).

Расчёт ЕНВД регламентируют положения ст. 346.29 НК РФ. В ней есть сведения, необходимые плательщику для грамотного определения суммы вмененного налога. А она зависит от:

- вида предпринимательской деятельности;

- физических критериев (количество работников, единиц транспорта, площадь помещений и т. д.);

- базовой доходности за месячный период;

- корректировочных коэффициентов К1 и К2.

Коэффициенты

Помимо непосредственно ставки ЕНВД в 2017 году в расчёте суммы налога не последнюю роль играет коэффициент-дефлятор К1.

Его размер Минэкономразвития нашей страны устанавливает ежегодно. В 2017 году значение этого коэффициента остаётся на уровне 2016 года – 1,798 (исходя из положений приказа от 03.11.2016 № 698). Применение К1 ориентировано на учёт потребительских цен на товары и услуги за минувший год.

А показатель К2 используют с целью корректировки на факторы, влияющие на основную доходность. К ним относят особенности ассортимента, сезонность и т. п. Его устанавливают местные органы власти. По сути он зависит от условий для определённого вида деятельности в конкретной местности.

Для всех плательщиков – ИП и юрлиц – расчёт суммы ЕНВД идет с учётом обоих коэффициентов. При этом К1 используют без округления, как есть. А К2 для большего удобства допустимо округлять до 3-х цифр, следующих после запятой.

Например: 6068,25 = 6068.

Также см. «Бухучет ИП на ЕНВД в 2017 году: чего ждать».

Нововведения

Стандартная ставка ЕНВД составляет в 2017 году 15%. Если меньше, то до 7,5%. Размер К1, по нашей информации, оставлен прежний – 1,798. А величину К2 устанавливают на местном уровне. Таким образом, глобальные изменения фирмам и ИП на ЕНВД в 2017-м году не грозят. Более того, уже известно, что Президент РФ уже сказал своё веское НЕТ повышению ставки ЕНВД в 2017 году.

Однако в сравнении с 2016-м годом, в 2017-м действует ряд нововведений, которые затронут и ЕНВД.

- Сумму ЕНВД можно снизить за счёт перечисленных ИП страховых взносов, оплаты больничных пособий за первые 3 дня и платежей на основании договоров добровольного личного страхования в пользу сотрудников.

Подробнее об этом см. «Страховые взносы ИП на ЕНВД в 2017 году: что изменилось».

- Перечислять страховые взносы необходимо в адрес ИФНС. Исключения составляют взносы по травмам. Они остались в ведении ФСС.

Подробнее об этом см. «Органы контроля за уплатой страховых взносов с 2017 года».

- Обновлены КБК по страховым взносам.

- Для подачи сведений единого расчёта по взносам в ИФНС используют новый отдельный бланк.

Подробнее об этом см. «Единый расчет по страховым взносам с 2017 года: правила для новой формы».

- При отсутствии своевременного подтверждения основного вида деятельности начисление взносов на травматизм будет идти по максимальному тарифу.

Подробнее об этом см. «Подтверждаем основной вид деятельности в ФСС в 2017 году: пошаговая инструкция».

Изменения коснутся также отчётности по сотрудникам, кадровых документов и работы с ККТ. Большая часть из них ориентирована в пользу упрощения и адаптации налогового режима к новым реалиям. По этим же соображениям ставка ЕНДВ в 2017 году может быть понижена по решению местных властей. Но, по нашему мнению, массового понижения показателя ожидать не стоит.

Всё же применение ЕНВД имеет ряд выгодных отличий. Расчёт налога делают на основании базовой доходности и реальных показателей, а не по объёму выручки. Такая схема оптимально подходит для тех, чей уровень доходности выше среднего.

Также см. «Перейти с ЕНВД на патент можно только с 1 января 2017 года».