Декларация по НДС – это документ строгой отчетности, который необходимо ежеквартально сдавать до 20 числа месяца, первого после истекшего периода.

НДС расшифровывается как «налог на добавленную стоимость». На территории РФ его ставка может составлять 0, 10 или 18%.

Способы предоставления налоговой декларации по НДС, его расчет

Декларация предоставляется налогоплательщиком в ФНС по месту его регистрации. Подачу можно осуществлять в двух видах:

- Бумажный носитель.

- Электронный носитель. Является обязательных для компаний, численность сотрудников которой превышает 100 человек. Декларация должна содержать в себе электронную подпись.

С 1 апреля 2014 года сохраняется только вторая форма подачи.

Предоставление иных документов, необходимых для подтверждения данных декларации, по телекоммуникационным каналам связи в электронном виде является правом плательщика, а не его обязанностью.

Ставки налога определяются, исходя из вида реализованной продукции или оказанной услуги, а именно:

- Международные перевозки, космическая деятельность и определенные транспортные перевозки. Ставка составляет 0%.

- Ряд продовольственных товаров, товаров для детей, медикаменты, периодическая печатная продукция, книги, содержание которых имеет научную или культурную ценность. Ставка составляет 10%.

- Прочие товары и работы. Процентная ставка составляет 18%.

Для чего рассчитывается коэффициент обеспеченности собственными оборотными средствами?

Аккордная система оплаты труда – что это?

Расчет облагаемой налогом базы производится следующим образом:

НБ = СРПУ+СК+ДЦ+ПО, где

НБ – налоговая база,

СРПУ – стоимость реализуемой продукции и оплата услуг,

СК – сумма комиссий и вознаграждений, полученных организацией от вкладов или займов,

ДЦ – денежный эквивалент прибыли компании, полученной по договорам цессии,

ПО – прочие облагаемые налогом источники прибыли.

Сумма налога (СН) высчитывается по формуле:

СН = НБ*ставка НДС.

Из полученного значения необходимо вычесть уже уплаченную добавочную стоимость (УДС) в виде расходов на командировки, оплату товаров и услуг:

РН = СН-УДС, где РН – реальный налог, т.е. сумма, подлежащая к оплате в бюджет.

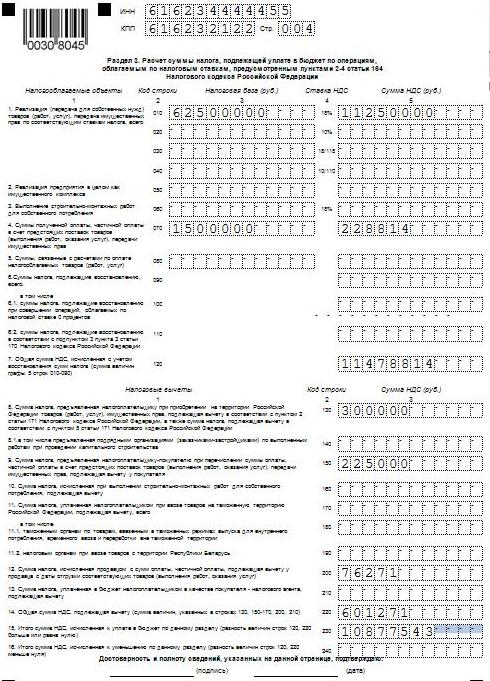

Примеры расчета НДС.

Предприятие реализовало за отчетный период (квартал) 100 холодильников по цене 15.000 рублей за штуку без учета НДС. За этот же квартал были произведены выплаты командировочных нескольким работников на общую сумму 50.000 рублей с учетом НДС. НБ в данном случае составит 15.000*100 = 1.500.000 рублей, а УДС = 0.18*50.000 = 9.000 рублей. РН = 1.500.000*0.18 – 9.000 = 261.000 рублей.

Если реализованная предприятием продукция облагается НДС по разным налоговым ставкам, то каждый ее вид исчисляется отдельно и суммируется для учета в налоговой базе.

Как заполнить налоговую декларацию по НДС

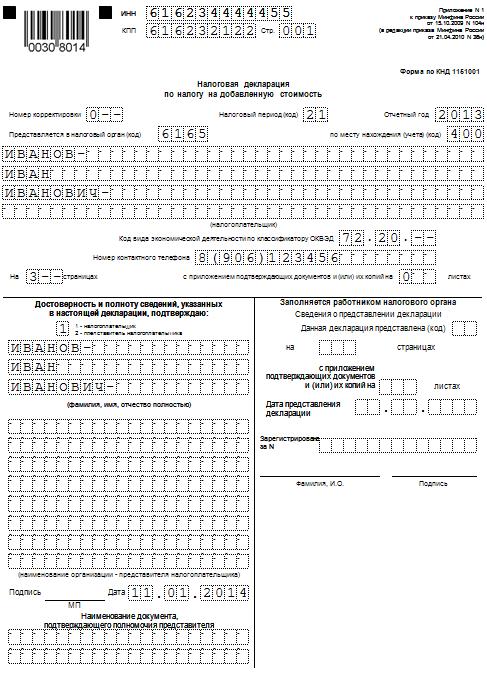

Титульный лист декларации несет в себе информацию о налогоплательщике. При его заполнении необходимо указать следующие данные:

- ФИО печатными буквами.

- Полное наименование организации.

- Номер корректировки. При первой подаче ставится «0».

- Налоговый период кодируется следующим образом: первая цифра всегда «2», вторая цифра соответствует номеру квартала и может быть «1», «2», «3»,«4».

- Код налогового органа.

- ОКВЭД.

- Код по месту учета. Обозначается числом «400».

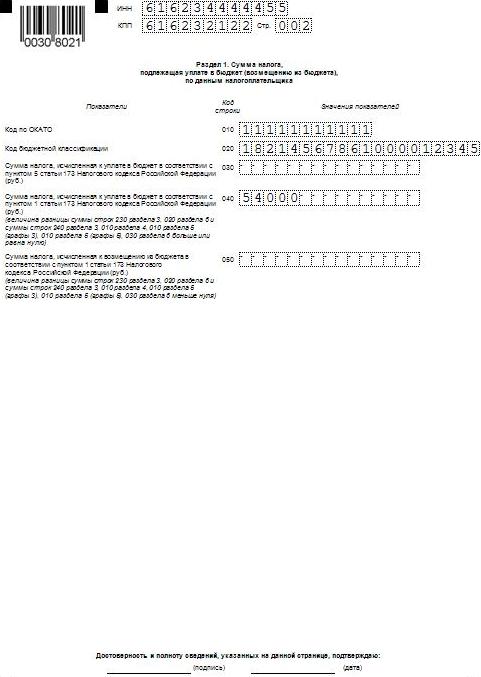

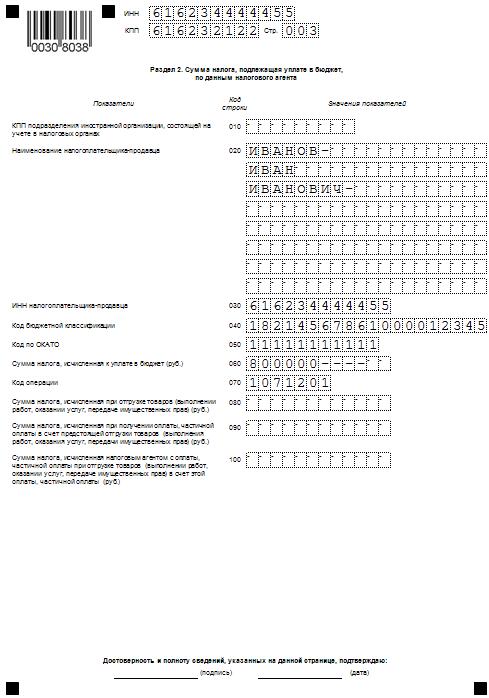

Последующие листы декларации представляют собой разделы, в которых производится непосредственно расчет суммы, подлежащей к уплате.

Как составить график отпусков и написать приказ?

Правила оформления приказа о дисциплинарном взыскании.

Формулы показателей индекса доходности инвестиций: https://buhguru.com/buhgalteria/formula-indeksa-dokhodnosti.html

Необходимо отметить, что не отражаются в декларации следующие показатели:

- прибыль, облагаемая НДС по 0% ставке;

- доход от реализации товаров или оказания услуг, не признанных объектами налогообложения или не подлежащих налогообложению;

- доход, полученный от реализации продукции за территорией РФ;

- доход или предоплата в счет будущих поставок или будущих работ.

Штрафы за несвоевременную подачу декларации по НДС и/или искажение фактов. Порядок взысканий определяет Федеральный закон №229 от 27.07.2010.

Речь может идти обо всей сумме налога или о недостатке, который выявляется в ходе проверок. Он не может превысить 30% от необходимого значения или быть меньше 1.000 рублей.

При полной уплате НДС в установленный срок, но поданной несвоевременно или не поданной декларации штраф составит 1.000 рублей.

Налогоплательщики, обязанные подать декларацию по НДС. Подача декларации данного вида обязательна для следующих категорий:

- ИП, применяющие общую систему налогообложения.

- ИП, совмещающие общую систему налогообложения с ЕНВД.

- Лица, имеющие специальное юридическое образование и ведущие частную практику: нотариусы, адвокаты и пр.

- Репетиторы.

Подача декларации обязательна даже при отсутствии дохода за отчетный период.

Пример заполнения декларации по ндс

Налоговая декларация по ндс бланк

порядок заполнения декларации по ндс

инструкция по декларации по ндс