Отчетность для ИП без работников за 2021 год

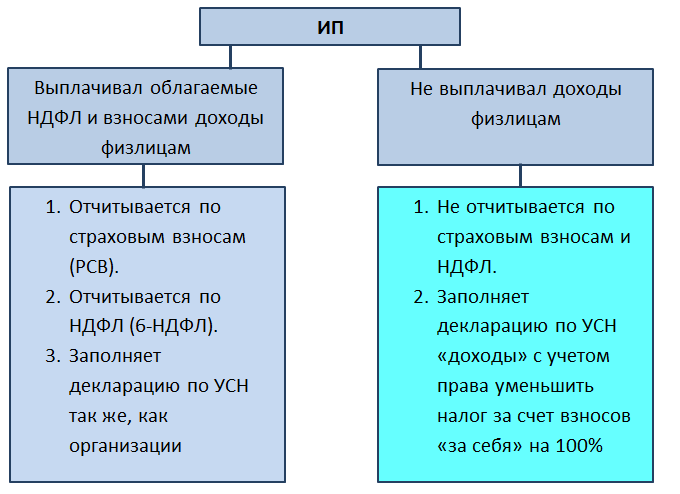

Существенных отличий, определяющих состав и порядок формирования налоговых отчетов для ИП без сотрудников за 2021 год, можно выделить два:

- Не сдают отчетность по страховым взносам и НДФЛ.

- Имеют право уменьшить сумму налога по УСН с объектом «доходы» на 100% (в то время как для ИП-работодателей и юрлиц допустимо уменьшение только на 50%).

Под «ИП без работников» следует понимать ИП, который не был в течение всего года страхователем и налоговым агентом для физических лиц. Если хотя бы одному физлицу было выплачено вознаграждение, с которого ИП был обязан удержать НДФЛ как налоговый агент и/или начислить страховые взносы, такой коммерсант рассматривается уже как ИП с работниками. При этом не важно, был ли с таким физлицом заключен трудовой договор или договор ГПХ на выполнение работ (услуг) для ИП.

Правила, влияющие на расчет УСН и заполнение декларации для ИП за 2021 год, представим на схеме:

Декларация по УСН «доходы» для ИП за 2021 год

Разберем процесс заполнения декларации УСН для ИП без сотрудников за 2021 год при объекте обложения «доходы» пошагово.

Шаг 1. Берем актуальный бланк декларации

Декларацию по УСН за 2021 год сдают по форме, утвержденной приказом ФНС от 25.12.2020 № ЕД-7-3/958.

В силу законодательных нюансов приказ от 2020-го года вступил в силу только 20 марта 2021 года, поэтому на отчетность за 2020 год не повлиял. Сдавать декларацию по этой форме впервые надо за отчетный период 2021 год (поэтому в заголовке статьи и указано, что декларация новая).

Новшества в бланке декларации по УСН за 2021 года (КНД 1152017) связаны с изменениями условий применения УСН. Так, теперь допустимо продолжать применять УСН, если:

- в течение года доходы превысили 150 млн руб. (“базовый” лимит для УСН), но не превысили 200 млн руб. (новый повышенный лимит);

- и/или средняя численность работников превысила базовую величину в 100 человек, но не стала больше 130 человек.

В обоих описанных случаях плательщик остается на УСН, но платит налог уже по повышенной ставке – 8% с доходов и 20% с разницы между доходами и расходами. Вот эту информацию – по примененным в году ставкам – теперь и нужно отражать в новой форме декларации по УСН за 2021 год.

Итак, берем бланк декларации по УСН, утвержденный на 2021 год, и приступаем к заполнению.

Состав декларации УСН для ИП без работников с объектом «доходы»

Минимальный обязательный набор листов и разделов декларации по «доходной» УСН для ИП за 2021 год такой:

- Раздел 2.1.1.

- Раздел 1.1.

- Титульный лист.

Разделы приводим в том порядке, в каком их удобнее заполнять. По нему же далее будем рассматривать процесс заполнения.

Кроме указанных обязательных частей, в декларацию еще может понадобиться включить разделы с уплаченным торговым сбором (на него тоже можно уменьшить налог) и полученными целевыми средствами. Но делать это нужно только тогда, когда есть данные для включения в эти разделы.

Шаг 2. Заполняем Раздел 2.1.1 декларации УСН для ИП

Приведем построчный порядок.

В строке 101 отражают код признака применения налоговой ставки (то самое нововведение, о котором мы рассказали выше):

- 1 – если в течение всего 2021 года ИП применял «обычную» ставку 6% или ту, что установлена для упрощенцев в его регионе;

- 2 – если в течение года ИП пришлось перейти на «повышенную» ставку 8%. Поскольку говорим об ИП без работников, то такой переход возможен, только если ИП получил доходов более 150 млн руб., но менее 200 млн рублей.

В заполнении строки 102 декларации УСН как раз есть нюанс для ИП без работников: только такие ИП ставят код «2».

Далее в Разделе 2.1.1 декларации УСН «доходы» расшифровывают поквартально показатели:

- в строках 110 – 113 – сумма полученных ИП доходов нарастающим итогом;

- в строках 120 – 123 – применяемая ставка налога в процентах;

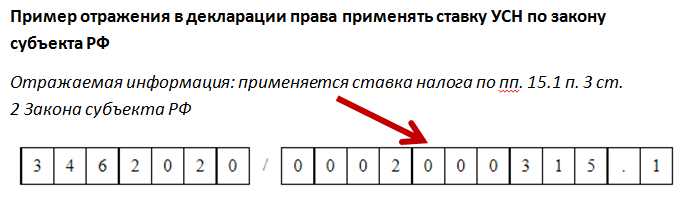

- в строке 124 расписывают основание применения ставки по закону субъекта РФ. В первой части указывают значение из Приложения № 5 к Порядку заполнения декларации по УСН. Во второй части отражают номер, пункт и подпункт статьи закона субъекта РФ. На каждый из реквизитов применяемого законодательно акта отведено 4 ячейки, заполнять их нужно слева направо. Если в реквизите меньше 4-х знаков, в свободные ячейки ставят нули.

В строках 130 – 133 Раздела 2.1.1 расписывают авансовые платежи по налогу УСН, которые ИП рассчитывал в течение года:

- Сумма аванса по УСН за 1 квартал в строке 130. Считаем по формуле:

Строка 130 = Доход за 1 квартал (стр. 110 Разд. 2.1.1) × Ставка налога (стр. 120 Разд. 2.1.1)/100

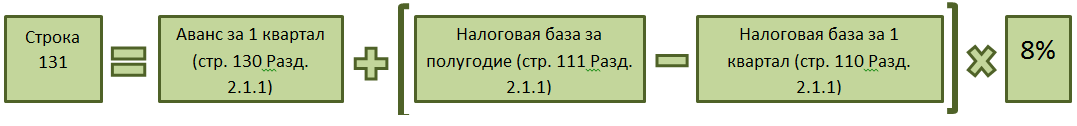

- Сумма аванса за полугодие 2021 года в строке 131. Считаем, если не было превышения лимитов и изменения ставки:

Строка 131 = Доход за полугодие (стр. 111 Разд. 2.1.1) × Ставка налога (стр. 121 Разд. 2.1.1)/100

Если со 2 квартала пошло превышение лимитов, требующее применения «повышенной» ставки (по строке 101 указан код «2»):

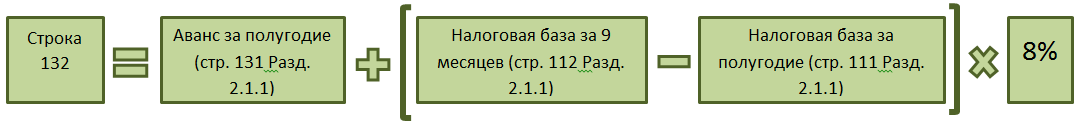

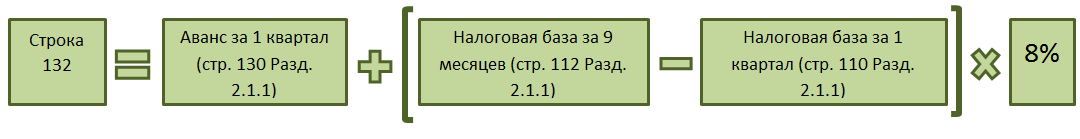

- Сумма аванса по УСН за 9 месяцев 2021 года в строке 132. Если ставка не менялась, считаем:

- Сумма авансового платежа за 9 месяцев. Общая формула:

Строка 132 = Доход за 9 мес. (стр. 112 Разд. 2.1.1) × Ставка налога (стр. 122 Разд. 2.1.1)/100

Если с 3 квартала пришлось применять ставку 8%, то формула будет такая:

Если же ставка УСН 8% появилась со второго квартала и продолжает действовать в третьем, при этом право на УСН осталось, значение для строки 132 считаем так:

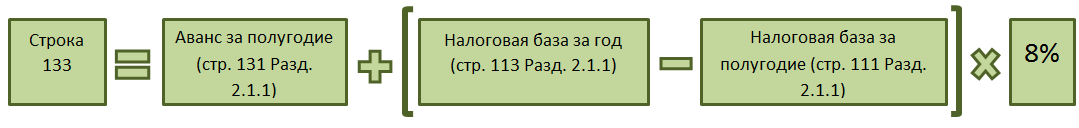

- Сумму за год (налоговый период) ставят в строку 133. Продолжаем считать по той же логике.

Для «обычной» ставки УСН 6%:

Строка 133 = Доход за год (стр. 113 Разд. 2.1.1) × Ставка налога (стр. 123 Разд. 2.1.1)/100

Если лимит для ставки 8% был превышен в 4-м квартале:

Если переход на повышенную ставку УСН был в 3 квартале 2021 года, показатель строки 133 Раздела 2.1.1 декларации по УСН для ИП за 2021 год надо посчитать так:

Если переход на ставку 8% состоялся во 2-м квартале – строим формулу за год по тем же принципам.

В строках 140-143 отражают сумму уплаченных страховых взносов, засчитываемых в уменьшение налога УСН. ИП без работников заполняют эти строки декларации УСН «доходы» по своим правилам.

В строки 140 – 143 ИП вносит страховые взносы за себя, которые фактически уплатил в отчетном году (в нашем случае – в период с 01.01.2021 по 31.12.2021). При этом ИП без работников имеет право уменьшить аванс или налог к уплате по УСН до нуля за счет уплаченных за себя взносов.

Указание «до нуля» означает, что, даже если сумма взносов превысила рассчитанный налог, в минус значение налога уйти не может. То есть в декларации должны быть соблюдены следующие соотношения:

- значение строки 140 не может превышать показатель строки 130;

- значение строки 141 не может превышать показатель строки 131;

- значение строки 142 не может превышать показатель строки 132;

- значение строки 143 не может превышать показатель строки 133.

Шаг 3. Заполняем Раздел 1.1 декларации УСН для ИП

В строку 010 Раздела 1.1 ИП ставят код ОКТМО по месту жительства. Уточнить его можно по адресу в специальном сервисе на сайте ФНС: https://service.nalog.ru/addrno.do. А код ОКТМО по месту фактического ведения деятельности ИП в декларации по УСН указывать не нужно.

Строки 030, 060 или 090 заполняйте, только если поменяли адрес проживания в течение отчетного года. Тогда в этих строках укажите ОКТМО, по которому платили (или должны заплатить) авансовый платеж или налог за соответствующий период (рекомендуем ИП перед заполнением декларации уточнить этот момент в ИФНС, в которую он перевелся или из которой переводится в связи со сменой места жительства).

В строке 020 указываем сумму аванса за 1 квартал к уплате.

Стр. 020 Разд. 1.1 = Стр. 130 Разд. 2.1.1 – Стр. 140 Разд. 2.1.1 – Стр. 160 Разд. 2.1.2

Нужные для подстановки в формулы строки в Разделе 2.1.1 уже у нас есть.

В строках 040-050 отражают сумму аванса по УСН за полугодие. Для этого считаем:

Б = Стр. 131 Разд. 2.1.1 – Стр. 141 Разд. 2.1.1 – Стр. 161 Разд. 2.1.2 – Стр. 020 Разд. 1.1

Если Б:

- больше нуля – ставим его в строку 040 (к уплате);

- равно нулю – в строку 040 ставим «0»;

- меньше нуля – записываем Б в строку 050 (к уменьшению).

Оставшиеся незаполненными строки и ячейки прочеркиваем.

В строках 070-080 отражаем аванс за 9 месяцев (или его отсутствие). Считаем значение В:

В = Стр. 272 Разд. 2.1.1 – Стр. 142 Разд. 2.1.1 – Стр. 162 Разд. 2.1.2 – (Стр. 020 Разд. 1.1 + Стр. 040 Разд. 1.1 – Стр. 050 Разд. 1.1)

В строку 070 вписываем значение В, если оно больше нуля или равно нулю. В строку 080 вписываем В, если он получилось с минусом. Оставшиеся незаполненными строки и ячейки прочеркиваем.

В строки 100-110 вписываем расчет по налогу УСН за год. Для этого вычисляем еще одно значение -Г:

Г = Стр. 133 Разд.2.1.1 – Стр. 143 Разд.2.1.1 – Стр. 163 Разд.2.1.2 – (Стр. 020 Разд. 1.1 + Стр. 040 Разд.1.1 + Стр. 070 Разд.1.1 -Стр. 050 Разд.1.1 – Стр. 080 Разд.1.1)

В строку 100 ставят значение Г больше или равное нулю. В строку 110 – значение Г, которое оказалось меньше нуля. Остальное прочеркивают.

Шаг 4. Заполняем титульный лист декларации УСН для ИП

Правила заполнения титульного лист декларации в целом аналогичны правилам заполнения других деклараций и декларации для организаций.

Специфические особенности для ИП, заполняющего титульный лист декларации по УСН, такие:

- В поле «ИНН» отражают ИНН ИП из 12 знаков. То есть никаких прочерков ячеек, как в примерах для организаций, нет.

- Поле «КПП» ИП прочеркивает, т. к. этого кода у него нет.

- В поле «Налогоплательщик» ИП нужно указать свои имя, фамилию и отчество (если есть) – полностью. Причем каждый элемент имени нужно вписывать с начала новой строки. Ячейки, остающиеся пустыми, прочеркивают.

- В поле «По месту нахождения (учета) (код)» ИП ставят код «120».

- Поля “Форма реорганизации (ликвидация) (код)” и “ИНН/КПП реорганизованной организации” ИП никогда не заполняют. Во всех надо поставить прочерки.

- В разделе “Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю” нужно вписать:

- 1 – если заполняете и сдаете декларацию сами. Ф.И.О. ИП в таком случае здесь дублировать не нужно! Достаточно тех, что указаны вверху листа;

- 2 – если декларацию за ИП сдает представитель. У него должна быть нотариально заверенная доверенность, копию которой нужно приложить к декларации, либо доверенность в форме электронного документа, подписанная электронной подписью ИП. В этом случае в раздел вписывают реквизиты представителя.

В оставшихся пустыми строках раздела ставят прочерк.

Далее надо разложить заполненные листы в последовательности:

- Титульный лист.

- Раздел 1.1.

- Раздел 2.1.1.

- Раздел 2.1.2 (если заполнен).

И пронумеровать по порядку, начиная с титульного листа – страница 1. Номера страниц ставят вверху, под «шапкой» с ИНН/КПП. Итоговое количество страниц вписывают в предназначенную для этого графу титульного листа.

Если к декларации прилагаете копию доверенности на бумаге, ее листы тоже нужно пронумеровать и указать их количество в графе «с приложением подтверждающих документов или их копий на – – листах».

Шаг 5. Сверяем получившуюся декларацию с примером заполнения

Условия примера

ИП Петров И.П. в 2021 году применял УСН «доходы». Работников и ГПД с физлицами не было.

Петров как ИП в 2021 году заработал:

- за 1 квартал – 510 000 руб.

- за 2 квартал – 650 000 руб.

- за 3 квартал – 600 000 руб.

- за 4 квартал – 830 000 руб.

ИП Петров в 2021 году заплатил страховых взносов за себя:

В июне 2021 – 18 266 руб. (с превышения дохода сверх 300 000 руб. за 2020 год.)

В декабре 2021 – 40 874 руб. (фиксированные взносы за 2021 год).

Кроме того, ИП Петров в 2021 году был плательщиком торгового сбора, ежеквартально перечисляя 30 000 рублей (О торговом сборе и включении его в декларацию смотрите отдельный раздел статьи далее).

Особенности заполнения ИП Раздела 2.1.2 за 2021 год

В целом ИП-плательщики торгового сбора заполняют этот раздел так же, как и организации.

Построчный порядок заполнения описан в отдельном разделе статьи “Декларация по УСН «доходы» за 2021 год для организаций: как заполнять все разделы“.

Единственное, о чем должен помнить ИП без работников – это то, что он не применяет ограничение в 50% от налога при уменьшении его на страховые взносы. Следовательно, строки 140-143 Раздела 2.1.2 у ИП без работников должны быть заполнены так же, как и строки 140-143 Раздела 2.1.1.

Для удобства мы включили в образец декларации по УСН «доходы» для ИП без работников, представленный в этой статье, заполненный по условиям примера Раздел 2.1.2.

Декларация УСН «доходы-расходы» для ИП без работников

При применении УСН с объектом налогообложения доходы за вычетом расходов ИП ведут учет для расчета налога – так же, как и организации. Уплаченные страховые взносы включают в расходы периода. Отдельного уменьшения налога за счет уплаченных страховых взносов нет.

Поэтому и разницы в заполнении декларации при «доходно-расходной» УСН у ИП и организаций нет.

Порядок заполнения декларации по УСН для объекта «доходы минус расходы» за 2021 год разобран в статье “Декларация по УСН «доходы минус расходы» за 2021 год для организаций: порядок заполнения разделов“.

ИП на доходно-расходной упрощенке могут заполнять разделы декларации по этой же инструкции с учетом нюансов оформления титульного листа, на которые мы указали в этой статье.