Общие правила сдачи декларации УСН в 2022 году по итогам 2021 года

В целом с конца 2020 года порядок представления годовой налоговой отчетности по УСН не менялся.

За 2021 год нужно сдать декларацию на бланке, утвержденном приказом ФНС от 25.12.2020 № ЕД-7-3/958.

Сроки сдачи различаются для организаций и индивидуальных предпринимателей, применяющих этот режим налогообложения:

- юрлица отчитываются до 31.03.2022 включительно;

- ИП могут сдать декларацию по УСН без штрафов до 04.05.2022.

Подробности о сдаче декларации по УСН в 2022 году и ее актуальный бланк вы найдете в статье “В какой срок нужно сдать декларацию по УСН за 2021 год?“.

Об особенностях формирования декларации по УСН для ИП мы рассказали в материале “Декларация УСН для ИП за 2021 год“.

В этой публикации далее будем рассматривать заполнение и пример декларации для организации (юрлица), применяющей УСН с объектом налогообложения «доходы».

Состав декларации по УСН «доходы»

Разделы, которые входят в состав декларации, приведем в той последовательности, в которой декларацию рекомендуем заполнять (чтобы ничего не забыть и не перепутать):

- Раздел 2.1.1.

- Раздел 2.1.2 (если уплачивали торговый сбор).

- Раздел 1.1.

- Раздел 3 (если было целевое финансирование).

- Титульный лист.

Если данных для заполнения разделов с примечаниями в скобках нет – их можно не заполнять и не прилагать к декларации.

Таким образом, обязательный минимальный состав даже для нулевки – это разделы 2.1.1 и 1.1 и титульник.

Рассмотрим, как заполнять каждый раздел.

Раздел 2.1.1 декларации УСН «доходы» за 2021 год

Раздел 2.1.1 предназначен именно для УСН «доходы» (в декларацию для доходно-расходной УСН этот раздел не включают).

Представим построчный порядок заполнения.

В строке 101 отражают код признака применения налоговой ставки:

- 1 – если в течение всего налогового периода применяли «обычную» ставку 6% или установленную в субъекте РФ для упрощенцев-льготников;

- 2 – если в течение года произошел переход на «повышенную» ставку 8% (п. 1.1 ст. 346.20 НК РФ). Напомним, в 2021 году такое происходило с квартала, когда доходы превысили 150 млн руб., не превысив 200 млн руб., и/или средняя численность работников превысила 100 чел., не превысив 130 человек

В строке 102 организации указывают признак налогоплательщика “1”.

Далее в Разделе 2.1.1 декларации по УСН «доходы» расшифровывают поквартально показатели:

- в строках 110 – 113 – сумма полученных доходов нарастающим итогом;

- в строках 120 – 123 – ставка налога в процентах;

- в строке 124 расписывают основание применения ставки по закону субъекта РФ. В первой части указывают значение из Приложения № 5. Во второй части отражают номер, пункт и подпункт статьи закона субъекта РФ. На каждый из реквизитов нормы закона субъекта РФ отведено четыре знакоместа, заполнять их нужно слева направо. Если в реквизите меньше четырех знаков, свободные знакоместа слева от него заполните нулями.

В строках 130 – 133 Раздела 2.1.1 расписываете авансовые платежи (начисленные) по УСН:

- Сумма авансового платежа за 1 квартал в строке 130. Формула для общего случая:

Строка 130 = Доход за 1 квартал (стр. 110 Разд. 2.1.1) × Ставка налога (стр. 120 Разд. 2.1.1)/100

- Сумма авансового платежа за полугодие 2021 года в строке 131. Формула для общего случая:

Строка 131 = Доход за полугодие (стр. 111 Разд. 2.1.1) × Ставка налога (стр. 121 Разд. 2.1.1)/100

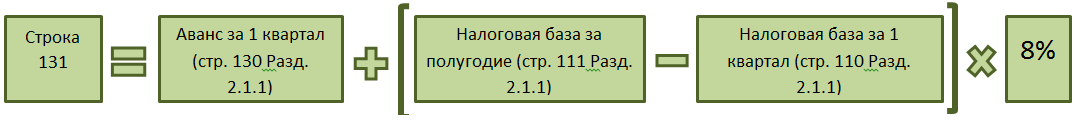

Если со 2 квартала пошло превышение лимитов, требующее применения «повышенной» ставки (по строке 101 указан код «2»):

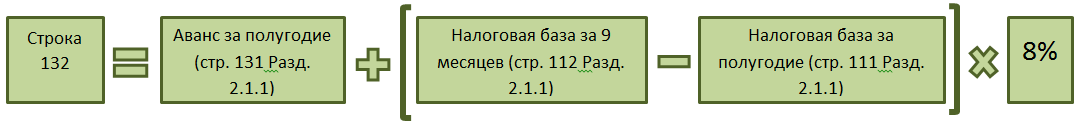

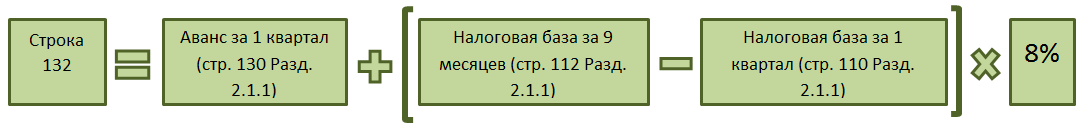

- Сумма авансового платежа за 9 месяцев. Общая формула:

Строка 132 = Доход за 9 мес. (стр. 112 Разд. 2.1.1) × Ставка налога (стр. 122 Разд. 2.1.1)/100

Если с 3 квартала пришлось применять ставку 8%, то формула будет такая:

Если же повышенную ставку УСН применяете со 2 квартала и продолжаете применять в 3-м, при этом право на УСН сохраняется, то значение для строки 132 должно быть высчитано так:

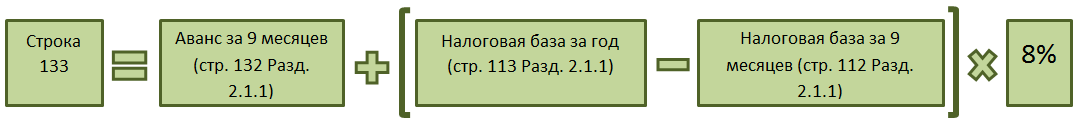

- Сумма за год (налоговый период). Вычисляют по аналогичным кварталам принципам.

Формула для «обычной» ставки УСН:

Строка 133 = Доход за год (стр. 113 Разд. 2.1.1) × Ставка налога (стр. 123 Разд. 2.1.1)/100

Формула для случая, когда превышение лимита для ставки 8% состоялось в 4 квартале:

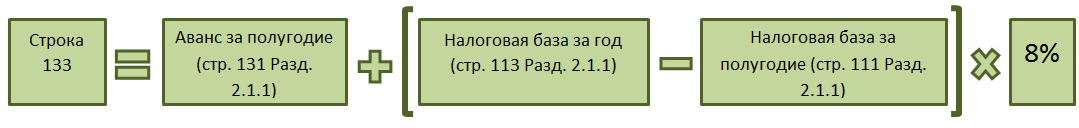

Формулы для ситуации, когда переход на ставку 8% произошел с 3 или 2 квартала, строятся по аналогии с вышеприведенными. Например, если переход на повышенную ставку УСН был в 3 квартале 2021 года, показатель строки 133 Раздела 2.1.1 декларации по УСН за 2021 год будет таким:

- Выплаты, уменьшающие авансовые платежи. Юрлица могут поставить в уменьшение не более 50% от аванса (налога), получившегося к уплате. Это же правило распространяется и на ИП с работниками.

Правило уменьшения аванса (налога) УСН к уплате:

- значение строки 140 не превышает 50% от значения строки 130;

- значение строки 141 не превышает 50% от значения строки 131;

- значение строки 142 не превышает 50% от значения строки 132;

- значение строки 143 не превышает 50% от значения строки 133.

Если право на УСН в течение 2021 года было утрачено, значения строк 113, 123, 133, 143 должно совпасть с аналогичным показателем за последний отчетный период использования УСН.

Раздел 2.1.2 декларации УСН «доходы»

Этот раздел заполняют плательщики торгового сбора (далее – ТС). Если ваша организация к таковым не относится – можете не включать раздел в декларацию.

В строках 110 – 143 указывают данные по виду деятельности, по которому платили торговый сбор:

- 110 – 113 – сумма доходов от облагаемой ТС деятельности за 1 квартал, полугодие, 9 месяцев, год;

- 130 – 133 – сумма исчисленных с таких доходов авансовых платежей по УСН за 1 квартал, полугодие, 9 месяцев и платежа за год;

- 140 – 143 – выплаты, относящиеся к данному виду деятельности, уменьшающие платежи по УСН согласно п. 3.1 ст. 346.21 НК РФ – страховые взносы, больничные и др.

Правило уменьшения не более чем на 50% относится к платежам, отражаемым в строках 140-143. В заполненной декларации по УСН «доходы» за 2021 год должны выполняться соотношения:

- значение строки 140 не превышает 1/2 от строки 130;

- значение строки 141 не превышает 1/2 от строки 131;

- значение строки 142 не превышает 1/2 от строки 132;

- значение строки 143 не превышает 1/2 от строки 133.

В строках 150 – 153 отражают суммы ТС, уплаченные в течение 1 квартала, полугодия, 9 месяцев, года.

В строках 160 – 163 показывают сумму ТС, на которую можно уменьшить платежи по УСН.

ТС может уменьшить авансовые платежи (налог) максимум до нуля. Отрицательного значения быть не должно. В связи с этим значение строк 160 – 163 не может превышать разницу между авансовым платежом (налогом), исчисленным со всех доходов организации, и уменьшающими его выплатами:

- строка 160 не может превышать разницу строк 130 и 140 Раздела 2.1.1;

- строка 161 не может превышать разницу строк 131 и 141 Раздела 2.1.1;

- строка 162 не может превышать разницу строк 132 и 142 Раздела 2.1.1;

- строка 163 не может превышать разницу строк 133 и 143 Раздела 2.1.1.

Также ТС не может уменьшить авансовые платежи (налог) больше чем на сумму исчисленных авансовых платежей (налога) с доходов от деятельности, по которой ТС уплачивали. В связи с этим при заполнении строк 160 – 163 Раздела 2.1.2 должно выполняться следующее соотношение для каждого из периодов:

|

ПЕРИОД |

ПРАВИЛО ДЛЯ СООТНОШЕНИЙ |

| 1 квартал | Если уплаченный ТС (строка 150 разд. 2.1.2) меньше разницы строк 130 и 140 раздела 2.1.2 или равен ей, в строку 160 нужно перенести показатель строки 150. Авансовый платеж будет уменьшен на всю сумму ТС.

Если уплаченный ТС (строка 150 разд. 2.1.2) больше этой разницы, значение строки 160 должно равняться разнице строк 130 и 140. |

| Полугодие | Если уплаченный ТС (строка 151 разд. 2.1.2) меньше разницы строк 131 и 141 раздела 2.1.2 или равен ей, в строку 161 нужно перенести показатель строки 151. Авансовый платеж будет уменьшен на всю сумму ТС.

Если уплаченный ТС (строка 151 разд. 2.1.2) больше этой разницы, значение строки 161 должно равняться разнице строк 131 и 141. |

| 9 месяцев | Если уплаченный ТС (строка 152 разд. 2.1.2) меньше разницы строк 132 и 142 раздела 2.1.2 или равен ей, в строку 162 нужно перенести показатель строки 152. Авансовый платеж будет уменьшен на всю сумму ТС.

Если уплаченный ТС (строка 152 разд. 2.1.2) больше этой разницы, значение строки 162 должно равняться разнице строк 132 и 142. |

| Год | Если уплаченный ТС (строка 153 разд. 2.1.2) меньше разницы строк 133 и 143 раздела 2.1.2 или равен ей, в строку 163 нужно перенести показатель строки 153. Налог будет уменьшен на всю сумму ТС.

Если уплаченный ТС (строка 153 разд. 2.1.2) больше этой разницы, значение строки 163 раздела 2.1.2 должно равняться разнице строк 133 и 143. |

Если право на УСН было утрачено в течение года, значение строки 163 должно совпасть с аналогичным показателем за последний отчетный период использования УСН. То есть со строкой 160, 161 или 162 – в зависимости от того, какой из отчетных периодов последний.

Раздел 3 в декларации УСН за 2021 год

Раздел заполняют только те, кто получал целевые средства.

Напомним, что в качестве целевых рассматривают:

- гранты;

- средства от дольщиков (инвесторов) у организации-застройщика;

- средства от собственников помещений в многоквартирных домах (если есть деятельность по управлению многоквартирными домами);

- целевые поступления некоммерческим организациям, указанные в п. 2 ст. 251 НК РФ (например, средства на благотворительную деятельность);

- безвозмездная помощь, которая получена в соответствии с Законом от 04.05.1999 № 95-ФЗ.

В качестве средств, включаемых в Раздел 3, не рассматривают субсидии автономным учреждениям.

Заполнение Раздела 3 декларации по УСН начинают с указания кода вида поступлений (целевых средств). Берут их из Приложения № 6 к приказу ФНС от 25.12.2020 № ЕД-7-3/958. Например:

- код 040 – застройщики, получающие средства дольщиков и инвесторов;

- код 112 – управляющие многоквартирными домами, получающие средства от собственников жилья.

В графе 3 указывают размер полученных средств.

Графы 2 и 5 заполняют, если срок пользования средствами ограничен. В этом случае:

- в графе 2 указывают дату поступления средств либо дату получения имущества (работ, услуг);

- в графе 5 – последний день срока их использования.

Если сроков использования нет – в графах 2 и 5 ставят прочерки.

В графе 4 отражают сумму средств, использованных по назначению в течение установленного срока.

В графе 6 показывают сумму средств, срок использования которых не истек.

В графе 7 отражают сумму средств, использованных не по назначению или не использованных в установленный срок.

По строке “Итого по отчету” приводят итоговые суммы по графам 3, 4, 6, 7 Раздела 3.

Раздел 1.1 в декларации УСН «доходы» за 2021 год

Раздел 1.1 заполняют только упрощенцы на «доходной» УСН.

В строку 010 вносят код ОКТМО (по общему порядку заполнения налоговых деклараций).

В строках 030, 060, 090:

- ставят прочерки, если в течение года не было смены места нахождения и смены налоговой в связи с этим;

- ставят код по ОКТМО, по которому уплатили (должны уплатить) авансовый платеж или налог за год, если меняли место нахождения.

В строке 020 должна быть указана сумма аванса за 1 квартал к уплате.

Стр. 020 Разд. 1.1 = Стр. 130 Разд. 2.1.1 – Стр. 140 Разд. 2.1.1 – Стр. 160 Разд. 2.1.2

Если делаете декларацию в рекомендуемой последовательности, все нужные строки во всех разделах уже заполнены.

В строках 040-050 отражают сумму платежа за полугодие. Для этого проводят вычисление по формуле:

Б = Стр. 131 Разд. 2.1.1 – Стр. 141 Разд. 2.1.1 – Стр. 161 Разд. 2.1.2 – Стр. 020 Разд. 1.1

Если величина Б:

- больше нуля – её ставят в строку 040 (к уплате);

- равна нулю – в строке 040 ставят «0»;

- меньше нуля – ставят в строку 050 (к уменьшению).

Оставшиеся незаполненными строки и ячейки прочеркивают.

Сумму аванса за 9 месяцев для строк 070-080 вычисляют по аналогии:

В = Стр. 132 Разд. 2.1.1 – Стр. 142 Разд. 2.1.1 – Стр. 162 Разд. 2.1.2 – (Стр. 020 Разд. 1.1 + Стр. 040 Разд. 1.1 – Стр. 050 Разд. 1.1)

В строку 070 попадают положительное значение В или ноль, в строку 080 – отрицательное значение. Остальное прочеркивают.

Сумму налога УСН за 2021 год (строки 100-110 Раздела 1.1) определяют так:

Г = Стр. 133 Разд. 2.1.1 – Стр. 143 Разд. 2.1.1 – Стр. 163 Разд. 2.1.2 – (Стр. 020 Разд. 1.1 + Стр. 040 Разд. 1.1 + Стр. 070 Разд. 1.1 – Стр. 050 Разд. 1.1 – Стр. 080 Разд. 1.1)

В строку 100 ставят значение Г больше или равное нулю. В строку 110 – значение Г, которое оказалось меньше нуля.

В строке 101 организации ставят прочерк. Строка нужна только ИП, применяющим ПСН.

Пример декларации УСН за 2021 год для организации

Ниже вы можете посмотреть и бесплатно скачать образец заполнения декларации по УСН «доходы» для юридического лица.