Что представляет собой авансовый платеж по «упрощенке»

В практике ведения хозяйственной деятельности руководители и ИП сталкиваются с понятием «предоплата», «аванс». Подразумевается, что определенная сумма будет перечислена до момента начала отгрузки товара или перед началом оказания услуг. Договором предусматриваются сроки и процент от общей стоимости договора, который должен быть внесен в качестве аванса.

К СВЕДЕНИЮ

При расчете используется Книга доходов и расходов по УСН. На размер внесенных в течение года платежей уменьшается общий размер обязательств, указанных в годовом отчете.

Когда производить оплату

Дата перечисления средств по налоговым обязательствам в 2024 году установлена единая: 28 число месяца, следующего за расчетным периодом. Авансовый платеж по УСН для ИП и юридических лиц в 2024 году разделен на три раза за год по срокам:

Две даты выпадают на выходные дни, поэтому срок перемещается с 28 числа на ближайший рабочий день.

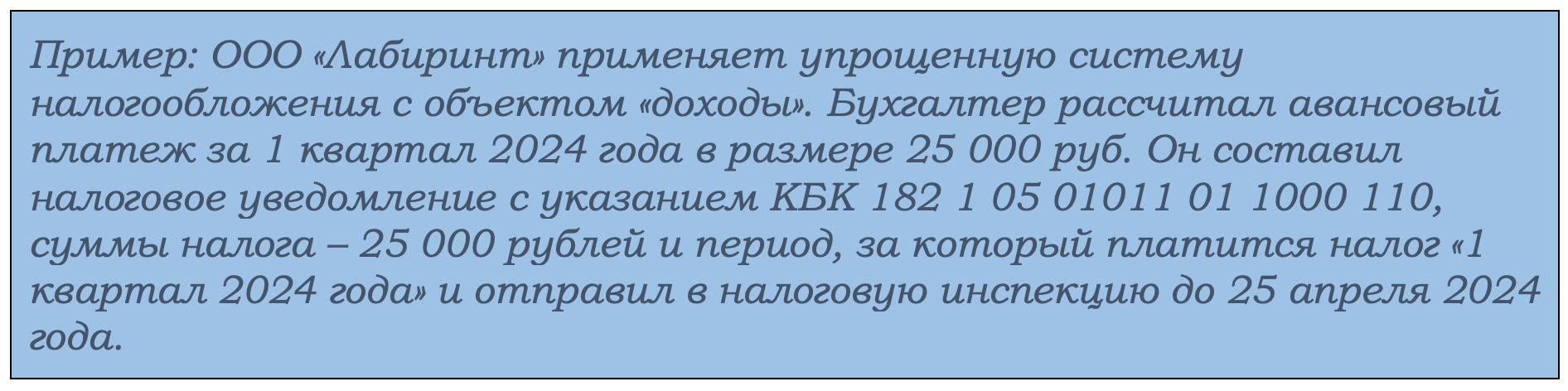

Помимо уплаты налога по авансовым платежам подается уведомление в налоговый орган с указанием КБК, суммы налога, периода, за который уплачивается авансовый платеж.

При оплате применяются разные КБК:

- По доходам – 182 1 05 01011 01 1000 110

- По доходам за минусом расходов – 182 1 05 01021 01 1000 110.

По авансовым платежам «упрощенцы» подают уведомление 1 раз в квартал до 25 числа месяца, следующего за окончанием квартала.

Формулы для расчета

«Упрощенцы» уплачивают налоги по одному из выбранных объектов: «Доходы», «Доходы минус расходы». Исходя из этого, применятся разные формулы расчета для авансовых платежей по УСН.

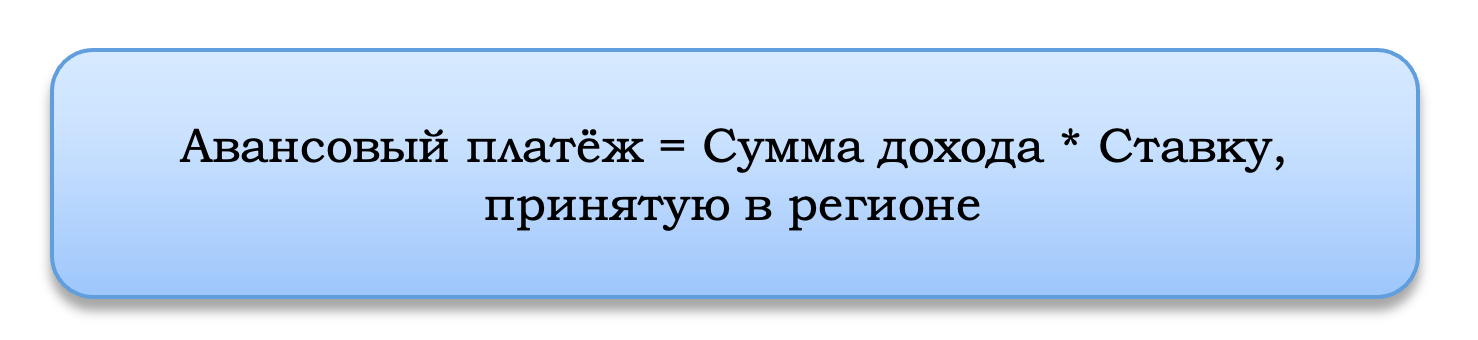

Объект «Доходы»

Изначально определяется общая сумма выручки, полученной за отчетный период. Она берется из итоговой суммы Книги доходов/расходов. Сюда попадают входящие платежные поручения от покупателей, приходные кассовые ордера при наличных расчетах. Последние предусматривают применение онлайн-касс, поэтому основанием для оприходования выручки служат Z-отчеты.

Для расчета авансового платежа применяется формула:

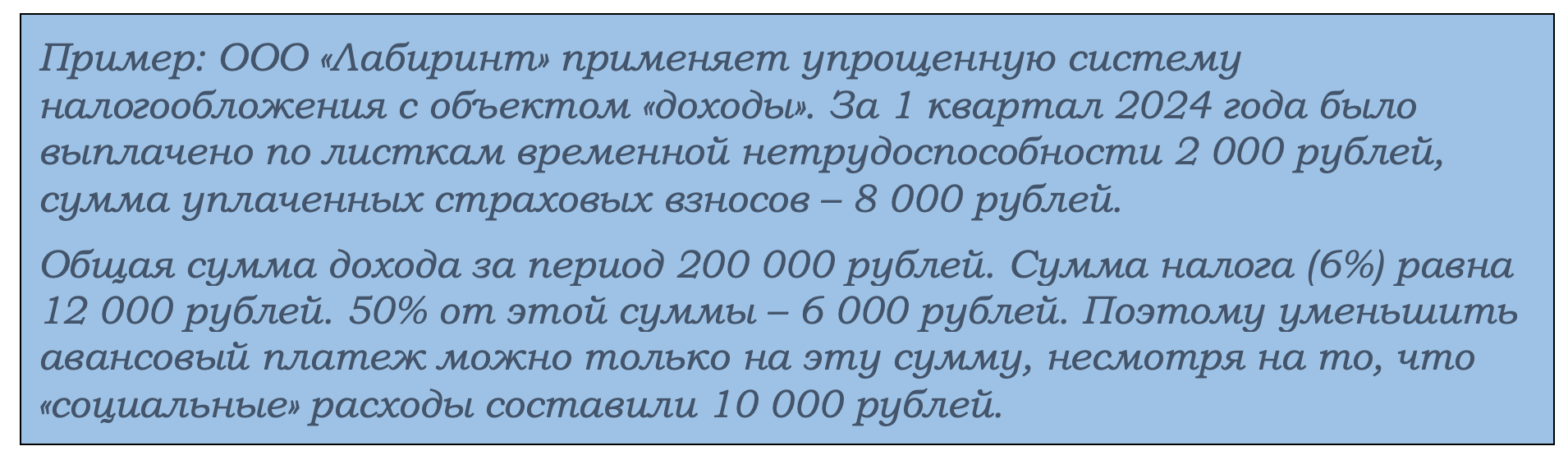

Итоговую сумму можно уменьшить на выплату средств по листам нетрудоспособности, по уплаченным страховым взносам. Работодатели могут включить не более 50% перечисленных сумм в уменьшение суммы налога.

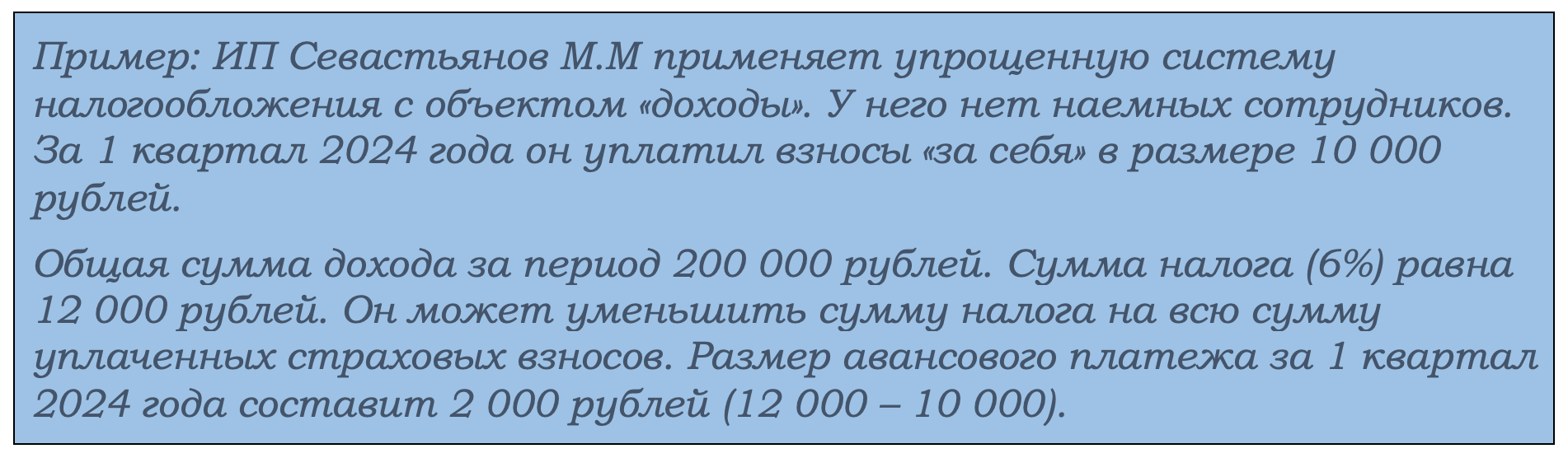

ИП, не имеющие в штате сотрудников, могут принять к вычету всю сумму уплаченных за себя страховых взносов.

Объект «Доходы минус расходы»

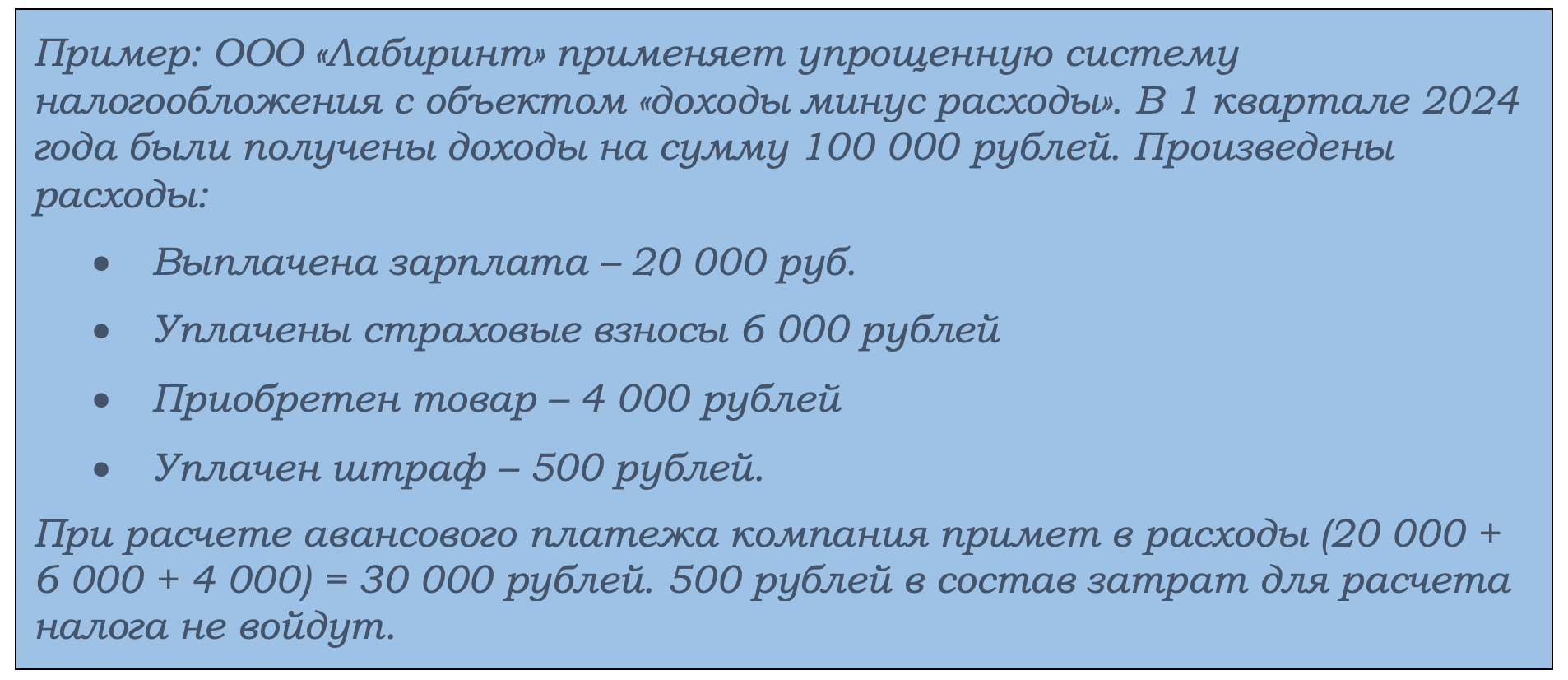

Налогоплательщики, выбравшие в качестве объекта налогообложения «доходы минус расходы», при расчете авансового платежа должны учитывать не только полученные доходы, но и сумму затрат, отраженную в Книге доходов/расходов.

Разница между показателями будет базой для расчета. Не все расходы могут быть учтены при расчете суммы налога. Для включения расходов в состав налоговых затрат нужно руководствоваться статьей 346.16 НК РФ. В ней дан исчерпывающий перечень расходов для расчета налога УСН.

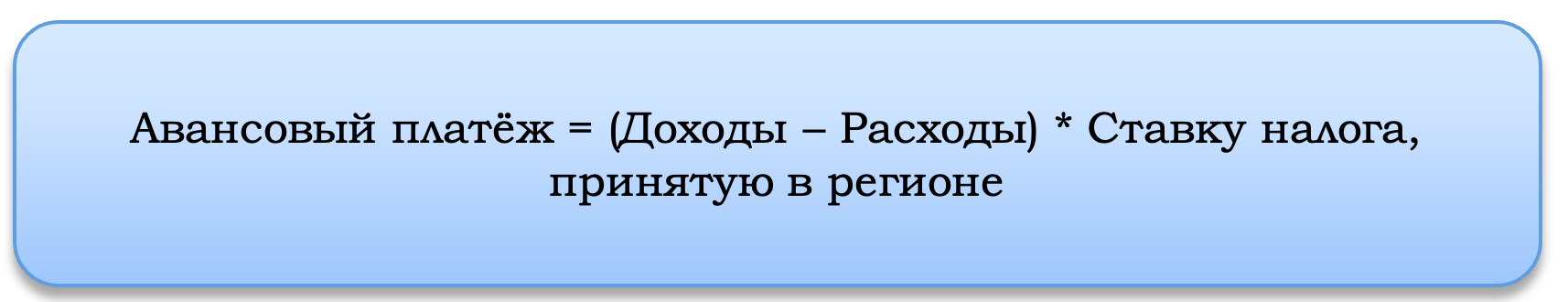

Формула для расчета выглядит так:

«Упрощенцы», применяющие УСН «Доходы минус расходы», не уменьшают сумму налога на уплаченные страховые взносы и больничные листы, но вправе включить их в состав расходов.

Куда и как оплатить авансовые платежи по УСН

В 2024 году у налогоплательщиков нет выбора по поводу применения ЕНС. Уплата авансовых платежей по УСН может производиться только таким способом: отдельной платежкой это сделать не получиться.

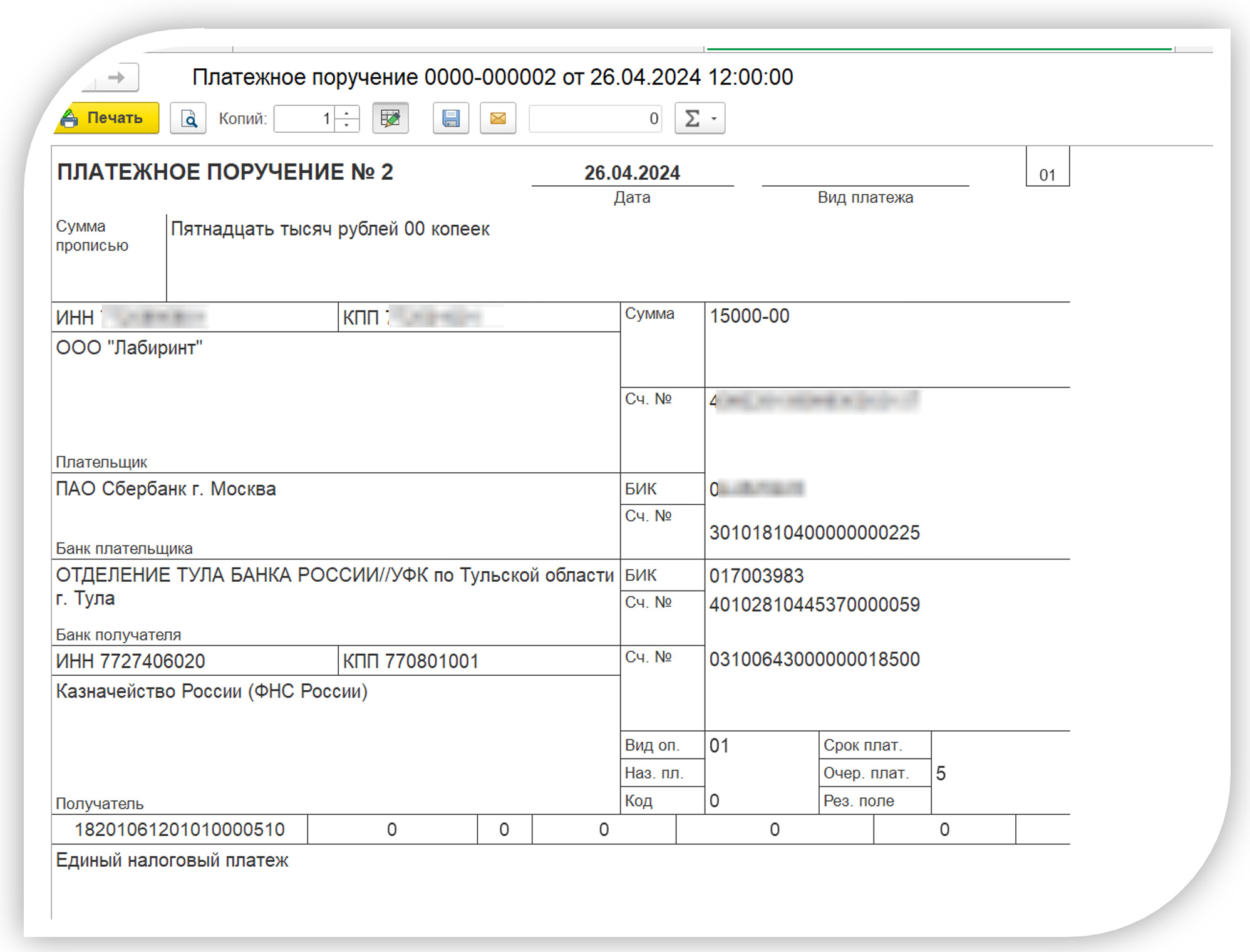

Юридические лица производят оплату с расчетного счета, формируя платежное поручение. Получателем платежа указывается Казначейство России (ФНС России). Банк получателя – отделение Тула Банка России. Вид платежа – 01, очередность – 5.

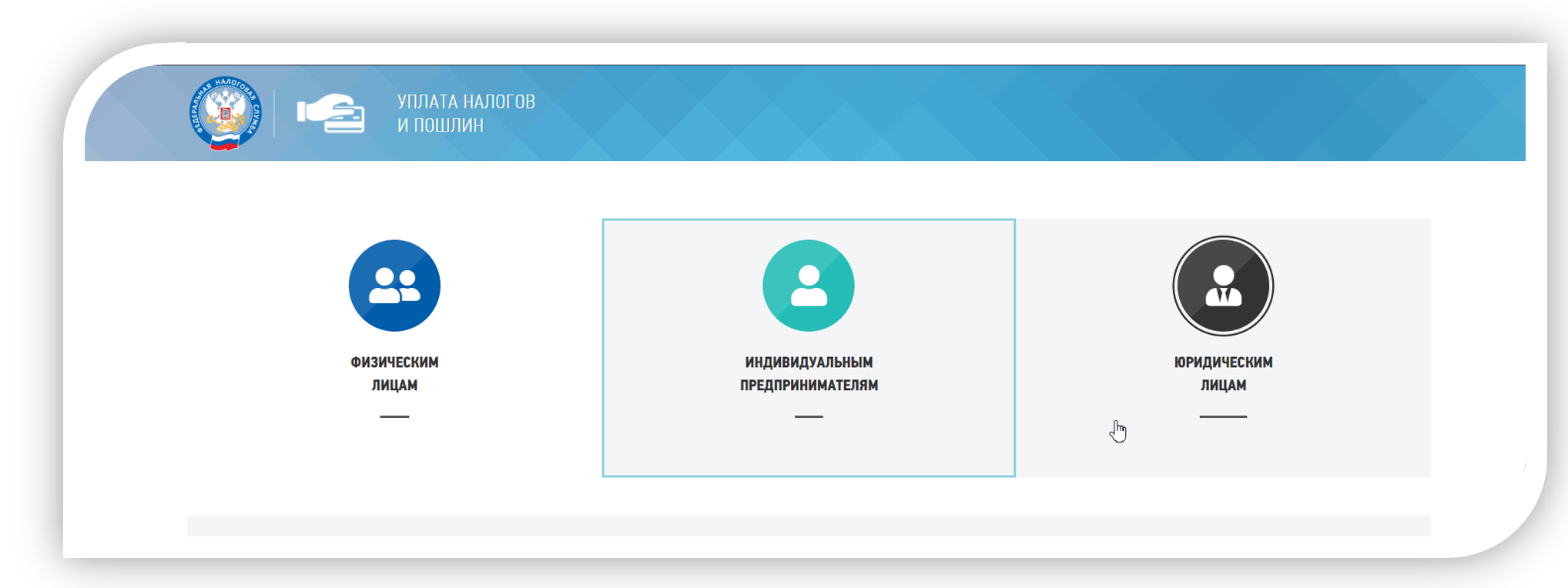

Этот способ удобен налогоплательщикам, использующим бухгатерские прошграммы. Есть еще один вариант, который подойдет небольшим фирмам и ИП, использование сервиса «Уплата налогов и пошлин».

Его могут использовать налогоплательщики с любым статусом: ООО, ИП, физлица. Для формирования документа на оплату потребуется заполнить реквизиты:

- Название компании

- ФИО физлица или ИП

- ИНН/КПП

- Сумму.

Программа предложит выбрать вариант оплаты. Можно воспользоваться банковской картой, оплатить через банковский сайт, сформировать квитанцию для оплаты.

Удобство сервиса заключается в том, что не нужно отслеживать реквизиты получателя платежа. Они заложены в программе.

В дополнение к платежному документу нужно отправить уведомление в налоговый орган, чтобы средства с ЕНС ушли по назначению.

Что будет, если не уплачивать авансовые платежи по УСН

Если не вовремя перечислить деньги, то налоговики начислят пени. До 31 декабря действует временный порядок, когда за все дни просрочки начисляется пени в размере 1/300 ключевой ставки. С 2024 года такой размер будет действовать при просрочке платежа до 30 дней. Далее пени будут начисляться из расчета 1/150 ставки рефинансирования.

Коротко о главном

- «Упрощенцы» сдают налоговую декларацию по УСН один раз в год с итоговой суммой налога за предыдущий налоговой период (им признается год). Но за каждый квартал они обязаны рассчитывать и уплачивать авансовые платежи.

- В 2024 году они перечисляются на ЕНС. При этом подается уведомление, в котором указывается КБК, сумма и период платежа.

- Для оплаты формируется платежное поручение. Сделать это можно с использованием бухгалтерской программы или специального сервиса.