Когда ставить ноль

Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ по-прежнему утверждены приказом Минфина России от 12.11.2013 № 107н (далее – Правила 107н). С 11 февраля они действуют в новой редакции – приказа Минфина от 30.12.2022 № 199н.

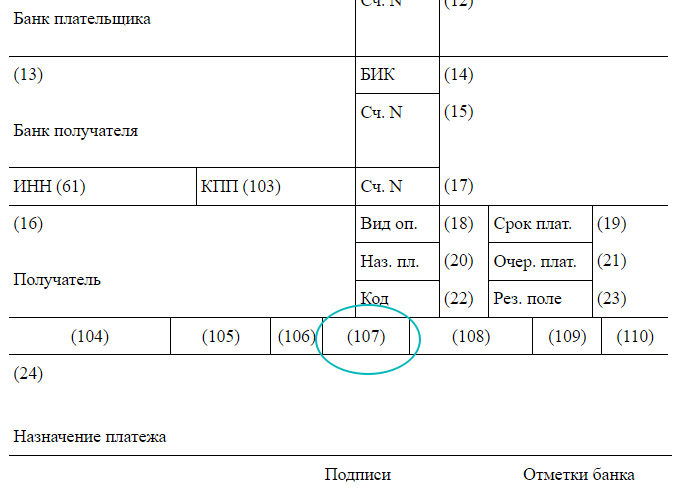

Форма платёжки (0401060) тоже не менялась. Она закреплена Приложением 2 к положению Банка России от 29.06.2021 № 762-П. И вот где в ней поле 107 для указания налогового периода платежа, который делаете:

Согласно Правилам 107н, в поле 107 «Налоговый период» ставят цифру 0 при перечислении:

- платежей, обязанность по уплате которых установлена Налоговым кодексом РФ в качестве ЕНП;

- иных платежей, администрируемых налоговыми органами.

Также см.:

Как правильно заполнить реквизиты платёжного поручения на ЕНП.

Как правильно заполнить платёжку на налоги, не входящие в ЕНП.

Когда указать налоговый период

Соответствующий платежу в бюджет налоговый период нужно указать в поле 107, когда платёжка одновременно выступает основанием для формирования уведомления об исчисленных суммах и потому последнее можно не подавать (в случаях, указанных выше, до платёжки в налоговую сдают уведомление, поэтому не нужно конкретизировать налоговый период, назначение платежа, ОКТМО и др.).

Дело в том, что на основании ч. 14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ с изменениями в НК РФ в течение 2023 года можно воспользоваться особым правом и подавать уведомление исчисленных суммах налогов, взносов в виде распоряжений на перевод денежных средств в уплату платежей в бюджетную систему РФ. То есть использовать обычное платёжное поручение вместо такого уведомления.

Это получится, если ранее в 2023 году такие уведомления в налоговые органы вы вообще не представляли ни по какому налогу или взносу.

Правила для поля 107 платёжки

Значение показателя налогового периода состоит из 10 знаков, 8 из которых имеют смысловое значение, а 2 – разделительная точка (“.”). То есть формат такой:

| ХХ.NN.ГГГГ |

Поле 107 говорит о периодичности или конкретной дате уплаты налогового платежа, установленной законодательством о налогах и сборах.

Периодичность уплаты может быть месячной, квартальной, полугодовой или годовой.

Первые два знака – это периодичность уплаты:

- МС – месячные платежи;

- КВ – квартальные платежи;

- ПЛ – полугодовые платежи;

- ГД – годовые платежи.

В 4-м и 5-м знаках показателя налогового периода:

- для месячных платежей – проставляют номер месяца текущего отчетного года;

- для квартальных платежей – номер квартала;

- для полугодовых – номер полугодия.

Номер месяца может принимать значения от 01 до 12, номер квартала – от 01 до 04, номер полугодия – 01 или 02.

В 3-м и 6-м знаках показателя налогового периода в качестве разделительных знаков проставляют точку (“.”).

В 7 – 10 знаках указывают год, за который идёт уплата налога.

При уплате налогового платежа один раз в год 4-й и 5-й знаки показателя налогового периода заполняют нулями (“0”).

Если законодательством о налогах и сборах по годовому платежу предусмотрено более одного срока уплаты и установлены конкретные даты уплаты налога/сбора для каждого срока, в показателе налогового периода указывают эти даты.

Вот образцы заполнения показателя налогового периода:

|

МС.02.2023 КВ.01.2023 ПЛ.02.2023 ГД.00.2023 |

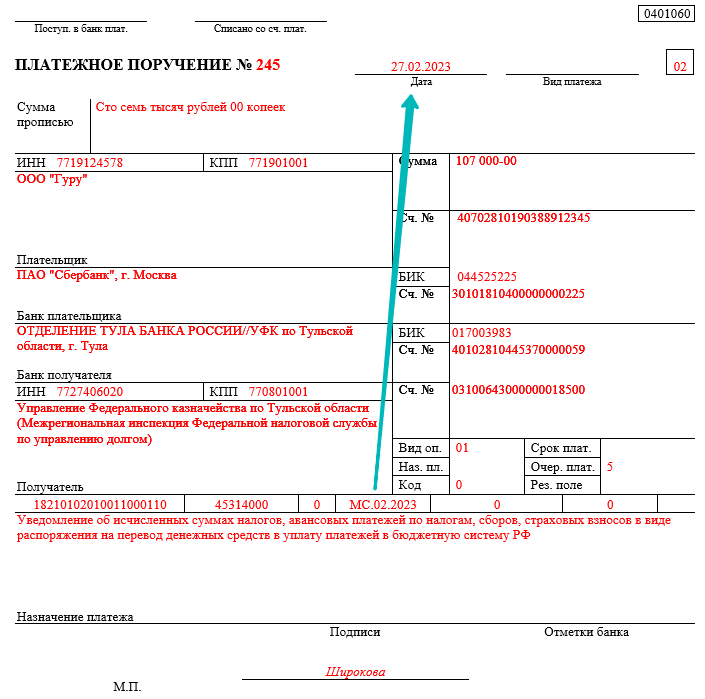

А вот пример заполнения поля 107 платёжки по НДФЛ за февраль 2023 года, которая одновременно выступает уведомлением об исчисленной сумме налога.

Также см. Как в 2023 году правильно заполнить платёжку взамен уведомления.

Коды периодов в 2023 году: таблица

| Срок | Период | Код для поля 107 |

| Страховые взносы за работников | ||

| 28 февраля | Январь | МС.01.2023 |

| 28 марта | Февраль | МС.02.2023 |

| 28 апреля | Март | МС.03.2023 |

| 29 мая | Апрель | МС.04.2023 |

| 28 июня | Май | МС.05.2023 |

| 28 июля | Июнь | МС.06.2023 |

| 28 августа | Июль | МС.07.2023 |

| 28 сентября | Август | МС.08.2023 |

| 30 октября | Сентябрь | МС.09.2023 |

| 28 ноября | Октябрь | МС.10.2023 |

| 28 декабря | Ноябрь | МС.11.2023 |

| 29 января | Декабрь | МС.12.2023 |

| Фиксированные страховые взносы ИП за себя | ||

| 9 января 2023 года | 2022 год | ГД.00.2022 |

| 9 января 2024 года | 2023 год | ГД.00.2023 |

| Допвзносы ИП с дохода выше 300 тыс. руб. | ||

| 3 июля 2023 года | 2022 год | ГД.00.2022 |

| 1 июля 2024 года | 2023 год | ГД.00.2023 |

| НДФЛ | ||

| 30 января | 1–22 января | МС.01.2023 |

| 28 февраля | 23 января — 22 февраля | МС.02.2023 |

| 28 марта | 23 февраля — 22 марта | МС.03.2023 |

| 28 апреля | 23 марта — 22 апреля | МС.04.2023 |

| 29 мая | 23 апреля — 22 мая | МС.05.2023 |

| 28 июня | 23 мая — 22 июня | МС.06.2023 |

| 28 июля | 23 июня — 22 июля | МС.07.2023 |

| 28 августа | 23 июля — 22 августа | МС.08.2023 |

| 28 сентября | 23 августа — 22 сентября | МС.09.2023 |

| 30 октября | 23 сентября — 22 октября | МС.10.2023 |

| 28 ноября | 23 октября — 22 ноября | МС.11.2023 |

| 28 декабря | 23 ноября — 22 декабря | МС.12.2023 |

| 29 декабря | 23–31 декабря | ГД.00.2023 |

| УСН | ||

| 28 марта – для компаний | 2022 год | ГД.00.2022 |

| 28 апреля – для ИП | ||

| 28 апреля | I квартал | КВ.01.2023 |

| 28 июля | Полугодие | КВ.02.2023 |

| 30 октября | 9 месяцев | КВ.03.2023 |

| Имущественные налоги | ||

| 28 февраля | 2022 год | ГД.00.2022 |

| 28 апреля | I квартал | КВ.01.2023 |

| 28 июля | II квартал | КВ.02.2023 |

| 30 октября | III квартал | КВ.03.2023 |