Расскажем, как в 2024 году зачесть переплату по налогам и взносам, а также приведем образцы соответствующих заявлений.

СКАЧАТЬ БЛАНК ЗАЯВЛЕНИЯ О ЗАЧЕТЕ ПЕРЕПЛАТЫ В 2024 ГОДУ

Остаток на ЕНС

ИП или ЮЛ могут распорядиться только положительным сальдо (остатком) на счете – переплатой на ЕНС. Чтобы зачесть или вернуть средства, нужно узнать остаток на налоговом счете.

Сальдо или остаток на ЕНС – разница между суммой денег, которая внесена на счет, и размером текущих совокупных обязательств по налогам, сборам. Простыми словами, это размер денег, оставшихся на счете, после перечисления всех сборов, штрафов, задолженностей, других налоговых платежей. Остаток бывает нулевым, отрицательным, положительным.

Для получения данных о сальдо требуется свериться с налоговой инспекцией: запросить справку об остатке на ЕНС в ФНС.

Что делать при положительном сальдо

ЮЛ или ИП при положительном остатке могут:

- вернуть его;

- оставить на счете;

- зачесть в счет следующих платежей по налогам и сборам.

Если принято решение оставить деньги, то никаких действий предпринимать не надо. Средства будут оставаться на ЕНС до момента, когда наступит срок оплаты очередного обязательства: налога, сбора. В такой ситуации налоговая спишет деньги в сумме, которая равна размеру начисленных налогов.

Согласно № 196-ФЗ от 29.05.2023 с 29.06.2023 года НДФЛ и с 01.10.2023 сумма страховых взносов списывается с единого счета досрочно – после поступления уведомлений на эти сборы в налоговую от налогоплательщиков.

Зачет или возврат денег с ЕНС – право ЮЛ и ИП, но не обязанность. Если предприятие не хочет вернуть или зачесть положительное сальдо со счета, то ничего не надо делать.

Пример: ИП на УСН (упрощенке) не должен каждый квартал осуществлять зачет в счет очередных авансов по УСН. Инспекция автоматически резервирует ЕНП в счет авансовых платежей. Процедура проводится на основе уведомлений о начисленных суммах, которые компания предоставляет каждый квартал.

ИП на упрощенке предоставляют уведомлений за I, II, III кварталы до 25 числа месяца, который следует за кварталом. Если ИП желает уплатить авансовые платежи сразу (до предоставления уведомления), зарезервировать деньги, то требуется оформить зачет.

Общие правила зачета переплаты по налогам и взносам

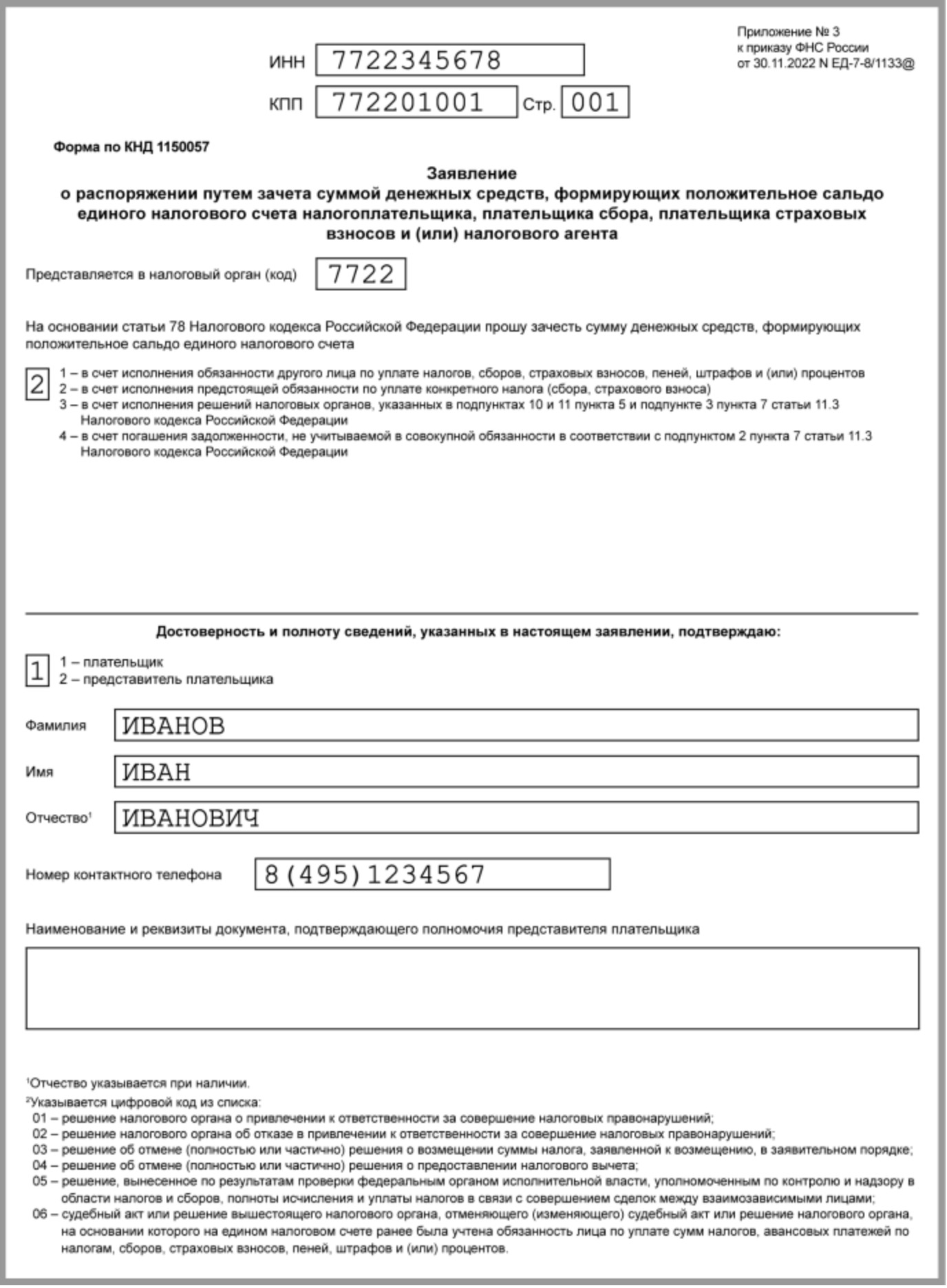

Если ИП или ЮЛ приняло решение вернуть или зачесть положительный остаток, то требуется предоставить заявление в инспекцию. Для этого заполняется бланк формы по КНД 1150057, которая утверждена Приказом налоговой № ЕД-7-8/1133@.

Учитываются нюансы:

Как зачесть переплату по налогам и взносам в 2024 году

Переплата по сборам, страх.взносам, которая стала причиной возникновения положительного сальдо на ЕНС, может быть зачтена в счет следующих налоговых платежей по определенным налогам, взносам. При зачете переплаты предприятиям на УСН важно учитывать, что на момент завершения камеральной проверки должно пройти до трех лет со срока оплаты сбора. В противном случае переплата не будет учтена на налоговом счете согласно ст. 11.3, 78 НК.

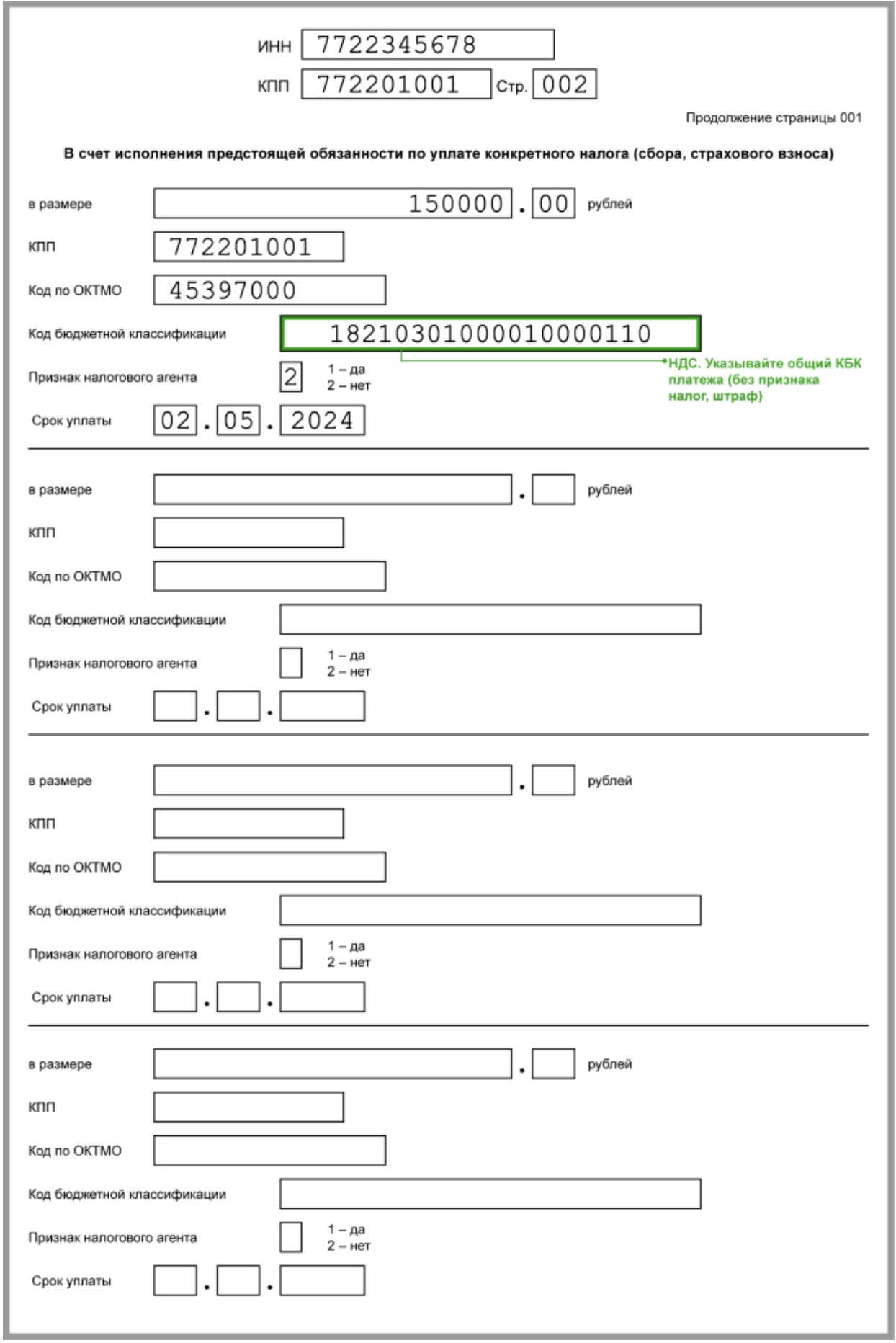

Для зачета переплаты требуется предоставить заявление. Документ допускается подавать в любой момент. Налоговое законодательство не предусматривает ограничений по срокам предоставления заявления. Образец заполнения заявления по форме КНД 1150057 можно посмотреть далее.

Следует учитывать, что инспекция автоматически зачтет переплату (положительное сальдо) в момент, когда наступит срок уплаты сбора. Заявление в этом случае не требуется.

Пример Компания не должна ничего доплачивать, предоставлять какие-либо заявления. Зачет будет произведен, даже если предприятие решит подать заявление о зачете 90 тыс. руб. в счет других платежей с более поздними сроками уплаты.

При оформлении зачета учитываются несколько моментов:

- переплата по налогу на доход ФЛ засчитывается аналогично другим платежам. При возникновении положительного сальдо не имеет значение, из каких сумм оно сформировалось;

- если уведомления по страховым взносам и НДФЛ предоставляются в один день, то сначала сумма переплаты пойдет на уплату НДФЛ согласно ст. 78 НК;

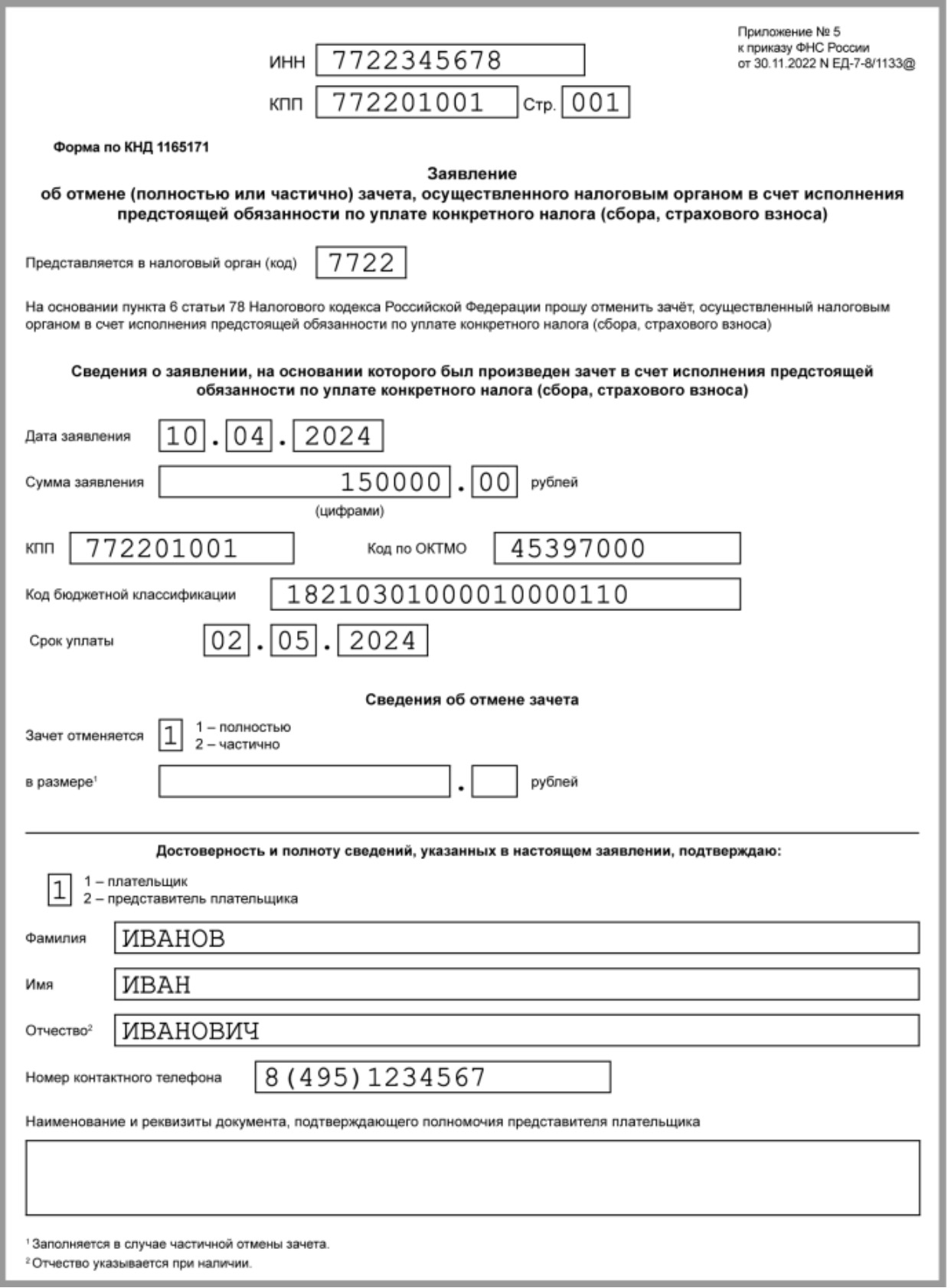

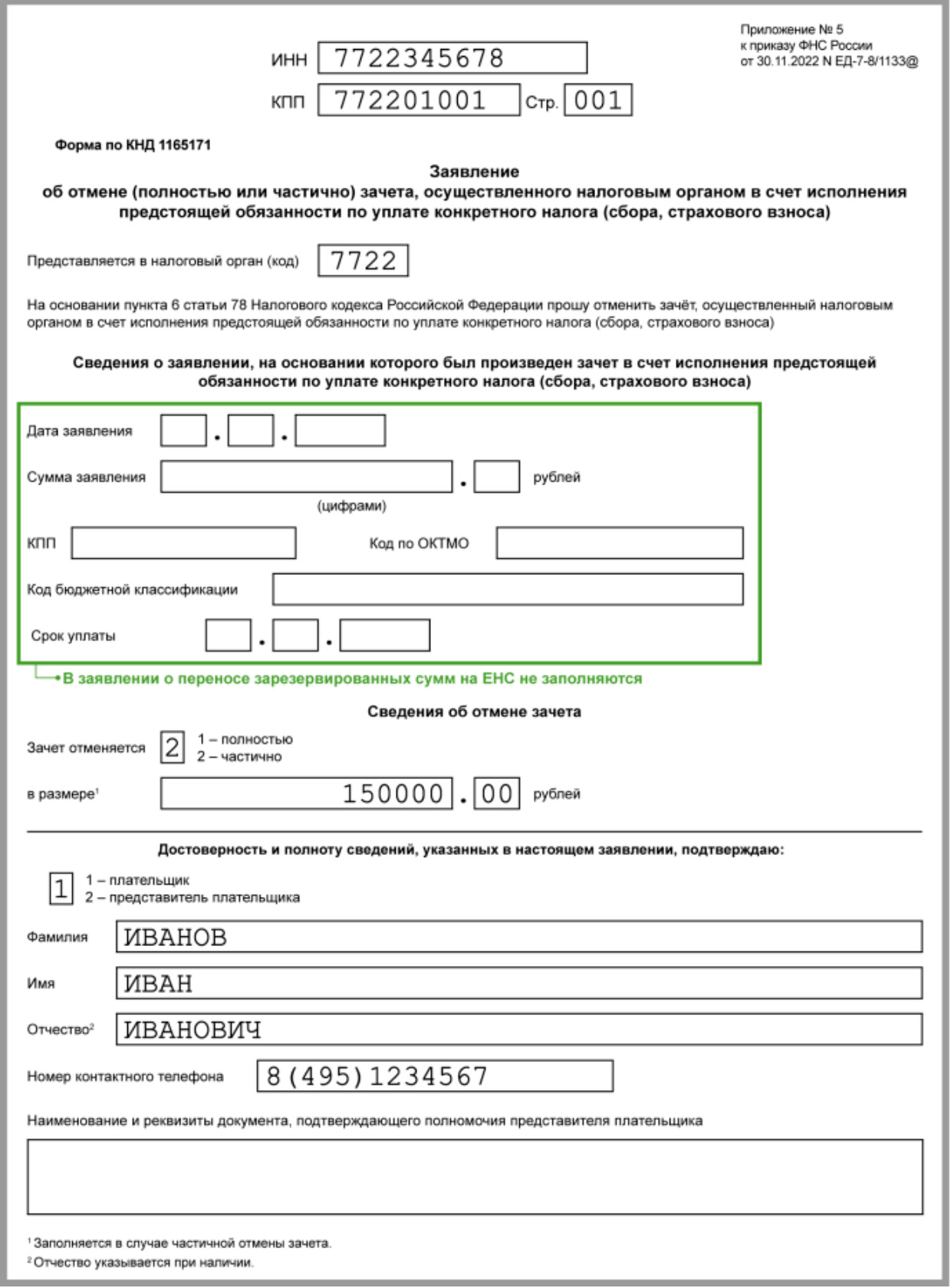

- при необходимости отмены заявления о зачете или переносе зарезервированных денег подается заявление об отмене.

Образец заполнения формы по КНД 1165171 можно посмотреть далее.

При возникновении переплаты по взносам на травматизм ее можно зачесть в счет очередных платежей по соц. взносам. Для этого подается заявление по форме, которая регламентирована Приложением №2 Приказом № 1027 от 07.06.2023. Образец можно посмотреть далее.

Заявление для зачета предоставляется в СФР не позднее трех лет с момента оплаты взносов согласно ст. 26.12 № 125-ФЗ.

Внимание!