Обязательность уплаты транспортного налога (ТН) установлена российским налоговым законодательством (гл. 28, ч. 2 НК). Платеж осуществляется за владение транспортным средством (ТС), к которым относят: легковые и грузовые авто, мотоциклы, автобусы, снегоходы, вертолеты, самолеты, корабли, теплоходы, яхты, гидроциклы, катера, моторные лодки. Учет и налогообложение ТС осуществляется независимо от его использования, обязательность уплаты по нему касается физических и юридических лиц. С первого января этого года вступили в силу изменения в законодательстве. Расчет и уплата транспортного налога за 1 квартал 2024 г. изменились. Нужно ли теперь платить авансы за ТН и в какой сумме, когда оплачивать налог и куда делать перечисления, узнайте из данного материала.

Новое в законодательстве

Для уплаты транспортного налога в 2024 г. не требуется его декларирование. Но юридические лица должны теперь получать от ФНС СМС в личный кабинет пользователя или уведомление по почте, где указывается рассчитанная сумма годового платежа. Форма уведомлений утверждена приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

Сверяться с данной суммой должна бухгалтерия организации, которая, как и прежде обязана рассчитывать ТН самостоятельно (Письмо Минфина № 03-05-05-02 / 44672, 19.06.2019 г.). К правилам уплаты ТН в 2024 г. относят следующие обновления:

- Отправка обязательного платежа должна осуществляться с единого налогового счета.

- Порядок оформления платежных поручений изменен – теперь платят за имеющееся авто только посредством ЕНП, после полученных уведомлений.

- Сроки для уплаты следующие:

- по итогу года – окончательное число 28 февраля (для самого налога);

- для авансов последний день, с учетом праздничных и выходных – 28 числа, следующего за предыдущим периодом (кварталом).

Законодательством приняты следующие сроки авансовых платежей по кварталам:

- I – 02.05.2024 (с учетом переноса выходного дня 28.04).

- II – 29.07.2024 (с учетом выходного дня 28.07).

- III – 28.10.2024.

Оплатить ТН за весь год необходимо не позднее 29.02.2025 г.

Бланк уведомления от ФНС содержит титульную и основную часть, заполнение которых осуществляется при помощи расчерченных блоков в пределах обозначенных границ. Срок подачи уведомления – 25 число после истекшего квартала. За весь год самостоятельно нужно будет подать уведомление до 25 февраля следующего года.

Как узнать требуется ли организации платить авансы за налог?

По требованию ст. 363 НК РФ, авансовые платежи за ТН перечисляют организации, информация по которым требует уточнения и зависит от категории ТС. Физлица и ИП освобождены от этого правила.

Бухгалтер на предприятии может выполнить следующее:

- Проверить относится ли имеющиеся у организации ТС к не облагаемому имуществу, указанному в транспортной накладной (ст. ст. 358 и 361.1 НК). Если налог платить не требуется, то аванс не уплачивается.

- Узнать, предусмотрена ли законодательством региона, с местом регистрации ТС, уплата налога. Если такого требования нет, то аванс оплачивать не нужно, весь ТН г оплачивается одной суммой в течение одного года, в срок – до 28 февраля следующего года.

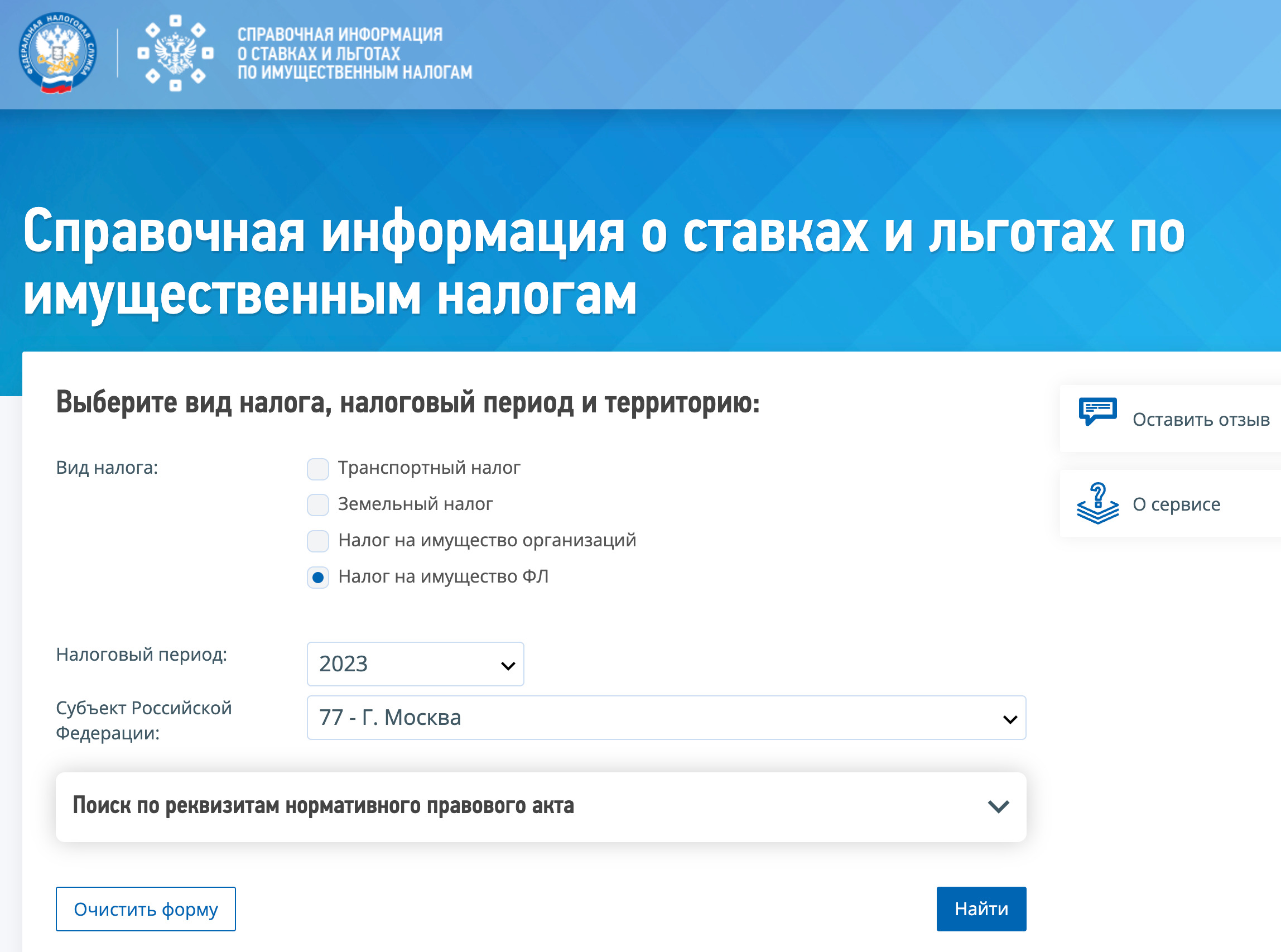

Про требования законодательства, касающееся уплаты ТН по региону проживания, можно знать на официальном сайте местного ФНС или через портал ГОСУСЛУГИ. Информация есть в справочном разделе о ставках и льготах по имущественным налогам.

В федеральном законодательстве приведены базовые положения об исчислении и уплате ТН, а в региональном определены ставки, льготы и обязанность автовладельцев по уплате авансовых платежей. Таблицу со ставками и сроками уплаты транспортного налога по регионам на 2024 г. можно посмотреть здесь.

Какие ТС не облагаются налогом?

В соответствии с п.2 ст. 358 НК, к необлагаемым налогом транспортным средствам относят:

- Авто всех видов, основная деятельность которых – грузовые или пассажирские перевозки.

- Автомобили, принадлежащие органам исполнительной власти, федеральным госорганам, военным структурам.

- С/х техника, используемая в работах на полях.

- Самолеты и вертолеты санавиации и медслужбы.

- Морские и речные промысловые судна.

- Транспорт, находящийся в розыске по официальным документам.

- Воздушные + морские суда, зарегистрированные в специальном реестре (п/п 11 и 12, п. 2, ст. 358 НК).

Не облагаются транспортным налогом также легковые авто, выданные органами соцзащиты. К ним относятся ТС, оборудованные для инвалидов, а также с мощностью двигателя до 100 л.с.

Пример расчета авансового платежа ТН за 1 квартал 2024 г. + формула ТН

Авансовые платежи по транспортному налогу рассчитываются, как 1/4 часть годового налога, рекомендованная региональным (федеральным) законодательством. Базовые ставки ТН можно уточнить в местном ФСН, они определены ст. 361 НК.

Пример расчета авансового платежа

Компания «Донэлектроснабсбыт» работает по Адыгее. В компании есть зарегистрированные:

- Автобус с мощн. двиг. = 230 л. с.

- Легковая машина с мощн. двиг. = 175 л. с.

- Грузовое ТС с мощн. двиг. = 120 л. с.

Если в 2024 г. в республике Адыгее, как субъекте РФ, ставка налога составляет 40 руб. / 1 л.с., 40 руб. / 1 л.с. и 25 руб. / 1 л.с., то в соответствии с формулой расчета авансового платежа, мощн. двиг. Обозначим как Р:

- АП = 1/4 х НБ (1 х Р1+ 2 х Р2+ 3 х Р3), получаем следующий результат:

- АП = 1/4 х (230 л.с. х 40 руб. / 1 л.с. + 175 л.с. х 40 руб. / 1 л. с.+ 120 л. с. х 25 руб. / 1 л.с.) = 7 800 руб.

В расчете применялись такие обозначения: АП – авансовый платеж, НБ – налоговая база (количество лошадиных сил).

Сам транспортный налог рассчитывается по такой формуле:

- ТН = налоговая ставка х НБ х k (коэффициент владения), где

- k – количество полных месяцев владения / месяцы отчетного периода

Некоторые ТС включены в специальный перечень Минпромторга из-за их дороговизны. И тогда для них используют повышающий коэффициент рk (налог на роскошь). И тогда формула расчета ТН будет иметь следующий вид:

ТН = ставка налога х НБ х рk

Ответ по примеру расчета: С учетом того, что весь транспорт компании числился в качестве постоянно зарегистрированного, а легковое авто не относится к дорогостоящим, требующим расчетов с применением специальных коэффициентов, которые для ряда машин были отменены в 2022 г., то АП по ТН за 1 квартал 2024 г. равна 7 800 руб.

Полученную сумму бухгалтерия компании должна будет перечислить не позже 02.05.2024 г.

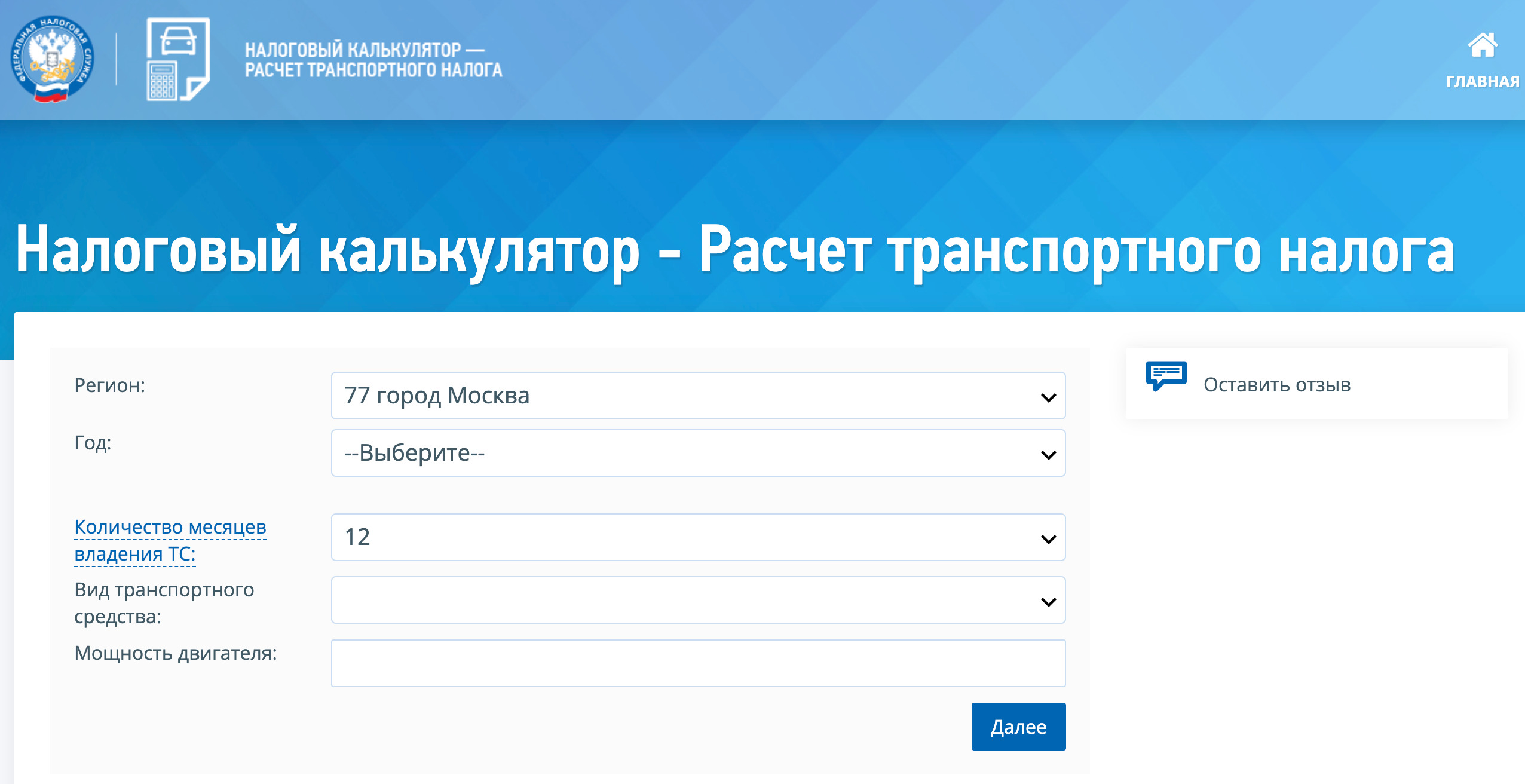

Для удобства расчетов можно использовать онлайн калькулятор, который проводит операции с учетом региона, периода владения автомобиля и корректирует данные в случае угона ТС (указывается период владения), например, на сайте ФНС.

Важные нюансы, знание которых пригодится в расчетах ТН

За каждый налоговый период, начиная с 2022 г. повышающий коэффициент по ТН применяется только к ТС стоимостью более 10 млн руб. Авто, средней стоимостью 3-5 и 5-10 млн руб., включенные в Перечень Минпромторга России, больше не облагаются повышенным транспортным налогом с коэффициентами 1,1 и 2. Но для машин более 10 млн рублей при расчете ТН всегда применяется повышающий коэффициент 3.

С начала 2024 г. у предприятий/автовладельцев отменена отчетность по налогу на ТС. Вместо отмененной декларации ФНС присылает налоговое уведомление с перечнем авто и расчетом платежа (данный момент указан в первом разделе, выше). Инспекторы получают нужные сведения от ГИБДД, ведущей учет ТС и их владельцев.

ФНС отправляет уведомления с данными за прошлый год с марта по август. Расчет ТН за 2024 г. организации будут получать до августа 2025 года. В ситуации, когда компания не согласна с присланными в уведомлении расчетами ФНС, потребуется в течение 10 дней направить возражение, собственный бухгалтерский расчет и подтверждающие документы.

При несвоевременной оплате начисленного ТН придется платить пени за каждый день просрочки. КБК (коды) здесь остались прежними: 182 1 06 04011 02 2100 110 (организации), 182 1 06 04012 02 2100 110 (физлица). ФСН указывает КБК ТН в уведомлении печатным шрифтом, специально их указывать в платежках не нужно.

Ставка ТН определяется каждым субъектом самостоятельно. Она не может быть изменена в большую или меньшую сторону по отношению к базовой ставке, установленной НК, особенно, более чем в 10 раз (п. 1 ст. 361 НК).

Внимание!