Обязанность регулярной сдачи декларации по НДС вменена всем компаниям и индивидуальным предпринимателям, осуществляющим перечисления в ФНС на основе общей системы налогообложения. В группу плательщиков налога на добавленную стоимость входят и представители отечественного бизнеса со спецрежимом при условии наличия выставленных покупателям счет-фактур, а также организации, получившие статус налогового агента. Примечательно, что отсутствие деятельности не освобождает бухгалтера компании от составления и подачи декларации по налогу. Разберёмся в основных нюансах оформления нулевой отчетности и узнаем, в какие сроки ее нужно передать уполномоченным органам.

Что такое нулевая декларация

Как было сказано ранее, сдавать нулевую отчетность обязаны все плательщики налога на добавленную стоимость. К ним относятся следующие категории представителей российского бизнеса:

- Компании и индивидуальные предприниматели, использующие для расчетов с ФНС режимы ОСНО или ЕСХН и не получавшие освобождение от налогового бремени;

- Организации со статусом налоговых агентов;

- Фирмы и ИП с освобождением от НДС или на специальных налоговых режимах, выставившие в отчетном периоде покупателям счет-фактуры с НДС;

- Предприятия, образовавшемуся в результате реорганизации компании, с обязанностью восстановления НДС;

- Участники, осуществляющие свою деятельность на основании договора простого товарищества;

- Организации, импортирующие товары из стран-членов ЕАЭС.

Внимание!

Согласно утвержденным правилам, описанным в Налоговом кодексе РФ, все плательщики НДС обязаны отчитываться о выплатах ежеквартально, даже если в отчетном периоде не осуществлялась деятельность, подходящая под критерии налогообложения. При их отсутствие плательщики предоставляют налоговым органам нулевые декларации. Закон определил, какие разделы и показатели необходимо заполнять в таком документе.

Сроки предоставления отчетности

Налоговый кодекс РФ определил критические сроки сдачи – не позднее 25 числа месяца, следующего за отчетными тремя.

С недавнего времени ФНС принимает отчетность по НДС, в том числе и нулевую, исключительно в электронном виде.

Внимание! Документ сдается не позднее 20 числа месяца, следующего за отчетным периодом. Скачать бланк и ознакомиться с порядком его заполнения можно на официальном сайте Министерства Финансов (Приказ ведомства №62Н от 10.07.2007 г.).

Порядок заполнения нулевой налоговой декларации по НДС

Внимание!

Форма данной отчетности строго регламентирована и утверждена приказом ФНС № ЕД-7-3/228@ от 26.03.2021 г. Для правильного оформления нулевого отчета необходимо заполнить титульный лист и раздел 1.

Титульный лист

Бухгалтеру не составит труда заполнить эту часть документа, поскольку она одинакова для нулевых и ненулевых деклараций. Здесь указывается ИНН и КПП плательщика, номер корректировки («0» – это всегда первая декларация, далее по нарастающей – уточненки), код налогового периода, отчетный год, а также необходимую информацию о налоговом органе необходимой территориальной принадлежности. В документе есть строки, позволяющие более конкретно идентифицировать плательщика – это название компании или ФИО индивидуального предпринимателя, его номер телефона и другие источники связи. Также в титульном листе должна содержаться информация о составе декларации, количестве ее листов и прилагаемых документов.

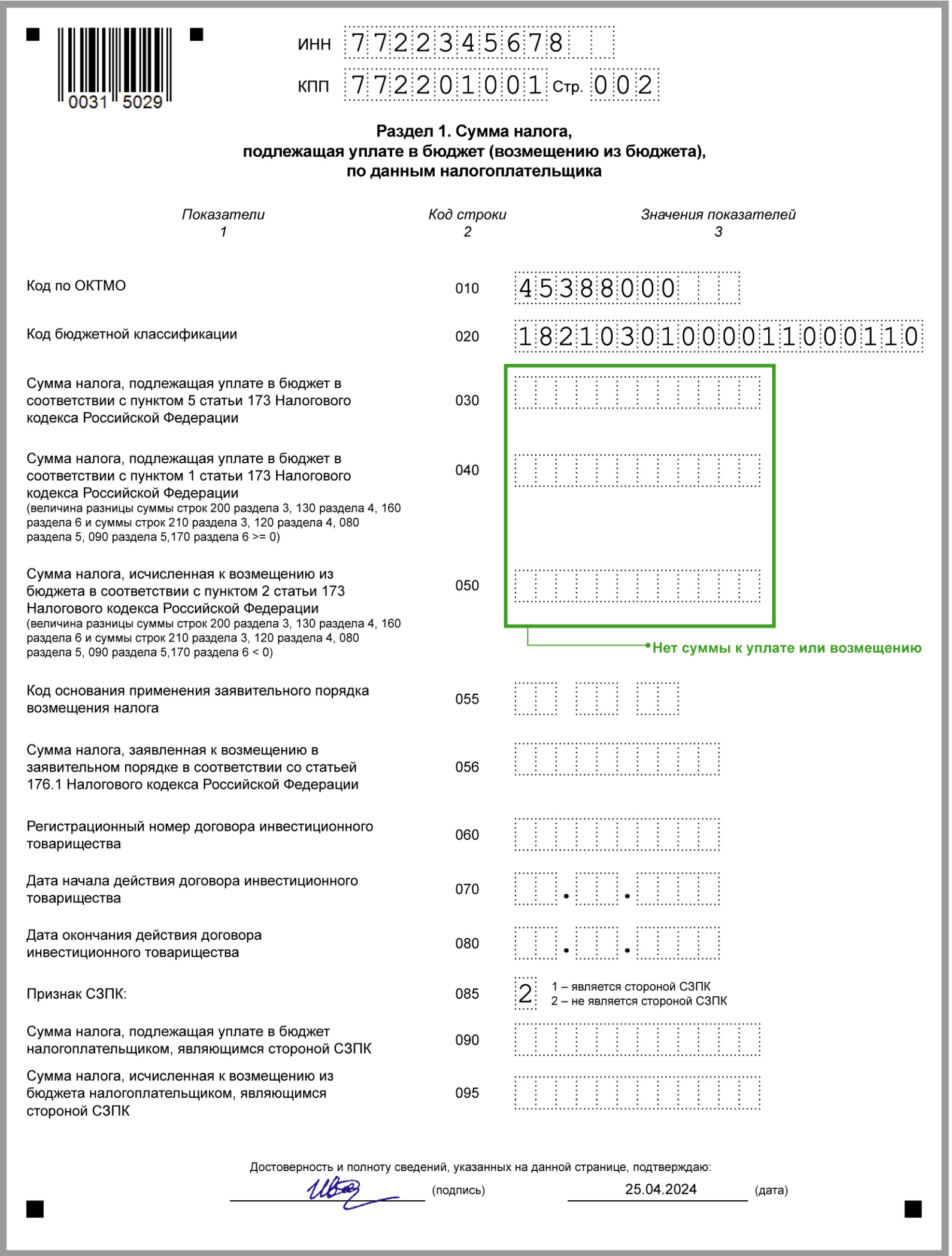

Раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»

Кроме обязательных ИНН, КПП и номера страницы в этом разделе заполняются следующие строки:

- 010 – здесь указывается код ОКТМО по месту осуществления платежей по НДС;

- 020 – сюда вносят код бюджетной классификации;

- 085 – указывается признак СЗПК «2».

Остальные строки раздела оставляют незаполненными.

Санкции за несвоевременную сдачу или несдачу нулевой отчетности по НДС

Игнорирование обязанности сдачи нулевой отчетности по налогу на добавленную сторону грозит штрафом в размере 1000 рублей. Это же правило распространяется и на документы, переданные в ведомство на бумажном носителе, поскольку такой вариант сдачи ФНС считает не сданным. Данная сумма указывается в Налоговом кодексе как минимальный порог, поскольку речь идет о нулевых значениях налога, а штраф в остальных случаях рассчитывается по тарифу 5% от суммы неуплаченного налога с учетом каждого месяца просрочки.

В некоторых случаях налоговики наказывают рублем руководителей и должностных лиц. Сумма штрафа для них обычно не превышает 500 рублей. К тому же ФНС оставляет за собой право блокировки расчетных счетов.

Образец заполнения нулевой декларации по НДС в 2024 году

Важные нюансы

- Предоставлять ФНС отчетность с нулевыми значениями НДС обязаны все его плательщики.

- Документ сдается только в электронном виде до 25 числа месяца, следующего за отчетным периодом. Если у компании за это время не фиксировалось движение денежных средств на расчетном счете или в кассе, указывающее на осуществление коммерческой деятельности, допускается заменить нулевую отчетность по НДС единой упрощенной налоговой декларацией.

- Если проигнорировать сроки более, чем на 20 дней, со стороны ФНС последуют карательные меры – штраф размером 1000 рублей и возможная блокировка расчетных счетов.

Ответы на вопросы

Внимание!