Приближаются сроки сдачи отчетов за первое полугодие (второй квартал) 2019 года. Один из важнейших – расчет по страховым взносам. Воспользуйтесь нашей пошаговой инструкцией по подготовке и сдаче единого расчета по страховым взносам за 2 квартал 2019 года вместе с образцом его заполнения.

Шаг 1. Убедитесь, что вам нужно сдавать ЕРСВ за 2 квартал-2019

Вот кто должен подавать в налоговую расчет:

- все, у кого есть наемные работники;

- все, у кого оформлено прочее сотрудничество с физическими лицами (например, договоры ГПХ).

ВАЖНО

Факт выплаты денег физлицам в отчетном периоде – вторичен. Наличие договорных отношений, подразумевающих выплату денег – первично. Если есть хотя бы один договор с «физиком» – трудовой, ГПХ и тому подобное – надо сдавать ЕРСВ. Если денег в периоде не платили – сдавайте нулевой ЕРСВ.

Шаг 2. Заполняем титульный лист

Если вы пришли к выводу, что расчет по взносам сдавать надо – начинайте заполнение актуального бланка с титульного листа.

Период для ЕРСВ за полугодие: 31.

Год: 2019.

ВАЖНО

Если в периоде, за который вы отчитываетесь, имела место ликвидация или реорганизация работодателя – за 2 квартал 2019 в ЕРСВ следует проставлять код периода не 31, а 52.

ОКВЭД – указывайте основной (или первый) ОКВЭД, который значится в выписке ЕГРИП (ЕГРЮЛ).

Код места предоставления возьмите из таблицы:

| Как представляется расчет | Код |

| По месту жительства физлица, не являющегося ИП | 112 |

| По месту жительства ИП | 120 |

| По месту жительства адвоката, имеющего свой кабинет | 121 |

| По месту жительства частнопрактикующего нотариуса | 122 |

| По месту жительства главы КФХ (имейте ввиду, что нулевой ежеквартальный ЕРСВ главы КФХ не сдают, только годовой) | 124 |

| По месту нахождения российского юрлица | 214 |

| По месту учета правопреемника российского юрлица | 217 |

| По месту нахождения обособленного подразделения российского юрлица | 222 |

| По месту нахождения обособленного подразделения иностранного юрлица | 335 |

| По месту учета международной организации | 350 |

ВАЖНО

Титульный лист является обязательным листом комплекта ЕРСВ.

Шаг 3. Определяем, нужно ли заполнять сведения о физлице

Лист сведений о физлице предназначен для физлиц, которые не являются ИП, но при этом ведут частную практику (деятельность) и имеют застрахованных наемных сотрудников.

Лист заполняется в случаях, когда работающее подобным образом физлицо не указывает по каким-то причинам свой ИНН. Тогда, для более полной и корректной идентификации в налоговой, физлицу нужно указать о себе дополнительные данные: дату и место рождения, гражданство, данные удостоверяющих личность документов и т. п.

Если вы не являетесь таким физлицом – переходите к следующему шагу.

Шаг 4. Заполняем данные персучета

Данные персучета – это Раздел 3. Но для удобства проверки и корректности заполнения переходим в него после внесения титульных и идентификационных сведений.

Заполняем по каждому сотруднику (должно выйти столько разделов 3, сколько физических лиц сотрудничало с нами в течение первого полугодия-2019).

В каждом разделе отражаем:

- номер корректировки — 0;

- период;

- дату заполнения.

Указываем персональные данные в части 3.1:

- ИНН работника;

- СНИЛС;

- дату рождения;

- пол;

- гражданство (для граждан России устанавливаем значение «643» – строка 120).

Код вида документа (стр. 140) выбираем в соответствии с приложением № 2 к приказу ФНС от 24.12.2014 № ММВ-7-11/671. Код паспорта гражданина РФ — «21», указываем серию и номер паспорта (либо сведения иного документа).

Указываем признак застрахованного лица:

- 1 — застрахован;

- 2 — нет.

Заполняем часть 2.1 Раздела 3 – числовые данные: поле «месяц» обозначаем «04» — апрель, «05» — май, «06» — июнь. Уточняем код категории застрахованного лица. В соответствии с приложением № 8 приказа ФНС от 10.10.2016 № ММВ-7-11/551. Таблицу с кодами можно скачать здесь.

Часть 3.2.2 заполняем в случае, если у кого-то из работников имело место превышение предельной базы по страховым взносам (напомним, что в 2019 г. это сумма дохода свыше 1 150 000 руб.).

ВАЖНО

Налоговая может не принять расчет, если в персональных данных будут обнаружены ошибки. Такие же проблемы будут, если итоговые данные по начислениям и суммам взносам не будут стыковаться с данными, которые показаны в Разделе 1 расчета.

Шаг 5. Заполняем Подраздел 1.1 Приложения 1

Это еще один обязательный подраздел. Сдается в любом случае, даже если отчет нулевой.

Первым делом разбираемся с кодами тарифов (строка 001). Полную таблицу кодов скачайте здесь.

ВАЖНО

Если у вас применяются несколько тарифов по ОПС – придется заполнить столько приложений 1 к разделу 1, сколько кодов применяется. По приложению на каждый код.

Затем расписываем в графах Приложения 1 суммарные значения по базе и взносам.

ВАЖНО

Если расчет заполняется вручную – удобнее всего сложить данные из Раздела 3 и перенести в Приложение 1 к Разделу 1.

Сначала переносим численность, затем числовые значения.

По строке 040 приводим информацию о необлагаемых взносами выплатах в периоде.

Заполняем строку 050. Значения в ней – разница соответствующих граф строк 030 и 040. Из всей суммы взносов нужно вычитать необлагаемую.

Похожим образом вычисляются данные для строк 061 и 062.

Шаг 6. Заполняем Подраздел 1.2 Приложения 1

Действуем так же, как в Приложении 1.1, только для взносов на ОМС.

ВАЖНО

Предельная величина, после которой меняются условия начисления взносов, в 2019 году по ОМС не установлена.

Подраздел является обязательным элементом ЕРСВ.

Шаг 7. Заполняем Приложение 2 Раздела 1

В целом приложение заполняется по аналогии с Приложением 1. Обратить внимание следует на строку 001 «Признак выплат».

В строке кодируется то, как именно производятся выплаты по больничным в вашем регионе:

- 1 – напрямую из ФСС ( в рамках пилотного проекта)

- 2 – от работодателя, с зачетом (возвратом) средств от ФСС.

Так же есть отличие – графа «Признак». Вносим в нее «1», если заполняем платежи в бюджет и «2», если показываем долг бюджета при превышении расходов на ВНиМ над взносами к уплате.

Также см. “11 новых регионов подключили к пилотному проекту ФСС с 1 января 2019 года“.

Шаг 8. Работаем с оставшимися приложениями к Разделу 1

Нужно определить, не следует ли вам заполнить какие-то из них, помимо обязательных. Шаг можно пропустить если вы готовите нулевой ЕРСВ.

Приложение 3 к Разделу 1 содержит информацию о расходах ВНиМ по выплаченным пособиям:

- по больничным с учетом ограничений и исключений (с учетом внешних совместителей);

- по беременности и родам, с учетом внешних совместителей;

- единовременное пособие женщинам, вставшим на учет в ранние сроки беременности, с учетом внешних совместителей;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком;

- число дополнительных выходных дней для ухода за детьми-инвалидами и взносы, на них исчисленные;

- пособие на погребение или возмещение стоимости похоронных услуг;

- справочно: начисленные и невыплаченные пособия.

Приложение 4 заполняется информацией о расходах, произведенных за счет федеральных бюджетных средств.

Приложение 5 — о применении пониженного тарифа плательщиков, указанных в подп. 3 п. 1 ст. 427 НК РФ (ИТ-технологии).

Приложение 6 — о применении пониженного тарифа плательщиков, указанных в подп. 5 п. 1 ст. 427 НК РФ (упрощенцы).

Приложение 7 — о применении пониженного тарифа плательщиков, указанных в подп. 7 п. 1 ст. 427 НК РФ (НКО, за исключением бюджетников на УСН).

Приложение 8 — о применения пониженного тарифа по подп. 9 п. 1 ст. 427 НК РФ (ИП на патенте).

Приложение 9 — о данных для применения тарифа, указанного в подп. 2 п. 2 ст. 425 НК РФ (общие ставки, пониженные тарифы).

Приложение 10 — о сведениях для применения положений подп. 1 п. 3 ст. 422 НК РФ (выплаты и вознаграждения участникам студенческих отрядов, включенным в реестр).

Заполняем относящиеся к нам приложения (если есть).

Шаг 9. Заполняем Раздел 1 ЕРСВ

В самом Разделе 1 объединяем данные из заполненных приложений.

ВАЖНО

Раздел 1 является обязательной составляющей любого ЕРСВ. К разделу имеются 10 приложений. Обязательными к сдаче являются только:

- подразделы 1.1 и 1.2 Приложения 1;

- Приложение 2.

Если заполнены какие-то еще приложения – данные по ним тоже переносятся в Раздел 1.

В разделе отражаются сводные данные по каждому виду взносов, администрируемых ФНС. Взносы указываются каждый в своем подразделе (ориентируемся по их заголовкам).

В каждом подразделе указывается КБК, по которому идут перечисления по данному виду взносов (в соответствии с приказом Минфина от 132н от 08.06.2018.)

Также см. “КБК по страховым взносам в 2019 году: таблица с новыми кодами“.

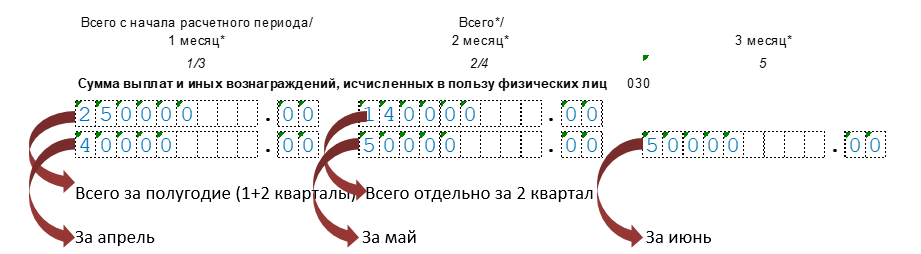

Кроме этого, в Разделе 1 расчета по взносам за первое полугодие-2019 нужно помесячно расписать начисления взносов в течение 2-го квартала-2019.

Образец заполнения ЕРСВ за 2 квартал-2019 в удобном формате Excel скачайте здесь.Шаг 10. Проверяем получившийся расчет

Поскольку мы рассматриваем заполняемый вручную бумажный ЕРСВ, то проверить его тестовыми программами не получится. Чтобы сделать это – нужно воспользоваться сервисами ФНС (все есть на сайте налоговиков):

Но проверка в сервисах доступна только для электронных файлов, которые либо сформированы в программе налоговой, либо могу быть туда подгружены из бухгалтерских программ.

Также см. “Как заполнить декларацию по НДС в программе «Налогоплательщик ЮЛ».

Контрольных соотношений по ЕРСВ на сегодняшний день существует порядка 300. Поэтому при подаче на бумаге имеет смысл смотреть только основные параметры:

- отсутствие ошибок в строках 210, 220 и 240 Подраздела 3.2.1 по сумме выплат в пользу застрахованных лиц, «пенсионной» базе в пределах лимита и взносам, начисленным с нее;

- отсутствие ошибок в строках 280 и 290 Раздела 3.2.2 по сумме выплат, на которые начисляются взносы по дополнительному тарифу и по начисленным по этому доптарифу взносам;

- отсутствие несоответствий между суммированными показателями по физлицам (Раздел 3) и аналогичными показателями по компании (Подразделы 1.1, 1.3);

- отсутствие недостоверных (ошибочных) персональных данных физлиц.

Также см. “ФНС опубликовала новые контрольные соотношения по НДС на 2019 год“.

Соблюдение данных параметров позволит налоговикам принять ваш отчет. Если впоследствии они обнаружат какие-то нестыковки – вам будет направлено уведомление об этом либо требование предоставить пояснения. Ваш ЕРСВ за 2 квартал 2019 при этом будет считаться сданным и вам останется либо дать разъяснения, либо сдать корректировку.

В завершение отметим, что для КФХ существует отдельный Раздел 2 ЕРСВ и приложение к нему.