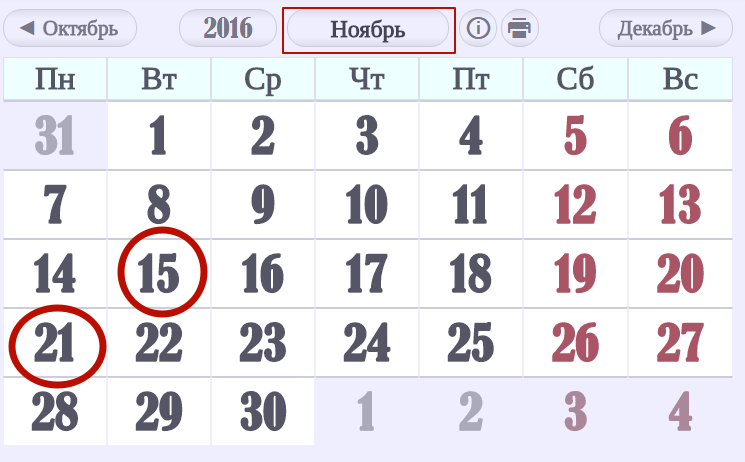

Все страхователи (организации и ИП) обязаны сдать расчет по форме РСВ-1 за 9 месяцев 2016 года в срок не позднее 15 ноября «на бумаге». РСВ-1 за 9 месяцев в электронном виде требуется сдать не позднее 21 ноября 2016 года (20 ноября – выходной день). Утверждена ли новая форма РСВ-1 для составления расчета за 9 месяцев? На что обратить внимание при заполнении? Ответы на эти вопросы и пример заполнения расчета за 9 месяцев вы найдете в данной статье.

Сроки сдачи РСВ-1 за 9 месяцев 2016 года

РСВ-1 сдаются по итогам отчетных периодов. Всего их четыре: I квартал, полугодие, девять месяцев и год (п. 2 ст. 10 Федерального закона от 24.07.2009 № 212-ФЗ).

Расчет РСВ-1 за 9 месяцев 2016 года нужно сдать в подразделение ПФР:

- не позднее 15 ноября «на бумаге»;

- не позднее 21 ноября в электронном виде (20 ноября – выходной день).

Кто должен сдать РСВ-1 за 9 месяцев

Представить РСВ-1 за 9 месяцев 2016 года должны сдать все страхователи:

- организации и их обособленные подразделения;

- индивидуальные предприниматели;

- адвокаты, частные детективы, частные нотариусы.

Сдать РСВ-1 за 9 месяцев следует представить всем страхователям, если у них есть застрахованные лица, а именно:

- работники по трудовым договорам;

- директор – единственный учредитель;

- физические лица – исполнители по гражданско-правовым договорам (например, подряда).

При этом имейте в виду: РСВ-1 за 9 месяцев следует представить в подразделения фонда независимо от того, велась ли хозяйственная деятельность с января по сентябрь 2016 года или нет. Более того, не имеет значения, начислялась ли работникам зарплата или другие выплаты. РСВ-1 нужно сдать вне зависимости от этих обстоятельств. Также см. «Нулевой РСВ-1: какие разделы заполнять».

Отдельно скажем про индивидуальных предпринимателей. Если у ИП нет наемных работников и он не производил выплат и вознаграждений физлицам за период с января по сентябрь 2016 года, то сдавать РСВ-1 за 9 месяцев 2016 года ему не нужно. Ведь при таких обстоятельствах ИП не признаются «страхователями».

Форма РСВ-1 за 9 месяцев 2016 года

Отчитаться за 9 месяцев 2016 года нужно с применением формы, утвержденной Постановлением Правления ПФР от 16.01.2014 № 2п. Новая форма РСВ-1 для сдачи расчета за 9 месяцев утверждена не была. Поэтому отчитаться нужно по действующей форме. Никакой новой формы РСВ-1 за 9 месяцев 2016 года попросту не существует. Поэтому не нужно тратить время и искать обновленную форму в интернете. Скачать актуальный бланк РСВ-1 для отчетности за 9 месяцев можно по ссылке. Также см. “Новая форма РСВ-1 за 9 месяцев: утверждена или нет?”.

Стоит заметить, что некоторые бухгалтеры называют девятимесячную отчетность по страховым взносам «РСВ-1 за 3 квартал». Однако это неверно. Дело в том, что РСВ-1 по многим показателям нужно составлять нарастающим итогом: за I квартал, за полугодие и за 9 месяцев 2016 года. То есть, в РСВ-1 за 9 месяцев должны найти отражение показатели с 1 января по 30 сентября 2016 года включительно, а не только за 3 квартал. Поэтому текущий РСВ-1 правильно называть именно «РСВ-1 за 9 месяцев 2016 года».

Заполнение РСВ-1 за 9 месяцев 2016: образец

Действующая форма РСВ-1 ПФР включает в себя титульный лист и шесть разделов. В составе РСВ-1 за 9 месяцев 2016 года обязательно нужно сдать: титульный лист, раздел 1, подразделы 2.1 раздела 2 и раздел 6 (п. 3 Порядка, утв. постановлением ПФР от 16.01. 2014 № 2п, далее – Порядок).

Далее поясним особенности составления каждого из разделов текущего расчета, а также последовательность их заполнения в пошаговой инструкции.

Шаг 1: заполните раздел 6

В первую очередь, внесите данные в раздела 6 «Сведения о сумме выплат и иных вознаграждений и страховом стаже застрахованного лица”. Этот раздел составьте по каждому работнику.

Раздел 6 формы РСВ-1 ПФР за 9 месяцев 2016 года заполняют за период с января по сентябрь 2016 года на каждого человека:

- который состоял в трудовых отношениях;

- с которым был заключен гражданско-правовой (или авторский) договор.

Раздел 6 формируйте и на тех физических лиц, которым начислялись выплаты с января по сентябрь 2016 включительно, и на тех, которые состояли в трудовых отношениях, но выплаты им в этом период по каким-то причинам не начислялись. То есть, если человек находился в отпуске без сохранения содержания, то в разделе 6 его также нужно отразить.

При этом имейте в виду, что если работник уволился в предыдущих отчетных периодах, то в РСВ-1 за 9 месяцев сведения о нем в раздел 6 не включайте. Например, если работник уволился в первом полугодии 2016 года (допустим, в апреле), то РСВ-1 за 9 месяцев раздел 6 на него формировать не следует.

Раздел 6 разбейте на пачки. Количество сведений в каждой пачке – не более 200 штук.

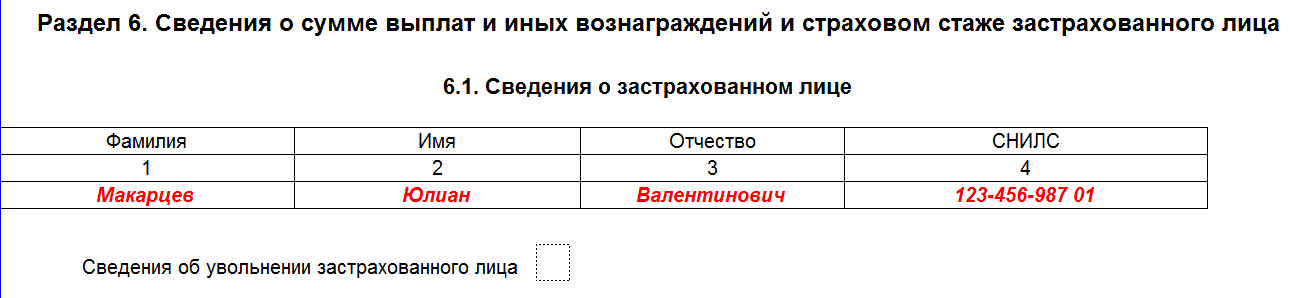

Подраздел 6.1

В подразделе 6.1 укажите фамилию, имя и отчество физического лица и впишите его СНИЛС.

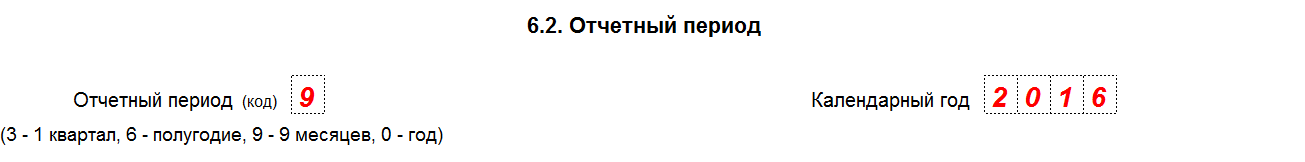

Подраздел 6.2

В поле «Отчетный период (код)» РСВ-1 за 9 месяцев 2016 года проставьте код «9», а в поле «Календарный год» – 2016.

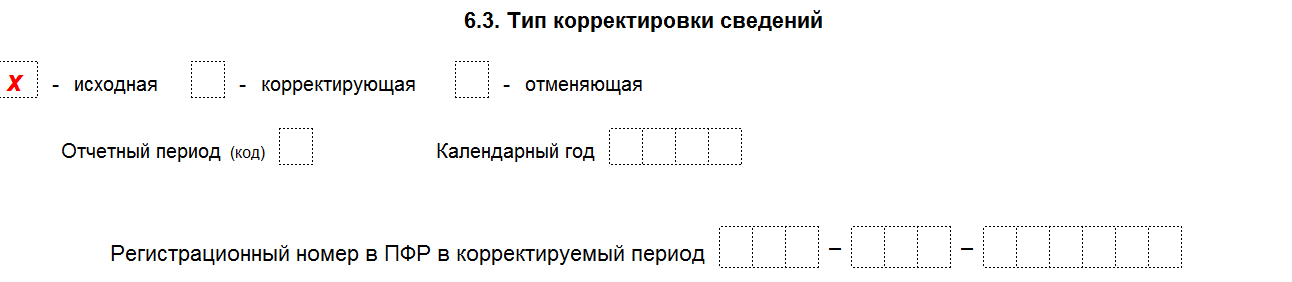

Подраздел 6.3

В подразделе 6.3 укажите тип корректировки сведений. Всего предусмотрено три типа корректировок: «исходная», «корректирующая» и «отменяющая». Нужное поле отметьте символом «Х». Поле «Исходная» предусмотрено для сведений, которые представляются впервые. При сдаче исходных сведений поля «Отчетный период (код)» и «Календарный год» в подразделе 6.3 не заполняются.

Поле «корректирующая» в РСВ-1 за 9 месяцев отметьте символом «X», если уточняете ранее представленные сведения о работнике. Если же необходимо полностью отменить сведения о нем, то выберете поле «отменяющая». При заполнении разделов 6 с типом «корректирующая» или «отменяющая» в полях «Отчетный период (код)» и «Календарный код» укажите код отчетного периода и год, за который уточняются или отменяются данные. При этом разделы 6, в которых отмечены «корректирующая» или «отменяющая» сдавайте вместе с разделом 6 с типом «исходная» за тот отчетный период, по которому наступил срок сдачи отчетности.

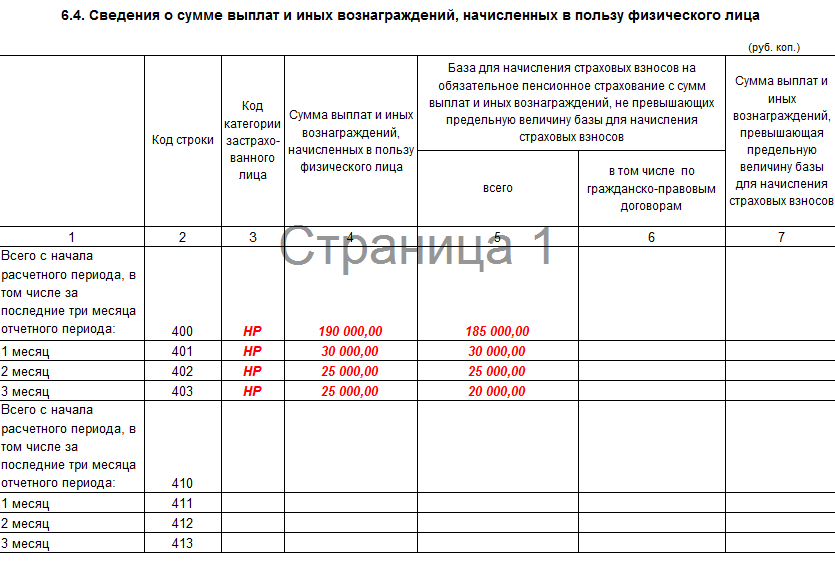

Подраздел 6.4

В подразделе 6.4 выделите суммы выплат и иных вознаграждений, начисленных работнику. В этих целях

- в строке 400 – покажите все выплаты с начала 2016 года нарастающим итогом;

- в строках 401 — 403 – покажите выплаты за июль, август и сентябрь 2016 года (то есть, за 3 квартал).

По графам 4, 5, 6 и 7 этого подраздела разнесите выплаты, перечисленные физическому лицу в рамках трудовых отношений или по гражданско-правовым договорам. Причем выделите отдельно сумму, выплаченную в пределах базы для начисления «пенсионных» взносов, и сумму, которая превышает эту величину. В 2016 году предельная база, напомним, составляет 796 000 рублей (Постановление Правительства РФ от 26.11.2015 № 1265).

В графе 3, как видно, обозначается код категории застрахованного лица в соответствии с Классификатором параметров, используемых при заполнении персонифицированных сведений (приложение № 2 к Порядку). Самый часто используемый код – «НР», привязанный к наемным работникам, на которых распространяется основной тариф для начисления страховых взносов (22 процента).

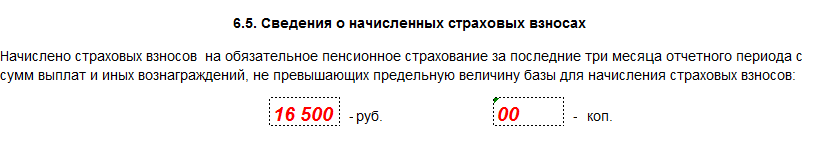

Подраздел 6.5

В подразделе 6.5 укажите сумму пенсионных взносов, начисленную по всем тарифам страховых взносов в июле, августе и сентябре 2016 года с выплат и иных вознаграждений, не превышающих предельную величину базы (796 000 рублей). Пример:

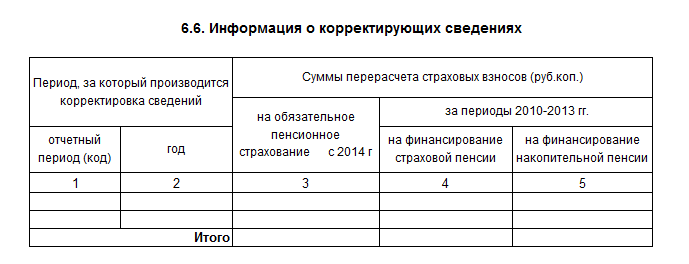

Подраздел 6.6

Подраздел 6.6 заполняйте в формах с типом сведений «исходная», если в июле, августе или сентябре 2016 года корректировались данные, представленные в предыдущие отчетные периоды.

Если в этом подразделе есть данные, то также требуется сдать корректирующие (отменяющие) разделы 6 расчета и (или) формы СЗВ-6-1, СЗВ-6-2, СЗВ-6-4 за прошлое время.

Если же корректировок нет, то этот подраздел не заполняйте:

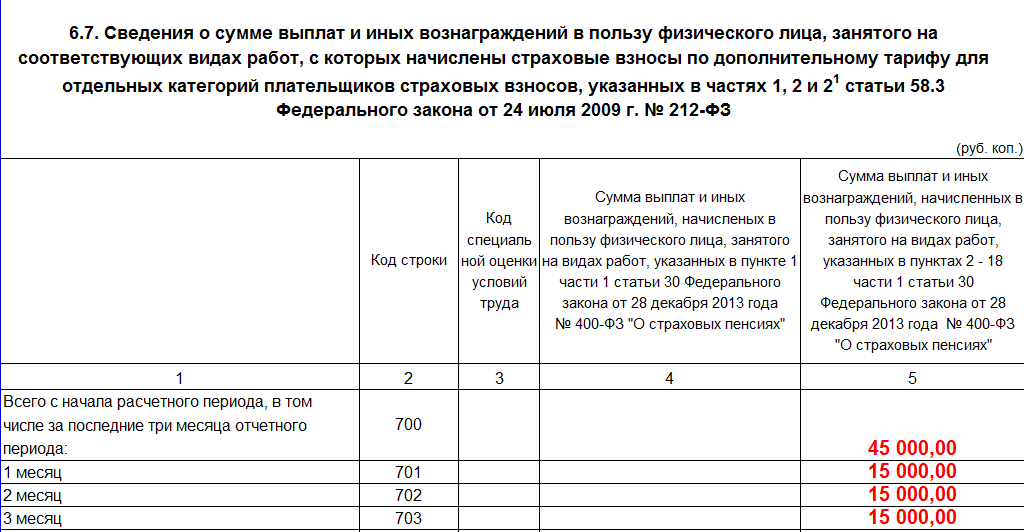

Подраздел 6.7

В этом подразделе покажите выплаты работникам, занятым на работах с особыми условиями труда (вредных, тяжелых и др.), дающих право на досрочную пенсию. К примеру, в подразделе 6.7 расчета РСВ-1 за 9 месяцев 2016 года укажите:

- в строке 700 – сумму выплат нарастающим итогом с 2016 года;

- в строках 701 – 703 — выплаты за июль, август и сентябрь 2016 года (то есть, за 3 квартал).

Если в организации была проведена специальная оценка условий труда, в графе 3 нужно проставить код специальной оценки по классификатору кодов (согласно приложению № 2 к Порядку).

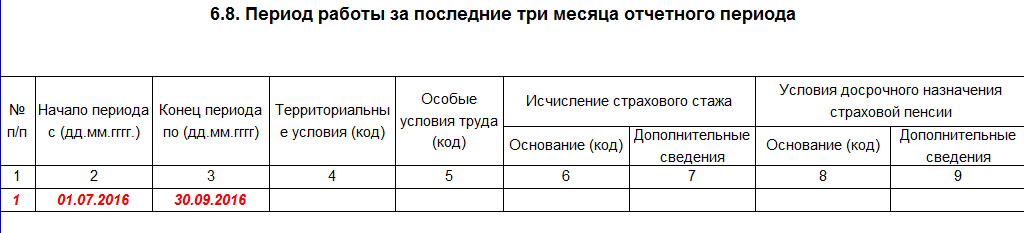

Подраздел 6.8

В этом подразделе указываются условия труда, в которых сотрудник работал в июле, августе и сентябре 2016 года (то есть, в 3 квартале), а также данные о страховом стаже и условиях досрочного назначения пенсии.

Графы «Начало периода» и «Конец периода» группируйте в формате дд.мм.гггг. Вот образец заполнения граф 2 и 3 подраздела 6.8 РСВ-1 за 9 месяцев 2016 года, если работник трудится в июле, августе и сентябре 2016 года.

Обратите внимание, что графы 4-9 подраздела 6.8 заполнятся с применением кодов, согласно приложению № 2 к Порядку. Так, к примеру, в графе 7 нужно выделять некоторые период стажа работника, которые имели место в третьем квартале 2016 года. В таблице приведем некоторые распространенные коды, которые могут потребоваться при заполнении РСВ-1 за 9 месяцев 2016 года.

| Код графы 7 | Что означает |

| ДЕТИ | Отпуск по уходу за ребенком до достижения им возраста полутора лет, предоставляемый одному из родителей |

| ДЕКРЕТ | Отпуск по беременности и родам |

| ДОГОВОР | Работа по договорам гражданско-правового характера, выходящая за рамки расчетного периода |

| ДЛОТПУСК | Пребывание в оплачиваемом отпуске |

| НЕОПЛ | Отпуск без сохранения заработной платы, время простоя по вине работника, неоплачиваемые периоды отстранения от работы (недопущения к работе) |

| ВРНЕТРУД | Период временной нетрудоспособности |

| КВАЛИФ | Повышение квалификации с отрывом от производства |

| УЧОТПУСК | Дополнительные отпуска работникам, совмещающим работу с обучением |

| НЕОПЛДОГ | Период работы застрахованного лица по договору гражданско-правового характера, выплаты и иные вознаграждения за который начислены в следующие отчетные периоды |

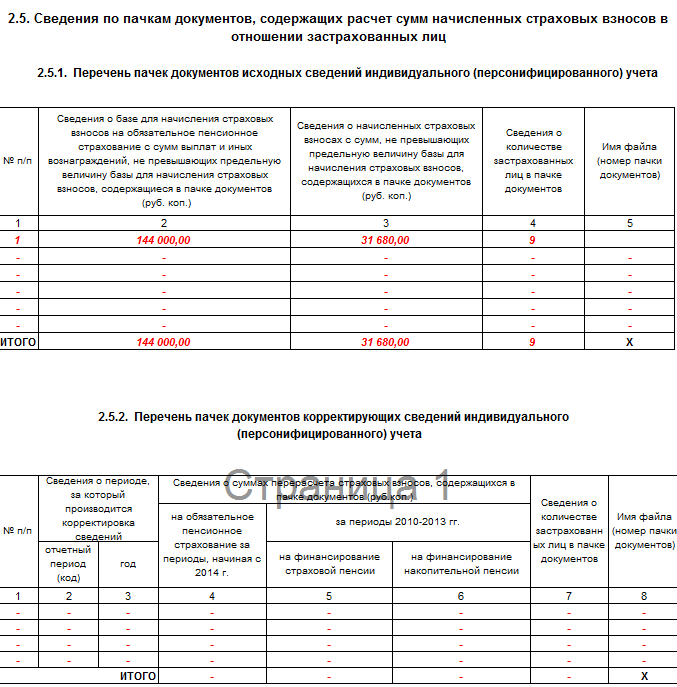

Шаг 2: заполните подраздел 2.5 раздела 2

Далее заполните подраздел 2.5. В нем укажите данные о пачках документов, которые сформированы по разделам 6 (п. 16 Порядка заполнения формы РСВ-1). Раздел 2.5 включает в себя два подраздела: 2.5.1 и 2.5.2.

В подразделе 2.5.1 укажите данные о пачках документов с типом корректировки сведений «исходная». Количество заполненных строк в подразделе должно быть равно количеству пачек раздела 6 с этим типом. В этом подразделе, в частности, покажите расчетную базу для начисления пенсионных взносов за июль, август и сентябрь по каждой пачке раздела 6 и сумму начисленных страховых взносов. В строках графы 4 отразите данные о количестве застрахованных лиц, на которых заполнены разделы 6.

Что же касается подраздела 2.5.2, то его заполняйте, если есть корректировки (подраздел 6.3 раздела 6). В нем показывают данные о пачках сведений индивидуального (персонифицированного) учета с типом «корректирующая» или «отменяющая». Если корректировок нет, то в составе РСВ-1 за 9 месяцев 2016 года проставьте прочерки.

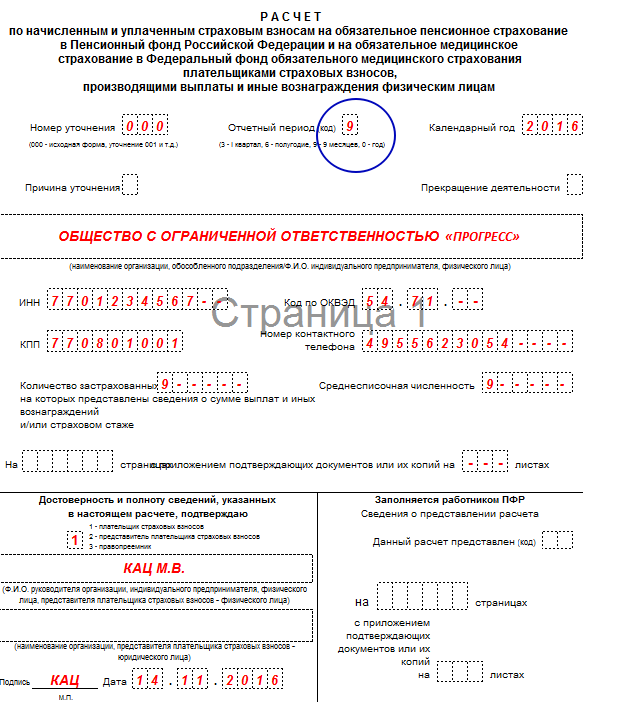

Шаг 3: заполните титульный лист

Теперь вы можете заполнить титульный лист РСВ-1 за 9 месяцев 2016 года. На титульном листе заполните все разделы, за исключением подраздела «Заполняется работником ПФР» (п. 4 Порядка). Поясним особенность заполнения некоторых из них.

Номер уточнения

В поле «Номер уточнения» укажите «000», если это первичный РСВ-1 за 9 месяцев. Если вы уточняете сведения ранее представленного РСВ-1, то отметьте порядковый номер уточнения ( «001», «002» и т.д.).

Отчетный период

В поле «Отчетный период» РСВ-1 за 9 месяцев укажите код «9». В поле «Календарный год» – 2016. Соответственно, будет понятно, что сдается расчет именно за 9 месяцев 2016 года.

ОКВЭД

В поле «Код вида экономической деятельности» впишите основной код вида экономической деятельности согласно классификатору. При этом имейте в вижу, что до 1 января 2017 года действуют два классификатора ОКВЭД: старый ОК 029–2001 и новый ОК 029-2014. См. «Коды ОКВЭД с 11.07.2016: на что повлияет их обновление».

Если организация или ИП зарегистрированы до 11 июля 2016 года, то в РСВ-1 за 9 месяцев укажите коды по классификатор ОК 029–2001 (пункта 5.8 Порядка). Те, кто зарегистрирован 11 июля или позже, могут указывать коды по классификатору ОК 029-2014

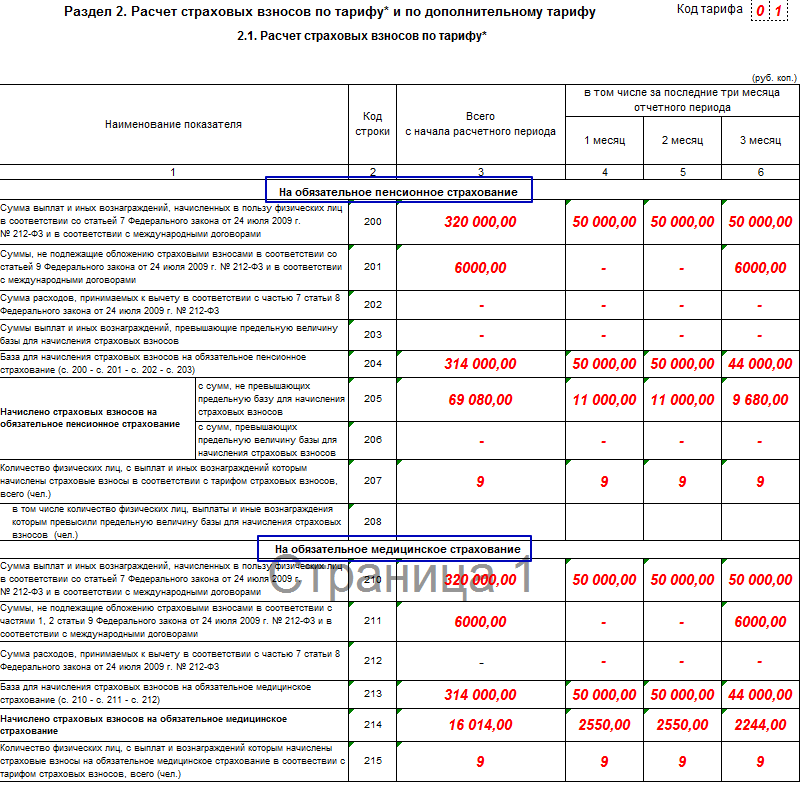

Шаг 4: заполните подраздел 2.1

Теперь заполните подраздел 2.1. Он состоит из двух информационных полей:

- о выплатах для начисления страховых взносов в рамках пенсионного страхования;

- о выплатах для начисления страховых взносов в рамках медицинского страхования.

Приведем пример заполнения обязательного подраздела 2.1. Если с января по сентябрь 2016 года страховые взносы начислялись только по одному тарифу, подраздел 2.1 нужно заполнить один раз. Если взносы начислялись по разным тарифам, то подраздел 2.1 в РСВ-1 за 9 месяцев 2016 года нужно заполнить по каждому тарифу отдельно.

Имейте в виду, что в разделе 2 также отражают пособие по временной нетрудоспособности и «детские» пособия (пособия при рождении ребенка, за постановку на учет в ранние сроки беременности, по беременности и родам и по уходу за ребенком до 1,5 лет). Сумму выплаченных пособий в подразделе 2.1 расчета за 9 месяцев 2016 года показывают по строкам 201, 211 подраздела 2.1 (в составе необлагаемых выплат). Однако если ваш регион участвует пилотном проекте ФСС, то пособия в разделе 2 отражать не нужно. См. «Участники пилотного проекта ФСС».

Шаг 5: заполните остальные разделы

Далее заполните разделы, которые не являются обязательными, но которые требуется заполнять, если имеются показатели для заполнения.

Раздел 2

В этом разделе остались следующие подразделы:

- подраздел 2.2 – заполняется, если кто-либо из работников занят на вредных производствах;

- подраздел 2.3 – заполняется, если кто-либо из работников занят на тяжелых производствах.

Раздел 3

Раздел 3 заполняют страхователи, имеющие право на применение пониженных тарифов страховых взносов. Для них предусмотрены следующие подразделы:

- подраздел 3.1 – для IT-компаний;

- подраздел 3.2 – для организации и ИП на УСН, занятых в льготных видах деятельности (п. 8 ч. 1 ст. 58 Федерального закона от 24.07.2009 № 212-ФЗ);

- подраздел 3.3 – для некоммерческие социально значимые организации на УСН.

Раздел 4

Раздел 4 представляется только в некоторых случаях, в частности:

- при доначислении страховых взносов по актам камеральных или выездных проверок или при выявлении ПФР излишне начисленных взносов;

- при самостоятельном выявлении занижения страховых взносов, недоплаты или переплаты взносов.

Раздел 5

Раздел 5 заполняют страхователи, выплачивающие доходы студентам, которые работали в студенческих отрядах. Выплаты и их пользу пенсионными страховыми взносам не облагаются (п. 1 ч. 3 ст. 9 Федерального закона от 24.07. 2009 № 212-ФЗ).

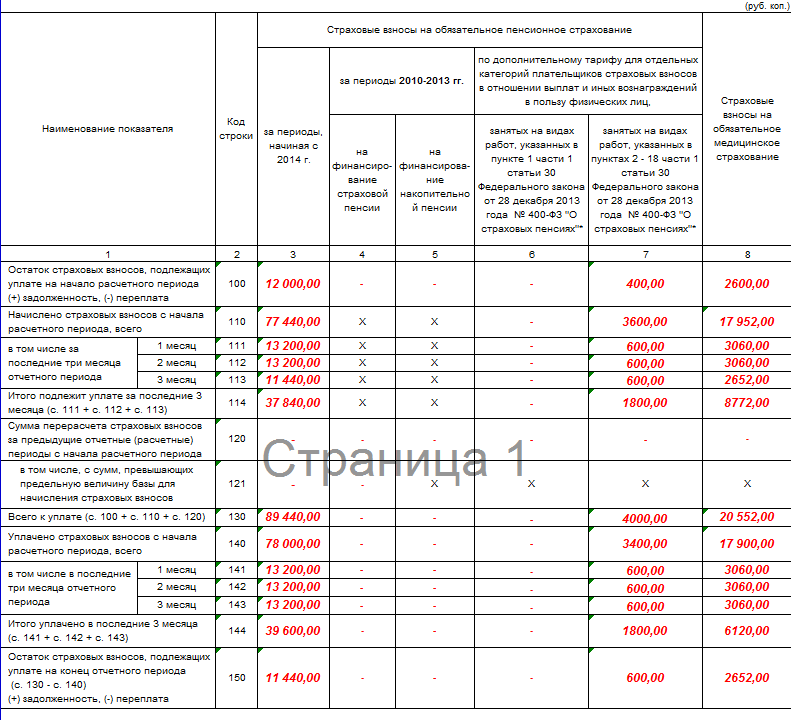

Шаг 6: заполните раздел 1

Раздел 1 заполните в последнюю очередь. В нем нужно обобщить данные, которые были отражены в разделах 2, 3 и 4. В итоге, в разделе 1 у вас будут сведены данные по всем разделам, которые вы заполнили сначала.

При этом, чтобы проверить правильность заполнения раздела 1 РСВ-1 за 9 месяцев 2016 года, вы можете использовать соотношения, указанные в таблице (п. п. 7.1 – 7.3 Порядка):

| Значение раздела 1 | Чему равно |

| Графы строки 100 | Графам строки 150 раздела 1 РСВ-1 за 2015 год |

| Строка 110 графы 3 | Сумме строк 205 и 206 графы 3 всех подразделов 2.1 |

| Строка 110 графы 8 | Сумме строк 214 графы 3 всех подразделов 2.1 |

| Строка 120 графы 3 (если эта строка заполнена) | Строке «Итого сумма пересчета» графы 6 разд. 4 |

| Строка 120 графы 8 (если эта строка заполнена) | Строке 120 графы 8 (если эта строка заполнена) |