Любой человек, который получает доходы, облагаемые впоследствии НДФЛ по ставке 13 процентов, может рассчитывать на социальные вычеты. Их причины могут быть различны. В том числе, если он потратился на лечение. Так, сумма необходимых отчислений в бюджет будет уменьшена, так как есть право на возврат подоходного налога за медицинские услуги. Этот случай описан в статье 219 (п. 1) Налогового кодекса РФ.

Когда действует возмещение подоходного налога за медицинские услуги

На уменьшение суммы подоходного налога можно рассчитывать, если:

- Были оказаны медицинские услуги в частном или государственном лечебном учреждении, и человек заплатил за них.

- Человек потратился на приобретение дорогостоящих лекарств.

- То же самое правило действует в отношении различных медицинских материалов, которые были использованы врачами, но оплачивались за счет пациента. В разъяснениях налоговой службы № САЭ-6-04/876 (п. 2) от 2006 года сказано, как как вернуть подоходный налог за лечение в этом случае – чтобы материалы подпадали под налоговый вычет.

В частности, речь может идти про возврат подоходного налога за лечение зубов. Но также учитываются и другие формы лечения по правительственному перечню, за которые пришлось отдать деньги.

В этом случае также действует возврат подоходного налога при лечении. Но не все медицинские препараты подпадают сюда. Есть конкретный перечень лекарств для возврата подоходного налога. Он утвержден постановлением Правительства РФ № 201 от 19 марта 2001 года.

Так что, если хотите точно узнать, сможете ли получить возмещение подоходного налога за медицинские услуги при приобретении различных препаратов, то нужно предварительно заглянуть в этот документ.

Надо сказать, что его перечень – окончательный. И если необходимый препарат в нем не значится, то, к сожалению, приобретать его придется за собственный счет. Даже если он очень дорогой. И рассчитывать на возврат подоходного налога за медицинские услуги в 2017 году в этом случае не придется.

Мезанизм

Если вы хотите вернуть подоходный налог за лечение зубов или любые другие медицинские услуги, которые подпадают под пункты, описанные выше, нужно собрать необходимый пакет документов и отправить его в налоговую инспекцию.

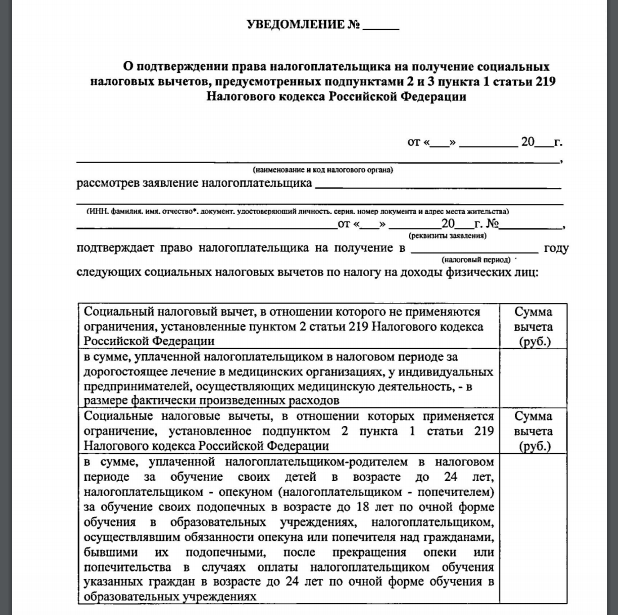

После этого, когда инспектор рассмотрит ваше обращение, должен прийти ответ: можете ли вы рассчитывать на налоговый вычет или нет. Если он положительный, то все будет оформлено на специальном бланке, который утвержден приказом ФНС № ММВ-7-11/473 от 2015 года.

Важная деталь: если раньше всем этим занимался непосредственно сам человек, то с 2016 года документы для возврата подоходного налога за лечение можно подавать и через работодателя. Это изменение прописано в статье 219 (п. 2) Налогового кодекса.

После того, как вы получили ответ из ИФНС, и он оказался положительным, с этим документом идёте к работодателю. Ну, конечно, не к генеральному директору компании напрямую, а в бухгалтерию.

Начиная с текущего месяца, декларация по возврату подоходного налога за лечение будет учитывать особенности формирования вашей общей налоговой базы. Другими словами, вы начнете меньше платить НДФЛ, компенсируя тем самым траты на оказанные медицинские услуги.

Какие нужны документы

Чтобы получить возврат подоходного налога за лечение, необходимые документы будут следующими:

- декларация 3-НДФЛ;

- договор на медицинские услуги (сдают копию);

- документы, подтверждающие факт оплаты медицинских услуг, в которых указана и потраченная сумма;

- заявление на налоговый вычет.

Вот в общем и все, что нужно знать о том, как получить возврат подоходного налога за лечение.

Также см. «Социальные вычеты по НДФЛ в 2016 году: на что можно рассчитывать».