Основы и особенности

Две основных особенности режима:

- распространяется только на определенный тип деятельности;

- приобретается дополнительно к базовому режиму – ОСН (общая система налогообложения) или УСН (упрощенка).

Пример:

Когда ИП приобретает патент, то компания предпринимателя уже применяет систему обложения: общую или “упрощенку”. Такой режим считается базовым, патент – дополнением к основному режиму. Если у ИП возникает доход, на который не распространяется патент, то с него требуется уплатить налоговый сбор по базовой налоговой системе.

По этой причине рекомендуется перед приобретением патента перейти на УСН и выбрать в качестве объекта «Доходы». В этом случае, если ИП получит доход, который не подходит под патент, компания должна заплатить только 6% и сдать одну декларацию по упрощенке.

Что должен уплачивать ИП и расчет патента в 2023-2024

Обязательства на ПСН:

- оплата стоимости патента в установленные сроки;

- оплата страх. взносов за себя. Если у компании есть работники, то оплата взносов за них;

- формирование и сдача отчетной документации по базовому режиму обложения.

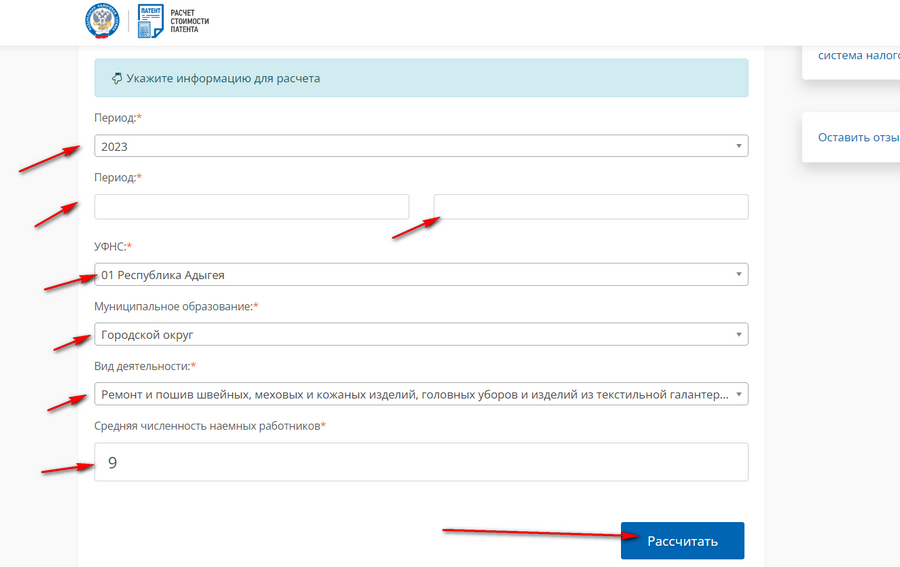

Многих начинающих предпринимателей интересует вопрос, как рассчитать налог на ПСН. Для расчета необходимо воспользоваться сервисом на сайте ФНС.

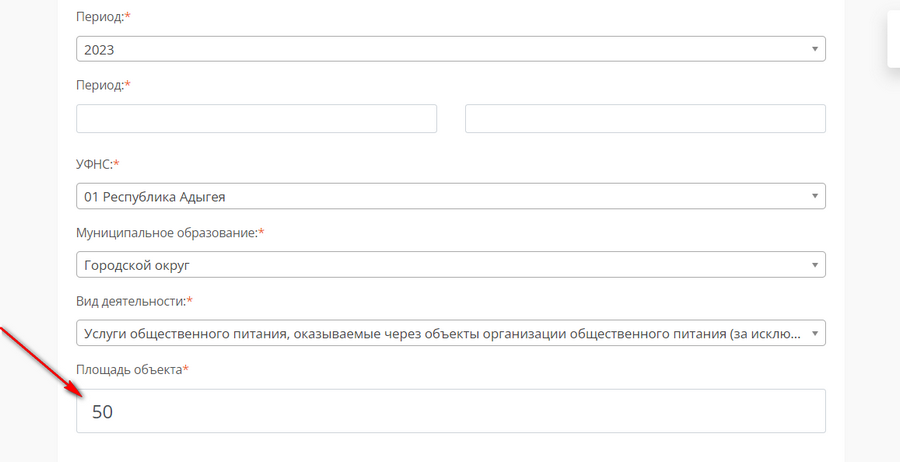

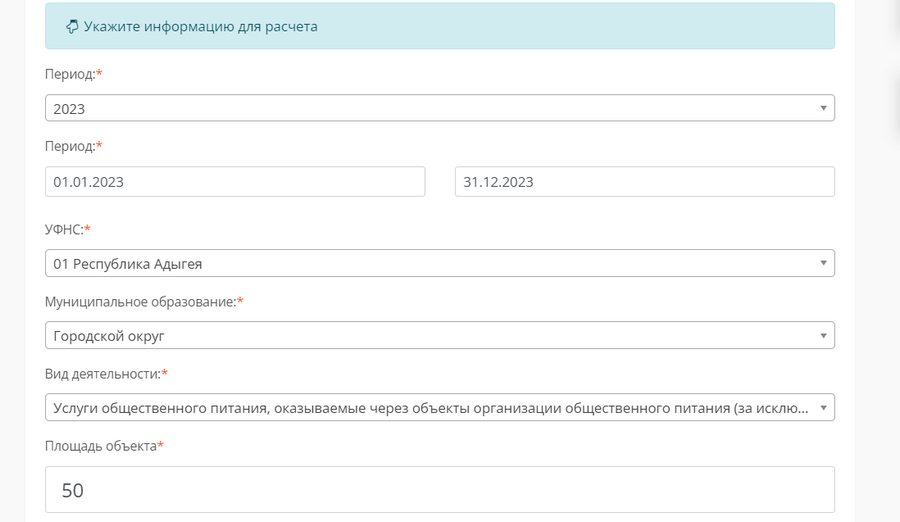

На странице сайта указываются периоды, УФНС, муниципальное образование, тип деятельности предприятия и средняя количество сотрудников или площадь объекта (при отдельных типах деятельности требуется указать число работников, при других – площадь, количество транспорта или обособленных объектов).

Пример:

Окончательная стоимость ПСН зависит от нескольких факторов:

- типа деятельности;

- субъекта РФ, муниципалитета;

- периода действия ПСН;

- условных единиц вычисления объема работ: площадь объекта, число работников и т. д.

Можно приобрести и предварительно рассчитать патент на период от одного месяца до года. За пределы календарного года срок покупки патента выходить не может.

Пример:

Расчет страховых взносов

Если сумма потенциального дохода за год выше 300 тыс. руб., то компания обязана уплатить дополнительную сумму пенсионных взносов в размере 1% от суммы превышения. Для расчета потенциального показателя следует разделить стоимость патента на 6%. Дополнительные взносы рассчитываются по формуле:

Дополнительные взносы оплачивается до 01 июля следующего года.

Пример:

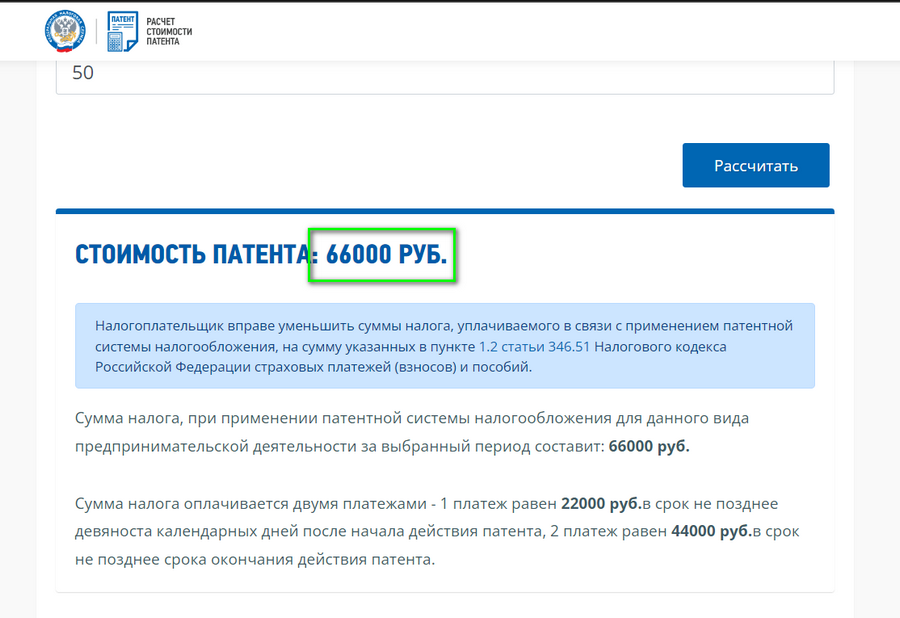

Пример расчета для кафетерия площадью 50 м² в республике Адыгея.

Стоимость патента за полный 2023 составляет 66 тыс. руб. (сумма рассчитывается с использованием сервиса на сайте налоговой).

- Потенциальный доход за год у кафетерия составляет 66000 / 0,06 = 1 100 тыс. рублей.

- Дополнительные страх. взносы будут равны: (1 100 тыс. – 300 тыс.) Х 1% = 8 тыс. рублей.

- Фиксированные взносы в 2024 году равны 49500 руб.

- Общая сумма в 2024 году составит 49500 + 8000 = 57500 руб.

Оплата патента в 2024 году: когда уплачивать

Сумма фиксированных страх. взносов оплачивается до конца года, а срок оплаты самого патента зависит от периода, на который он был приобретен. Патент, купленный на полгода, оплачивается до конца периода его действия.

Пример:

Если патент был приобретен на период от полугода до года, то 1/3 суммы оплачивается в течение 90 дней с момента действия ПСН, 2/3 – до окончания периода действия патента.

Пример:

Страховые взносы допускается уплачивать в любое время в течение года. Основное условие – уплата фиксированных сумм должна быть произведена до 31 декабря текущего года, дополнительных – до 01 июля следующего года.

Пример:

1/3 от стоимости патента – 20 тыс. руб. – оплачивается до 31 марта. Перед оплатой патента следует заплатить 20 тыс. руб. взносов. Специалисты рекомендуют оплачивать взносы заранее (с запасом около 20 дней), чтобы контролирующий орган успел отследить платеж, обработать уведомление. ИП оплачивает 5 марта взносы, предоставляет в ФНС заявление на зачет суммы с ЕНС в счет взносов и уведомление об их вычете из цены патента. В такой ситуации до 31 марта ИП не обязано ничего оплачивать за использование ПСН, так как из требуемой суммы уплаты вычитается размер взносов. Первый взнос за патент составит 0 рублей (20000 – 20000). Теперь ИП должно заплатить только 40 тыс. р. за сам патент и оставшуюся сумму взносов 29500 р. Эти суммы требуется перевести до конца года. ИП вправе уплатить взносы в любой момент, подать заявление на их зачет и уведомление в инспекцию о вычете. В этом случае за патент ИП придется заплатить значительно меньше: 40 000 – 29 500 = 10 500 руб.

По этой причине рекомендуется уплачивать страховые взносы до уплаты стоимости патента, подавать заявление и уведомление о вычете.

Как платить и отчетность

С 2023 практически все сборы и взносы оплачивается ЕНП на ЕНС. Для перечисления взносов и оплаты патентов, требуется сформировать платежное поручение с ЕНП. Реквизиты платежки одинаковые для всех налогов, сборов. КБК патента 2024 для ИП 182 01 06 12 01 01 0000 510. Именно этот код указывается в платежном поручении для всех платежей в ЕНП.

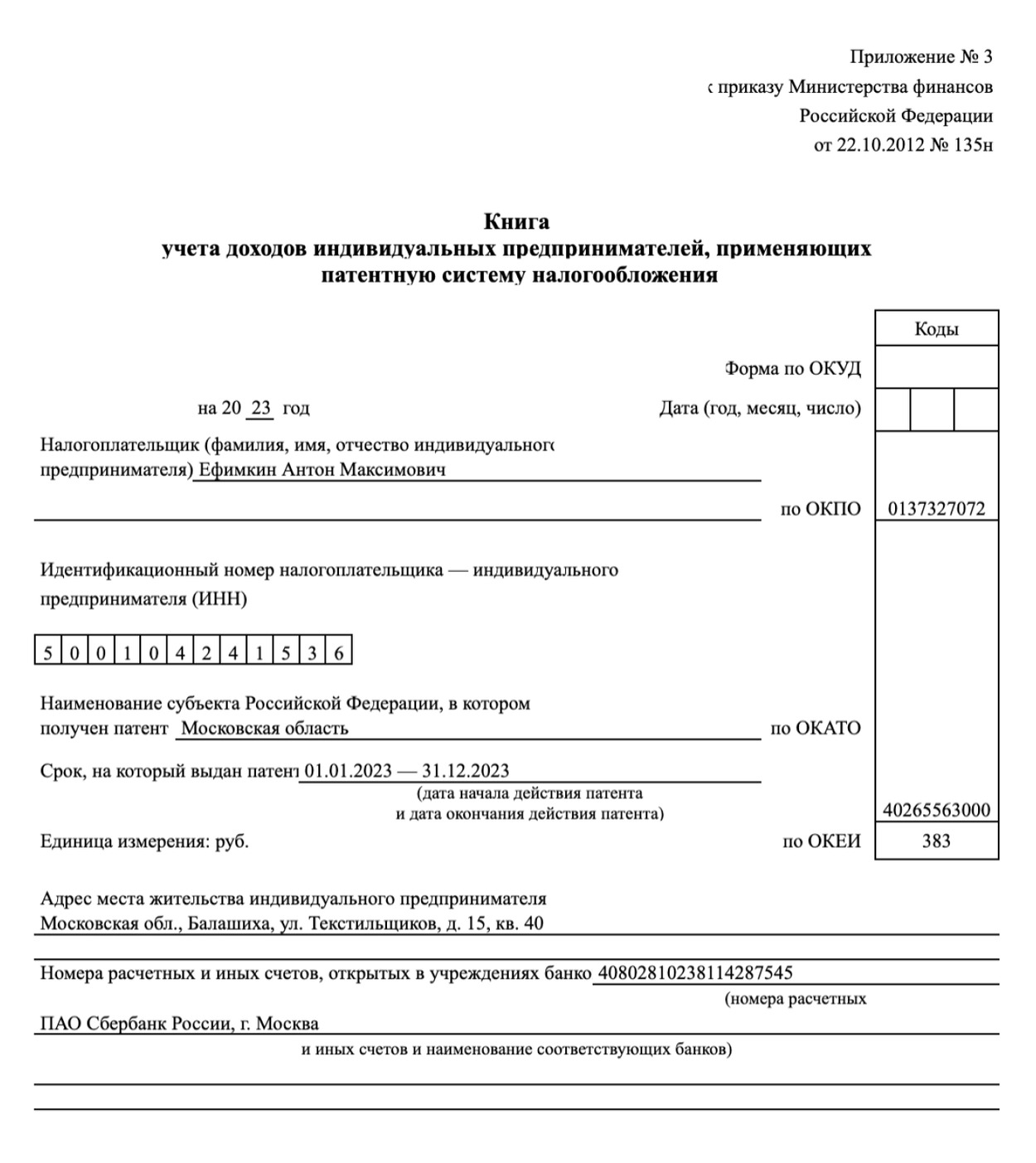

ИП не должно сдавать никакие отчеты по ПСН. В обязанности компании входит ведение книги доходов, в которую записываются все поступления. Налоговая инспекция вправе запросить ее для проверки. Книгу допускается вести в электронном варианте или на бумажном носителе.

Но у ИП есть и базовый режим обложения, по которому сдается своя отчетность, даже если доходы у предприятия только от вида деятельности на патенте.