Определение рамок необходимости и достаточности в зависимости от вида проверки и анализируемого вопроса – искусство противостояния налоговому контролю, которым нужно овладеть налогоплательщикам для получения «чистых актов».

Сформулированное ФНС руководство по истребованию

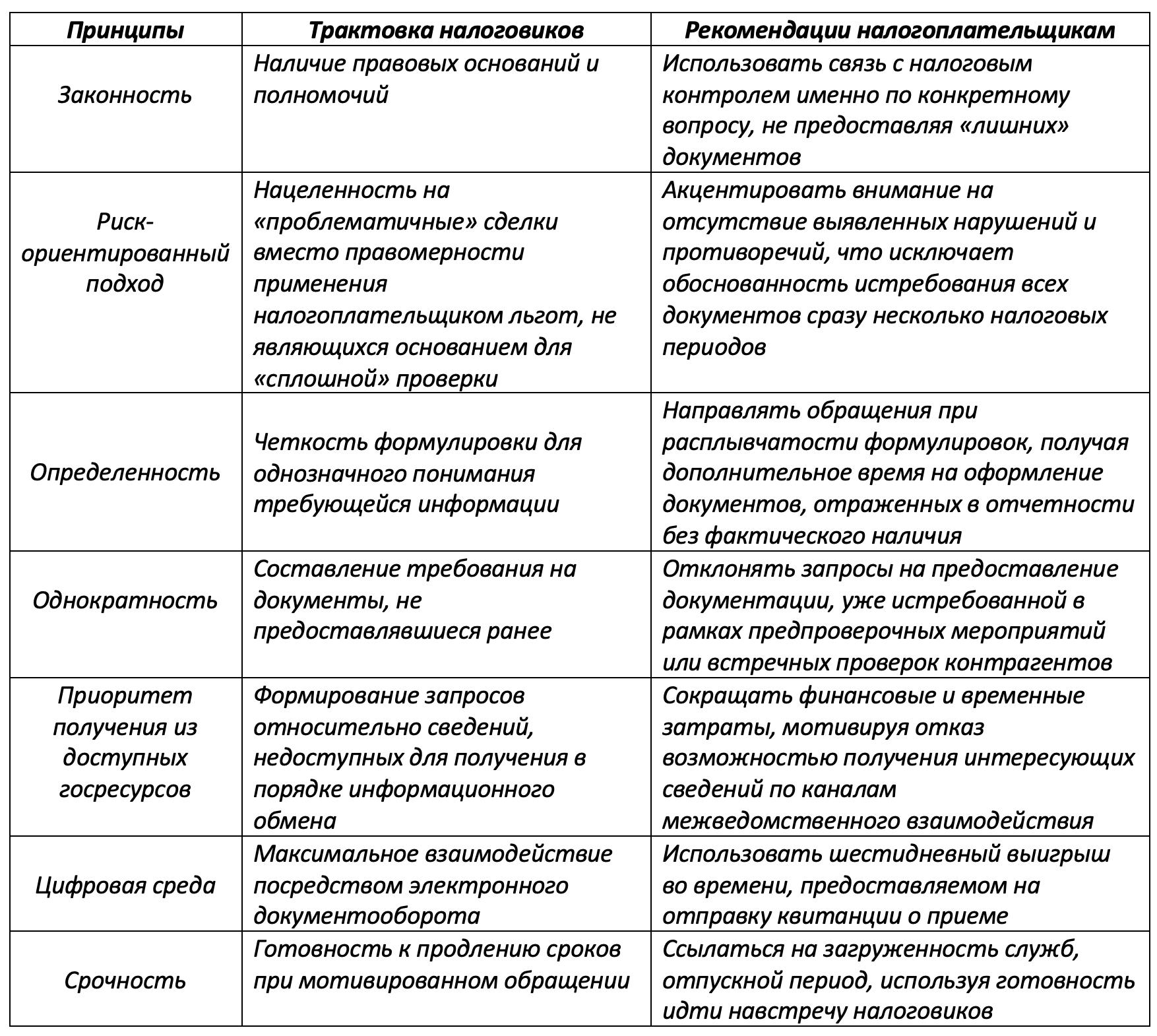

Неоднозначность оценочных критериев способствовала изданию рекомендаций налоговым ведомством в целях недопущения «произвола» со стороны проверяющих и оценки правомерности привлечения к ответственности проверяемых. Для подведомственных структур сформулированы утвержденные принципы истребования документации (Письмо ФНС РФ от 26.06.2023 года № СД-4-2/8096@), которыми могут пользоваться налогоплательщики:

Учитываемые судами обстоятельства при разрешении спора об обоснованности истребования документов были доведены налоговым ведомством в качестве руководства (Письмо ФНС РФ от 27.06.2017 года № ЕД-4-2/12216@). Требования должны быть разумными и приемлемыми для выполнения в устанавливаемые сроки, а выбор документов формироваться в результате проведенного анализа с учетом риска оспаривания.

Зависимость перечня документов от вида проверки

Проводящему проверку инспектору делегированы правомочия истребовать у проверяемого субъекта хозяйствования необходимую информацию, включая первичные документы. Права налоговиков в ходе камеральных проверок имеют ограничения по видам отчетности, где результирующие показатели определяют документальный перечень, который нужно предоставлять (п. 8, 9 ст. 88 НК РФ):

- бюджетное возмещение в декларациях по НДС – подтверждающую правомерность отражения налоговых вычетов документацию, а при выявлении расхождений – выставленные поставщиками счета-фактуры и документы об уплате налога при импорте;

- применяемые пониженные стразовые тарифы, указанные в расчетах – документы, дающие право на льготы и сведения о выплатах, не облагаемых взносами на обязательное страхование;

- уточненные декларации или расчеты – сведения, подтверждающие правильность уточнений по сравнению с ранее представленной отчетностью;

- заявленные налоговые вычеты в декларации по акцизам – первичную документацию о возврате подакцизных товаров.

При выездных проверках документальных ограничений не установлено (п. 12 ст. 89 НК РФ). Но субъект предпринимательства не должен представлять документацию с истекшим сроком хранения или не относящуюся к предмету проверки.

Зачастую по просьбе инспектора компании и предприниматели составляют выборки по предложенным шаблонам, делают сопоставительные таблицы, поясняющие различия налогооблагаемых баз между разными налогами. Уверенный в показателях отчетности налогоплательщик может представить готовые формы, чтобы убедить проверяющего в правильности расчета, но не выполнять его работу.

Формат и сроки предоставления документов

Документация можно подать лично в ИФНС, направить ценным письмом с отметкой о вручении по почте или передать в электронном формате по ТКС (п. 2 ст. 93 НК РФ). В зависимости от формата подачи предусмотрено заверение:

- пронумерованных и прошитых копий оригиналов на бумажных носителях – подписью ответственного лица без нотариального удостоверения;

- преобразованных в электронный вид посредством сканирования – КЭП проверяемого субъекта либо УКЭП уполномоченного представителя.

Срок предоставления – 10 дней, для консолидированной группы лиц – 20, а для иностранной организации, обязанной встать на учет – 30 (п. 3 ст. 93 НК РФ). Если налогоплательщик не может направить документацию в установленный период, то на протяжении следующего за получением требования дня ему нужно уведомить ИФНС с указанием причин, при объективности которых срок может быть продлен.

При пропуске сроков без соответствующего уведомления или игнорировании требований виновникам начисляется штрафная санкция в размере 200 рублей за каждый непредставленный документ с принятием постановления о выемке (п. 4 ст. 93 НК РФ). При отказе от добровольной выдачи документация изымается принудительно с занесением результатов в протокол.

Внимание!