Кто считается работающим и застрахованным

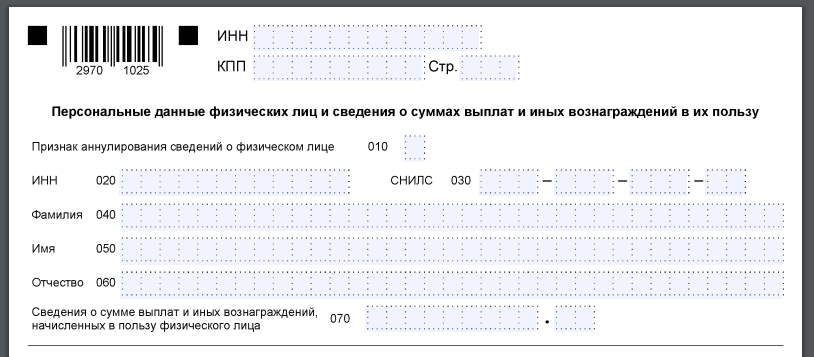

Это ключевой вопрос при включении или нет человека в персонифицированные сведения о физлицах каждый отчетный месяц. Их форма, порядок заполнения и электронный формат закреплены приказом ФНС от 29.09.2022 № ЕД-7-11/878.

По закону страхователь должен подавать в налоговый орган о каждом работающем у него застрахованном лице, в частности, сведения о сумме заработка/дохода (п. 8 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ “Об индивидуальном (персонифицированном) учете в системах обязательного пенсионного и социального страхования”).

Под работающими понимаются застрахованные лица, указанные в ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ “Об обязательном пенсионном страховании в РФ” (далее – Закон 167-ФЗ), работающие:

- по трудовому договору – в т. ч. руководители организаций, являющиеся единственными участниками/учредителями, членами организаций, собственниками их имущества;

- по договору гражданско-правового характера, предметом которого выполнение работ или оказание услуг.

По Трудовому кодексу РФ трудовые отношения между работником и работодателем могут возникать не только на основании трудового договора, заключенного в соответствии с ТК, но и фактического допущения к работе с ведома или по поручению работодателя (его уполномоченного на это представителя) – когда трудовой договор не был надлежащим образом оформлен.

Кроме того, трудовые отношения возникают в случаях и порядке, которые установлены трудовым законодательством и иными нормативными актами трудового права или уставом/положением организации. В том числе в результате избрания на должность.

На основании ст. 274 ТК права и обязанности руководителя в области трудовых отношений определяют, в частности, учредительные документы организации, локальные акты или трудовой договор.

Законодательство предусматривает следующие варианты оформления отношений между организацией и ее руководителем:

- заключение трудового договора;

- заключение договора ГПХ на выполнение работ или оказание услуг;

- назначение руководителем в соответствии с протоколом общего собрания или иным документом, в котором выражено решение учредителей (или уполномоченных по уставу лиц), на которого возлагается функционал единоличного исполнительного органа.

Также см. Нужно ли сдавать СЗВ-М с 2023 года.

Что изначально разъяснила ФНС

Налоговая служба в письме от 02.03.2023 № БС-4-11/2477 заключила, что руководитель не может быть отнесен к кругу застрахованных в целях Закона 167-ФЗ при соблюдении одного их условий:

- В отношениях между руководителем и организацией нет признаков трудовых отношений или работы по договору ГПХ.

- Отсутствие зарплаты или вознаграждения за выполнение трудовых или функций по договору ГПХ.

Далее в письме ФНС идут разъяснения, адресованные общественным и некоммерческим организациям касательно отнесения к неработающим их руководителей/председателей, членов.

Основной вывод такой: руководители/председатели и/или члены организаций, безвозмездно выполняющие трудовые функции, в отношении которых не начисляются страховые взносы, относятся к неработающим. Соответственно, персонифицированные сведения о физлицах на них в налоговые органы не представляют.

Если же в конкретном месяце в отношении руководителя/председателя и/или членов организаций было начисление взносов, они признаются работающими. И за такой месяц нужно подать на них ПСФЛ.

Тем самым ФНС повторила вывод, к которому приходили суды в спорах о необходимости сдачи СЗВ-М. В частности, постановление Верховного суда РФ от 30.03.2021 № 75-АД21-2-К3.

Аналогичный подход для раздела 3 расчета по взносам, так как в оба отчета включают одних и тех же физиков. Это подтверждает контрольное соотношение из письма ФНС от 10.03.2023 № БС-4-11/2773.

Не нужно включать в персонифицированные сведения директора/учредителя, если с ним заключили договор купли-продажи, аренды, займа, дарения.

Новая позиция ФНС

Налоговая служба в письме от 28.03.2023 № БС-4-11/3699 привела письмо Минфина от 24.03.2023 № 03-15-07/26016, в котором сказано: на руководителей НКО, выполняющих свои функции безвозмездно, нужно представлять персонифицированные сведения. Тем самым Минфин фактически отозвал приведённые выше разъяснения ФНС из письма от 02.03.2023 № БС-4-11/2477.

Позиция основана на том, что Налоговым кодексом не предусмотрено освобождение от обязанности подавать персонифицированные сведения в случае отсутствия выплат физлицам по договорам, указанным в п. 1 ст. 420 НК. То есть – по трудовым договорам, ГПХ, договорам авторского заказа и т. д. Поэтому и в случае отсутствия у НКО выплат физлицам, такие организации обязаны представить в установленный срок в ИФНС персонифицированные сведения о физлицах с прочерками.

Положениями ст. 16 ТК предусмотрено, что в случаях и порядке, которые установлены трудовым законодательством и иными нормативными актами трудового права, или уставом/положением организации, трудовые отношения возникают, в частности, в результате избрания на должность

Статьей 17 ТК определено, что трудовые отношения в

результате избрания на должность возникают, если избрание предполагает выполнение физлицом определенной трудовой функции.

Таким образом, поскольку на руководителей/председателей НКО возложено выполнение определенных функций на этих выборных должностях, их деятельность относится к трудовой. Значит, они относятся к застрахованным.

Как быть представителям бизнеса

Новая позиция ФНС актуальная и для директоров коммерческих организаций. И вот почему:

- до 2023 года руководителя включали в СЗВ-М и СЗВ-СТАЖ, даже если компания не заключала с ним трудовой договор и не начисляла выплаты (письмо Минтруда от 16.03.2018 № 17-4/10/В-1846);

- Минфин требовал сдавать на него расчет по взносам (письмо от 18.08.2020 № 03-15-05/72515);

- количество физлиц в РСВ и ПСФЛ должно совпадать.

Таким образом, лучше всегда включить директора в персонифицированные сведения. Даже если с ним нет трудового договора, он фактически не руководит организацией, не занимает какие-либо должности, не выполняет работы/оказывает услуги по договорам ГПХ.

Позиция судов

В Определении Высшего Арбитражного Суда РФ от 05.06.2009 № 6362/09 сказано, что в соответствии со ст. 39 Федерального закона от 08.02.1998 № 14-ФЗ “Об обществах с ограниченной ответственностью” назначение лица на должность директора оформляется решением единственного учредителя. Следовательно, трудовые отношения с директором как с работником оформляются не трудовым договором, а решением единственного участника.

Выходит, что наличие трудовых отношений с руководителем-единственным участником (учредителем) подтверждает решение (приказ, распоряжение и т. д.) о возложении на себя функций единоличного исполнительного органа, а также трудовой договор (постановление Арбитражного суда Уральского округа от 14.03.2022 № Ф09-723/22 по делу № А50-14829/2021).

Отсутствие трудового договора в рассматриваемом случае не свидетельствует об отсутствии между директором и компанией трудовых отношений.

В завершение отметим: даже если суды рассматривают дела относительно штрафов по прежним формам отчетности о застрахованных (СЗВ-М, СЗВ-СТАЖ), законодательство в части отнесения руководителя-единственного учредителя к числу застрахованных с 2023 года не изменилось.

Также см. Как правильно заполнить Персонифицированные сведения о физлицах.