Какой бланк использовать

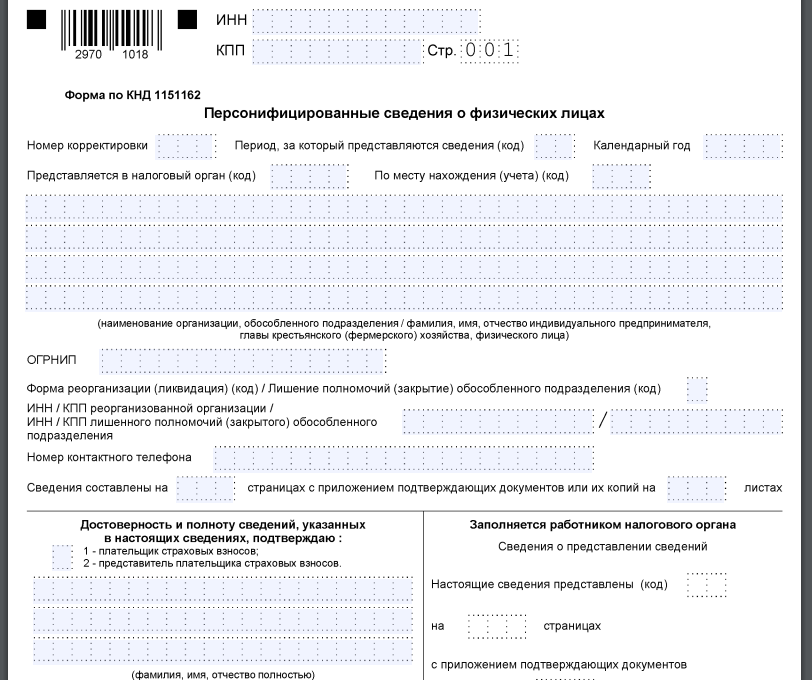

Отчёт «Персонифицированные сведения о физических лицах» (ПСФЛ) – это форма по КНД 1151162. Её бланк, порядок заполнения и электронный формат утверждены с 2023 года приказом ФНС России от 29.09.2022 № ЕД-7-11/878 в Приложениях № 2, 4 и 6 соответственно.

Кстати, этим же документом утверждена форма Расчета по страховым взносам (РСВ).

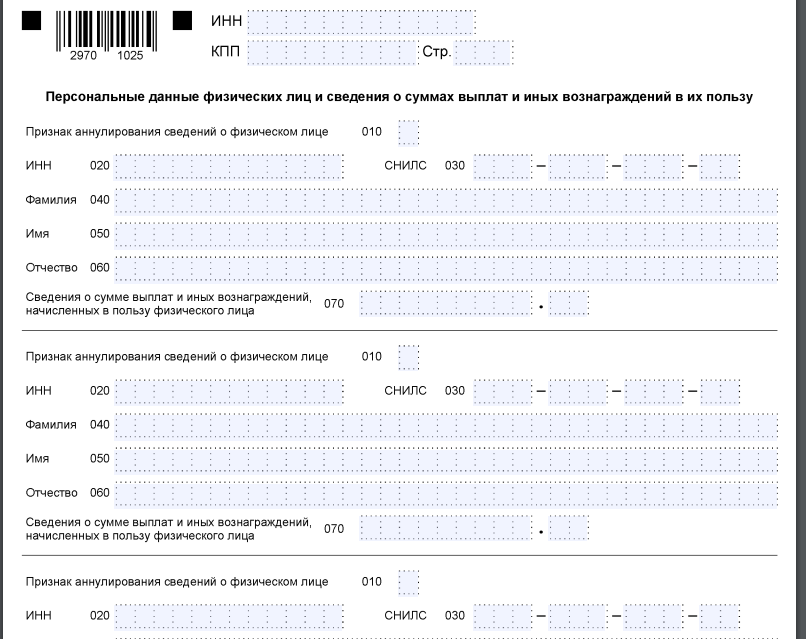

ПСФЛ состоят из двух листов – стандартного титульного и второго с одинаковыми блоками для сведений о физлицах.

Получив этот отчет, налоговая передаёт его данные уполномоченным органам соцзащиты и Социальному фонду, который образован с 1 января 2023 года после объединения ПФР и ФСС. Это позволяет чиновникам быстрее обновлять сведения, необходимые для предоставления пособий и мер поддержки нуждающимся гражданам.

Когда сдавать

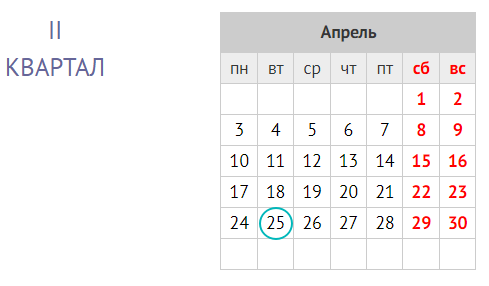

Перссведения по физлицам нужно представлять в ИФНС ежемесячно не позднее 25-го числа следующего за отчетным месяца.

Значит, персведения за март 2023 года нужно сдать в налоговую не позднее 25 апреля 2023 года. Это вторник, поэтому никаких переносов нет.

Можно ли не сдавать за март 2023

ФНС подняла этот вопрос в письме от 06.03.2023 № БС-4-11/2593.

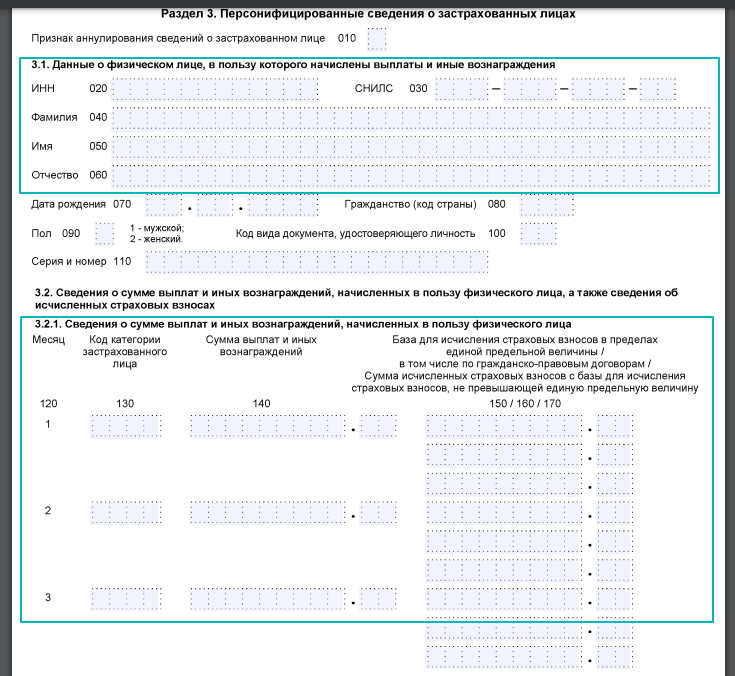

Дело в том, что форма персонифицированных сведений о физлицах содержит показатели по ним, идентичные разделу 3 формы расчета по страховым взносам (РСВ). А именно – Ф.И.О., СНИЛС, сумму выплат и иных вознаграждений:

Поэтому ФНС считает возможным плательщикам взносов представлять перссведения только за первый и второй месяцы из последних трех месяцев расчетного (отчетного) периода.

Третий месяц отдельного сдавать не нужно, так как аналогичные данные будут в разделе 3 РСВ, который представляют ежеквартально. Например, за 1 квартал 2023 с данными и за март месяц – не позднее 25.04.2023. Как видно, срок сдачи такой же.

ФНС полагает, что такой подход не будет препятствовать оперативному использованию данных о доходах физлиц для определения уровня дохода граждан, которым меры социальной поддержки назначают в зависимости от нуждаемости.

То есть за март, июнь, сентябрь и декабрь подавать в налоговую персонифицированные сведения о физлицах не нужно. Это позиция Налоговой службы от марта 2023 года, которая согласована с Минфином письмом ФНС от 28.03.2023 № БС-4-11/3700.

В случае сдачи раздела 3 в составе расчета по страховым взносам (форма по КНД 1151111) в установленном порядке по итогам каждого отчетного (расчетного) периодов обязанность представлять персонифицированные сведения о физлицах (КНД 1151162) за последний месяц отчетных (расчетного) периодов по взносам считается исполненной.

Тем не менее сдача сведений о физлицах за март 2023 года не будет нарушением закона. Поэтому расскажем, как по правилам сформировать отчет за март. Образец его заполнения можно посмотреть и скачать бесплатно по ссылке в конце статьи.

Также ФНС разъяснила: если срок подачи уведомления об исчисленных страховых взносах совпадает со сроком представления РСВ, уведомление представлять не нужно. В частности, за март в апреле.

Кто должен заполнить и сдать

ПСФЛ заполняют плательщики страховых взносов (либо их представители), делающие выплаты и иные вознаграждения физическим лицам. Поэтому должны отчитаться:

- организации;

- ИП;

- физлица без статуса ИП;

- адвокаты с адвокатскими кабинетами;

- частные нотариусы;

- иные частнопрактикующие специалисты.

Что включить в отчёт

Собственно, оба листа:

- титульный;

- персональные данные физлиц и сведения о суммах выплат и иных вознаграждений в их пользу.

Второй лист заполняют по количеству застрахованных – столько блоков, сколько нужно.

Кого включать в отчёт

В нём нужно отразить данные всех застрахованных лиц за март 2023 года. В том числе кому за этот месяц были начислены выплаты и иные вознаграждения в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг. А также:

- по договорам авторского заказа;

- по договорам об отчуждении исключительного права на результаты интеллектуальной деятельности – в пользу авторов произведений (указаны в подп. 1 – 12 п. 1 ст. 1225 ГК РФ);

- издательским лицензионным договорам;

- лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности (подп. 1 – 12 п. 1 ст. 1225 ГК). В т. ч. вознаграждения, начисляемые организациями по управлению правами на коллективной основе в пользу авторов произведений по договорам с пользователями.

Самозанятых в отчет ПСФЛ не включают.

Облагаются выплаты взносами или нет, значения не имеет: всё равно включайте человека в отчёт.

Особенности заполнения

Заметим, что в форме «Персонифицированные сведения о физлицах» (КНД 1151162) не предусмотрено отражение каких-либо кадровых мероприятий – увольнения, перевода, ликвидации и т. п. Поэтому, например, сведения об увольняемом работнике приводят в общем порядке наряду с данными по остальным физлицам. То есть внешне при заполнении – никаких отличий.

Обратите внимание:

- если в марте 2023 по физлицу не было начисленных выплат и иных вознаграждений, его всё равно включают в отчёт и в строке 070 проставляют прочерки;

- поле «Период, за который представляются сведения (код)» заполняют в соответствии с кодами из Приложения № 3 к Порядку заполнения персонифицированных сведений. Для марта нужно проставить «03»;

- при первичной подаче сведений по физлицам за март 2023 признак аннулирования в строке 010 не проставляют;

- сведения о физлице (Ф.И.О.) указывают в соответствии с документом, удостоверяющим его личность.

Также см. Как правильно заполнить Персонифицированные сведения о физлицах.

Способы сдачи ПСФЛ

Персонифицированные сведения о физлицах можно подать в налоговую:

- на бумажном носителе – по почте, лично;

- по телекоммуникационным каналам связи с электронной подписью.

На 11 и более человек персонифицированные сведения сдают только в электронном виде по ТКС (ст. 431 НК РФ).

Куда сдавать

Рассматриваемый отчёт представляют в налоговый орган:

- по месту нахождения организации;

- по месту нахождения её обособленных подразделений, которым она открыла счета в банках и которые начисляют и делают выплаты и иные вознаграждения физлицам;

- по месту жительства физлица, делающего выплаты и иные вознаграждения физическим лицам.

Образец заполнения ПСФЛ за март 2023

ПРИМЕР

В ООО “Гуру” работают 3 сотрудника. В марте 2023 года компания начислила им выплаты в размере:

- Сергееву А.А. – 110 000 руб.;

- Широковой Е.А. – 85 000 руб.;

- Симоновой С.С. – не было выплат.

Широкова 16.03.2023 уволена.

Исходя из этих условий, первый и второй лист перссведений по физлицам заполняют так: