Для многих представителей бизнеса сдача единой упрощенной декларации за 3 квартал 2017 год довольно удобное решение. Рассказываем об этом форме отчётности и кому она поможет избежать проблем с налоговиками. Тем более что, срок её сдачи за 3 квартал 2017 года совсем близок.

Какой бланк использовать

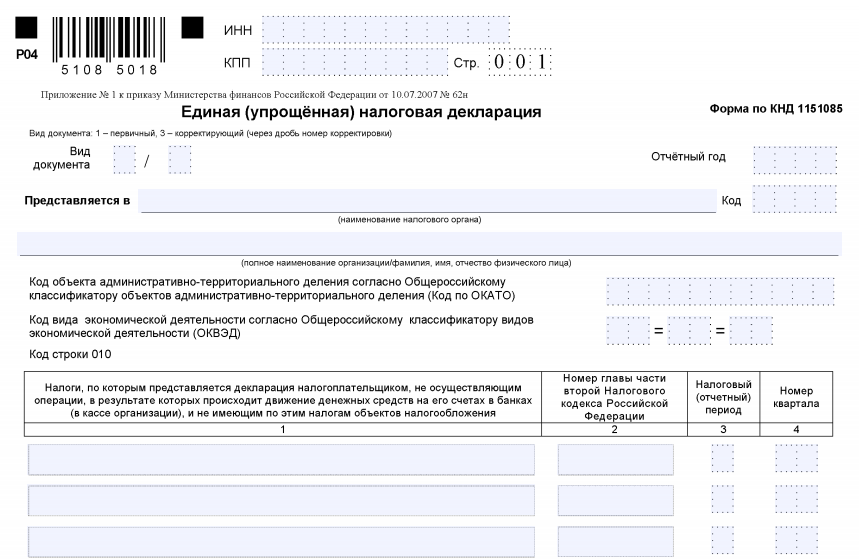

Актуальная форма единой упрощенной декларации за 3 квартал 2017 года (также – ЕУД) утверждена приказом Министерства финансов России от 10 июля 2007 года № 62н:

Интересно, что изменений в этот бланк с 2007 года так и не было. Поэтому ЕУД не утратила своей актуальности. Единственное: вместо кода ОКАТО надо вписывать код ОКТМО.

С нашего сайта скачать этот бланк для отчёта за 3 квартал 2017 года можно по следующей ссылке.

На право сдавать такую отчётность не влияет, один или несколько налогов отчисляет в бюджет предприятие или ИП.

Условия и срок сдачи

Если говорить точно, что сдают единую упрощенную декларацию не за 3 квартал 2017 года, а за все 9 месяцев этого периода, но по состоянию на 3-й квартал.

Данный отчёт можно представить при наличии 2-х условий, которые названы в п. 2 ст. 80 НК РФ. Если за первые 9 месяцев 2017 года у фирмы или коммерсанта на любой налоговой системе или спецрежиме не было:

- Движения денег по банковским счетам/в кассе.

- Объектов налогообложения.

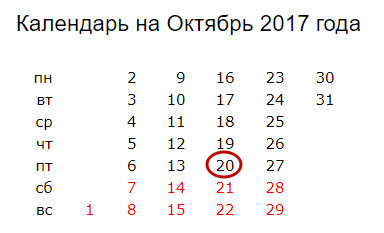

Крайний срок сдачи единой упрощенной декларации за 3 квартал 2017 года – 20-е октября 2017 года включительно:

Более подробно об этом см. «Единая упрощенная декларация: сроки сдачи в 2017 году».

Единую упрощенную декларацию надо направить по месту:

- проживания физлица (ИП);

- расположения предприятия.

Можно выбирать: сдать ЕУД либо нулевые отчёты по соответствующим налогам.

Форма сдачи

Представить в ИФНС единую упрощенную декларацию за 3 квартал 2017 года можно:

- в бумажном варианте (письмо ФНС от 04.04.2014 № ГД-4-3/6132);

- в электронном виде (требования к надлежащему формату содержит приказ ФНС от 20.08.2007 № ММ-3-13/495).

Заполнение

Внесение необходимых сведений в рассматриваемую форму единой упрощённой отчётности обычно не вызывает затруднений. Весь порядок прописан в упомянутом приказе Минфина 2007-го года № 62н.

Более того: единая упрощенная декларация настолько проста в заполнении, что для неё не разработаны контрольные соотношения. Просто-напросто в этом нет необходимости: в ней нечего сравнивать.

По сути, единственная задача компании или ИП с нулевыми показателями – перечислить в бланке ЕУД те налоги, по которым она сдана.

Практика показывает, что единой упрощённой деклараций лучше заменить нулевые отчёты по НДС и налогу на прибыль компаний.

Но сведения об НДС можно включить в ЕУД только при соблюдении дополнительного условия – отсутствия каких-либо операций, которые надо отражать в декларации по НДС. Об этом говорит письмо ФНС от 16.04.2008 № ШС-6-3/288.

Далее показан пример заполнения ЕУД, которую фирма сдаёт до 20-го октября 2017 года включительно по НДС и налогу на прибыль:

Ошибка в декларации

Как быть, если единая упрощенная декларация за 3 квартал 2017 года уже сдана, но выяснилось, что объект по какому-либо налогу всё же в наличии?

Просто сдайте обычную стандартную декларацию по соответствующему налогу. И не важно, что срок её сдачи прошёл. Штрафа за это не будет, поскольку последний отчёт по закону будет иметь статус уточненной декларации.