Декларацию по ЕНВД за 3 квартал 2016 года плательщикам «внеменки» нужно сдать в срок не позднее 20 октября 2016 года. Как заполнить декларацию? На что обратить внимание при заполнении? В данной статье – конкретный пример заполнения и пошаговая инструкция заполнения декларации.

Кто должен сдать декларацию за 9 месяцев

Декларацию по ЕНВД за 3 квартал 2016 года обязаны сдать все плательщики единого налога (п. 3 ст. 346.32 НК РФ). То есть, все организации и ИП, которые состоят в налоговой инспекции в качестве «вмененщика». См. «Когда отменят ЕНВД».

Декларацию по ЕНВД за 3 квартал 2016 года следует представить, чтобы сообщить в ИФНС о сумме «вмененного» налога, о видах деятельности и о месте ведения деятельности. О доходах и расходах за 9 месяцев 2016 года сообщать не нужно, поскольку ЕНВД считают исходя из базовой доходности.

Срок сдачи декларации

Сдайте декларацию не позднее 20-го числа первого месяца, следующего за налоговым периодом (кварталом). То есть не позднее 20 апреля, 20 июля, 20 октября и 20 января (п. 3 ст. 346.32 Налогового кодекса РФ).

Если последний срок подачи декларации выпадает на нерабочий день, то отчитаться следует в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Однако 20 октября – это четверг. Значит, сдать декларацию по ЕНВД за 3 квартал (или как её ещё называют «декларацию по ЕНВД за 9 месяцев») требуется не позднее 20 октября 2016 года.

Форма декларации

Декларацию по ЕНВД за 3 квартал 2016 года сдайте по форме, утвержденной приказом ФНС России от 04.07.2014 № ММВ-7-3/353. Её состав следующий:

- титульный лист;

- раздел 1 «Сумма единого налога на вмененный доход, подлежащая уплате в бюджет»;

- раздел 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности»;

- раздел 3 «Расчет суммы единого налога на вмененный доход за налоговый период».

Заполнение декларации: правила округления

При заполнении декларации по ЕНВД за 3 квартал 2016 года нужно учитывать правила округления показателей, а именно (п.11 ст. 346.29 НК РФ):

- денежные показатели округляйте до целых рублей по математическим правилам. Все, что меньше 50 копеек – отбросьте, а все что больше 50 копеек – округлите до целого рубля;

- физические показатели округляйте до полных единиц. Если значение менее 0,5 – отбросьте, если равно или больше 0,5 единицы – округлите до целой единицы;

- коэффициент К2 – округлите до третьего знака после запятой.

Далее приведем пошаговую инструкцию заполнения декларации за 3 квартал 2016 года.

Шаг1 :заполняем титульный лист

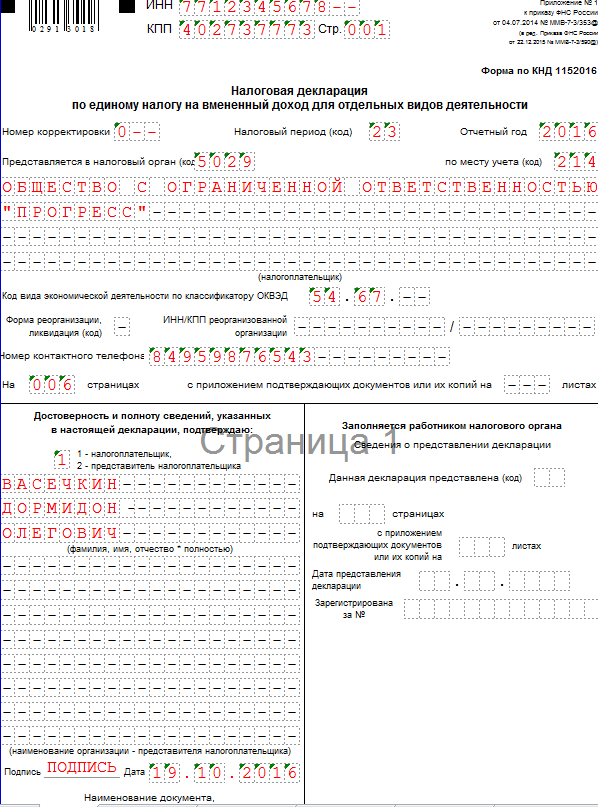

На титульном листе декларации укажите основные данные об организации или ИП. Поясним некоторые особенности заполнение титульного листа декларации по ЕНВД за 3 квартал 2016 года.

Номер корректировки

В строке «Номер корректировки» «вмененной» декларации за 3 квартал 2016 года проставьте одну из цифр:

- «0–» – для первичной декларации;

- «1–» – для первой уточненной декларации;

- «2–» – при втором уточнении и т. д.

Налоговый период

В графе «Налоговый период (код)» укажите код «23». Именно он будет означать, что вы представляется декларацию именно за 3 квартал.

Отчетный год

В строке «Отчетный год» укажите «2016». Это будет означать, что декларация сдается именно за третий налоговый период 2016 года.

Код места представления

В графе «по месту учета» покажите код места представления декларации 3 квартал. Если, к примеру, компания сдает декларацию по своему местонахождению и представляет одну декларацию – укажите код 214. Если декларацию сдается по месту ведения деятельности по ЕНВД – впишите 310 (письмо ФНС России от 5.02. 2014 № ГД-4-3/1895).

Приведем пример возможного заполнения титульного листа декларации по ЕНВД за 3 квартал 2016 года.

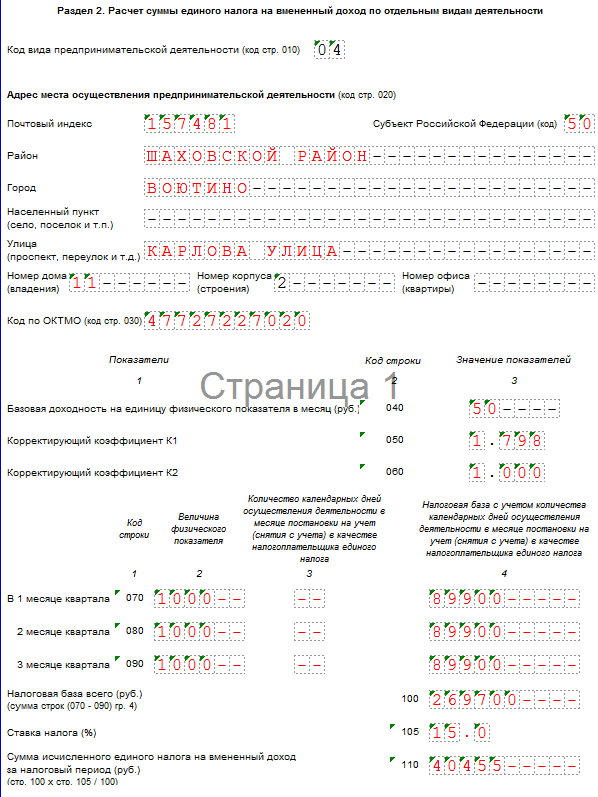

Шаг 2:заполняем раздел 2

Раздел 2 декларации за 3 квартал 2016 года заполните отдельно:

- по каждому виду деятельности;

- по каждому муниципальному образованию, в котором ведется деятельность.

Пример.

На территории одного муниципального образования ООО «Прогресс» занимается двумя видами «вмененной» деятельности. На территории другого муниципального образования – шестью видами «вмененной» деятельности. В такой ситуации раздел 2 нужно сформировать 8 раз (2 + 6).

Однако имейте в виду, что если вы ведете одну и ту же «вмененную деятельность» в разном расположении одного муниципального образования, то раздел 2 нужно заполнить один раз (письмо Минфина России от 22.07. 2013 № 03-11-11/28613).

В первой части раздела 2 укажите адрес ведения деятельности и соответствующие коды.

Во второй части раздела 2 декларации по ЕНВД за 9 месяцев нужно расписать базовую доходность, коэффициенты и физические показатели. Поясним в таблице.

| Строки | Показатель |

| 040 | Месячная базовая доходность на единицу физического показателя. |

| 050 | Значение коэффициента-дефлятора К1. |

| 060 | Значение корректирующего коэффициента К2. |

| 070,080,090 | В графе 2 нужно указать величину физического показателя за каждый месяц квартала; |

| Если «вмененщик» встал на учет (снялся с учета) в течение III квартала, в графе 3 количество календарных дней ведения деятельности в месяце постановки или снятия с учета. Если плательщик ЕНВД не вставал на учет или не прекращал деятельность, в графе 3 укажите прочерки; | |

| В 4 графе поставьте значение налоговой базы с учетом фактической продолжительности деятельности на ЕНВД в отдельном месяце. | |

| 100 | укажите общую налоговую базу за квартал (сложите строки 050, 060 и 070 в графе 4). |

| 105 | Ставка налога |

| 110 | Сумма налога |

В итоге, раздел 2 декларации по ЕНДВ за 3 квартал 2016 года может выглядеть так:

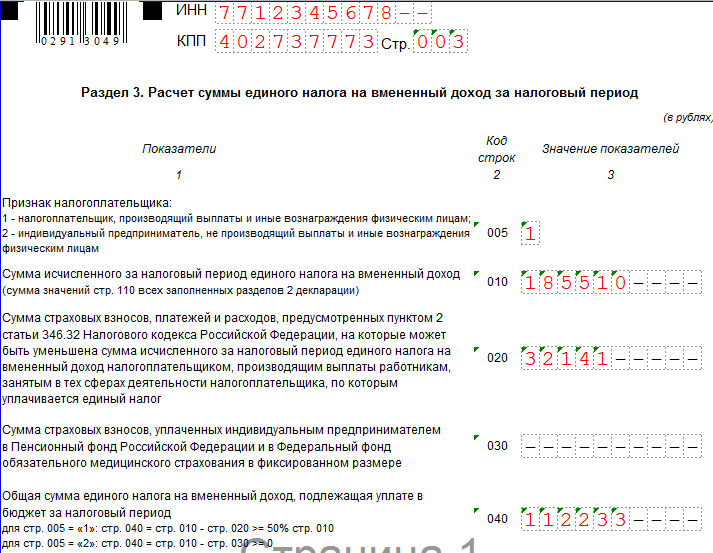

Шаг 3:заполняем раздел 3

Далее заполните раздел 3 декларации по ЕНВД за 3 квартал 2016 года. В этом разделе рассчитывают общую сумму ЕНВД к уплате по всем магазинам и видам «вмененной» деятельности (строка 040). Этот раздел нужно заполнить на основании данных всех разделов 2 декларации. Поясним порядок заполнения строк.

| Строки | Показатель |

| 005 | По строке 005 укажите признак налогоплательщика: • 1 – для организаций и ИП, выплачивающих доходы физическим лицам; • 2 – для ИП без работников. |

| 010 | Сумма значений строк 110 всех разделов 2 декларации за 3 квартал. |

| 020 | Суммы уплаченных в 3 квартале 2016 года страховых взносов и выплаченных пособий по нетрудоспособности (только для признака налогоплательщика – 1). |

| 030 | Заполняется ИП без работников. Нужно вписать сумму страховых взносов «за себя». |

| 040 | Если выплачивали физическим лицам доходы – укажите разницу между строками 010 и 020. Сумма ЕНВД не может быть меньше 50 процентов от начисленной суммы ЕНВД (строка 010). |

| ИП «без работников – нужно указать разницу между строками 010 и 030. Итоговый налог должна быть больше или равна нулю. |

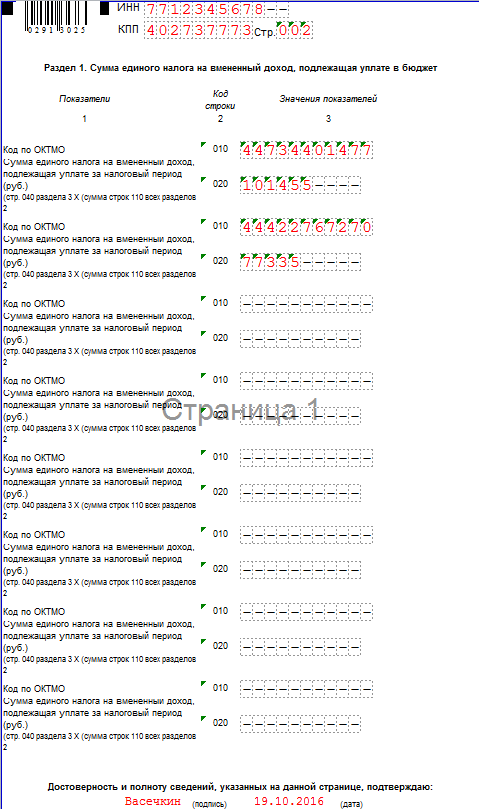

Шаг 4: заполняем раздел 1

В последнюю очередь на основании данных разделов 2 и 3 нужно заполнить раздел 1 декларации по ЕНВД за 3 квартал 2016 года. Поясним, как это сделать.

В разделе 1 укажите:

- по строке 010– код муниципального образования, на территории которого ведется «вмененная» деятельность;

- по строке 020 – сумму ЕНВД к уплате по каждому муниципальному образованию (каждому ОКТМО).

В разделе 1 можно формировать строку 010 несколько раз, если, фирма или ИП занимаются «вмененкой» в нескольких муниципальных образованиях, находящихся в подчинении одной ИФНС.

Нулевая декларация по ЕНВД

Нужно ли компании или ИП, которые не временно ведут «вмененную» деятельность, сдавать нулевые декларации по ЕНВД за 3 квартал 2016 года? Можно ли сдать нулевую декларацию, если деятельность ведется?

Сдача «нулевой» декларации по ЕНВД не предусмотрена (Письмо Минфина от 29.04.2015 № 03-11-11/24875).

Налоговики допускают сдачу «нулевок» за 3 квартал только в ситуации, если владение или пользование имуществом для вмененной деятельности, прекращено. То есть, если физические показатели для исчисления ЕНВД отсутствуют.

Если это не ваша ситуация, то за 3 квартал 2016 года нужно сдать декларацию и указать в ней сумму ЕНВД. Более того, так нужно поступить, если фирма или ИП не вели деятельность в 3 квартале 2016 года или не получили никаких доходов.

Если вы вообще не хотите сдавать декларации по «вмененке» – нужно сняться с учета как плательщик ЕНВД (Письмо Минфина от 15.04.2014 № 03-11-09/17087).

Способ сдачи декларации за 3 квартал

Налоговую декларацию по ЕНВД за 3 квартал 2016 года можно сдать в ИФНС (п.3 ст. 80 НК РФ):

- в бумажном виде;

- в электронном виде через Интернет.

Ответственность

Если декларацию по ЕНВД за 3 квартал 2016 года сдать позднее 20 октября, то организацию или ИП могу оштрафовать (ст. 119 НК РФ). Штраф – 5 % неуплаченной в срок суммы ЕНВД на основании декларации за каждый полный или неполный месяц со дня, установленного для ее представления. То есть, если декларацию за 3 квартал 2016 года сдать хотя бы на один день позднее и сумма к уплате по этой декларации 10 000 рублей, то штраф – 500 рублей. Однако штраф не может быть меньше 1000 рублей и не должен превышать 30% суммы налога (ст. 119 НК РФ). То есть, даже за нарушение срока в один день (в приведенном примере) штраф составит 1000 рублей, а не 500.

За нарушение сроков представления декларации также устанвлено и административная ответственность должностных лиц (ИП или директора): предупреждение или штраф от 300 до 500 рублей (ст. 15.5 КоАП РФ).

Также имейте в виду, что за нарушение сроков налоговики могут приостановить операции по банковским счетам (ст. 76 НК РФ).