Основной срок проверки

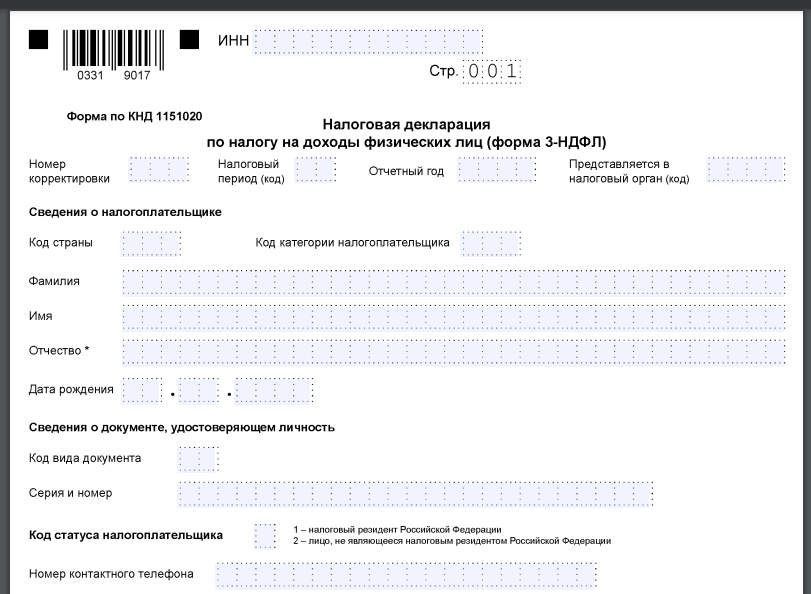

Форма КНД 1151020, порядок заполнения и электронный формат отправки декларации 3-НДФЛ в налоговую утверждены приказом ФНС России от 15.10.2021 № ЕД-7-11/903. С налогового периода 2023 года она действует в новой редакции – приказа ФНС от 29.09.2022 N ЕД-7-11/880.

Также см. 3-НДФЛ: какие изменения с 2023 года и скачать бланк.

На основании п. 1 и 2 ст. 88 Налогового кодекса РФ камеральную (т. е. в помещении ИФНС) налоговую проверку (далее также – КНП) 3-НДФЛ проводят уполномоченные должностные лица налогового органа в соответствии с их служебными обязанностями. Причём на это им не нужно какое-либо специальное решение руководителя ИФНС.

Установлено, что вашу 3-НДФЛ в 2023 году инспекторы могут изучать в течение 3-х месяцев со дня ее представления.

А представить декларацию о доходах, полученных в 2022 году, можно по месту своего учета в налоговой или в МФЦ. Сделать это можно и онлайн:

- в Личном кабинете налогоплательщика для физических лиц;

- или через программу “Декларация“.

С какого момента исчисляется

Отсчет установленного 3-х месячного срока проведения камеральной проверки налоговой декларации начинается со дня ее получения налоговым органом. То есть не с даты отправки почтового отправления, если пересылать 3-НДФЛ по почте.

При этом день отправки декларации по почте (согласно отметке почтового отделения связи на конверте) и день ее получения ИФНС (дата регистрации в налоговом органе) могут не совпадать. Поэтому течение 3-х месячного срока считают со дня ее получения налоговым органом. То есть с регистрации в ИФНС (письмо ФНС от 16.07.2013 № АС-4-2/12705 “О рекомендациях по проведению камеральных налоговых проверок», с учетом действующих последующих редакций).

Что может ИФНС во время срока проверки

В силу п. 5 ст. 93 НК налоговый орган в ходе проведения КНП декларации 3-НДФЛ:

- вправе истребовать у плательщиков, использующих налоговые вычеты, документы, подтверждающие право на их получение;

- вправе требовать у плательщика представить в течение 5 дней необходимые пояснения/документы, обосновывающие размер полученного убытка – если заявлена сумма убытка по операциям с ценными бумагами/финансовыми инструментами, полученного в предыдущих налоговых периодах;

- если выявлены ошибки, несоответствия, противоречия в представленных декларации и/или документах – сообщает об этом плательщику с требованием представить в течение 5 дней необходимые пояснения или внести соответствующие исправления в установленный срок.

При этом налоговики не вправе истребовать у плательщика:

- дополнительные сведения и документы, если их представление вместе с декларацией не предусмотрено НК;

- документы, ранее уже представленные в ИФНС.

Во втором случае ограничение не распространяется на случаи, когда документы ранее представлены в налоговый орган в виде подлинников и возвращены потом проверяемому лицу. А также, когда документы, представленные в ИФНС, были утрачены вследствие непреодолимой силы.

Если декларация признана непредставленной, проверка прекращается в день направления плательщику уведомления об этом (п. 9.1 ст. 88 НК).

Уточненная 3-НДФЛ

Если уточненная декларация подана до окончания КНП первичной, проверка ранее поданной прекращается и начинается новая камеральная проверка на основе уточненной декларации. Трехмесячный срок отсчитываться в этом случае с даты подачи уточненки.

ИФНС возобновит проверку ранее поданной декларации, если признает уточненку непредставленной. Время, затраченное на проверку уточненной, в таком случае не учитывается (п. 9.1 ст. 88 НК).

Если 3-НДФЛ проверяли больше 3 месяцев

Учтите, что само по себе это, скорее всего, не повлияет на отмену решения, вынесенного по итогам камералки.

Дело в том, что нарушение срока проведения камеральной проверки по НК не является нарушением существенных условий процедуры рассмотрения материалов проверки и, соответственно безусловным основанием для отмены решения, которое принято по итогам налоговой проверки (п. 14 ст. 101 НК).

Последующие сроки

На основании ст. 100 и 101 НК порядок оформления результатов камеральной проверки декларации по форме 3-НДФЛ такой:

1. После окончания КНП 3-НДФЛ инспекторы в случае установления факта налогового правонарушения обязаны в течение 10 дней составить акт проверки и вручить его в течение 5 дней плательщику или его представителю под расписку или передать иным способом, свидетельствующим о дате его получения указанными лицами.

В случае уклонения от получения акта этот факт отражают в нём направляют по почте заказным письмом по месту жительства налогоплательщика. В таком случае датой вручения акта считается 6-й день с момента отправки. И день отправки заказного письма считается первым днем.

Таким образом, момент окончания камеральной проверки – это истечение 3-месячного срока со дня поступления в ИФНС декларации либо момент ее окончания, определяемый по дате, указанной в акте проверки. В зависимости от того, что наступило ранее.

2. В течение 1 месяца со дня получения акта можно подать письменные возражения по нему в целом или его отдельным положениям, а также приложить к ним или в согласованный срок передать в документы/их заверенные копии, подтверждающие обоснованность возражений.

3. После истечения месячного срока руководитель/его зам ИФНС в течение 10 дней должен рассмотреть материалы КНП, письменные возражения и вынести решение:

- о привлечении к ответственности за совершение налогового правонарушения;

- об отказе в привлечении.

Указанный 10-дневный срок может быть продлен, но не более чем на 1 месяц.

4. Вручение налогоплательщику вынесенного в отношении его решения или направление заказным письмом (аналогично акту).