Общее правило налогообложения выходных пособий при увольнении

Проводить налогообложение выходного пособия независимо от обстоятельств прекращения трудовых отношений необходимо в следующем порядке:

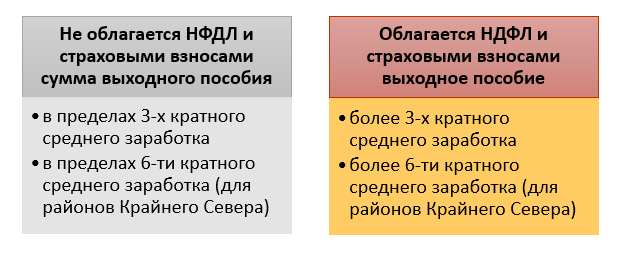

- НДФЛ не облагается сумма выходного пособия в пределах установленного законодательством размера. Лимит освобождённых от налога сумм составляет 3 среднемесячных заработка – для всех работников и 6 средних зарплат за месяц – для трудящихся на Крайнем Сервере (п. 1 ст. 217 НК РФ);

- взносы тоже не начисляются на сумму пособия в пределах законодательно установленных размеров. Они составляют 3 и 6 среднемесячных заработков (для Крайнего Севера) – на основании подп. 2 п. 1 ст. 422 НК РФ.

ВАЖНО!

Указанные освобожденные от обложения суммы применяют к совокупному размеру выходного пособия. То есть, если сотруднику сохраняется средний заработок как за первый, так и последующие месяцы после увольнения, необлагаемый лимит сравнивают с итоговой суммой выплат.

Как правило, налоги с выходного пособия при сокращении приходится уплачивать в том случае, если в коллективном договоре закреплен его размер, превышающий гарантированные в ст. 178 и 318 ТК РФ суммы. Если выплаты производят по письменному соглашению по иным основаниям, включающим соглашение сторон, они тоже освобождены от налогов – в пределах указанных выше ограничений.

ВАЖНО!

Сумму компенсации в случае досрочного увольнения (до истечения 2-х месяцев на предупреждение сотрудника о сокращении) не облагают налогами в установленном законом размере и при подсчете суммы пособия для сравнения с приведенными выше ограничениями не учитывают (см. письма Минфина России от 01.04.2019 № 03-04-05/22289, от 20.03.2018 № 03-15-06/17473, от 31.07.2017 № 03-04-07/48592).

Как определить размер облагаемых сумм пособия и размер налогов к уплате

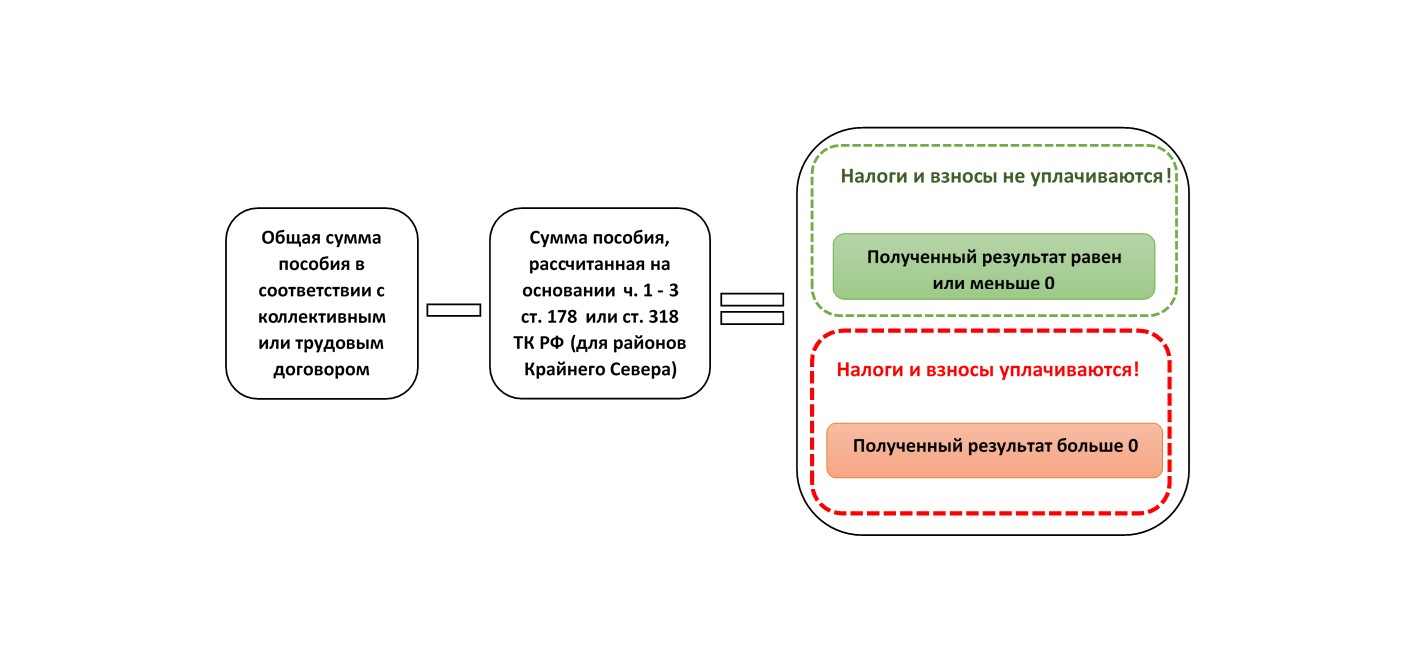

Для расчета подпадающих под налогообложение сумм выходного пособия применяют формулу:

Сумму, с которой налоги с выходного пособия при сокращении не должны взиматься, рассчитывают по формуле:

- Для обычных условий:

|

СРЕДНЕДНЕВНОЙ ЗАРАБОТОК × КОЛИЧЕСТВО ДНЕЙ ПО ГРАФИКУ В 3 (6) МЕСЯЦАХ ПОСЛЕ УВОЛЬНЕНИЯ |

- В случае применения суммированного учета:

|

СРЕДНЕЧАСОВОЙ ЗАРАБОТОК × КОЛИЧЕСТВО ЧАСОВ ПО ГРАФИКУ В 3 (6) МЕСЯЦАХ ПОСЛЕ УВОЛЬНЕНИЯ |

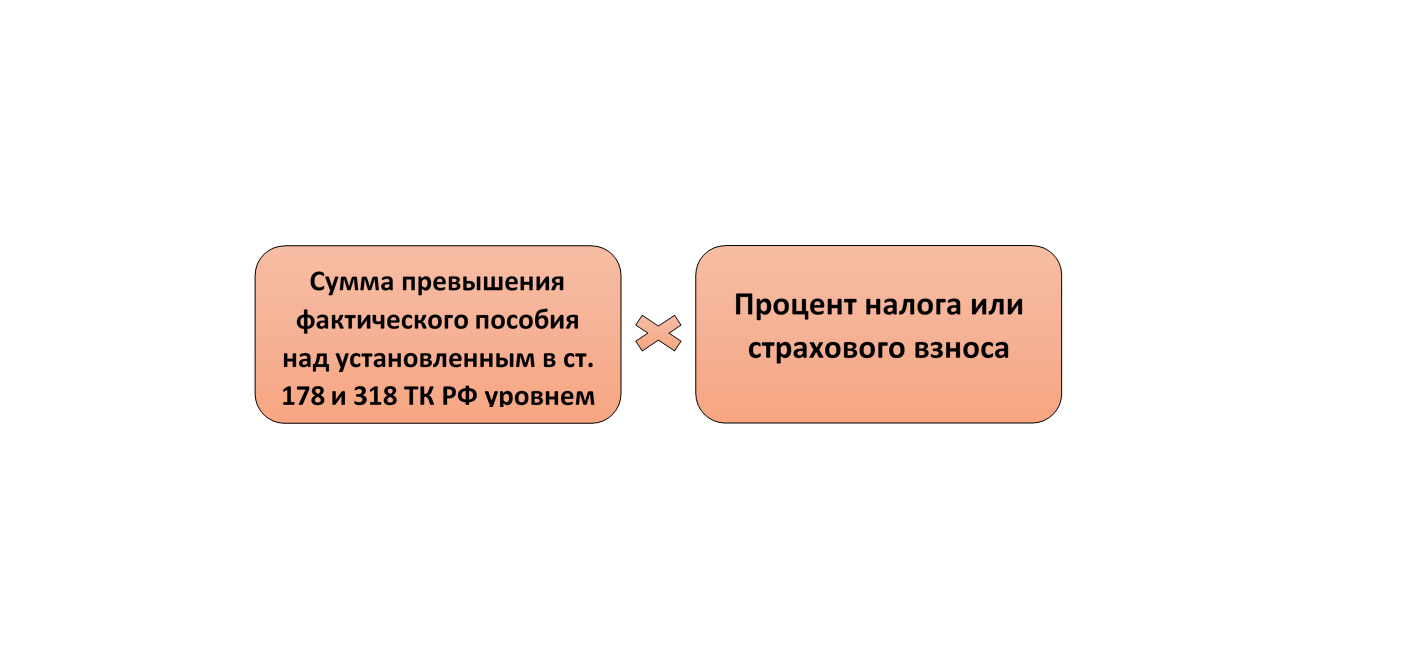

Для определения положенной к уплате суммы налогов или взносов применяют формулу:

ПРИМЕР

Сотрудник уволен по соглашению сторон 04.02.2021. В трудовом договоре для него установлена выплата выходного пособия в таких случаях в размере 8 окладов. Оклад сотрудника составляет 52 000 руб. Его доход за 12 месяцев с 01.02.2020 по 31.01.2021 составляет 629 500 руб. при отработанных 242 днях. Работник трудился по пятидневному графику по 8 часов с выходными в субботу и воскресенье. Определить, какая сумма пособия облагается НДФЛ и взносами и посчитать их размер к уплате.

- Определяем среднедневной заработок работника: 629 500 / 242 = 2601, 24 руб.

- Определяем количество рабочих дней в 3-х месяцах после увольнения с 05.02.2021 по 04.05.2021 – составит 61 рабочий день.

- Максимальный размер необлагаемого пособия по законодательству составит: 2601,24 × 61 = 158 675,64 руб.

- Фактический размер выходного пособия: 52 000 × 8 = 416 000 руб.

- Облагаемая сумма составит: 416 000 – 158 675,64 = 257 324,36 руб.

- Сумма налогов равна:

- НДФЛ: 257 324,36 × 13% = 33 452 руб.

- Страховые взносы в ПФР: 257 324,36 × 22% = 56 611,36 руб.

- Страховые взносы на ВНиМ: 257 324,36 × 2,9% = 7462,41 руб.

- Страховые взносы на ОМС: 257 324,36 × 5,1% = 13 123,54 руб.