С каких доходов удерживается НДФЛ

В процессе работы сотрудники могут получать в компании не только аванс и зарплату, но и иные выплаты. Работодатель должен точно знать, какие выплаты облагаются НДФЛ, а какие исключить при исчислении налога с дохода, так как они являются налоговыми агентами и несут ответственность за правильность исчисления и своевременность уплаты налога.

Премии, стимулирующие надбавки входят в состав оплаты труда, поэтому также облагаются НДФЛ. Еще один доход, который нередко встречается у сотрудников – дивиденды. Они выплачиваются, если работник имеет акции предприятия или долю в уставном капитале. Эти доходы также входят в налогооблагаемую базу.

С 2024 года работодатели обязаны удерживать налог с нерезидентов – удаленщиков, если последние работают на российскую организацию или подразделение иностранной компании в России. При начислении дохода данным сотрудникам в марте 2024 года нужно учесть это обстоятельство. Если удержание не производилось за январь-февраль 2024 года, нужно сделать перерасчет.

В отношении удаленных сотрудников в 2024 году появилось еще одно новшество. Не облагаются НДФЛ суммы компенсации за использование технических средств и программных продуктов в ходе выполнения трудовых функций. Размер необлагаемого дохода положен в виде:

- Компенсации в фиксированной сумме – 35 руб. при отсутствии в договоре конкретной суммы

- Вся сумма, если положение прописано в договоре.

По-прежнему не нужно облагать НДФЛ суточные. Теперь к этому перечню добавились выплаты вахтовикам и работникам с разъездным характером работы. Размер суточных не изменился:

- 700 рублей по России

- 2 500 – при зарубежных поездках.

| Пример:

Сотрудник Макеев М.А. получил в ООО «Лабиринт» следующие доходы:

Общая сумма дохода (30 000 + 1 800 + 5 000) = 36 800 рублей. Из нее НДФЛ будет удержан с суммы 35 400 рублей. Из налогооблагаемой базы исключены суточные в пределах нормы: (700 * 2 дня) = 1 400 рублей. |

Какие вычеты по НДФЛ применить в марте 2024 года

Чаще всего сотрудники обращаются к работодателю с заявлением о предоставлении стандартного вычета на детей. При обращении нужно приложить свидетельства о рождении детей. В марте 2024 года размер вычетов не изменился:

- На первого и второго ребенка – 1 400 рублей

- На третьего – 3 000 рублей

- На ребенка, имеющего инвалидность 1 и 2 группы, – 12 000 рублей. Опекуны получают вычет вполовину этой суммы.

Некоторые сотрудники вправе претендовать на двойной вычет:

- Если второй родитель не пользуется своим правом. Для этого предоставляется справка с места получения дохода второго родителя

- Когда родитель является матерью-одиночкой

- Когда второй родитель объявлен пропавшим без вести или умер.

По каждому из этих случаев должны быть предоставлены подтверждающие документы.

Пример: в компании работают две сотрудницы, которые написали заявление о получении стандартного налогового вычета. У Макеевой А.В. имеется трое детей:

Она получит вычет на двоих младших детей, но из расчета того, что всего у нее трое детей. За младшего сына она получит, как за второго ребенка, за дочь – как за третьего. Всего ее вычет составит 4 400 рублей (1 400 + 3 000) У сотрудницы Карповой также трое детей:

Отец детей умер, о чем сотрудница предоставила свидетельство о смерти, и написала заявление на двойной вычет. Ее вычет составит 6 000 рублей. За третьего ребенка ей положен вычет 3 000. В двойном размере – 6 000 рублей. |

В отношении других вычетов в 2024 году имеются изменения:

- Появилась возможность получить преференцию на очное образование супруги / супруга

- Сумма вычета на обучение (кроме детей), на лечение увеличилась до 150 тыс. руб.

- На обучение детей оба родителя могут получить вычет 110 тыс. рублей в расчёте на каждого ребёнка

- Вычеты можно получить в упрощённом порядке через личный кабинет налогоплательщика по расходам до 1 января 2024 года.

Сотрудник вправе обратиться за имущественными, социальными преференциями к работодателю или в налоговую инспекцию. Для применения вычета работодателю нужно уведомление о праве сотрудника на вычет.

Какие ставки НДФЛ применить при расчете НДФЛ в марте 2024 года

Ставки НДФЛ сохранились старые, но введено новое правило в отношении их применения. В чем оно заключается? В 2024 году применяются ставки налога:

- 13%, если сотрудник получил доходы не более 5 млн за календарный год

- 650 тыс. рублей плюс 15% с суммы превышения свыше 5 млн.

До 2024 года расчет велся по каждому виду дохода отдельно. Например, сотрудник получил зарплату за год в размере 3 500 000 рублей. Кроме того, он является одним из учредителей ООО и получил дивиденды в размере 2 000 000 рублей. До 2024 года налог по каждой из этих сумм рассчитывался отдельно. По каждому виду выплаты размер дохода сотрудника не превышает 5 млн, а суммарно эта сумма больше. Если рассчитать налог по-старому, то к уплате в бюджет полагается:

- 3 500 000 * 13% = 455 000 руб.

- 2 000 000 * 13% = 260 000 руб.

Всего 715 000 руб.

По новому правилу доходы суммируются: (3 500 000 + 2 000 000) = 5 500 000.

Расчет производится по формуле: 650 000 + ((5 500 000 – 5 000 000) * 15%)) = 725 000 руб. НДФЛ получился больше на 10 000 рублей.

Сколько НДФЛ удержать и перечислить в марте

В отношении НДФЛ существуют три понятия:

- Удержанный

- Начисленный

- Перечисленный.

Начисление производится при возникновении обстоятельств, по которым сотрудник получает доход, например, начисление зарплаты. Удержанным считается налог в момент получения дохода сотрудником. Поэтому сумма, начисленная в марте, не будет совпадать с суммой, которую нужно перечислить в бюджет.

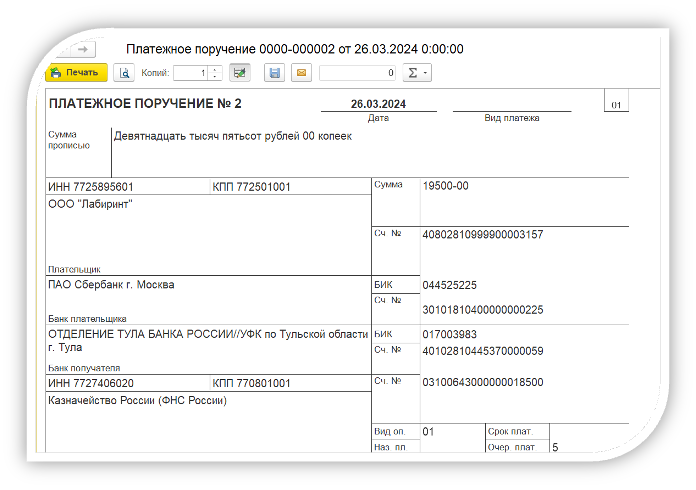

Пример: В ООО «Лабиринт» было два начисления по зарплате:

Начислено НДФЛ за март 19 500 + 26 000 = 45 500 руб. А перечислить в марте нужно только сумму НДФЛ с выплат, произведенных в марте. |

Кроме того, в марте будет выплачена февральская зарплата, налог по которой также нужно перечислить в марте.

Как уплатить НДФЛ в марте 2024 года

Алгоритм оплаты такой:

- Перечисление денег на ЕНС

- Подача уведомления по сроку.

С 2024 года в налоговую инспекцию подается два обязательных уведомления. В них включаются суммы НДФЛ, которые нужно перечислить по срокам:

- До 5 марта (по доходам 23 – 29 февраля)

- До 28 марта (по доходам 1- 22 марта).

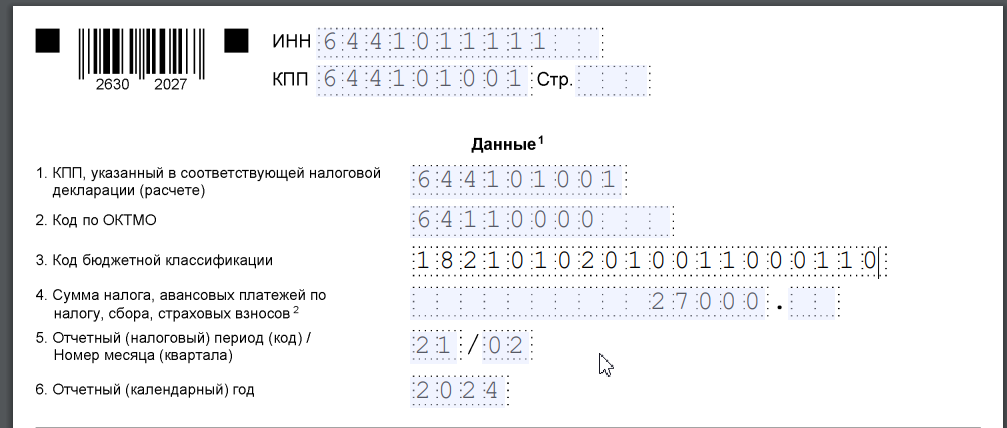

Срок подачи уведомлений: 4 марта (перенос с воскресенья 03.03.2024) и 25 марта. В них указывается:

- ИНН/КПП работодателя – юридического лица, ИНН предпринимателя

- ОКТМО

- КБК

- Сумма НДФЛ

- Отчетный месяц, квартал, год.

Уведомление направляется в электронном виде или в бумажном (не для всех налоговых агентов). Подробнее см. “Уведомление по ЕНП в марте 2024 года“.

Внимание!