В статье расскажем о сроках подачи налоговых уведомлений в марте 2024 года, поясним какие периоды по НДФЛ в них включать и приведем пример заполнения.

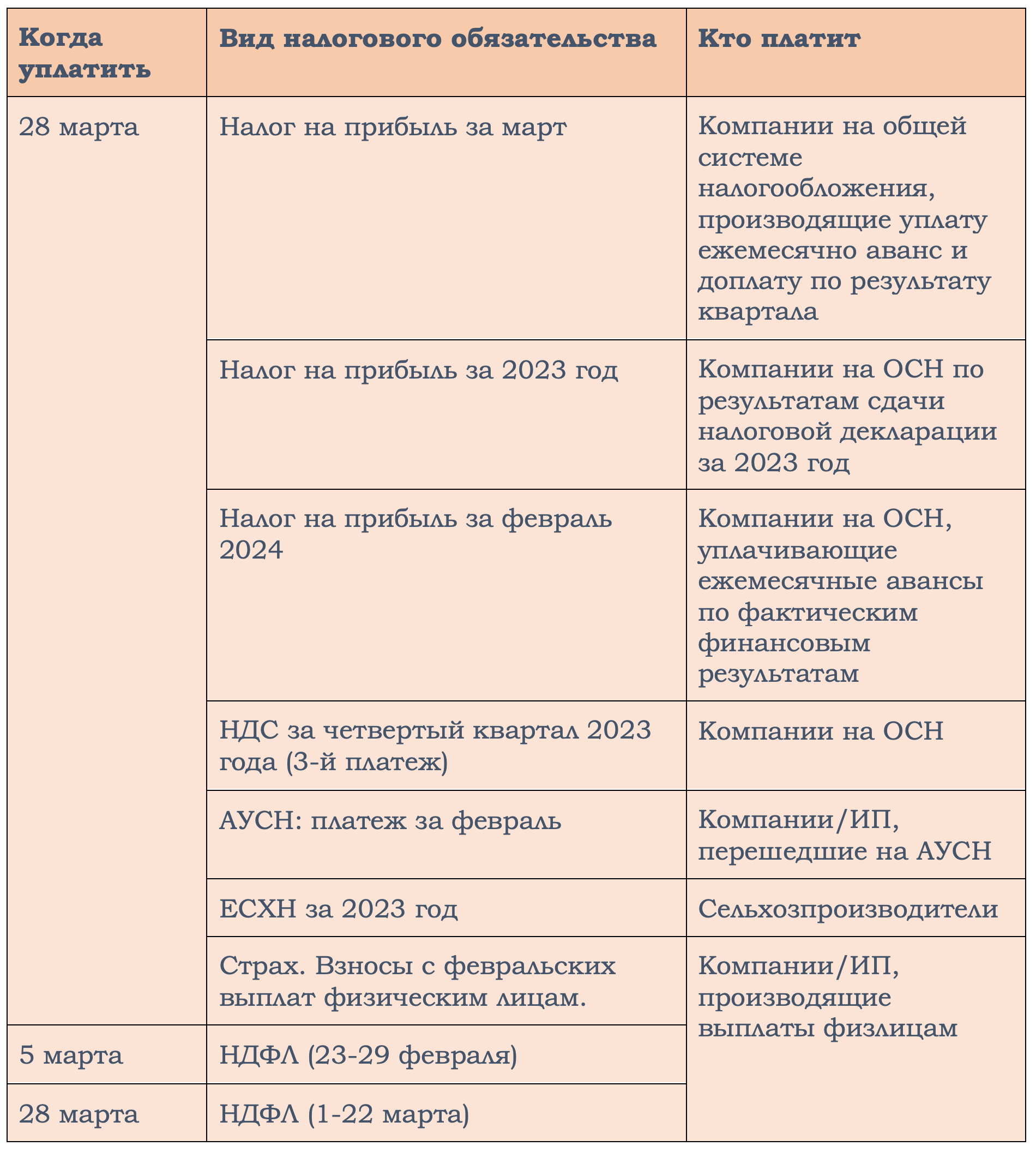

Какие налоги и взносы уплачиваются в марте

Для понимания того, по каким налогам/взносам нужно подать уведомление в марте, нужно знать, обязанность по каким налоговым обязательствам возникает в марте. Сформируем данные в таблицу:

Исходя из данных таблицы несложно понять, по каким налогам и взносам у налоговиков нет информации.

Налогоплательщики на ОСН, уплачивающие налог на прибыль, отчитываются перед налоговым органом по предстоящим платежам, поэтому в уведомлении их указывать не нужно.

Налогоплательщики на общей системе также обязаны заплатить НДС за 4 квартал 2023 года (третий срок). Но в уведомлении это обязательство обозначать не нужно, так как срок подачи декларации – до 25 января, т.е. налоговики имеют информацию на период уплаты налога

По АУСН расчет налогов ведется налоговым органом. По ЕСХН срок сдачи декларации наступает раньше наступления срока уплаты.

Обязательные уведомления подаются по НДФЛ (два раза в месяц) и по страховым взносам в отношении доходов физлиц, начисленных в феврале.

Срок подачи уведомления по ЕНП в марте

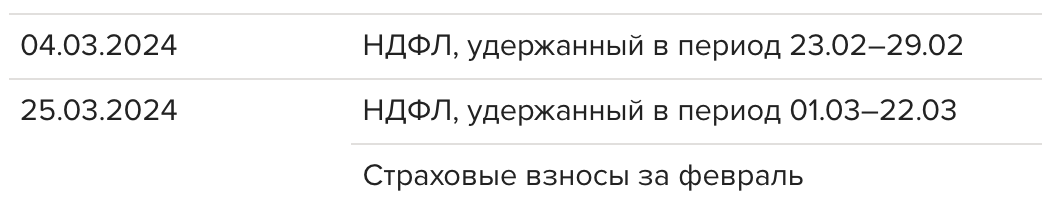

В марте 2024 года уведомление по НДФЛ нужно сдавать дважды – 4 и 25 марта 2024 года.

Уведомления по ЕНП в отношении НДФЛ в марте 2024 года

По НДФЛ с 2024 года заполняются два обязательных уведомления:

- 4 марта (перенос с 3-го марта – воскресенье) в отношении выплаченных доходов физлицам с 23 февраля по 29 февраля

- 25 марта в отношении выплаченных доходов физлицам с 1 по 22 марта.

В первом уведомлении будет присутствовать информация по двум налоговым обязательствам: НДФЛ и страховые взносы, во втором – только НДФЛ.

Как заполнить уведомление по НДФЛ

Основанием для внесения сумм в налоговое уведомление служит размер выплат физлицам. Это могут быть:

- Аванс

- Зарплата

- Отпускные

- Компенсация за неиспользованный отпуск

- Больничные выплаты

- Оплата работ/услуг по договору ГПХ.

Выплаты группируются по периодам, когда были произведены.

| Пример:

ООО «Лабиринт» произвело выплаты физическим лицам:

|

По данным примера только первая выплата (по договору ГПХ) попадает в уведомление по сроку 03.03.2024. Остальные будут отражены во втором уведомлении, которое отправляется в налоговый орган до 25 марта 2024 года.

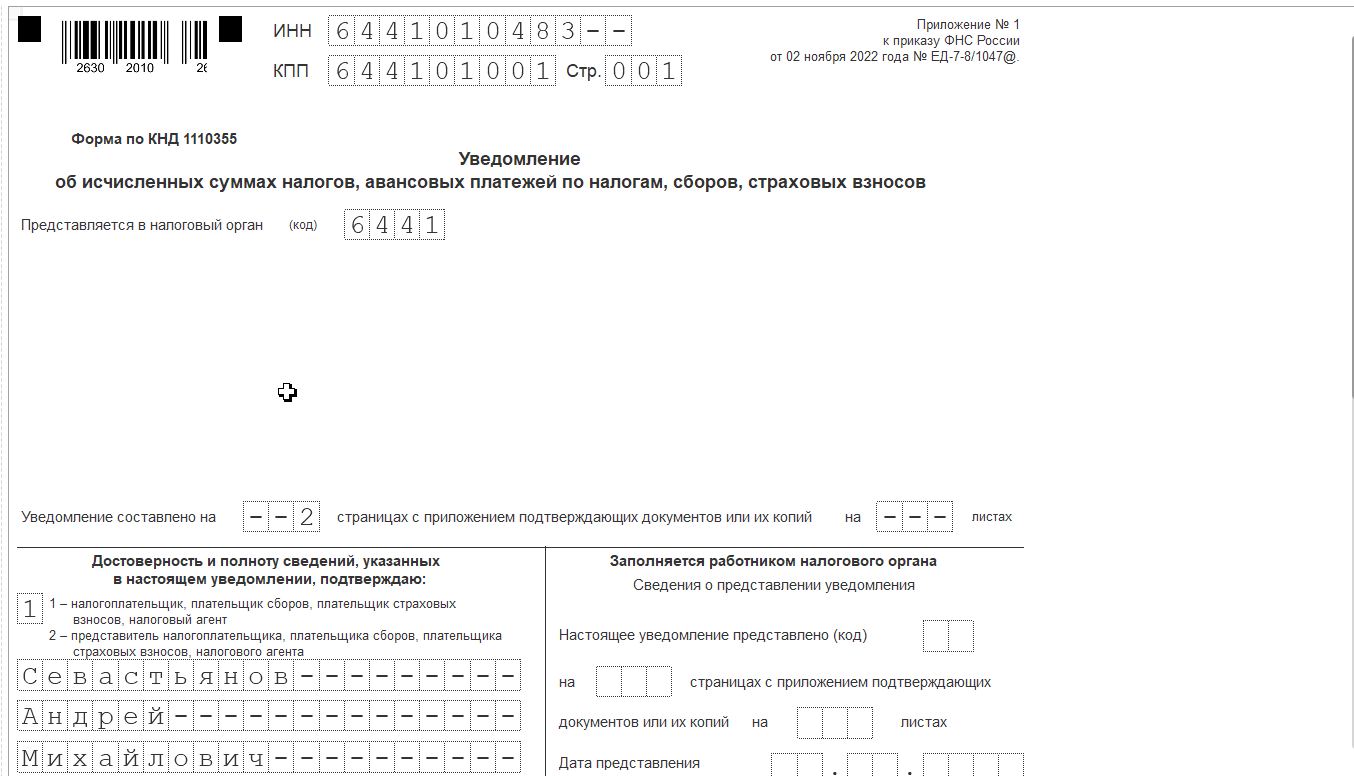

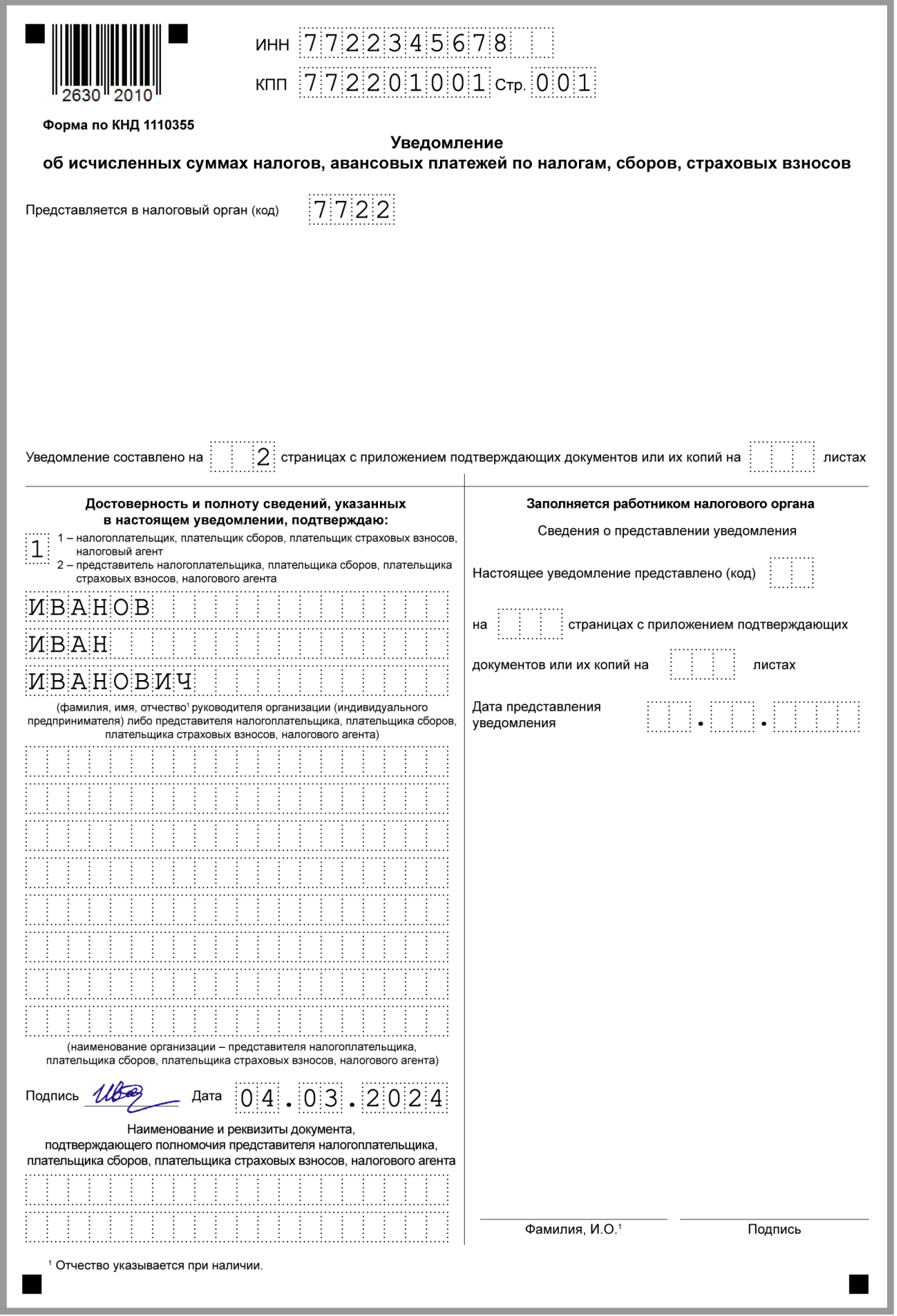

Титульный лист

На титульном листе уведомления нужно заполнить первые две верхние строки, в которых указывается ИНН и КПП компании. Для работодателей-ИП не требуется заполнение реквизита «КПП».

Непривычным для налогоплательщиков является отсутствие названия компании/ФИО предпринимателя. На титульном листе заполняется только номер ИФНС, куда направляется документ, и ФИО лица, подтверждающего достоверность указанных в уведомлении сведений. Здесь предлагается выбрать его статус: налогоплательщик (агент, плательщик страхвзносов) или его представитель. Также на титульном листе следует указать количество листов уведомления.

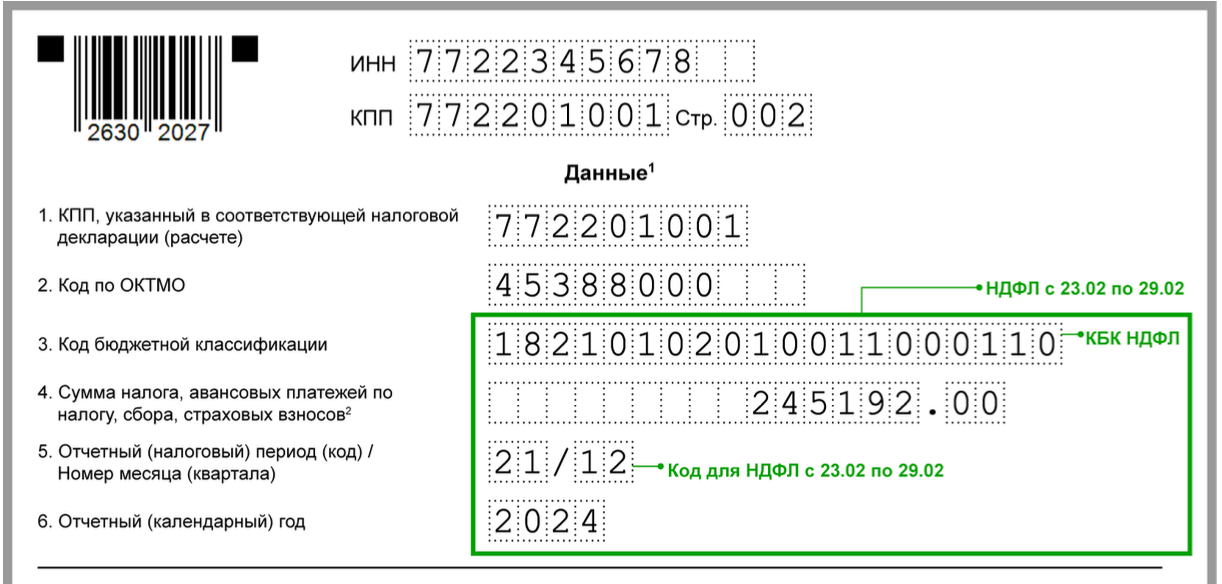

Лист 2 налогового уведомления за март

Здесь содержится основная информация о суммах, реквизитах платежа и периодах.

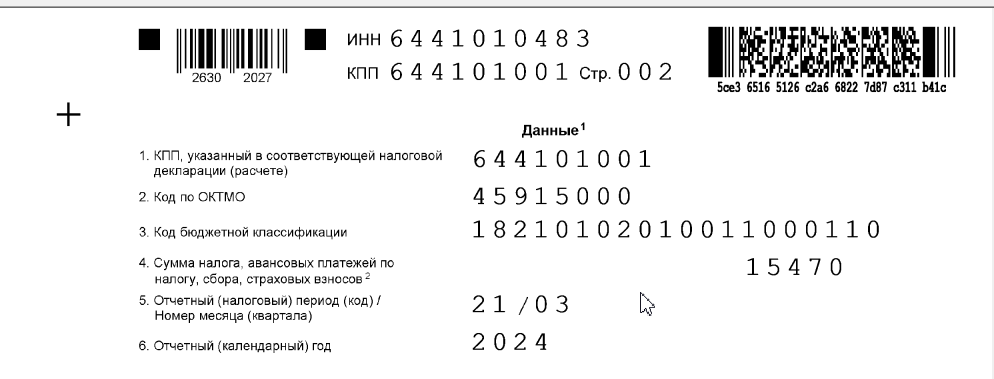

Рассмотрим заполнение уведомления по НДФЛ на примере:

| Пример:

ООО «Лабиринт» выплатило аванс 20 марта 2024 года. НДФЛ, удержанный с сотрудников, составляет 15 470 руб. |

В уведомлении по сроку 25.03.2024 нужно внести данные:

- ИНН, КПП дублируется с титульного листа

- Номер страницы проставляется автоматически, если уведомление формируется в программе

- Код КПП. Он может отличаться от указанного в верхней части страницы и должен соответствовать указанному в отчетности

- ОКТМО – код муниципального образования, где зарегистрирован налогоплательщик

- КБК. НДФЛ соответствует 182 1 01 02010 01 1000 110

- Сумма удержанного налога в период, за который подается уведомление

- Период. В нашем примере начисление аванса соответствует расчету с сотрудниками за март

- Отчетный год – 2024.

В уведомлении может быть несколько блоков с одним налогом, если оплата производится за разные месяцы.

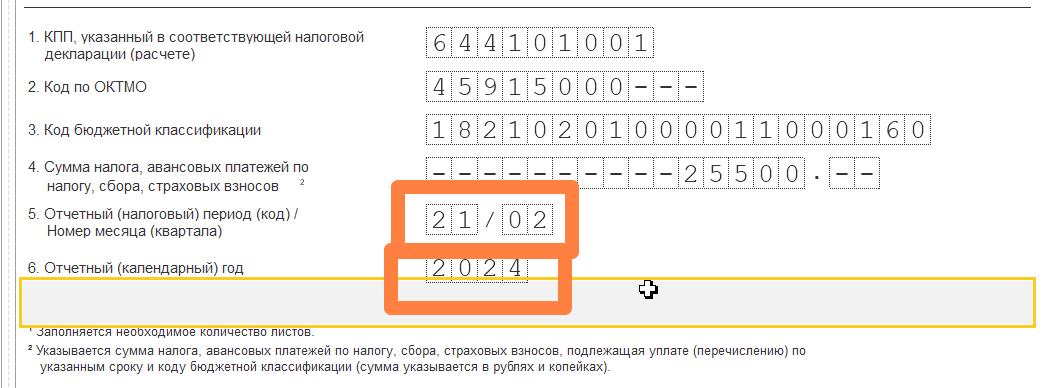

Как заполнить уведомление по страховым взносам

Принцип заполнения уведомления аналогичен НДФЛ. Отличие будет в заполнении КБК. Расчету по страховым взносам соответствует 182 1 02 01000 01 1000 160.

| Пример:

ООО «Лабиринт» начислило зарплату сотрудникам за февраль 2024 года. Страховые взносы с этой суммы составляют 25 500 руб. |

В уведомлении будут указаны реквизиты компании и платежа, сумма и период, к которому относятся страховые взносы.

Нужно обратить внимание, что момент возникновения налоговых обязательств по НДФЛ и страховым взносам привязан к разным событиям:

- По НДФЛ отправной точной является момент выплаты дохода. Например, на предприятии была задержка зарплаты, и январская зарплата выплачена только в марте. Соответственно, сумма НДФЛ к уплате возникнет только в марте 2024 года

- По страховым взносам применяются другие правила. Работодатель обязан уплатить их, ориентируясь на период начисления. Если начисление зарплаты производилось в январе, а выплата только в марте, то НДФЛ упоминаться в февральском уведомлении не будет, а страховые взносы уплатить и указать в уведомлении требуется.

Также нужно обращать внимание на указанный отчетный период. Он должен соответствовать первичным документам по начислению и выплате дохода.

Образец уведомления по НДФЛ за период с 23.02.2024 по 29.02.2024

Что учесть при сдаче налогового уведомления в марте 2024 года

Налоговое уведомление подается в электронном виде. Есть категория налогоплательщиков (налоговых агентов, плательщиков страховых взносов), которым позволено отчитываться перед налоговым органом на бумажных носителях. Для них сохраняется право и уведомления подавать на бумаге.

Передать уведомление в электронном виде можно:

- По ТКС

- С использованием личного кабинета налогоплательщика.

Пользователи программы 1С могут сдавать уведомления непосредственно из программы, подключив сервис 1С: Отчетность.

Не возникает обязанности по передаче уведомления, если нет суммы к уплате.

Внимание!