Подробнее о коде

Потребность в подготовке декларации может возникнуть по разным причинам. Заполнять форму 3-НДФЛ и выполнять ее сдачу в ФНС обязаны:

- нотариусы;

- предприниматели, выбравшие общий режим налогообложения;

- главы КФХ;

- адвокаты.

Однако иногда с потребностью в заполнении документа и поиске кода категории налогоплательщика для декларации может возникнуть и у гражданина, который не зарегистрирован в качестве ИП. Подготовить 3-НДФЛ необходимо, чтобы задекларировать полученные за отчетный период доходы или подать заявление на любой из видов вычета.

Всем вышеуказанным категориям плательщиков присвоены свои коды. Они отражаются на титульном листе декларации. Кодирование информации применяют, чтобы представители ФНС сразу могли понять, по какому основанию предоставляется отчет. Вносить код категории налогоплательщика в декларации 3-НДФЛ необходимо в обязательном порядке. Если соответствующая информация не будет указана, документ не примут.

Где узнать значение кода?

В 2022 году произошло изменение процесса подготовки декларации. В частности, плательщики обязаны заполнять новую форму документа. Она была закреплена приказом ФНС России от 29.09.2022 № ЕД-7-11/880@. Этот же нормативно-правовой акт закрепил порядок подготовки декларации. Он содержит 7 приложений. В них приводятся коды категории налогоплательщиков для налоговой. Они следующие:

- 720 – проставляют физические лица, которые ведут деятельность в качестве ИП;

- 730 – код вносят в титульный лист декларации нотариусы, а также иные лица, осуществляющие частную практику;

- 740 – комбинация актуальна для адвокатов;

- 750 – это значение указывают в декларации арбитражные управляющие;

- 760 – декларацию с таким кодом подают физические лица, которые обязаны сдавать ее в связи с получением вычета, потребностью в предоставлении отчета о доходах, иными причинами, выступающими основанием для заполнения документа;

- 770 – код актуален для физических лиц, которые ведут деятельность в качестве ИП и возглавляют КФХ.

В титульном листе нужно указывать правильный код. Наличие ошибок недопустимо. Все декларации проходят тщательные проверки. Если будет установлено, что плательщик указал неверное значение, документ обяжут переписать. Это чревато нарушением срока сдачи декларации 3-НДФЛ, особенно если ее подача выполнялась в конце установленного периода. В результате можно столкнуться со штрафными санкциями. Чтобы этого не произошло, важно проявлять внимательность при выборе подходящего кода.

Какая информация указывается в виде кодов?

В декларации указывается не только код категории налогоплательщика 760. Кодирование активно применяется и для других данных. В результате процесс заполнения документа упрощается. В виде кодов вносятся:

- сведения о стране;

- информация о подразделении ФНС, в которое предоставляются данные;

- данные о виде документа, удостоверяющего личность налогоплательщика.

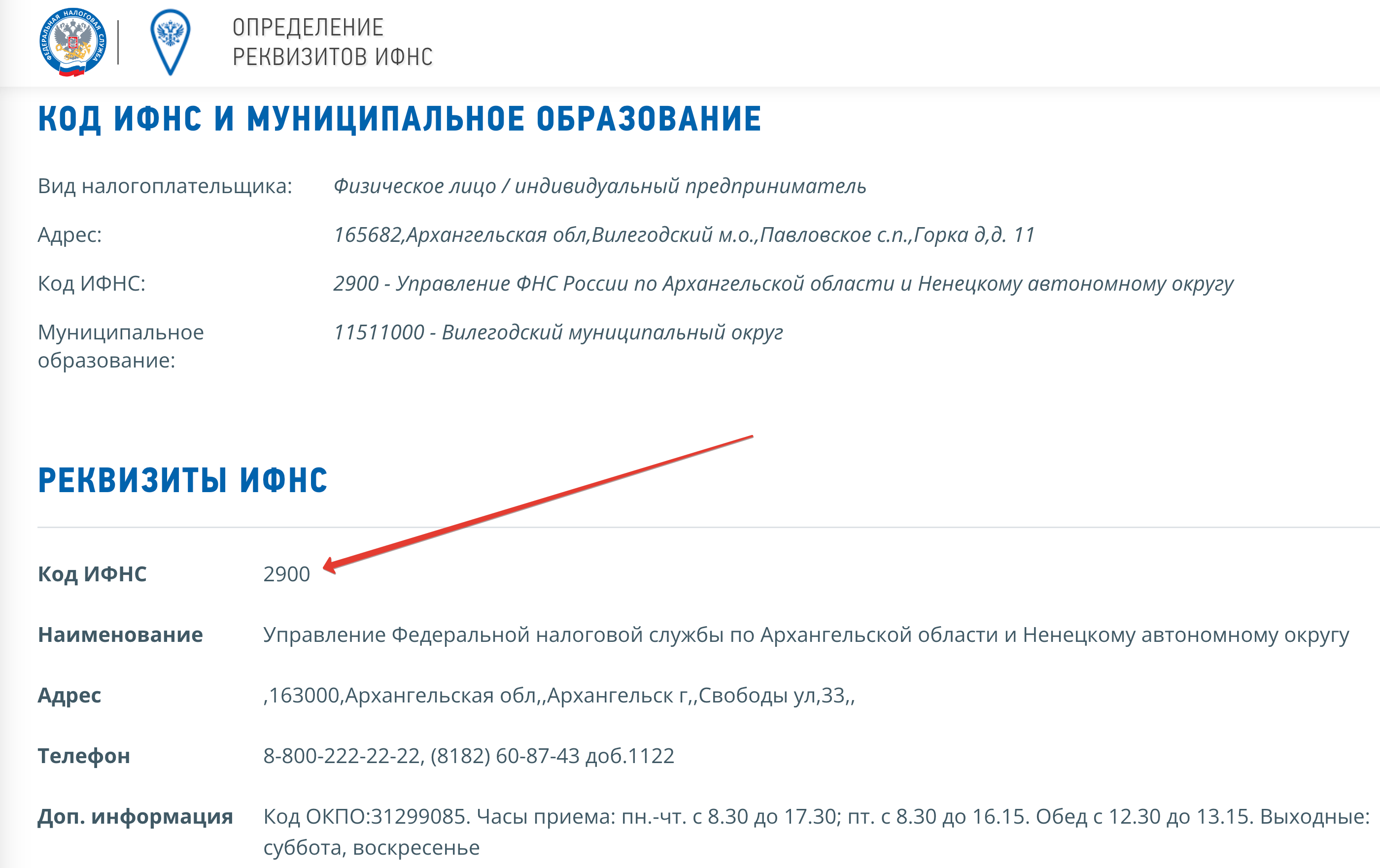

Заполнять вышеуказанные разделы нужно грамотно. Так, плательщик обязан указать код подразделения ФНС, обслуживающего место жительства или места пребывания лица в РФ. Именно в рассматриваемую организацию необходимо подавать готовую декларацию. Узнать код можно в специальном справочнике на сайте ФНС. Например, если лицо обязано направлять документ в ИФНС №14 по городу Москва, в соответствующем разделе декларации необходимо указать «7714».

Заполняя раздел «Код страны», нужно внести сведения о государстве, гражданином которого является плательщик. В РФ могут работать и нерезиденты. Вносить комбинацию нужно на основании Общероссийского классификатора стран мира. В нем можно найти данные для всех государств, которые признала Россия. Большинство лиц, обязанных подавать декларацию, имеют гражданство РФ. Они обязаны указать код «643».

В процессе заполнения декларации необходимо внести сведения об удостоверении личности. Данные также кодируются. Информацию для внесения в бланк можно взять, изучив Приложение № 2 к Порядку заполнения 3-НДФЛ, утв.Приказ ФНС России от 15.10.2021 N ЕД-7-11/903@. Большинство лиц вносят сведения о паспорте. Для этого необходимо указать код «21».

Таким образом, код налогоплательщика упрощает процесс идентификации лица, подготовившего декларацию, а также облегчает ее заполнение. Однако важно проявлять внимательность и не допускать ошибки. Их наличие недопустимо. Иначе документ придется составлять заново.