Также см.:

https://www.youtube.com/watch?v=jbSBMqRxGoY&t=19s

Специальный КБК для уплаты пеней по НДФЛ в 2019-2020 году

КБК для уплаты пени по НДФЛ в 2019-2020 году зависят от того, кто эти пени уплачивает.

Налоговый агент (работодатель), должен перечислять пени на следующий КБК: 182 1 01 02010 01 2100 110

ИП и нотариусы, которые уплачивают НДФЛ в соответствии со ст. 227 НК РФ, пени по налогу перечисляют на другой КБК: 182 1 01 02020 01 2100 110

Физлица, не являющиеся ИП, которые уплачивают НДФЛ в соответствии со ст. 228 НК РФ, пени по налогу должны уплачивать по такому КБК: 182 1 01 02030 01 2100 110

Когда нужно платить пени по НДФЛ

Просрочка по НДФЛ образуется тогда, когда лицо, обязанное перечислить НДФЛ, нарушит срок, установленный НК РФ. Сроки для уплаты НДФЛ напомним в таблице. Если нарушен срок – возникает обязанность по уплате пеней.

Налоговые агенты

В 2019-2020 году налоговые агенты должны перечислять исчисленный и удержанный НДФЛ не позднее дня, следующего за днем выплаты дохода. НДФЛ с больничных пособий и отпускных перечисляется не позднее последнего числа месяца, в котором такие выплаты производились (п. 6 ст. 226 НК РФ).

ИП

ИП, не применяющие спецрежимы, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой, уплачивают НДФЛ самостоятельно на основе поданной налоговой декларации не позднее 15 июля года, следующего за истекшим годом (п. 6 ст. 227 НК РФ). Кроме того, такие лица должны уплачивать в течение года авансовые платежи в сроки, указанные в п. 9 ст. 227 НК РФ.

Физики

Физические лица, которые, например, имели в собственности квартиру менее предельного срока и продали ее в отчетном году, или получили от других граждан (не являющихся ИП, членами семьи или близкими родственниками получателей) неденежные подарки, а также в некоторых иных случаях, указанных в ст. 228 НК РФ, уплачивают НДФЛ также не позднее 15 июля следующего года на основе поданной налоговой декларации.

Формула для расчета пеней по НДФЛ в 2019-2020 году

За каждый день просрочки перечисления НДФЛ пени (П) рассчитываются по формуле (п. 4 ст. 75 НК РФ):

П = З * С * Д где,

- З – не уплаченная вовремя сумма НДФЛ;

- С – процентная ставка пени;

- Д – количество календарных дней просрочки, которое определяется со дня, следующего за сроком уплаты налога, по день, предшествующий фактической уплате НДФЛ.

Процентная ставка пени в зависимости от лица, уплачивающего НДФЛ, и количества дней просрочки определяется так:

| Кто уплачивает НДФЛ | Количество календарных дней просрочки | |

|---|---|---|

| До 30 дней (включительно) | Свыше 30 дней | |

| Организация | 1/300*R | 1/150*R |

| Физлицо (в т.ч. ИП) | 1/300*R | |

R – это ставка рефинансирования ЦБ, которая действовала в соответствующем периоде просрочки.

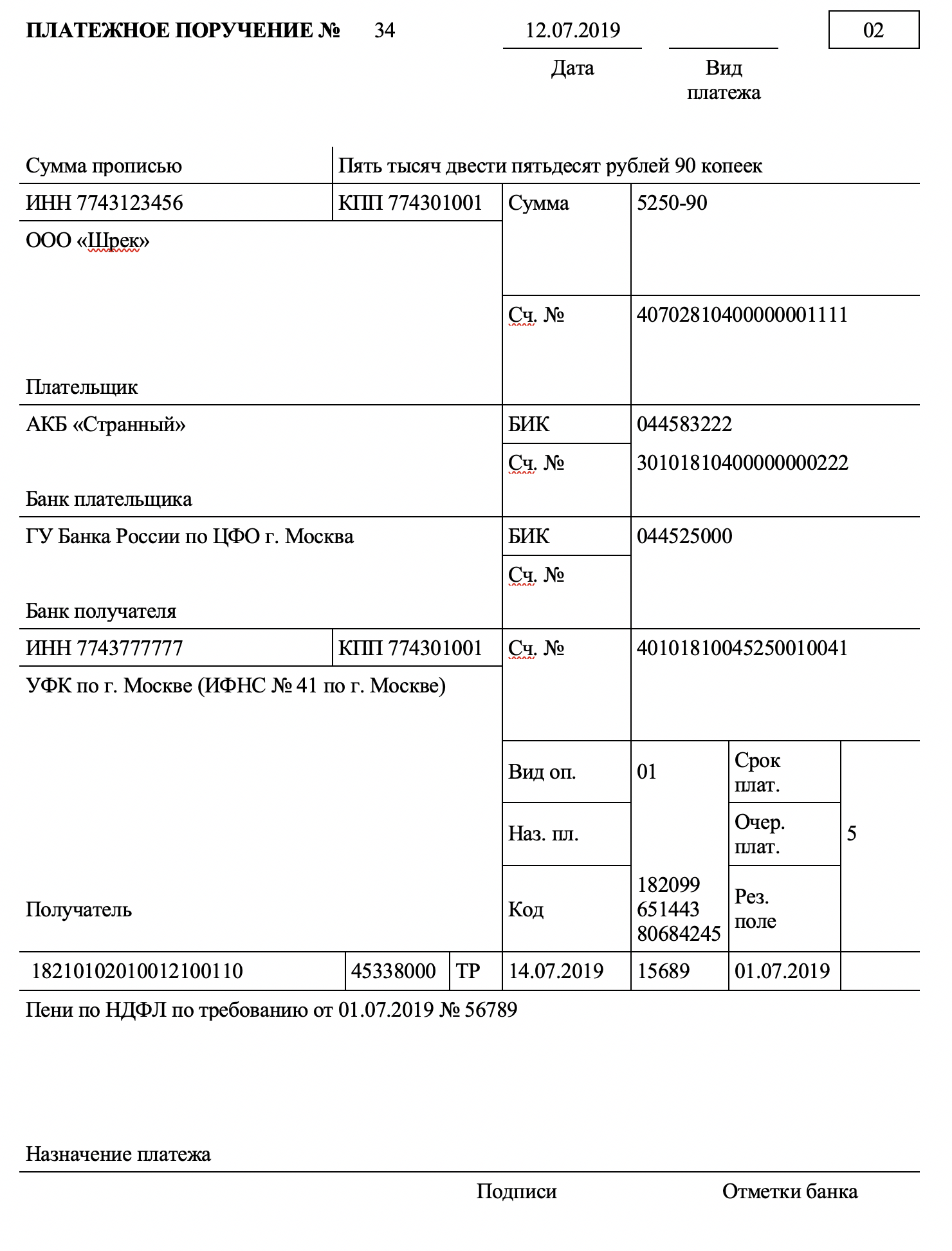

Платежное поручение на уплату пеней по НДФЛ в 2019-2020 году

Далее приводим пример платежки на уплату пеней по НДФЛ налоговым агентов в 2019-2020 году: