Что такое инвестиционные вычеты

События 2020 года привели к тому, что всё больше граждан перестают размещать свободные средства и накопления традиционными способами – на депозитах или вкладываясь в недвижимость и валюту.

В качестве альтернативы всё чаще выбираются инвестиции. По данным Мосбиржи в 2020 году было открыто около 10 миллионов брокерских счетов, большая часть которых – счета частных инвесторов.

Вступив на финансовый рынок, инвестору-физлицу следует знать, что такие действия государство поощряет. А именно – по некоторым инвестиционным операциям доступны вычеты, уменьшающие НДФЛ.

Инвестиционный вычет доступен физлицу – налоговому резиденту РФ, которое участвует в торгах на фондовом рынке. Для получения вычета обязательно наличие доходов, облагаемых НДФЛ по ставке 13%.

Чтобы получить инвестиционный вычет, надо быть налоговым резидентом России.

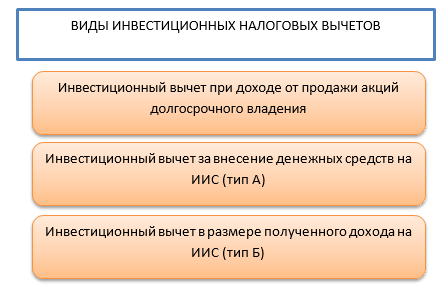

Вот, какие бывают инвествычеты:

Очевидно, что для получения двух из возможных видов вычета необходимо иметь ИИС.

СПРАВКА

ИИС – это индивидуальный инвестиционный счет, который физлицо открывает у брокера для ведения операций с ценными бумагами. Максимальная сумма внесения в календарном году – 1 млн рублей. Есть ограничения по выводу средств со счета. Для получения вычета счет должен быть долгосрочным.

Какие вычеты относят к инвестиционным, описано в ст. 219.1 НК РФ. Расскажем ниже о каждом из них более подробно и понятно.

Вычет при продаже ценных бумаг долгосрочного владения

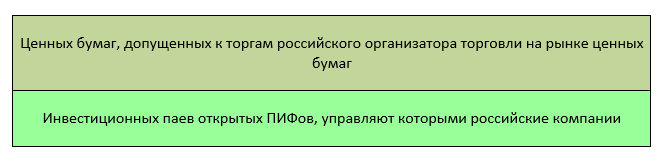

Получить его можно, не открывая индивидуальный инвестиционный счет. При получении дохода от продажи акций и прочих ценных бумаг, которыми налогоплательщик владел 3 года и более, налог можно не платить. Вычет можно применить при продаже:

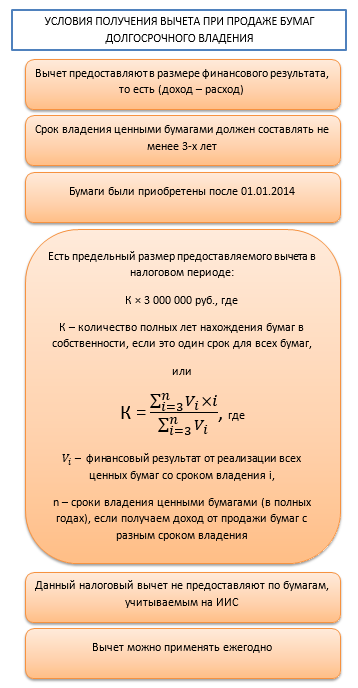

Критерии получения налогового вычета за длинные инвестиции такие:

Вычет по индивидуальному счету – тип Б

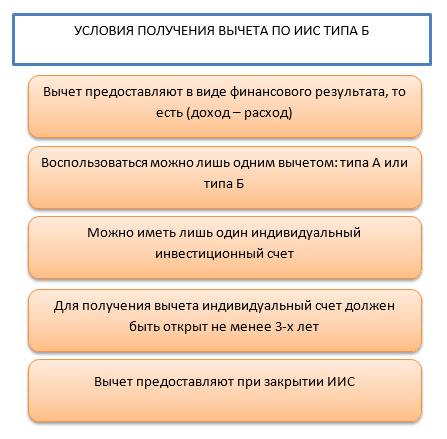

Для такого типа вычета, как видно из названия, необходимо прежде открыть индивидуальный инвестиционный счет и провести на нем какие-либо операции с ценными бумагами. При этом от обложения налогом освобождён полученный финансовый результат – вне зависимости от того, сколько времени налогоплательщик владел проданными активами.

Особенности получения инвестиционного вычета по ИИС типа Б такие:

Вычет по ИИС – тип А

Здесь тjже необходим индивидуальный инвестиционный счет. А правила иные: можно оформить льготу за факт внесения денег на этот счет.

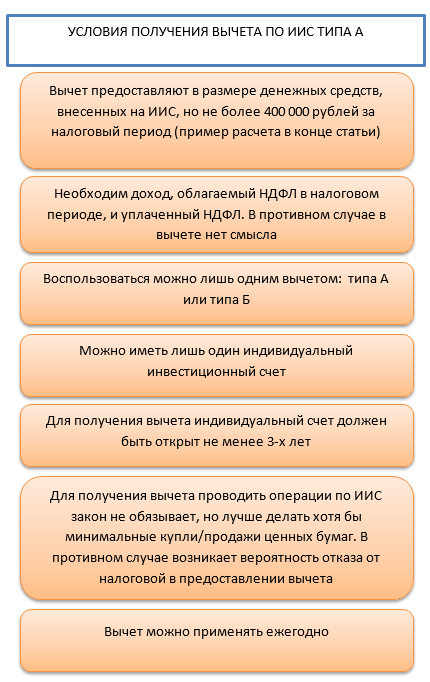

Представим особенности данного вычета:

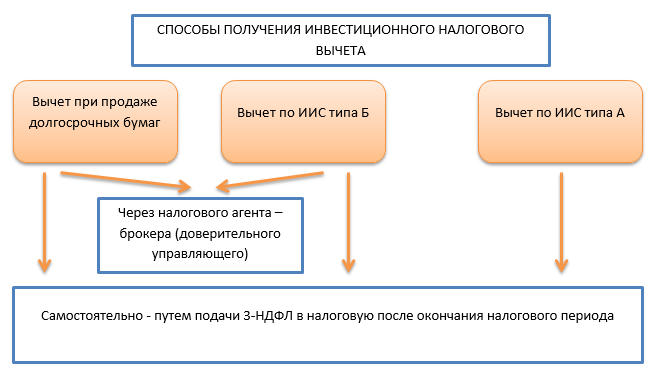

Способы использования налогового вычета на инвестиции

Как видим, два типа вычетов можно получить как у налогового агента, так и самостоятельно. А вычет по ИИС типа А можно оформить, только сдав декларацию 3-НДФЛ в налоговую.

Оформление вычета через налогового агента

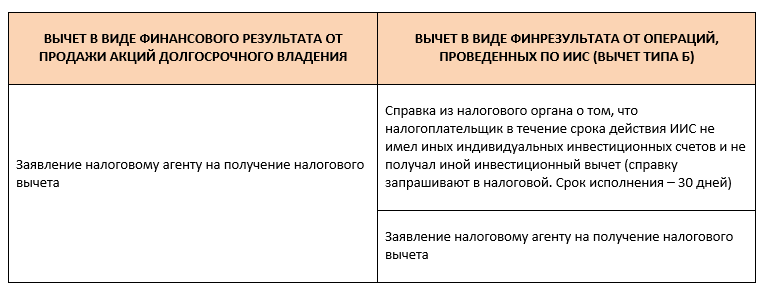

Для получения инвестиционного вычета у брокера или доверительного управляющего ему подают пакет документов, на основании которого он предоставляет вычет. Перечень справок разнится для вычета по финрезультату от продажи долгосрочных акций и для вычета по ИИС типа Б.

Вынесем в таблицу документы для каждого типа вычета

Оформление вычета самостоятельно

Любой инвестиционный вычет можно оформить самостоятельно. Для этого составляют декларацию по форме 3-НДФЛ и прикладывают к ней необходимые документы.

3-НДФЛ можно отнести в налоговую инспекцию лично, отправить по почте с пакетом документов или воспользоваться личным кабинетом налогоплательщика, открытом и подтвержденном на официальном сайте ФНС. В этом случае прикрепляют сканы подтверждающих документов.

Документальные доказательства, которые нужны для получения налогового вычета при сдаче декларации 3-НДФЛ, такие:

Заявляем вычет декларацией

При получении вычетов своими силами инвестор не ограничен в сроках для сдачи 3-НДФЛ. В 2021 году применяют следующий бланк для запроса инвествычета по итогам 2020 года.

Бланк актуальной в 2021 году декларации 3-НДФЛ утвержден приказом ФНС России от 28.08.2020 № ЕД-7-11/615.

Документ содержит большое количество листов, но заполнять все нет необходимости.

Выделим, какие именно листы и разделы заполняют при получении инвестиционного вычета, и прокомментируем некоторые аспекты заполнения.

|

ЧТО НУЖНО ЗАПОЛНИТЬ В ДЕКЛАРАЦИИ 3-НДФЛ ДЛЯ ПОЛУЧЕНИЯ НАЛОГОВОГО ИНВЕСТИЦИОННОГО ВЫЧЕТА |

|

| Титульный лист | Заполняют все налогоплательщики. Здесь указывают свои основные данные, а также кодируют специальную информацию:

|

| Раздел 1 | Здесь отражают итоговый расчет – сумма налога к доплате или к возврату.

При применении инвестиционного вычета получаем сумму к возврату – код «2». КБК – для НДФЛ, уплаченного налоговым агентом. ОКТМО налогового агента (есть в справке о доходах). |

| Приложение к разделу 1 | С 2021 года заявление на возврат входит в состав декларации.

Указывают реквизиты банковского счета, на который налоговая будет возвращать переплату. КБК и ОКТМО аналогичные данным Раздела 1. |

| Раздел 2 | Сводный расчет по всей декларации. Отражают общий доход из справок о доходах и о незадекларированных полученных доходах, а также все положенные вычеты суммарно.

Если работодатель-налоговый агент предоставлял вычеты на детей, сведения о них тоже надо внести в декларацию из справок о доходах (при условии, что указываете эти доходы в 3-НДФЛ). |

| Приложение 1 | Указывают все источники дохода на основании справок о доходах.

Должны быть отражены суммы дохода и суммы удержанного налога. Именно часть удержанного налога предстоит возвращать. Какие указывать доходы, зависит от того, какой вычет предоставляется: доходы от работодателя или доходы от брокера. |

| Приложение 5 | Здесь собраны данные о многих вычетах, в том числе об инвестиционном. Инвестиционный вычет по ИИС типа А отражают в строке 210.

Если ИИС был закрыт раньше 3-х лет, суммы налога надо восстановить и уплатить в бюджет. Для таких сумм предусмотрена строка 220. |

| Приложение 8 | В примере ниже этого приложения нет. Оно необходимо для внесения данных о двух других типах вычета – вычетов в виде финансового результата от операций:

|

Далее рассмотрим на примере получение инвестиционного налогового вычета типа А – расчет суммы и порядок заполнения декларации.

Пример предоставления инвестиционного вычета (тип А)

Пусть Петренко Г.В. открыл ИИС в 2020 году и внес на него 250 000 рублей. В том же году он исполнял трудовые обязанности в ООО «Плюс». Оклад составлял 40 000 рублей в месяц. ООО «Плюс», являясь налоговым агентом по НДФЛ, исчислило и уплатило в бюджет НДФЛ Петренко в размере:

(40 000 × 12) × 13% = 62 400 рублей.

Петренко имеет право на инвестиционный налоговый вычет по ИИС. Он решил воспользоваться вычетом типа А. Его можно получать ежегодно, начиная с года открытия ИИС. Если ИИС будет закрыт раньше, чем через 3 года, то все полученные вычеты придется вернуть.

Рассчитаем размер налоговой базы с применением вычета:

(40 000 × 12) – 250 000 = 230 000 рублей.

НДФЛ к уплате за 2020 год:

230 000 × 13% = 29 900 рублей.

Получилась переплата НДФЛ, которую Петренко вернет, подав 3-НДФЛ в налоговую:

62 400 – 29 900 = 32 500 – переплата к возврату.

Образец заполненной декларации 3-НДФЛ по примеру смотрите ниже.

Представим в таблице иные возможные варианты ситуации с Петренко, изменив цифры.

| СИТУАЦИЯ 1 | Допустим, Петренко внес на ИИС 500 000 рублей. Однако вычет он сможет получить только с лимитированной суммы в 400 000 рублей.

Рассчитываем налоговую базу за год: (40 000 × 12) – 400 000 (лимит взноса на ИИС) = 80 000. НДФЛ за год: 80 000 × 13 % = 10 400. Переплата к возврату: 62 400 – 10 400 = 52 000 – максимально возможный возврат за год по вычету типа А. |

| СИТУАЦИЯ 2 | Допустим, Петренко получает зарплату 20 000 рублей в месяц. Внес на ИИС 350 000 рублей. Налоговый агент исчислил и уплатил НДФЛ:

(20 000 × 12) × 13% = 31 200. Применяем налоговый вычет: (20 000 × 12) – 240 000 (вычет не может быть больше налоговой базы за год) = 0. Налоговая база равна нулю, НДФЛ за год равен нулю. Петренко может получить весь уплаченный НДФЛ (31 200 рублей) обратно. Неизрасходованный вычет на следующий год не переходит. |

Подводим итоги

Существует 3 вида инвестиционных вычетов, и для двух из них обязательно наличие ИИС. Оформить вычет можно своими силами, заполнив форму 3-НДФЛ. Срок для подачи такой декларации не ограничен в течение календарного года. Также вычеты на финрезультаты по операциям с ценными бумагами можно оформить через налогового агента, которым является либо брокер, либо доверительный управляющий.