Также см. “Как заполнить 6-НДФЛ за 2022 год: образцы для разных ситуаций“.

Зачем опять поменяли бланк 6-НДФЛ?

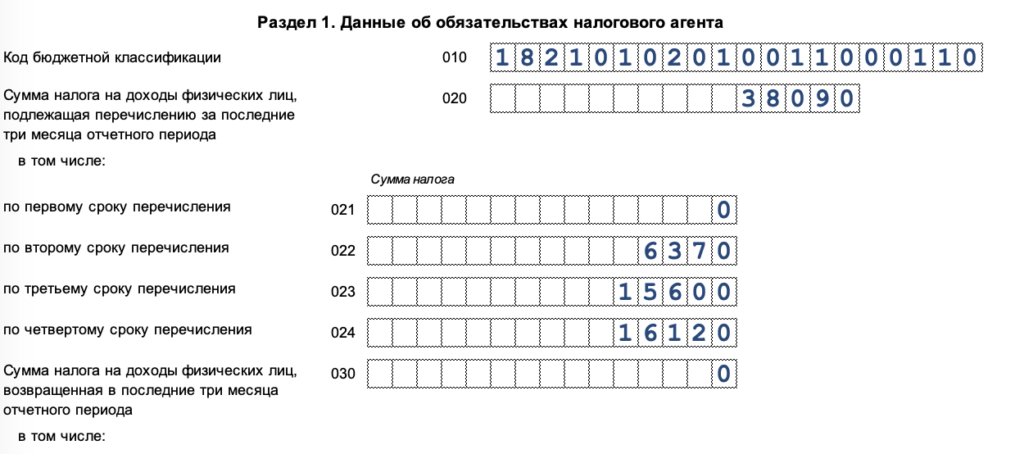

Начиная с отчета за I квартал 2023 года расчет 6-НДФЛ надо будет сдавать по новой форме (в редакции приказа ФНС от 29.09.2022 № ЕД-7-11/881@). Если по сути изменений, то скорректировали раздел 1 расчета. В нем оставили только четыре строки для сумм НДФЛ, которые перечисляют в течение квартала. Изменения связаны с введением ЕНП и единого срока уплаты налога. Раздел 2 оставили без изменений.

| Разделы формы, показатели | Изменения в разделе 1 | |

| Прежняя форма, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753 в ред. приказа от 28.09.2021 № ЕД-7-11/845 | Обновленная форма, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753 в ред. приказа от 29.09.2022 № ЕД-7-11/881@ | |

| Итоговая сумма НДФЛ | «Сумма НДФЛ, удержанная за последние три месяца отчетного периода» | «Сумма НДФЛ, подлежащая перечислению за последние три месяца отчетного периода» |

| Дата перечисления НДФЛ | В полях 021 указывают даты, не позднее которых нужно перечислять НДФЛ, удержанный за последние три месяца отчетного периода | Поля для указания срока перечисления НДФЛ убрали |

| Сумма НДФЛ к уплате по каждому сроку | В полях 022 указывают сумму удержанного налога, подлежащую перечислению в дату, указанную в поле 021 | Для каждого периода фиксированные сроки уплаты НДФЛ и четыре поля для сумм налога по каждому сроку – 021–024 |

| Сумма НДФЛ, возвращенная физлицу | Поля 031–032 | Увеличили количество полей 031–032 |

Сроки перечисления НДФЛ в новом бланке 6-НДФЛ

В разделе 1 расчета 6-НДФЛ больше не нужно указывать срок уплаты НДФЛ. С 2023 года действуют общие сроки уплаты, в том числе для НДФЛ с больничных и отпускных. В полях 021–024 раздела 1 указывайте суммы НДФЛ к уплате по первому, второму, третьему и четвертому сроку соответственно. Поле 024 раздела 1 по четвертому сроку уплаты налога заполняйте только в годовом расчете.

Смотрите в таблице, какие суммы удержанного НДФЛ включать в поля 021–024 раздела 1.

| Период | Поле | Включите налог, удержанный: |

| I квартал | 021 | с 1 января по 22 января |

| 022 | с 23 января по 22 февраля | |

| 023 | с 23 февраля по 22 марта | |

| 024 | не заполняется | |

| Полугодие | 021 | с 23 марта по 22 апреля |

| 022 | с 23 апреля по 22 мая | |

| 023 | с 23 мая по 22 июня | |

| 024 | не заполняется | |

| Девять месяцев | 021 | с 23 июня по 22 июля |

| 022 | с 23 июля по 22 августа | |

| 023 | с 23 августа по 22 сентября | |

| 024 | не заполняется | |

| Год | 021 | с 23 сентября по 22 октября |

| 022 | с 23 октября по 22 ноября | |

| 023 | с 23 ноября по 22 декабря | |

| 024 | с 23 по 31 декабря |

Как в новом бланке 6-НДФЛ показывать аванс по зарплате

С 1 января 2023 года налоговые агенты обязаны удерживать НДФЛ с аванса. Это связано с тем, что с 2023 года датой получения дохода физлица в виде зарплаты будет дата денежной выплаты работнику (подп. 1 п. 1 ст. 223 НК). В 6-НДФЛ аванс и НДФЛ с него отражайте в месяце выплаты.