Общие правила

Отпускные выплачиваются за три полных календарных дня до первого дня отдыха. Это – предельный срок, в который включается день выплаты. Не ставится запрет на выплату денег раньше этого срока.

| Пример:

Менеджер Вилков А.П. написал заявление на отпуск с 5 марта 2024 года. Отпускные ему нужно выплатить не позднее 2 марта. Учитывая, что 2 марта – суббота, выплату следует произвести 1 марта 2024 года. |

Если сотруднику задержали выплату отпускных, то работодатель обязан выплатить компенсацию, начиная со следующего дня после наступления срока выплаты.

Исходя из того, когда сотруднику фактически перечислен доход, в 6-НДФЛ налог нужно отразить по строкам 021-026 в зависимости от фактической даты.

| Пример:

Менеджеру Вилкову А.П. произведена выплата отпускных 1 марта 2024 года. Выплата попадает в период с 1 по 22 марта. Это соответствует пятому периоду удержания НДФЛ и отражается по строке 025. |

Эту же сумму нужно отразить в разделе 2 по соответствующим строкам.

В отдельную категорию выделяются отпускные, выплаченные высококвалифицированным специалистам. Их отражают в общей сумме и конкретизируют в строках 121 и 141.

Если отпускные «висят» в начисленных, но не выплаченных, они в расчете 6-НДФЛ не отражаются.

Как в 6-НДФЛ отражать переходящие отпуска

Нередко бывают ситуации, когда дата начала отпуска попадает на месяц одного квартала, а окончание – на начало другого. Еще один вариант: сотрудник написал заявление на отпуск с 1 апреля. Выплату нужно произвести в марте. Как в этом случае отражаются показатели в квартальной форме 6-НДФЛ?

| Пример:

Бухгалтер Верещагина Р.О. написала заявление на отпуск с 1 апреля 2024 года. Отпускные ей выплатили 28 марта 2024 года. |

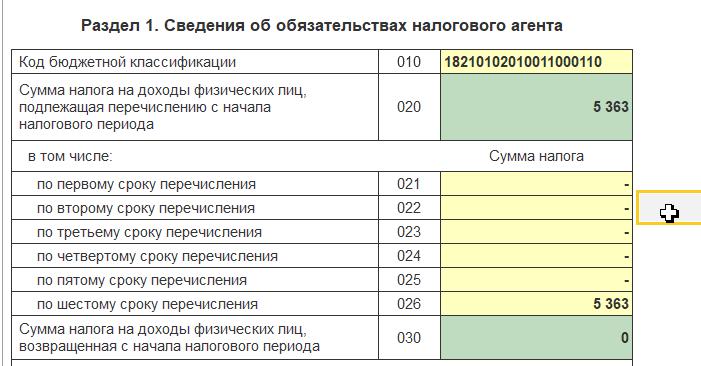

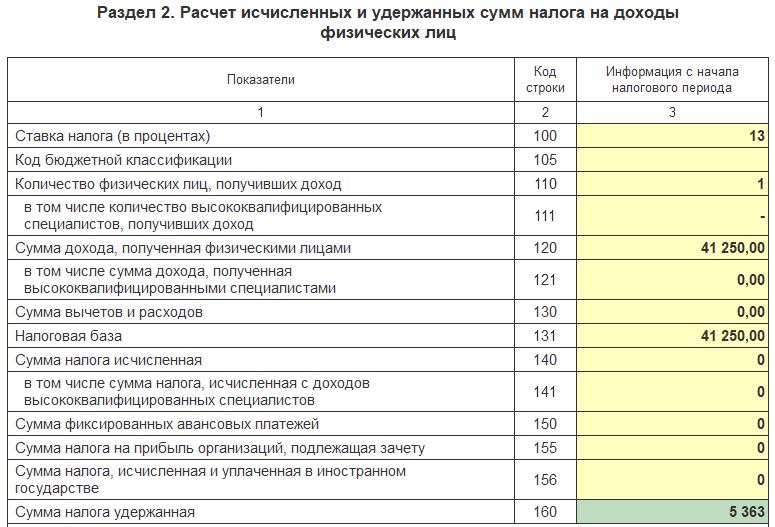

Для отражения удержанного НДФЛ неважно, с какого числа сотрудница фактически отгуливает отпуск. Здесь следует ориентироваться на дату получения дохода в виде отпускных. Деньги перечислены в рамках шестого срока, установленного для перечисления в бюджет. Соответственно, сумма НДФЛ с выплаты попадет строки 020, 026 раздела 1, а также 140,160,166 раздела 2. При этом сумма, с которой удерживается налог, показывается в строках 120,131.

| Пример:

Бухгалтеру Верещагиной Р.О. произведена выплата отпускных 28 марта 2024 года в размере 35 887. При этом ей было начислено 41 250 руб., с которых удержан НДФЛ в сумме 5 363 руб. |

В расчете 6-НДФЛ это отразится так:

Помимо этого, в раздел второй попадет сумма, с которой удерживается НДФЛ. Здесь же отразится ставка налога и сумма удержанного налога всего и по последнему квартальному сроку уплаты.

Как отразить доплату к отпускным

Не всегда бухгалтер изначально делает правильный расчет отпускных. При обнаружении ошибки может выявиться недоплата. Бухгалтер сделает перерасчет, но при этом выплаты выпадают на разные даты. Как это обстоятельство отразить в отчете 6-НДФЛ?

Здесь действует правило о том, что удержание НДФЛ производится при получении сотрудником дохода. Соответственно, в форме 6-НДФЛ это обстоятельство будет учтено. Строка, в которой отразятся суммы налога, привязывается к дате выплаты.

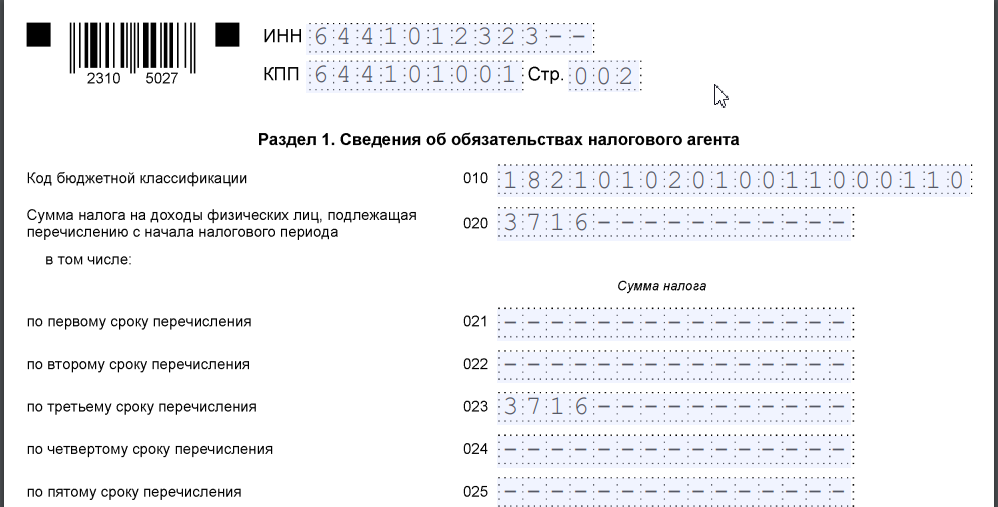

| Пример 1: Начальнику отдела кадров Дементьевой Р.О. произведена выплата отпускных 1 февраля 2024 года (начало отпуска – 4 февраля). С начисленной суммы удержан НДФЛ в размере 3 560 руб. Через три дня после ухода сотрудницы в отпуск бухгалтер обнаружил ошибку и доначислил сотруднице еще 1 200 рублей, с которых был удержан НДФЛ в сумме 156 рублей. Доплату в размере 1 044 рубля произвели 8 февраля 2024 года. |

По сроку перечисления обе суммы попадают в строку 023, 020 Раздела 1, в и в строки 160,163 2-го раздела. При этом две цифры суммируются (3 560 + 156) = 3 716 руб.

| Пример 2: Бухгалтер Сафронова И.И. ушла в отпуск с 20 марта 2024 года. Отпускные ей были выплачены 15 марта 2024 года. С них удержан НДФЛ в сумме 4 100. 25 марта бухгалтер заметил ошибку в расчете и доплатил Сафроновой еще 1 740 руб. НДФЛ с начисленной суммы 260 руб. |

По данному примеру получается, что удержание НДФЛ было произведено в двух периодах:

- С 1 по 22 марта – 4 100 руб.

- С 23 по 30 марта – 260 руб.

В разделе 1 6-НДФЛ будут заполнены строки 020, 025 и 026, во втором 160, 165, 166.

При этом не нужно забывать, что в каждом из вариантов следует указать доход, с которого удерживается налог, и вычеты, если имеются.

Как в 6-НДФЛ отразить отзыв из отпуска

Если 6-НДФЛ уже предоставлен в налоговый орган, после пересчета предоставьте уточненный вариант. Удержанный НДФЛ в разд. 1 и строках 160–166 разд. 2 корректировать не нужно. Отпускные выплаты за не отгулянные дни отпуска и НДФЛ с них нужно зачесть в счет выплаты ближайшей зарплаты и НДФЛ с нее.

| Пример 2: Бухгалтеру Сафроновой И.И., ушедшей в отпуск с 1 февраля 2024 года, был произведен перерасчет. Начальная сумма была исчислена, исходя из среднедневной ставки 900 руб. и кол-во дней отдыха – 20.

Получилось: 20 * 900 = 18 000 рублей. С этой суммы был удержан НДФЛ составил 2 340 рублей. При отзыве из отпуска был сделан перерасчет, так как сотрудница отгуляла только 10 дней. Размер отпускных составил 9 000 руб., а НДФЛ – 1 170. Получается между фактически удержанным налогом и тем, который должен быть удержан. |

В разделе 1 была отражена сумма налога 2 340 рублей. Ее корректировать не нужно, как и сумму, удержанную в строке 160, а по строке 140 – сумма исчисленная – нужно поставить верную сумму. Излишне удержанный налог отражается в строке 180.

При начислении следующей зарплаты следует скорректировать излишне удержанную сумму налога.

Памятка про отпускные в 6-НДФЛ

Датой фактического получения дохода в виде отпускных является день их выплаты. Поэтому в расчете отразите только выплаченные отпускные, а отпускные, которые начислены, но не выплачены, указывать не нужно (пп. 1 п. 1 ст. 223, п. п. 3, 4 ст. 226 НК РФ).

В расчете 6-НДФЛ информацию об отпускных нужно отразить в том периоде, в котором они выплачены. Например, в расчете 6-НДФЛ отпускные к предстоящему в январе отпуску, выплаченные в декабре, надо отразить в расчете за год, в котором они перечислены сотруднику. В разд. 1 нужно отразить налог, удержанный (в том числе с отпускных) в отчетном (налоговом) периоде, и налог, возвращенный в этом периоде, в обычном порядке (п. 25 Порядка заполнения расчета 6-НДФЛ).

В разд. 2 расчета 6-НДФЛ отпускные и налог с них отразите в составе обобщенных показателей следующим образом (п. 28 Порядка заполнения расчета 6-НДФЛ):

- в строке 110 – количество физлиц, получивших от вас с 1 января по последнее число отчетного (налогового) периода облагаемый доход (в том числе в виде отпускных);

- в строке 120 – общую сумму выплаченного в отчетном (налоговом) периоде физлицам дохода (в том числе в виде отпускных);

- в строке 140 – НДФЛ, исчисленный за период с 1 января по последнее число отчетного (налогового) периода (в том числе с отпускных);

- в строке 160 – НДФЛ, удержанный за период с 1 января по последнее число отчетного (налогового) периода (в том числе с отпускных). В строках 161 – 166 укажите удержанный (в том числе с отпускных) НДФЛ за последние три месяца отчетного (налогового) периода в разбивке по соответствующим периодам удержания налога.

Внимание!