Кто сдает уведомление по ЕНП в июле

С 2023 года компании и ИП обязаны сдавать в ИФНС новый вид отчетности – уведомление об исчисленных налогах и взносах. Этот документ требуется для зачета ЕНП (единый налоговый платеж) в счет уплаты обязательств перед бюджетом.

Предположим, что у компании на едином налоговом счете (ЕНС) есть определенная сумма (допустим, 200 тыс.рублей). Однако налоговики еще не знают для чего эта сумма размещена на ЕНС. Когда к ним (налоговикам) поступит июльское уведомление, то они узнают, что 170 тыс. рублей – направить на НДФЛ, а 30 тыс. рублей – на страховые взносы. Получается, что уведомление, по сути, расшифровывает принадлежность платежей. Из него налоговики узнают, как распределить ваши деньги.

С 29 мая подход к распределению изменился. Теперь в первую очередь с ЕНС списывают все, что связано с НДФЛ. А только потом – все остальное. Подробнее об этом читайте по ссылке.

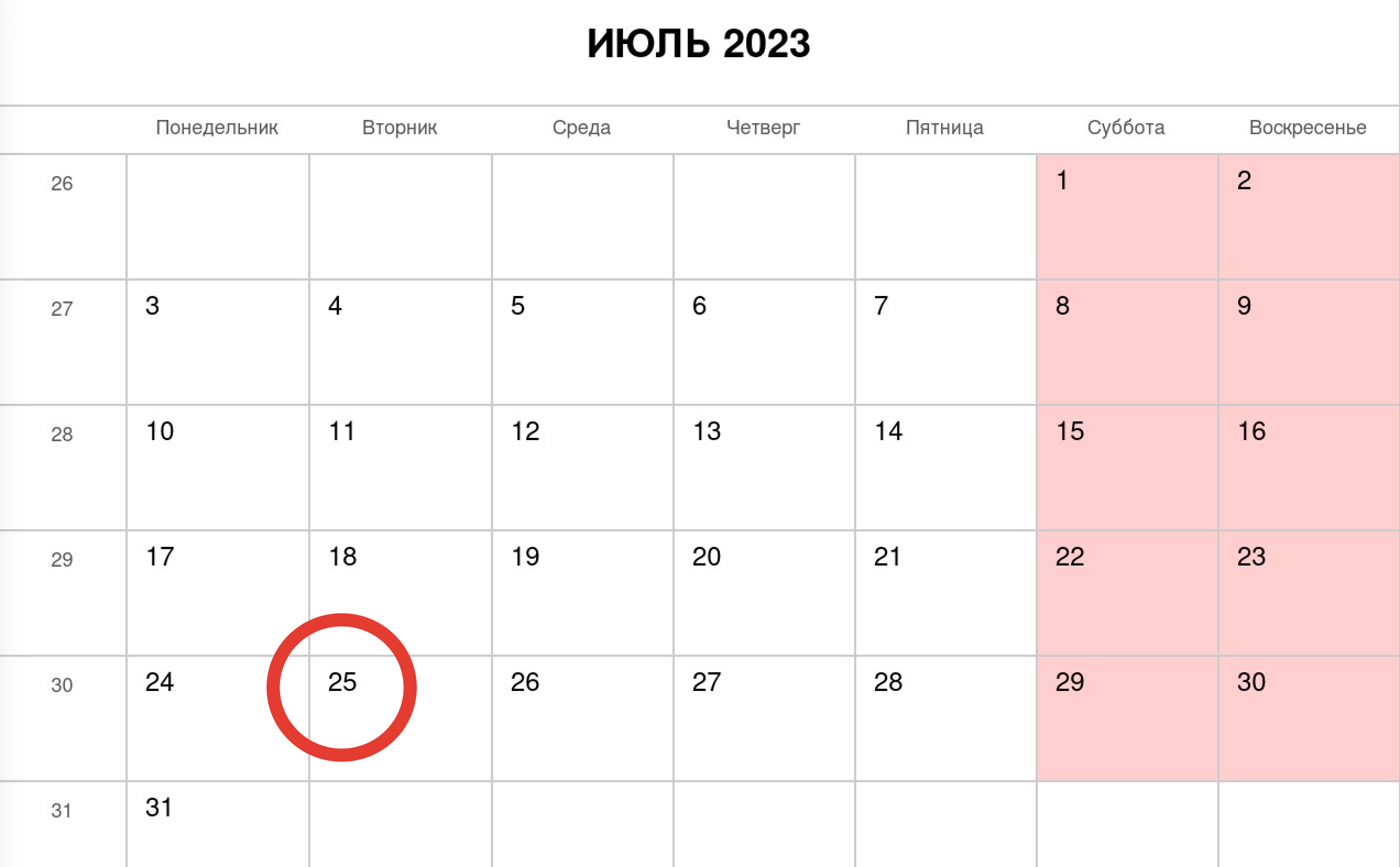

Срок сдачи уведомления в июле 2023 года

Срок сдачи июльского уведомления по ЕНП – 25 июля, вторник.

Какие налоги попадают в июльское уведомление

В июльское уведомление следует включить:

- НДФЛ (сумму налога, начисленную с 23 июня по 22 июля);

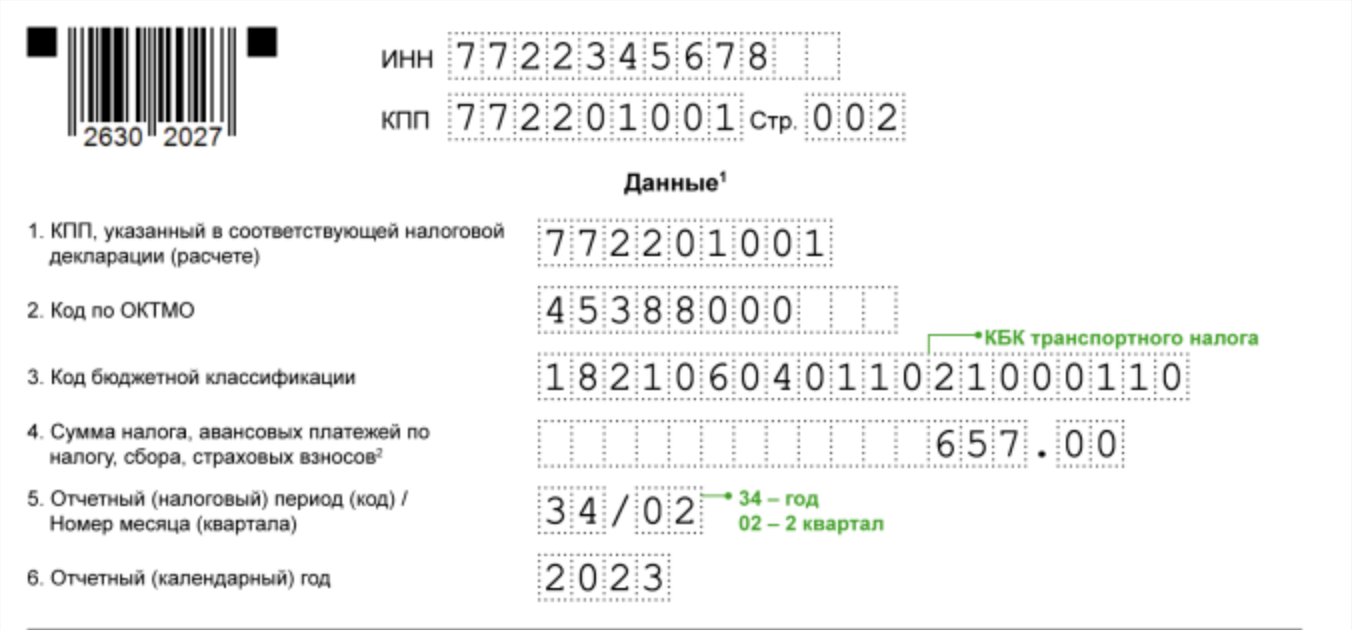

- Транспортный налог за 2 квартал 2023 года

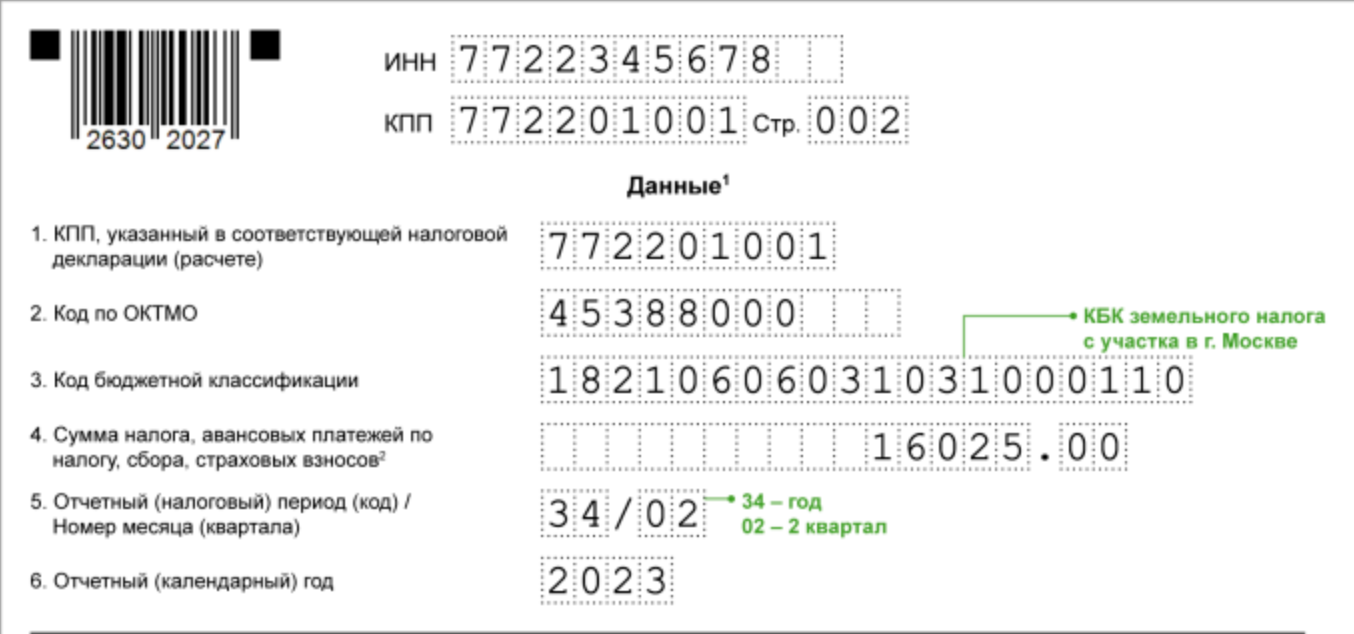

- Земельный налог на 2 квартал 2023 года.

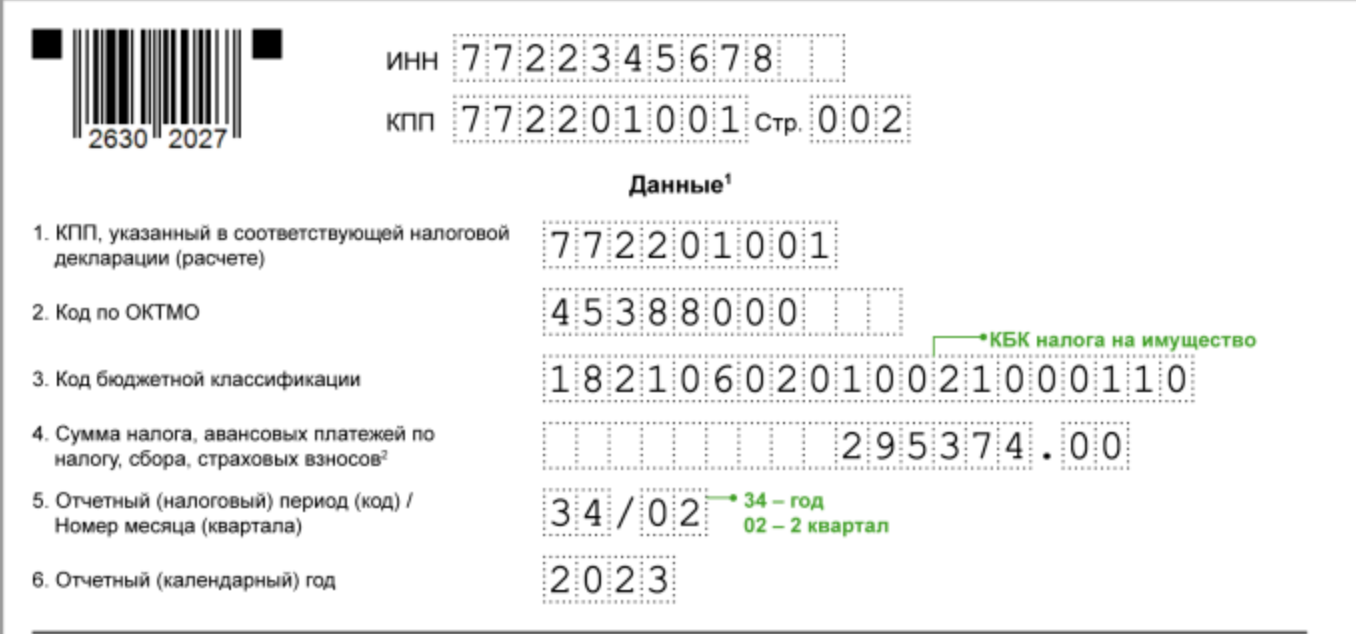

- Налог на имущество за первое полугодие 2023 года.

- Авансовый платеж по УСН за первое полугодие 2023 года.

Страховые взносы за июнь 2023 года включать не нужно! Эти данные вы отразите в РСВ за первое полугодие 2023 года. Подробнее см. “РСВ за полугодие: как заполнить“.

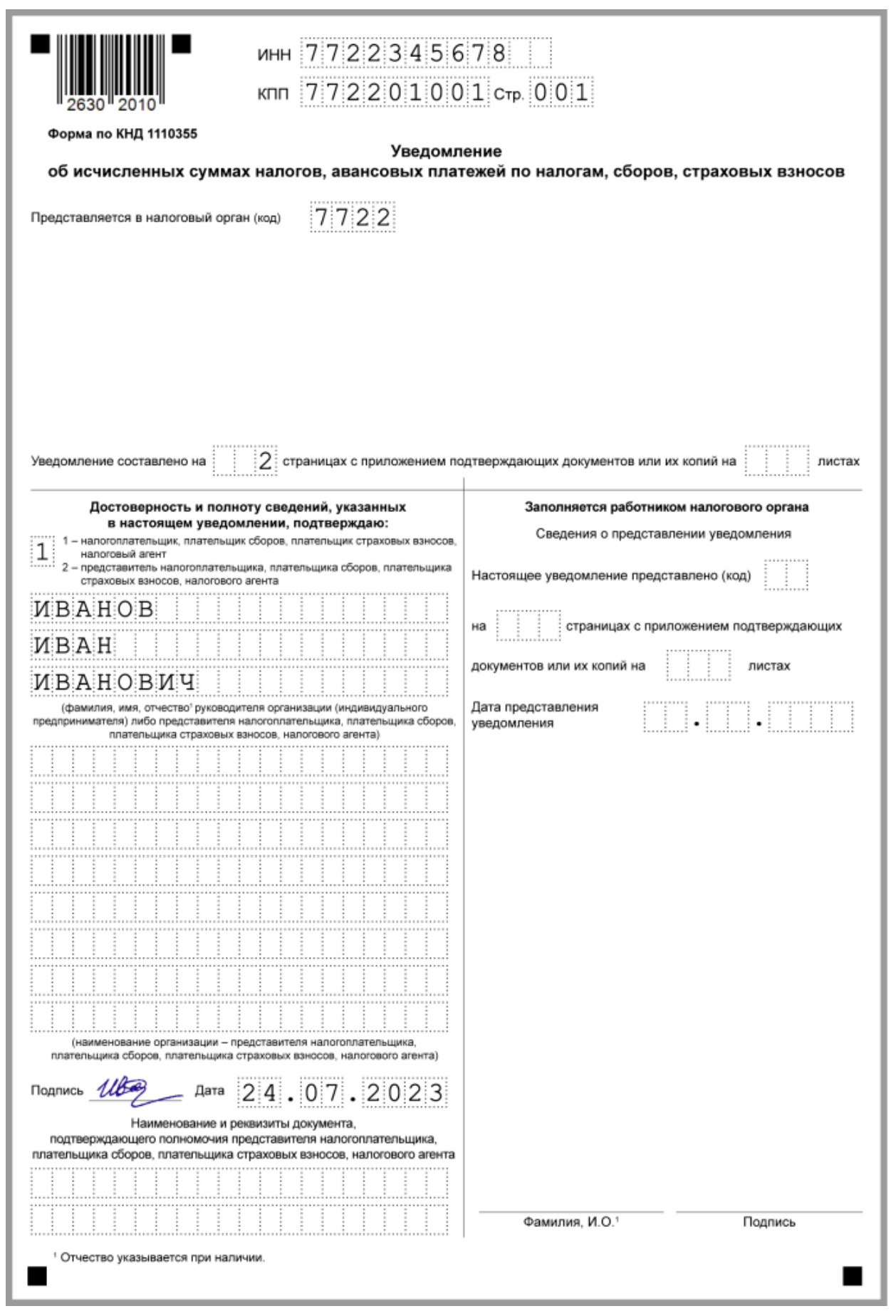

Образец заполнения июльского уведомления

На титульном листе уведомления укажите:

- ИНН и КПП организации или ИНН предпринимателя;

- код инспекции, куда подается уведомление;

- код «1» — если уведомление подписывает и подает налогоплательщик, код «2» — если уведомление подает представитель по доверенности;

- дату, когда подписано уведомление;

- подпись.

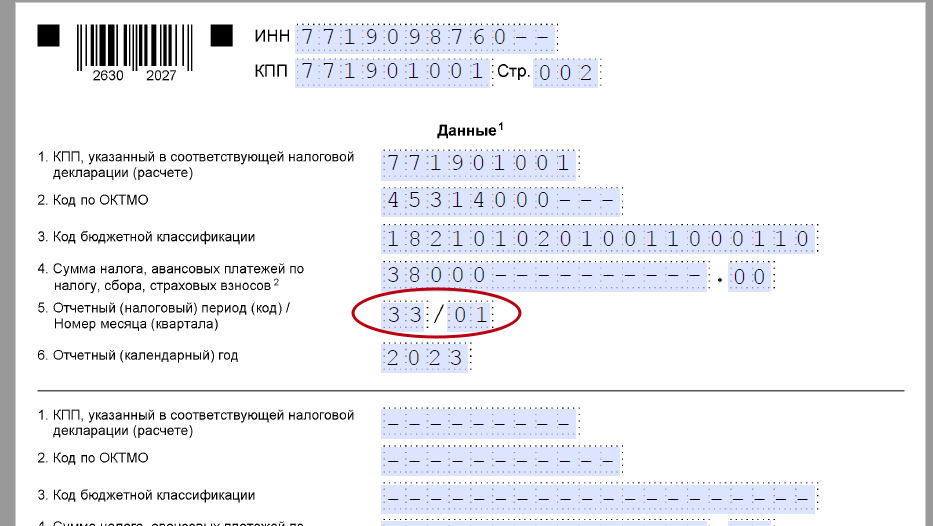

Покажите сумму НДФЛ, начисленную с 23 июня по 22 июля 2023 года.

Допустим, что компания должна заплатить НДФЛ в размере 38 000 руб., исчисленный и удержанный за период с 23 июня по 22 июля 2023 года включительно. Значит, основная часть уведомления будет выглядеть так:

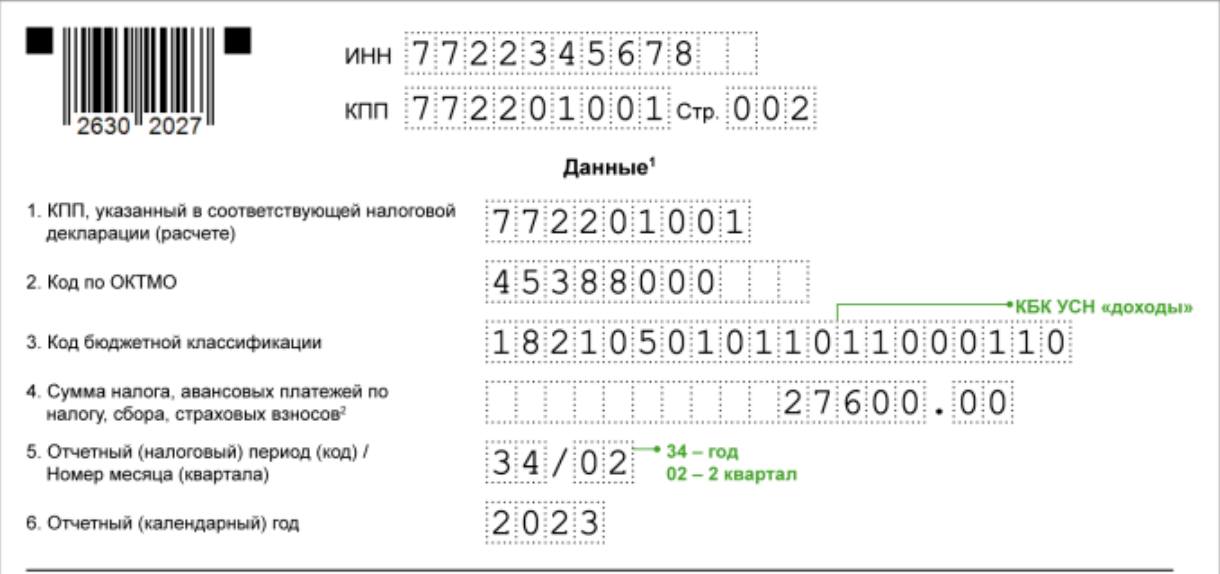

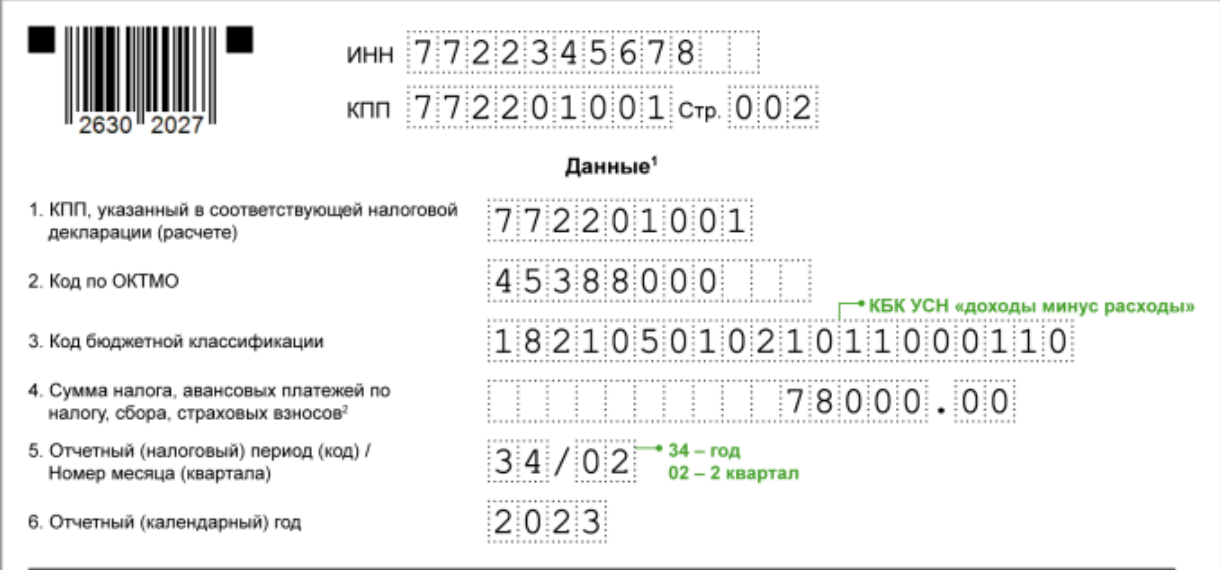

КБК укажите в строке 3 уведомления. Выбор КБК по УСН зависит от объекта, который вы применяете:

- при объекте «доходы» – 182 1 05 01011 01 1000 110;

- при объекте «доходы минус расходы» – 182 1 05 01021 01 1000 110. Подробнее читайте по ссылке.

УСН “доходы”

УСН “доходы минус расходы”