Кому нужно сдать уведомление в марте 2023 года

Начиная с 01.01.2023 большинство организаций и ИП обязаны сдавать в ИФНС новый вид отчетности. Название этого документа – уведомление об исчисленных налогах и взносах. Он требуется для зачета ЕНП (единый налоговый платеж) в счет уплаты обязательств перед бюджетом. Поясним.

Предположим, что у налогоплательщика на едином налоговом счете (ЕНС) имеется определенная сумма (допустим, 100 тыс.рублей). Однако налоговики еще не знают для чего эта сумма размещена на балансе ЕНС. Но когда к ним (налоговикам) поступает уведомление, то в нем разъясняется, например: 70 тыс. рублей – направить на налоги, а 30 тыс. рублей – на страховые взносы. Получается, что уведомление, по сути, расшифровывает назначение денежных средств, размещенных на едином налоговом счете.

Уведомление об исчисленных суммах представляют только по тем налогам и взносам, по которым (п. 9 ст. 58 НК):

- срок их уплаты раньше сдачи декларации/расчета;

- налоговая отчетность не подается вообще.

Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН, налогу по УСН, НДС, налогу на прибыль и др.

Пример Когда срок уплаты налогов и взносов наступает раньше, чем срок подачи отчетности, нужно подавать уведомления о сумме налогов и страховых взносов. В данном случае до 27 марта 2023 года нужно сдать уведомление по НДФЛ — за налог за период с 23 февраля по 22 марта, а также уведомление по страховым взносам за февраль.

Если же в марте 2023 года нет начислений по налогу и взносам, то нулевое уведомление подавать не нужно. Подробнее см. «Нулевое уведомление ЕНП: нужно ли сдавать?».

Таким образом, в уведомлении по ЕНП за март 2023 года потребуется отразить:

- НДФЛ, удержанный в период 23.02–22.03;

- страховые взносы за февраль.

Обратите внимание

Срок подачи уведомления по ЕНП за март

Мартовское уведомление по налогам и взносам нужно передать в ИФНС в срок не позднее 27 марта 2023 года (поскольку 25 число выпадает на выходной, субботу).

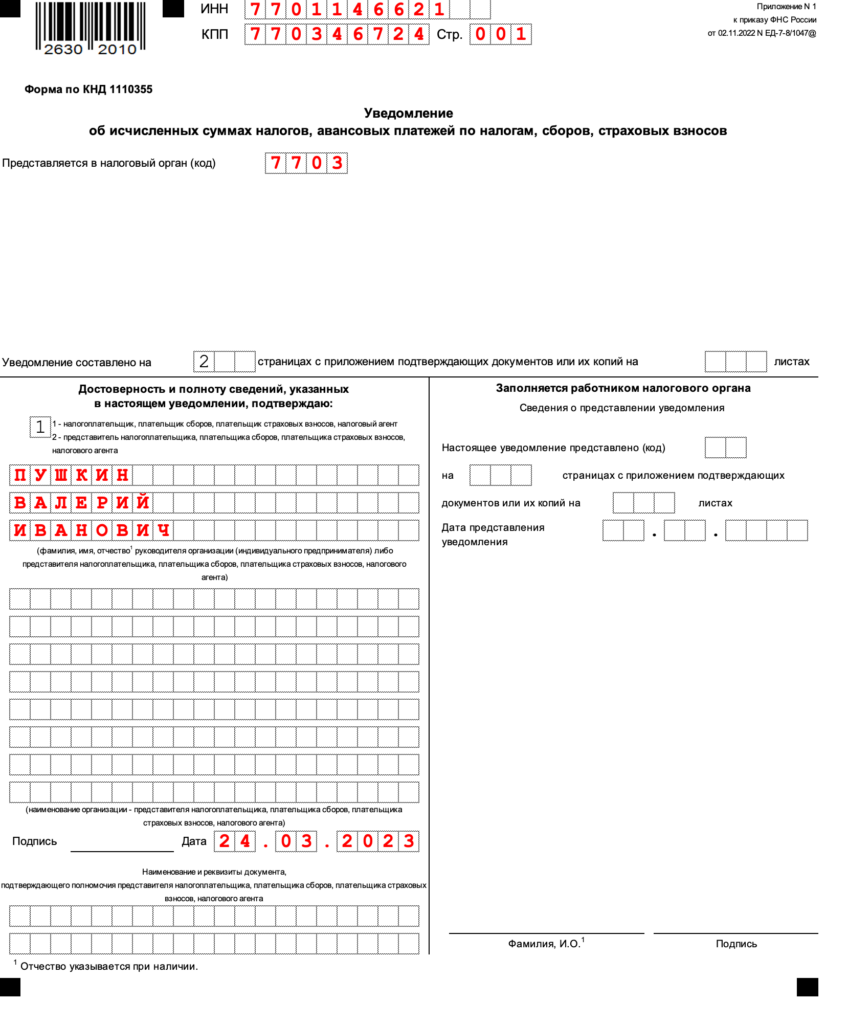

Титульный лист уведомления за март

В заполнении титульного листа особых сложностей нет. Внесите в него основные данные о компании. Вот пример:

Раздел 2: на что обратить внимание

При заполнении раздела 2 «Данные» опирайтесь на следующие показатели:

- ОКТМО в уведомлении укажите по месту уплаты налога или взносов – адресу организации, ОП или недвижимости. Узнать ОКТМО можно на сайте ФНС.

- КБК в уведомлении – КБК конкретного налога или взносов.

- Код налогового периода: для ежемесячных платежей – код из Приложения N 2 и порядковый номер месяца в квартале. Подробнее см. “Коды налоговых периодов по ЕНП в 2023 году: таблица“.

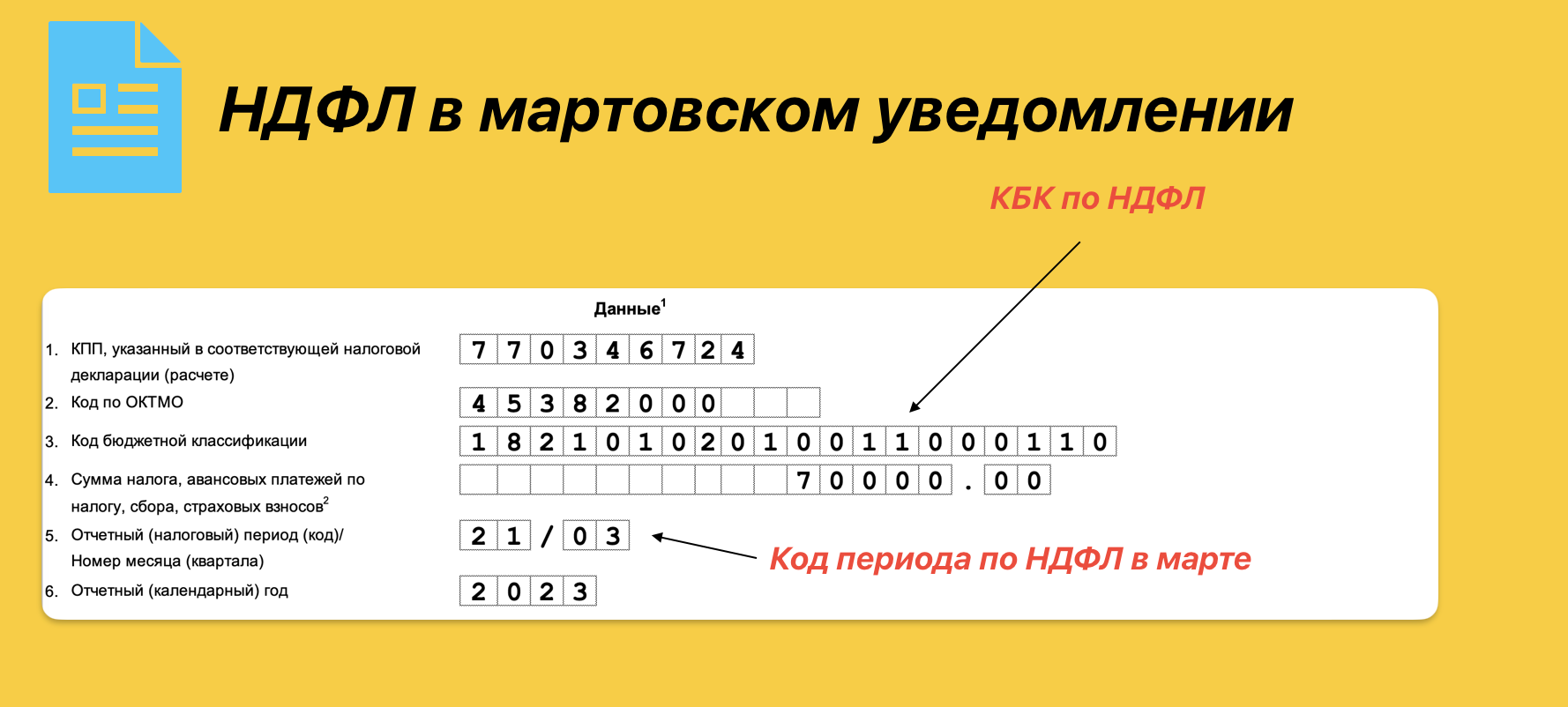

НДФЛ уведомлении

В уведомлении за март укажите НДФЛ, который удержали в период с 23 февраля по 22 марта, код периода — 21/02. КБК для НДФЛ по ставке 13 процентов — 182 1 01 02010 01 1000 110, для ставки 15 процентов — 182 1 01 02080 01 1000 110. Предположим, организация работает с тарифом 13 процентов. Первый блок раздела 2 уведомления по НДФЛ будет таким:

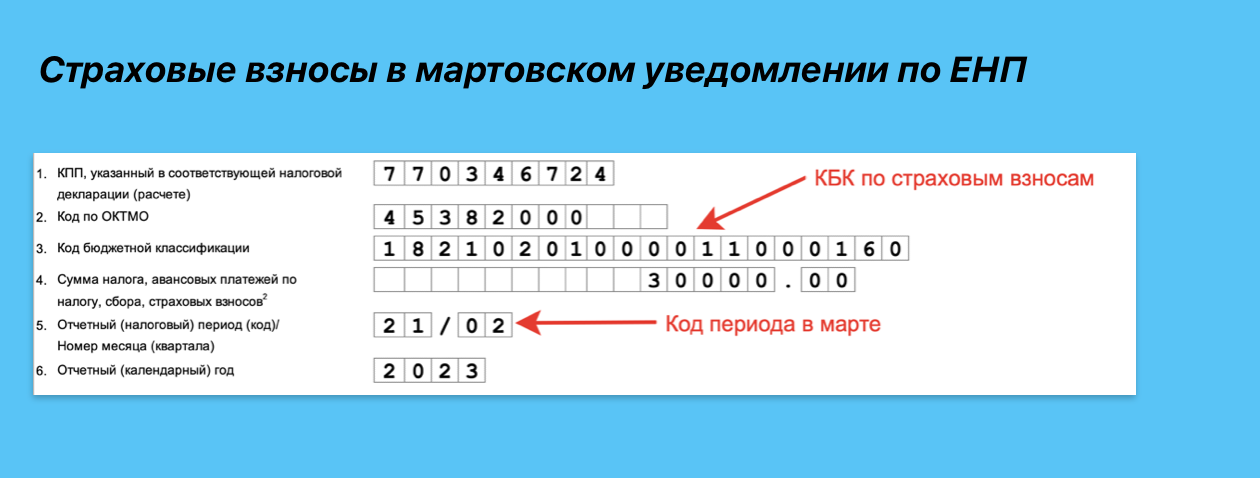

Страховые взносы в уведомлении

В уведомление включите сведения о страховых взносах, которые начислили 28 февраля за февраль (прошедший месяц), код периода — 21/02. Единый КБК для взносов — 182 1 02 01000 01 1000 160 (теперь делить взносы по разным видам не нужно). Образец будет выглядеть так:

Что касается сроков уплаты взносов за февраль, то в 2023 году срок новый – 28-е число следующего календарного месяца (то есть марта). Получается, что для взносов за февраль крайний срок уплаты – 28 марта 2023 года.

Формирование и сдача уведомления

[su_testimonial]Подать в ИФНС уведомление можно через личный кабинет, по ТКС или при среднесписочной численности за прошлый год до 100 чел. – на бумаге.[/su_testimonial]

Хочется заметить, что современный бухгалтер всегда ищет способы сэкономить время и повысить эффективность. Контур.Бухгалтерия – это онлайн-сервис, позволяющий автоматизировать определенные задачи (например создание отчетов и уведомлений по ЕНП). Эта технология может помочь оптимизировать работу бухгалтера, позволяя сосредоточиться на более важных аспектах своей работы.

Преимущества сервиса, на наш взгляд? многочисленны. Он практически нивелирует «ручной труда» и исключает распространенные ошибки в уведомлениях по ЕНП. Также сервис экономит ценные ресурсы, такие как время, деньги и энергию, устраняя ненужную бумажную работу и снижая трудозатраты, связанные с созданием отчетов вручную.

Портал “Бухгуру” предлагает воспользоваться таким сервисом от наших партнеров из Контур.Бухгалтерии и автоматически сформировать уведомление по ЕНП за март 2023 года. Если оформите заявку по баннеру ниже, то для вас будет подарок – один месяц работы бесплатно.